Инвестиции в строительстве. инвестиционная компания. капитальное строительство

Содержание:

- Риски при инвестировании

- Инвестиции в строительство жилья: насколько это выгодно?

- Вложения в строительство недвижимости

- 1 Динамика цен на объекты

- Что такое инвестирование в жилье?

- Сколько стоит квартира в новостройке стандарт- и комфорт-класса

- Особенности вложений на разных этапах строительства

- Типы строительства для инвестирования

- Риски инвестора

- Виды инвестиций

- Доходность и сроки окупаемости инвестиций в недвижимость

Риски при инвестировании

Как бы вы не изучали договор и как бы не старались выбрать компанию, риск быть обманутым и потерять деньги присутствует всегда. Как и все инвестиции, сфера недвижимости не исключает возникновение различных неприятностей, ежедневно можно услышать о тех или иных аферах с жильем. Чтобы предохранить себя от опасности, следует знать основные риски, которые могут возникнуть у инвестора, вложившего деньги в стройку.

Банкротство застройщика

Среди новичков-застройщиков банкротство — обычное явление. По самым разным причинам средства могут быть использованы нерационально, предварительный подсчет растрат произведен неверно или попросту может случиться хищение, и инвестиционно-строительная компания признает себя банкротом. В этом случае банкротами, которые не получат своих квартир, станут и инвесторы. Чтобы избежать банкротства застройщика стоит выбирать только крупные строительные компании, на счету которых имеется весомый арсенал уже сооруженных зданий.

Мошенники

В отдельных случаях можно нарваться и вовсе не на реальную компанию, а на обычных аферистов, которые создадут видимость стройки и будут рассказывать самые сладкие сказки ровно до того момента, пока вы не отдадите им свои деньги. Поэтому, еще раз напоминаю, внимательно изучайте документы компании, и сверяйте полученные данные с общим государственным реестром.

Нарушение сроков сдачи объекта

Очень неприятно, когда обещанные сроки сдачи объекта проходят, а он все так же и остается на этапе строительства. Причины тому могут быть самые различные, и часто сам застройщик никак не виноват, но это может существенно повлиять на вашу прибыль. По подсчетам специалистов, неделя простоя, когда жилищное строительство должно было подойти к концу, а «воз и ныне там», несет в себе снижение прибыли инвестора 0,01%, что за определенны срок может отразиться в кругленькой сумме. Имеются случаи, когда затягиваются сроки возведения высотки не только на несколько месяцев, но и на несколько лет, а за этот период очень многие факторы могут существенно измениться, и расчет прибыли может кардинально снизится.

Форс-мажор

Даже если вам попался самый профессиональный и честный в мире застройщик, это не гарантирует того, что жилье вы получите и сможете продать. Кризисы, катастрофы, бедствия — все это может привести к тому, что инвестиция не принесет прибыли. Хоть это и довольно несчастные случаи, часть из которых можно спрогнозировать заранее, все же, не стоит их отрицать. Избежать таких непредвиденных обстоятельств можно с помощью страхования.

Инвестиции в строительство в России на этапе стройки — весьма прибыльный и выгодный во многих планах вид капиталовложения, который позволит инвестору получить недвижимость по наиболее выгодной цене, в разы ниже рыночной, а значит и иметь отличный профит с ее реализации. Несмотря на различные факторы риска, такой вид инвестиций остается популярным и востребованным, необходимо лишь грамотно подходить к процессу приобретения и уметь прогнозировать ситуацию на рынке.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Инвестиции в строительство жилья: насколько это выгодно?

Все мы постоянно можем наблюдать возникновение и возведение новостроек: появляются новые жилые дома, коммерческие здания, целые микрорайоны. И на всем этом можно неплохо заработать, причем, не только строительной компании, а и любому человеку, который может стать инвестором и выкупать отдельные квартиры/апартаменты/помещения еще на этапе строительства.

Выгодно это, прежде всего, тем, что с момента начала стройки до сдачи объекта в эксплуатацию недвижимость существенно вырастает в цене. Этот рост в среднем составляет от 40 до 70%, согласитесь, такое приумножение капитала за год-два (средний срок строительства объекта) — очень заманчиво.

В каких-то случаях рост стоимости недвижимости при инвестициях в строительство может оказаться еще выше. Например, так часто бывает, когда речь идет о возведении целых новых микрорайонов — процесс строительства всего микрорайона занимает больше времени, но и возведенные объекты тоже вырастают в цене существеннее.

Инвестировать в строительство жилья можно на разных этапах: как до начала стройки (т.н. «стадия котлована»), так и далее, при разной степени готовности объекта. Причем, цена недвижимости в строящемся объекте всегда возрастает с продвижением его строительства: в среднем, например, для многоквартирного жилого дома рост стоимости квартир составляет 2-3% с возведением каждого нового этажа.

Этот вариант вложения капитала на фоне многих других можно считать достаточно надежным и привлекательным. Выделю ключевые преимущества инвестирования в строящуюся недвижимость:

- Недвижимость — реальный, осязаемый, пользующийся спросом и относительно ликвидный актив.

- При инвестировании на начальном этапе строительства можно купить недвижимость с очень весомой скидкой (в половину дешевле и даже более).

- По завершению строительства можно получить доход двумя способами: перепродать недвижимость дороже (разовый спекулятивный доход) или сдавать в аренду и получать постоянный пассивный доход от сдачи в аренду.

- Есть широкий выбор объектов для инвестирования (квартиры, апартаменты, коммерческие помещения, разные районы, разная площадь, разная стоимость, разные застройщики, разная степень завершенности строительства).

Однако, конечно же, как и везде, здесь есть свои риски. Выделим их тоже.

- Риск банкротства или мошенничества застройщика. Конечно, существуют законодательные акты, защищающие интересы инвесторов от подобных рисков, но эта защита все равно не абсолютная, и ее степень может быть разной.

- Риск возникновения «долгостроя» или «недостроя». В связи с банкротством застройщика или по другим причинам (например, невозможность решить определенные юридические вопросы, резкий рост цен на стройматериалы и т.д.) строительство недвижимости может остановиться или затянуться на неопределенные сроки.

- Риск отсутствия покупателей/арендаторов. В периоды обострения финансового кризиса часто бывает очень сложно продать недвижимость по желаемой цене, цена может падать, найти покупателей непросто. Одновременно, полученная в собственность недвижимость уже сразу начинает требовать расходов, как минимум — это коммунальные платежи.

Есть и еще один серьезный минус: инвестиции в строительство жилья требуют наличия достаточно крупной суммы капитала, которая есть не у всех, то есть, это направление инвестирования доступно не каждому.

Вложения в строительство недвижимости

Сегодня инвестиции в постройку объектов недвижимости, является одной из наиболее прибыльных сфер вложения собственных средств с минимальными уровнями рисков. Если сравнивать банковский депозит (даже с максимальной ставкой процента) и вложение в строительство, то последний вариант приблизительно в два-три раза выгоднее. Не стоит забывать, что в России рынок недвижимости постоянно растет и расширяется. Это дает возможность постоянно вкладывать свободные деньги в строительство и получать неплохую прибыль длительный период времени. Сделав вложения один раз, можно всю жизнь получать пассивный доход (например, от сдачи квартиры в аренду).

Инвесторы в сфере строительства имеют разные возможности, и делятся на условные категории. Поэтому сегодня существуют разнообразные схемы вложений, помогающие инвестировать с максимальной отдачей. Например, у вас возникает необходимость в приобретении жилья, а неподалеку строится многоэтажка. Оптимальным вариантом покупки будет вложение средств в новостройку на этапе ее возведения. При этом вы, как будущий собственник жилья, получаете хорошую ценовую скидку (около 15-20%).

Каждый инвестор для себя решает, куда ему выгоднее вкладывать. Одни предпочитают инвестировать в постройку загородного жилья, объясняя это тем, что данный сегмент недвижимости развивается наиболее интенсивно, другие делают ставку на инвестиции в земельные участки, которые будут всегда пользоваться спросом. Стоимость земли, как известно, постоянно повышается особенно, если участок находится в пределах 80-100 километров от крупных городов. Есть огромный шанс, что рано или поздно, данная земля войдет в состав города, таким образом, поднимаясь в цене.

Серьезные инвесторы, не испытывающие острой потребности в дополнительном доходе, вкладывают свои средства в строительство гостиничных и ресторанных комплексов, пригородных дач, многоэтажных домов, развлекательных центров. Такие инвестиции в 95% случаев приносят стабильный доход.

1 Динамика цен на объекты

Есть разные типы объектов, в строительство которых можно вкладывать деньги. Здесь необходимо отметить, что инвестиции могут быть реальными, направленными на строительство с последующим использованием собственности по назначению, или же средствами коллективного инвестирования. К последним относятся преимущественно ПИФы, работающие в соответствующей области.

Сразу же определимся с типами объектов. По данному критерию инвестиции в строительство можно разделить на следующие категории:

- Строительство жилья;

- Строительство коммерческих и офисных объектов;

- Возведение коттеджных поселков и групп жилых объектов малоэтажного строительства;

- Возведение гостиничных и развлекательных комплексов;

- Промышленное строительство.

Деньги держателей малых капиталов чаще всего размещаются в гражданском непромышленном секторе строительства. Это связано с относительно низкой средневзвешенной стоимостью подобных объектов, по сравнению с промышленными.

Более крупный капитал размещается обычно в промышленном секторе, где, кроме необходимости соблюдать традиционные требования по возведению объектов, необходимо учитывать также и сугубо технологические факторы, сопровождающие будущее производство.

Чем строительство выгоднее покупки уже готового к эксплуатации объекта? Здесь во внимание нужно принимать реальную рыночную стоимость объекта, условия обладания правами на землю и другие характеристики объекта недвижимости. Стоимость покупки готового здания может быть очень высокой и зависит не только от фактической стоимости работы и материалов, но и от косвенных факторов, существенно изменяющих рыночную цену здания

Наиболее важные факторы ценообразования:

- Качество и возраст объекта;

- Качество и состояние инженерных систем;

- Географическое расположение;

- Окружающая инфраструктура.

Пример 1. Есть два здания. Постройка А расположена в спальном районе города и построена в 90-х годах, нет доступа к проезжей части, состояние инженерных систем не проверялось. Постройка Б расположена в центре города, построена в 2000-х, оснащена подъездом и парковочной зоной, современными системами вентиляции и электроснабжения. Спрос на постройку Б будет несоизмеримо большим, по сравнению со спросом на постройку А, большее количество предложений повышает цену, даже если на строительство объекта А было потрачено больше материалов и человекочасов.

Инвестиции в строительство имеют намного больший шанс на получение приемлемой прибыли. Инвестор может использовать здание по своему усмотрению, расширить свое производство, сдать в аренду или продать. При этом стоимость строительства почти всегда будет ниже рыночной стоимости аналогичного объекта. Меньший объем изначальных инвестиций – больший показатель их возврата.

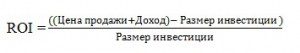

В нижеследующем примере мы будем использовать уже знакомую нам формулу вычисления ROI. При этом заметьте, что по оценке экспертов разница между стоимостью жилья на этапе ввода в эксплуатацию и в начале строительства составляет до 40 %. Оценить разницу между строительством коммерческих объектов и готовыми зданиями трудно из-за существенного влияния косвенных факторов на ценообразование.

Пример 2. Есть два дома. Дом А куплен на этапе ввода в эксплуатацию за 100 000$, в дом Б было инвестировано 60 000$ на начальных этапах строительства. Каким будет показатель ROI, если объект продан по возросшей цене в 120 000$ через 2 года и в течение этих двух лет регулярно сдавался в аренду с ежемесячной рентой в 1500$? Воспользовавшись формулой, увидим, что для дома А ROI составляет 0.56, а для дома Б – 0.93. Разница в прибыли пропорциональна разнице первоначальных вложений и составляет 39,7 %.

Что такое инвестирование в жилье?

Многие компании предлагают инвесторам выгодно вложить деньги в строительство жилых домов, однако если вы решили просто купить жилье или даже вложить деньги в две квартиры, это еще не будет считаться инвестицией. Покупка жилья, даже на начальной стадии строительства, является лишь долевым участием в строительстве. Если вы покупаете жилье для будущего проживания, это не инвестирование.

Компании предлагают инвесторам на рынке вложить деньги не в жилье, а в само строительство дома. Никаких гарантий инвесторам не дается и они полностью разделают вместе с другими участниками строительства все риски и обязательства. Инвесторам компании предлагают подписать специальный договор инвестирования, согласно которому необходимо вложить определенную сумму в строительство. После завершения дома, все инвесторы делят прибыль от продажи жилья. Это и есть инвестирование – без гарантий, на любом этапе строительства и в любом размере. Вы можете инвестировать в строительство одного дома или вложить деньги в развитие целого жилого комплекса – решение только за вами.

В отличие от долевого договора, по которому все обязательства и риски на себя берет застройщик, при инвестировании риски разделаются между участниками сделки. Крупные компании готовы инвестировать большие деньги и рисковать ими, однако если инвестиции окажутся правильными, то дело принесет огромную прибыль.

Не забывайте, что риски при инвестировании всегда. И даже если вы инвестировали в 2 одинаковых дома, которые даже стоят, к примеру, на соседних улицах, то один может приносить хорошую прибыль, а второй просто тянуть в минус. Обязательно все просчитывайте, учитывайте все «за» и «против». Не надо бежать сломя голову и покупать без просчетов объекты, обязательно сядьте, обсудите, если Вы не один инвестор.

Как раз об ошибках рассказывает Юрий Медушенко

Пройдите бесплатный мастер-класс Доходный дом

Вы узнаете как купить дом без первоначального капиталла и начать получать пассивный доход 100 000 — 250 000 р. в месяц всего за 4 месяца

Таким образом, следует уяснить, что долевой договор – это просто покупка жилья на ранней стадии строительства, а инвестирование – это вложение денег в проект на любой его стадии, даже в момент планирования.

Сколько стоит квартира в новостройке стандарт- и комфорт-класса

По данным IRN.ru, средний уровень цен на жилье за последние 20 лет в Москве и области увеличился в 11 раз. Недвижимость показывает стабильный рост. В некоторые короткие периоды он замедляется в связи с экономической ситуацией или чрезмерным ростом объема предложения, а иногда стремительно ускоряется благодаря увеличению спроса, стимулирующим отрасль программам или росту себестоимости строительства.

К примеру, так произошло в этом году. Сегодня средняя стоимость одного квадратного метра в Москве составляет порядка 220 000 рублей, что на 19,6% больше, чем в июне прошлого года.

Рост обусловлен несколькими факторами:

- запуск программы льготной ипотеки с господдержкой до 6% годовых, которая распространяется только на новостройки, ее продлили до 1 июля 2022 года;.

- удорожание строительных материалов;

- удорожание стоимости рабочей силы из-за ограничений, связанных с пандемией.

Сильнее всего вырос в цене именно массовый сегмент: дома комфорт-класса в столице оцениваются в 229 000 руб/м2, а стандарт-класса — в 208 000 руб/м2.

Это исторический минимум разницы в стоимости между этими двумя классами жилья. Он связан с ограничением суммы кредита на ипотеку с господдержкой, которая и была основным катализатором роста цен за последний год. Выбирая квартиру в данном сегменте, можно ориентироваться на разницу в цене в 10%.

Особенности вложений на разных этапах строительства

Доходность инвестиций в строительство недвижимости напрямую зависит от того, на какой стадии осуществлено инвестирование. Прибыльным вариантом считается инвестирование на начальном этапе (во время рытья котлована под фундамент), тогда после сдачи дома стоимость квартиры обеспечит прибыль в 2-3 раза. Меньшую, но гарантированную доходность можно получить при покупке готового жилья.

Котлован – максимальный доход

Согласно изменениям в ФЗ №214, застройщики не имеют права напрямую привлекать инвесторов. Отныне средства дольщиков передаются в банк на специально созданные счета – эскроу. А застройщику поэтапно выделяются частичные суммы для освоения. Полный расчет возможен только после сдачи объекта.

Покупка квартиры на нулевом этапе строительства гарантирует максимальный доход, но с высоким риском. Преимущества:

- недвижимость приобретается по сниженной цене;

- возможность получить недвижимость в перспективном районе города с развитой инфраструктурой;

- инвестор становится владельцем пассивного дохода, в случае сдачи объекта в аренду.

Недостатки:

- невозможно оценить качество приобретенного объекта;

- на этапе строительства заключается только договор ДДУ, а продажа исключена;

- сроки ввода могут отодвигаться по вине застройщика;

- из-за недостатка финансирования проект может быть заморожен.

Инвестиции в строительство на начальном этапе после сдачи объекта в эксплуатацию приносят до 50% дохода.

Активное строительство

Еще одним перспективным вариантом инвестирования считается вложение средств в строящееся здание. Если сравнивать с нулевым циклом, приобретение квартиры обходится дороже, но снижается и риск замораживания проекта. Многие строительные компании при оплате полной стоимости будущего жилья предоставляют скидки до 10%.

При покупке квартиры на стадии возведения дома важны репутация и порядочность застройщика. На рынке есть немало авторитетных компаний, но стоимость квартир у них выше среднерыночной, и раскупаются они быстро.

При выборе объекта важно учитывать местоположение дома и стоимость квадратного метра жилплощади. Если цена выше, чем у конкурентов, стоит подумать о целесообразности инвестирования

Стоимость квартиры после сдачи дома существенно возрастет и может принести доход до 30% (или меньше, в зависимости от первоначальной цены).

Отделка

Многие застройщики сдают дома без отделки, а кто-то продает готовые, обустроенные квартиры. Несомненно, второй вариант дороже первого на 10–15%.

Для инвестора выгоднее приобрести квартиру с хорошей планировкой, но без отделки. При рациональном использовании пространства в квартире ее стоимость увеличивается на 15–30%.

К дому, с согласия надзорных органов, можно сделать пристройку или переоборудовать чердачное помещение в мансарду. Тогда стоимость коттеджа поднимется в два раза.

Сделав качественный ремонт по дизайнерскому проекту, можно увеличить стоимость дома на 25%, но при условии соблюдения СНиП. Прибыль возрастет, если отделку сделать собственными силами.

Ввод в эксплуатацию – минимум рисков

Приобретая квартиру в сданной новостройке, инвестор защищает себя от многих рисков. Инвестировать можно собственные средства или ипотечные.

На сегодня можно оформить кредит на покупку жилплощади по ставке 9% годовых (по льготным программам – 6%). Выгоднее получить займ с максимальным сроком погашения, но с минимальными ежемесячными платежами.

Схема инвестирования:

- Найти квартиру в спальном районе с развитой инфраструктурой.

- Купить ее и переоформить права собственности.

- Погашать кредит без просрочек.

- Продать квартиру по сложившейся на рынке цене.

Стандартный доход – до 40% за полтора, максимум, два года.

Если ситуация с ценами на рынке недвижимости нестабильна, выгоднее сдать квартиру в аренду и подождать стабилизации.

Типы строительства для инвестирования

Существует несколько направлений для инвестиций в недвижимость. Одни подойдут новичкам с небольшим капиталом, другие же потребуют более серьезного опыта с приличным состоянием.

Квартиры в жилых домах

Покупка жилой недвижимости на стадии «котлована» может быть обусловлена следующими целями:

- Реализации готового жилья по более высокой стоимости.

- Последующая сдача в аренду.

При выборе объекта стоит обратить внимание на следующие моменты:

- Инфраструктура, т.е. наличие в шаговой доступности детских садов, школ, остановок общественного транспорта/метро, поликлиник, магазинов и т.п.

- Престижность и безопасность района.

- Планировка квартиры. Лучше отдать предпочтение варианту без проходных комнат, узких прихожих и санузлов, дальше от лифта, с окнами во двор. Отлично, если в квартире будет гардеробная либо кладовка.

- Наиболее востребованы студии, 1- и 2-комнатные квартиры.

Достоинства инвестирования в квартиры:

- Относительно невысокий порог входа.

- Срок окупаемости в случае перепродажи – 1-2 года.

- С 1 июля 2019 года действует механизм защиты подобных инвестиций: застройщик получает деньги только после сдачи дома.

Коттеджи

Пожалуй, наиболее выгодный способ вложения средств в недвижимость. Коттеджи пользуются особым интересом среди жителей мегаполисов, желающих совмещать удобство городской черты с комфортом загородной жизни.

При покупке стоит учитывать следующие нюансы:

Если приобрести строение на этапе заливки фундамента и впоследствии вложиться в благоустроенность дома и прилегающей территории, можно реализовать готовый объект с очень выгодной разницей в цене.

Важно обращать внимание на статус района, развитость инфраструктуры, экологическую обстановку, степень удаленности от крупных центров, удобство транспортной развязки, наличие коммуникаций и т.п.

Какие есть риски и сложности:

- Порог вхождения в инвестирование гораздо выше, нежели покупка квартиры. К тому же подведение коммуникаций, ремонт и прочее обустройство коттеджа потребует дополнительных крупных финансовых вливаний.

- Продажа загородной недвижимости более проблематична, нежели реализация городского жилья в многоквартирном доме.

- Присутствуют риски, связанные с недобросовестностью застройщика.

Срок окупаемости примерно такой же, как у варианта с жилой квартирой.

Гостиницы

Строительство курортных зон и гостиничных комплексов – довольно многообещающий способ инвестирования. Срок окупаемости таких объектов колеблется в пределах 3-7 лет. В крупных городах они всегда пользуются большим спросом.

Вместе с тем важно учесть:

- Зона отдыха – достаточно специфический и высокорисковый сектор. Возможность выхода из проекта у инвестора может оказаться ограниченной.

- Для инвестиций потребуется внушительный стартовый капитал.

Производственные помещения

Инвестиции в строительство производственных объектов являются, как правило, коллективными, поскольку редко обходятся без посредников. Порог вхождения тут очень высокий, а потому проще вкладываться через ПИФы или фонды прямых инвестиций.

Данный сектор требует соблюдения некоторых требований, как со стороны инвестора, так и застройщика:

Инвестор должен уже обладать соответствующим опытом и знаниями.

Важно заранее определиться с целями строительства, способами выхода из проекта и прочими требованиями.

Перед возведением объекта нужен готовый бизнес-план с учетом всех возможных рисков.

Сроки окупаемости – 5-10 лет. Спросом пользуются объекты, ориентированные на:

- нужды пищевой и химико-бытовой промышленности;

- помещения для производства и продажи мебели;

- хранение и реализацию товаров первой необходимости.

Коммерческие объекты

В данную категорию входят:

- продуктовые магазины, супермаркеты, торговые центры;

- кафе, бары, рестораны;

- офисные помещения;

- образовательные, спортивные, развлекательные центры;

- склады и прочее.

Инвестиции в коммерческую недвижимость требуют максимум финансовых вливаний, которые окупаются за 5-8 лет. Для покупки подобного объекта так же можно привлечь соинвесторов.

Риски инвестора

Когда речь идет об инвестициях в строительство недвижимости, стоит учитывать ее особенности, которые обуславливают риски вложений:

- низкая ликвидность;

- большие затраты денег и времени на совершение сделок;

- необходимость качественного управления.

Это несистематические риски, ими можно управлять.

Например, риск потери ликвидности возникает из-за колебаний спроса на рыночные активы. Я также упоминал риски юридические, связанные с надлежащим соблюдением законодательных актов. Они бывают:

- по типу недвижимости;

- местоположения;

- арендный;

- износа объектов;

- инфляции;

- изменения налогообложения;

- реинвестирования и др.

Стоит также учесть риск, связанный с использованием заемного капитала.

Виды инвестиций

Инвестиционное финансирование имеет две разновидности: реальное и финансовое.

Крупные денежные вливания в основной капитал, строительство, реконструкцию, перевооружение и расширение различных объектов хозяйственной деятельности относятся к группе реального финансирования. Такие капитальные вложения осуществляются государственными органами и корпорациями частников.

Государство финансирует объекты, для этого осуществляет обоснование инвестиций в строительство, вклады направляются в отрасли производства, являющиеся дотационными. Финансированию подлежат социальные объекты и малодоходные предприятия. В качестве источника государственного инвестирования служат внешние и внутренние займы, налоги, доходы госпредприятий, ввод в обращение новых объемов денежной массы.

Частное финансирование инвестиций осуществляется за счет использования нераспределенной прибыли, амортизационных начислений внутри предприятия. Частным кредиторам разрешается осуществлять инвестиции в строительстве за счет привлечения чужих финансов в виде оформления кредитов или имитирования ценных бумаг.

Финансовое инвестирование в строительстве предполагает покупку ценных бумаг у собственника, который является хозяином строительства. Такие вложения дают право инвесторам после окончания застройки получать доход в виде дивидендов или процентов помимо номинальной стоимости бумаг.

Доходность и сроки окупаемости инвестиций в недвижимость

Частные инвестиции в недвижимость приносят от 5 до 15 % годовых. В отдельных случаях (скачкообразная инфляция) может быть зафиксирована отрицательная доходность.

Всегда важно правильно оценивать доходность того или иного актива. Ниже представлен график стоимости квадратного метра жилья в Москве:

Видно, что на первом графике динамика положительная. Для сравнения представлен этот же график, где цены отображены в долларах. Из него видно, что в долларовом выражении цена недвижимости падает.

Все это нужно принимать во внимание. В инвестировании нет места эмоциям

Всегда важно учитывать не только цифры, но и сопоставлять их с фактической покупательской способностью. Чтобы окупить инвестиции в жилую недвижимость за счет сдачи ее в аренду (5–7 % годовых), понадобится около 15 лет

Безусловно, на протяжении этого периода времени цена объекта изменится, и если предположить, что она будет расти хотя бы на несколько процентов в год, то общий срок сократится до 10 лет.

Чтобы окупить инвестиции в жилую недвижимость за счет сдачи ее в аренду (5–7 % годовых), понадобится около 15 лет. Безусловно, на протяжении этого периода времени цена объекта изменится, и если предположить, что она будет расти хотя бы на несколько процентов в год, то общий срок сократится до 10 лет.

В мировой практике при расчетах доходности жилой и коммерческой недвижимости принято оперировать временными рамками от 10 до 20 лет. В отдельных случаях (например инвестиции в гостиничные номера в курортной зоне) окупить вложения можно за 6–7 лет.

В Москве теперь существуют компании, которые предлагают услугу по перепланировке однокомнатных квартир в две студии. Они утверждают, что в этом случае окупить вложения можно всего за 5–7 лет!