Финансовый анализ предприятия

Содержание:

- Влияние деятельности организации на рентабельность

- Анализ финансовых коэффициентов

- Методы, применяемые для анализа

- Факторный анализ показателей прибыли

- Регби — игра на попытку и нефть игра на попытку, фин результат

- Счет 84 «Нераспределенная прибыль»

- Этапы проведения финансового анализа предприятия

- Корреляционный анализ финансовых результатов

- Проводка Дт 86 и Кт 86 (нюансы)

- Вертикальный анализ финансовых результатов

- Анализ динамики финансовых результатов

- Пример расчета

- Формулы, используемые для расчета

- Источники данных для анализа

- АНАЛИЗИРУЕМ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПРЕДПРИЯТИЯ ПО ИТОГАМ ГОДА

Влияние деятельности организации на рентабельность

Сфера деятельности организаций, предприятий, сколько в реальности они зарабатывают денег – неразрывно связанные между собой понятия.

Естественно, что, открывая свое дело или принимая руководство крупной компанией, основной целью является добиться рентабельности и получения денег. Изыскивая возможности получить материальную выгоду, для реализации потребностей:

- создают новые производства;

- проводят различные исследования, чтобы найти новые пути развития;

- изучают потребительские запросы;

- ищут новые пути наращивания объемов;

- находят новые места применения трудовых ресурсов;

- по итогам проведенных анализов пытаются найти эффективные способы наращивание показателей всех видов дохода.

Изучив спрос на рынке сбыта, только выпуская качественную продукцию, можно добиться положительного результата.

Качество товара непосредственно связано:

- с технологией его производства;

- износом оборудования;

- внедрением новаторских идей для совершенствования рабочих процессов;

- производительностью труда рабочих, которая во многом зависит от материальной стимуляции, размеров заработка, микроклимата отношений между самими трудящимися, от отношения руководства к подчиненным.

Один из важных показателей удачно выбранной модели управления экономикой предприятия – доход от продажи продукции за счет объема сбыта без увеличения цен.

Можно ждать добросовестного отношения к выполнению своих должностных и профессиональных обязанностей, если трудовой коллектив имеет личную заинтересованность не только в росте количества выпускаемой продукции, но и увеличении объема ее реализации.

Рассчитав, сколько реально приходится на ЧП, оценивают экономическую эффективность деятельности любого предприятия или предпринимателя.

Только подсчитав доходы, полученные по факту, можно сделать выводы о правильно выбранном направлении бизнеса, использования в полной мере ресурсов.

Затраты, понесенные на производство, в совокупности с потерями на уплату пеней, неустоек, прочих штрафных санкций, могут принести убыток, сведя показатели заработанных средств к нулю или отрицательным значениям.

Имея представление о том, что такое чистая прибыль, как ее рассчитать, собственнику не составит труда своевременно принять меры, чтобы:

- не обанкротиться;

- добиться повышения показателей дохода, что в свою очередь может способствовать привлечению новых инвесторов;

- укрепить авторитет компании на рынке сбыта.

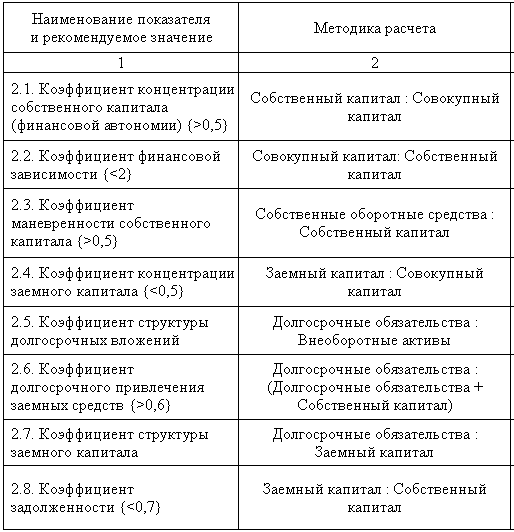

Анализ финансовых коэффициентов

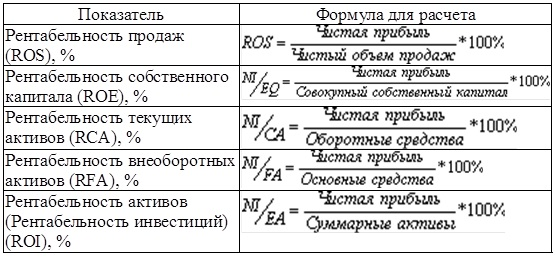

Анализ финансовых результатов использует финансовые коэффициенты в качестве отправной точки для интерпретации показателей бухгалтерской отчётности. Одной из его важных составляющих является расчёт и анализ таких показателей, как рентабельность и эффективность использования ресурсов.

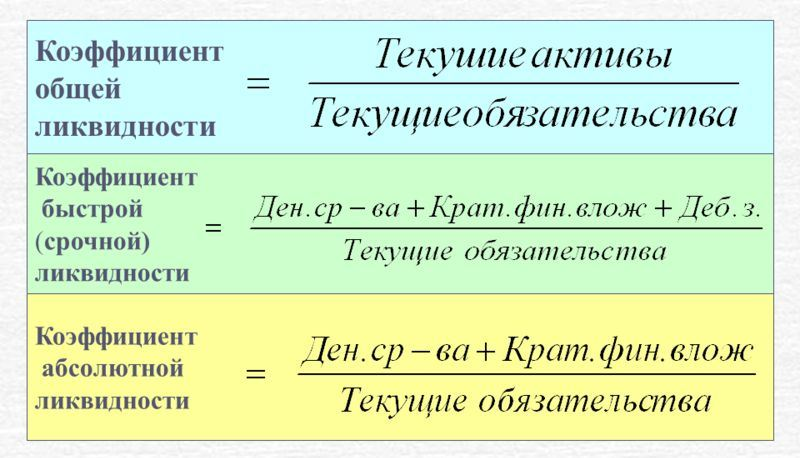

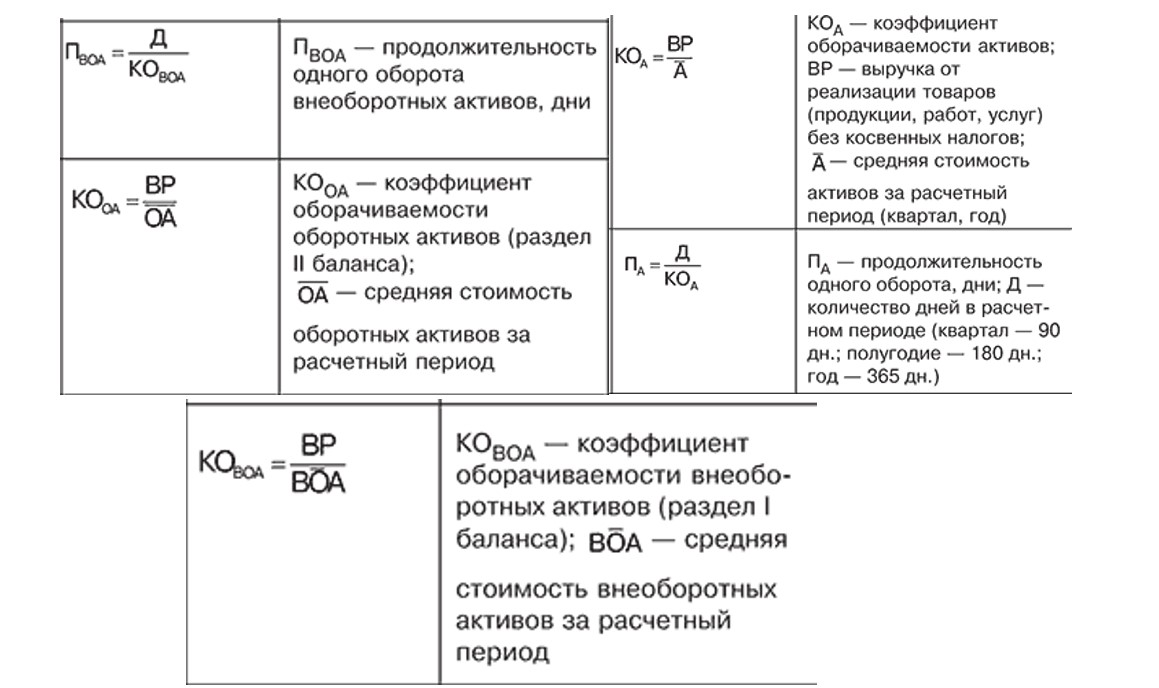

Для анализа эффективности использования ресурсов компании используют следующие финансовые показатели:

- коэффициент оборачиваемости активов.

- коэффициент текущей ликвидности.

- коэффициент срочной ликвидности.

Коэффициент оборачиваемости активов = объем продаж / (внеоборотные активы + оборотные активы — краткосрочные обязательства).Он показывает объем продаж, который приходится на каждый вложенный в дело рубль.

Коэффициент текущей ликвидности — это отношение оборотных активов к краткосрочным обязательствам. Данный коэффициент демонстрирует соотношение между стоимостью активов, которые можно обратить в наличные денежные средства в течение следующего финансового года, и задолженностью, подлежащей погашению в том же периоде.

Коэффициент срочной ликвидности = (оборотные активы — запасы) /краткосрочные обязательства.Этот коэффициент показывает какую часть задолженности предприятия можно погасить за счёт его оборотных активов, если невозможно быстро перевести запасы компании в наличные денежные средства.

Методы, применяемые для анализа

С целью определить факторы, влияющие на конечные итоги рентабельности деятельности предприятия, различными методами проводят анализ полученного дохода.

Исследования дают возможность:

- объективно оценить результаты деятельности и правильность разработанного бизнес плана;

- установить взаимосвязь влияния внешних, внутренних факторов на отклонение запланированных показателей от полученной прибыли по факту;

- разработать меры, способствующие снижению затрат.

Рассмотрим два наиболее распространенных метода, применяемых на практике, по сути, абсолютно не имеющие между собой ничего общего.

Статистический анализ

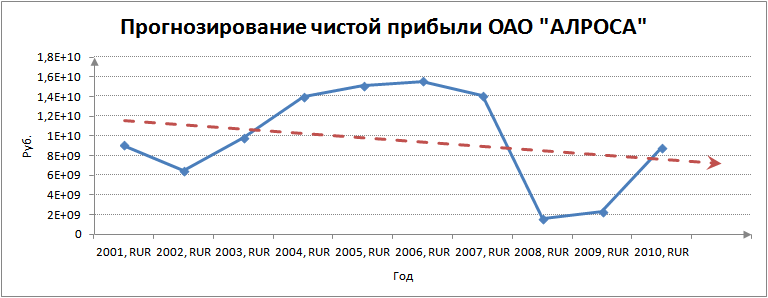

Выбранный способ позволяет прогнозировать в будущем суммы, заработанные в чистом виде, взяв за основу:

- изучение динамики величин показателей за предшествующий период деятельности, используя временные ряды;

- исследование структуры показателей сколько было получено доходов в денежном выражении и понесено затрат за прошлые годы деятельности или в другие отчетные периоды.

Анализируется динамика общей суммы прибыли, проведенной в бухгалтерском учете и отдельно взятых компонентов.

При этом темп роста показателей можно рассчитать только в том случае, когда не было в базисном периоде убытков.

Факторный анализ

Внимание акцентируется на установлении факторов, оказывающих в конечном итоге значимое влияние на формирование ЧП предприятия. Суть заключается в том, что сравнивают показатели за одинаковый промежуток времени отчетного и прошлого периода

Суть заключается в том, что сравнивают показатели за одинаковый промежуток времени отчетного и прошлого периода.

Для общего понимания приведем последовательность действий:

- для определения динамики прибыли находим разность между значениями отчетного и предыдущего года;

- вычисляем насколько вырос объем продаж;

- определяем, как динамика продаж повлияла на прибыль;

- находим значение прибыли, увеличившейся за счет изменения цены;

- рассчитываем влияние динамики себестоимости продукции на увеличение или уменьшение дохода.

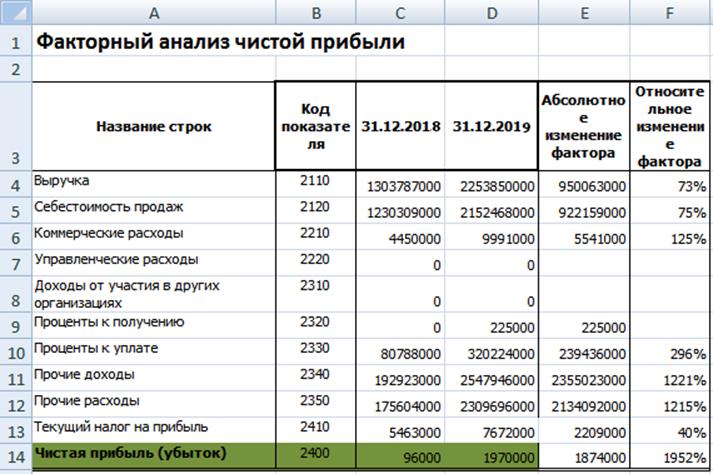

Для полного представления о реальном положении дел, расчет проводится по общей сумме издержек и отдельно, принимая во внимание производственные, коммерческие, управленческие расходы. На приведенной схеме можно видеть факторы, формирующие размер чистой прибыли, изменение относительных и абсолютных показателей в течение года:

На приведенной схеме можно видеть факторы, формирующие размер чистой прибыли, изменение относительных и абсолютных показателей в течение года:

Факторный анализ показателей прибыли

Динамика изменения показателей рентабельности зависит, с одной стороны, от факторов, влияющих на величину числителя показателя прибыли, на основе которого он рассчитывается: прибыль от продаж, налогооблагаемая, чистая. С другой стороны, от факторов, влияющих на величину знаменателя: суммы активов, инвестиций, продаж, полной себестоимости. Основными факторами роста рентабельности является реализация мер по повышению эффективности хозяйственной деятельности предприятия.

Выявление причин и их влияние на показатели прибыли – наиболее целесообразно проводить с использованием факторного анализа. Наиболее проработанной на данный момент является методика проведения анализа с использованием модели аудитивного типа для анализа прибыли от продаж. В данной модели рассматривается влияние факторов на размер прибыли от продаж, которые можно оценить по данным Отчета о финансовых результатах до строки 2200, согласно форме 2 бухгалтерской отчетности.

При этом совокупное влияние всех факторов должно соответствовать абсолютному отклонению прибыли от продаж в отчетном году по сравнению с базисным годом. Основным элементом факторного анализа является индекс изменения цен. Основным источником для получения значения индекса, является бухгалтерская отчетность. Обычно в пояснительной записке к бухгалтерский отчетности содержится информация о том, на сколько выросли цены на продукцию предприятия в среднем за год. Зная показатель изменения цен, рассчитывают выручку от реализации в отчетном периоде в сопоставленных ценах с базисным периодом. Без достижения такого сопоставления анализ является бессмысленным. В случае отсутствия данного показателя в пояснительной записке используют средний индекс общей инфляции.

Основные этапы факторного анализа соответствуют анализу влияния на размер прибыли изменений объема продаж, ассортимента, себестоимости, коммерческих и управленческих расходов, цены реализации продукции. Завершающим этапом является определение совокупного влияния данных факторов на размер прибыли.

- Для определения влияния объема продаж на прибыль необходимо прибыль предыдущего периода умножить на изменение объема продаж.

- Влияние ассортимента продаж на величину прибыли организации определяется сопоставлением прибыли отчетного периода, рассчитанной на основе цен и себестоимости предыдущего периода, с прибылью предыдущего периода, пересчитанной на изменение объема реализации.

- Влияние изменения себестоимости на прибыль можно определить, сопоставляя себестоимость реализации продукции отчетного периода с затратами базисного периода, пересчитанными на изменение объема продаж.

- Влияние изменения коммерческих и управленческих расходов на прибыль компании определяется путем сопоставления их величины в отчетном и базисном периодах.

- Для определения влияния цен реализации продукции на изменение прибыли необходимо сопоставить объем продаж отчетного периода, выраженного в ценах отчетного и базисного периода.

Преимуществами факторного анализа являются его сравнительная простота и доступность данных для расчетов. Кроме того, факторный анализ прибыли позволяет выявить и проанализировать причины возможных отклонений прибыли, которые вызваны изменениями объема продаж, ассортимента, себестоимости, коммерческих и управленческих расходов, а также цены реализации продукции, что позволяет выявить внутренние резервы для повышения прибыли в будущих периодах.

Несмотря на это, метод факторного анализа широко используется в практике оценки хозяйственной деятельности.

Регби — игра на попытку и нефть игра на попытку, фин результат

-

- 25 июня 2020, 13:45

- |

- PattayaRugby

22 июня 2020 сигнал Brent-8.20 Нефть — игра на попытку smart-lab.ru/blog/tradesignals/629297.php >

22 июня попытка — 42.40 продажа быкам, но попытка должна еще быть реализована итак у меня в разделе заявки зеленая строка контракты откуплены по 40.00 в сигнале да я писал, что буду держать как минимум неделю до 30 июня, пока попытка прикрыта, так как после входа по 42.40 нефть прибавляла стабильно +3% настроение конечно неприятное, но стоп лосса, стоп лосс был по 44.44 не было достигнута.

Многие математики здесь в сигналах писали, что шорт наверное по итальянскому математику Леонардо Пизанскому он же Фибоначчи должен быть не менее, чем по 45 долларов за барель, но они правы ведь они психологически не испытывали просадку по счету в -3% а если хотя бы с одним плечом это не дпя слабонервных, но с другой стороны математики никакой доходности не получили, нефти 45 пока не было, но как я понимаю математики в нулях в лучшем случае имеют пару процентов, да был здесь сигнал продажа по 43.80 откуп по 42.80 и до праздника без нервов все закрыли внутридневной торговлей 25 июня. ( Читать дальше )

Счет 84 «Нераспределенная прибыль»

Сводный 84 счет бухгалтерского учета предназначается для обобщения данных по итоговым результатам деятельности хозяйствующего субъекта, то есть по информации об образовавшейся за год прибыли или убытке. Каким образом формируются заключительные операции? Как закрыть счет 84 на конец года в учете предприятия? Разберемся на типовых примерах.

Характеристика счета 84

Счет 84 «Нераспределенная прибыль» – это один из важнейших финансовых счетов бухучета любой организации. Именно на этот счет списываются заключительные проводки со сч.

99, в зависимости от того, какой результат получен по отчетному году – прибыль (доходы превышают затраты) или же убыток (затраты превышают доходы). Кроме того, со сч.

84 деньги направляются на выплату доходов учредителям – как сотрудникам предприятия, так и сторонним лицам.

84 счет бухгалтерского учета позволяет получить совокупные сведения о размере прибыли/убытка после налогообложения по всем видам деятельности компании, еще не распределенном на различные цели.

Ведение аналитического учета организуется в целях контроля за эффективностью работы отдельных коммерческих направлений.

При этом можно разделить еще неиспользованную прибыль и уже израсходованную на развитие предприятия, а также увидеть, какая часть финансового результата образовалась по деятельности текущего года, а какая относится к прошлым периодам.

Счет 84 – активный или пассивный?

Счет 84 «Нераспределенная прибыль» представляет собой яркий пример активно-пассивных счетов, состоит в разделе VII Плана счетов по приказу Минфина № 94н от 31.10.00 г.

и зачастую является весомой удельной частью всего капитала организации.

Накопительная методика отражения данных на счете 84 (проводки приведены ниже), служит для формирования сведений за период функционирования предприятия – от даты регистрации до ликвидации бизнеса.

https://youtube.com/watch?v=G5BEL4QWtDE

На вопрос, кредит 84 счета – это прибыль или убыток, вариант ответа будет, безусловно, первым – прибыль, так как пополнение или увеличение счета, то есть списание прибыли выполняется по кредиту сч.

84 в корреспонденции со счетами 99, 80, 75, 73, 79, 84, 83, 82. В таком случае дебет 84 счета показывает уменьшение фин.

Таким образом, кредитовое сальдо по счету 84 означает чистую прибыль предприятия, которую можно расходовать на различные цели – от выплаты доходов учредителям до вложения средств в развитие бизнеса. А дебетовое сальдо по счету 84 означает непокрытый убыток по деятельности.

84 счет в бухгалтерии – субсчета:

- 84.1 – для прибыли, которая подлежит распределению.

- 84.2 – для убытка, подлежащего покрытию.

- 84.3 – для прибыли в обращении.

- 84.4 – для прибыли уже использованной.

Счет 84 в бухгалтерском балансе

После того, как сделаны бухгалтерские проводки по счету 84 и остальным счетам, можно приступать к составлению баланса. Конечное сальдо по кредиту или дебету счета 84 отражается по стр. 1370 Бух.

баланса по состоянию на отчетную дату. А величина чистой прибыли (убытка) вносится в стр. 2400 Отчета о фин. результатах за год. Полученная разница будет равна сумме прибыли (убытка) за отчетный период.

Как закрыть 84 счет при УСН – проводки

Реформация баланса проводится всеми предприятиями, включая упрощенцев, по итогам отчетного года. При этом сначала внутренними проводками закрываются субсчета к сч. 90, а затем выполняется итоговое обнуление счетов – 90, 91 и 99. Перенос результатов делается следующим образом:

- Д 90, 91 К 99 или Д 99 К 90, 91 – закрыты счета доходов.

- Д 99 К 84 или Д 84 К 99 – списана ЧП или убыток.

Закрытие счета 84 в конце года – проводки

Ежемесячные проводки по сч. 84 выполняются для списания результатов деятельности предприятия. Бухгалтер закрывает прибыль/убытки так:

- Д 90.9 К 99 или Д 99 К 90.9 – отражена прибыль (или убыток) по основной деятельности.

- Д 99 К 84 – списана ЧП (чистая прибыль). Соответственно, кредит 84 счета показывает прибыль, а дебет (проводка Д 84 К 99) – убыток.

По итогам года выполняется реформация баланса, означающая последовательное обнуление соответствующих счетов. А как формируется 84 счет при распоряжении средств? Проводки делаются в зависимости от целей списания:

- Д 84 К 75 – направлены деньги на начисление годовых дивидендов.

- Д 84 К 80 – на увеличение уставного капитала.

- Д 84 К 82 – на формирование резервного капитала.

- Д 84.3 К 84.2 – покрыта часть накопленного убытка.

Этапы проведения финансового анализа предприятия

1. Описание цели анализа, его формата

На этом этапе обычно привлекаются аналитики, которые на основе круга вопросов, на которые надо получить ответы, подбирают методы, которыми можно получить нужную информацию.

Уже на этом этапе необходимо понимать:

- кто будет использовать данные финансового анализа, в какой форме должны быть поданы результаты, какова часть конфиденциальной информации;

- промежуток времени, за который понадобятся данные;

- перечень документов, из которых черпают нужную информацию.

2. Предварительный обзор состояния предприятия

Собираются данные о том, каковы ключевые показатели деятельности компании на момент проведения анализа. Обязательно надо зафиксировать такие данные:

- условия работы компании;

- результаты, которых добилось предприятие;

- имущественное положение на начало и конец отчетного периода;

- перспективы.

3. Проверка имущественного и финансового состояния организации

На этом этапе проверяется рациональность вложения денежных средств в активы. Также оцениваются платежеспособность и ликвидность организации.

Обычно рассчитываются такие показатели.

Коэффициенты ликвидности

Обеспечивают понимание способности компании отвечать по краткосрочным обязательствам. В идеале — досрочно. В пессимистичном варианте — с нарушением сроков.

Показатели структуры капитала

На основании приведенных ниже коэффициентов можно понять, насколько компания стабильна в долгосрочной перспективе. Практика показывает, что рассматривать эти показатели необходимо в динамике.

При этом постоянный рост заемного капитала — неблагоприятный фактор. Если в динамике и в сравнении с коэффициентом маневренности собственного капитала заемные средства периодически уменьшаются, это может быть свидетельством особенностей компании (например, сезонности)

Также при оценке структуры капитала важно учитывать репутацию компании, источники привлечения средств

4. Анализ результатов финансово-хозяйственной деятельности

На этом этапе оцениваются и интерпретируются данные таких параметров.

Эффективность использования ресурсов предприятия

Анализируется на основе коэффициентов, приведенных ниже. Практика показывает, что от скорости оборота средств зависит годовой финансовый оборот.

Прослеживается закономерность: ускорение оборота на одном участке ведет к тому же на других. То есть: средства, вложенные в активы, быстрее становятся реальными денежными средствами.

Соответствие плановым показателям

Они задаются внутри компании (реже — вышестоящими организациями). Есть случаи, когда отклонение от плана не говорит о неполадках в работе. Если есть данные о том, что ресурсы перераспределены для достижения высоких результатов в других направлениях, то отставание от плана в определенном сегменте может быть оправданным и нормальным.

Рентабельность

Этот показатель — комплексная оценка степени эффективности применения разных видов ресурсов предприятия.

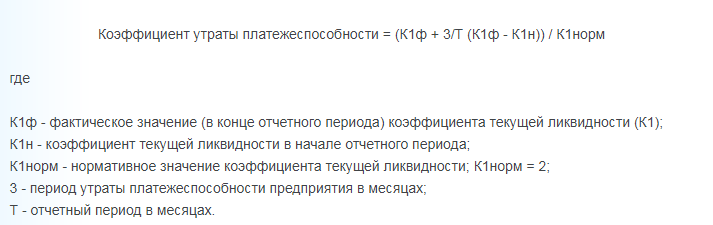

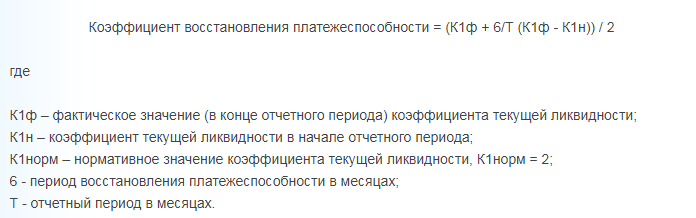

5. Анализ структуры баланса

На этом этапе проверяется риск несостоятельности предприятия и возможности ее преодолеть. Обычно рассчитывается коэффициент утраты (или восстановления) платежеспособности. Покажет реальные перспективы компании:

Результат, который меньше 1 — опасный признак. Говорит о том, что в ближайшее время структура баланса может стать неудовлетворительной.

Результат, который больше 1 — свидетельство того, что на протяжении полугода компания может стать платежеспособной.

Оба показателя — вероятностные. Чтобы сделать картину достовернее, можно взять для расчетов не 2, а 4 временных отрезка (и даже более).

Корреляционный анализ финансовых результатов

Корреляционный анализ – экономико – математический метод анализа финансовых результатов, проводимый с целью определения построения стохастических линейных моделей и определения уровня зависимости финансовых результатов от влияния различных изменений определенного объекта, который заложен в основание этой модели.

Таким образом, в целом, методология анализа финансовых результатов коммерческой организации, в т.ч. предприятий занимающихся торговой деятельностью, не вызывает существенных трудностей, однако, стоит отметить, что чем глубже проводится анализ, чем больше используется данных и факторов, тем этот анализ будет качественнее и эффективнее, а как следствие, позволит в дальнейшем принять более верные управленческие решения. Поэтому при исследовании особенностей формирования и оценке финансовых результатов торговых предприятий, необходимо анализировать и показатели рентабельности.

Проводка Дт 86 и Кт 86 (нюансы)

Проводка Дт 86 Кт 86 используется для отражения движения финансовых средств, поступивших по договору целевого финансирования (то есть средств, переданных от сторонних — коммерческих или бюджетных — организаций с определенной целью).

Счет 86 в бухгалтерском учете

Типовые проводки по счету 86

Примеры применения счета 86 в организации

Итоги

Счет 86 в бухгалтерском учете

Счет 86 «Целевое финансирование» используется для контроля денежных средств, поступающих от сторонних компаний, бюджетных организаций для выполнения определенных задач.

Корреспонденция со счетом 86 в большинстве своем связана с предметом финансирования — счета внеоборотных активов, товаров, денежные счета. Основное условие учета финансов на этом бухгалтерском счете — полное и точное обсуждение назначения полученных средств и трата их согласно договору.

Типовые проводки по счету 86

Определим в табличной форме основную корреспонденцию по Дт счета 86:

|

Счет по Кт |

Наименование счета |

хозоперации |

|

20, 26 |

«Затратные» счета |

Средства направлены на осуществление поставленной задачи (в некоммерческой структуре) |

|

83 |

«Добавочный капитал» |

Средства полностью освоены и включены в добавочный капитал (в некоммерческой структуре) |

|

98 |

«Доходы будущих периодов» |

Средства включены в состав будущих доходов (в коммерческой структуре) |

Основная корреспонденция по Кт счета 86:

|

Счет по Дт |

Наименование счета |

хозоперации |

|

07, 08, 10, 11, 15, 41 |

Счета учета оборудования, материалов |

Получены вложения в качестве целевого финансирования (внеоборотные активы, материалы, товары и т.д.) |

|

50, 51, 52 |

Финансовые счета |

Средства поступили в кассу или на расчетный счет |

|

20 |

«Основное производство» |

Получен в качестве объекта целевого финансирования объект незавершенного производства |

|

76 |

Расчеты с прочими контрагентами |

Начислено целевое финансирование (ЦФ) |

Примеры применения счета 86 в организации

В реальности проводки по счету 86 будут зависеть от вида деятельности организации — коммерческая (с извлечением прибыли) или некоммерческая. Рассмотрим учет целевого финансирования на конкретных примерах.

Пример:

АО «Мир» получило от ООО «Заря» денежные средства для закупки строительной техники на сумму 250 000 руб. Также в рамках договора компании передаются строительные материалы на сумму 45 000 руб.

- Дт 76 Кт 86 — 295 000 руб. — начислены денежные средства в рамках ЦФ.

- Дт 51 Кт 76 — 250 000 руб. — оприходованы денежные средства на расчетный счет.

- Дт 10 Кт 76 — 45 000 руб. — получены строительные материалы по договору ЦФ.

Порядок списания с баланса средств ЦФ будет зависеть от конечной цели их выделения. Если это коммерческая компания, то дальнейшие проводки (после оприходования техники и ввода ее в эксплуатацию) будут такими:

Дт 86 Кт 98 — 250 000 руб. — средства ЦФ учтены в качестве будущих доходов.

При начислении ежемесячной амортизации будут формироваться такие проводки:

Дт 20 Кт 02 — 1 000 руб. — начислена амортизация на строительную технику.

Подробнее о начислении амортизации в бухгалтерском учете прочитайте в статье «Проводки Дт 02 и Кт 02,01 (нюансы)».

Дт 98 Кт 91-1 — 1 000 руб. — средства ЦФ отражены в прочих доходах и расходах организации.

В некоммерческой организации проводки будут отличаться. При переводе купленной техники на счет 01 «Основные средства» в учете появится запись:

Дт 86 Кт 83 — средства ЦФ, потраченные на покупку основного средства, учтены на балансе в составе добавочного капитала.

ВАЖНО! Согласно п. 17 ПБУ 6/01 некоммерческие организации НЕ начисляют амортизацию

В бухгалтерском учете на забалансовом счете накапливается износ, рассчитанный линейным методом.

Теперь правильно спишем полученные строительные материалы.

В коммерческой организации это будут такие проводки:

Дт 20 Кт 10 — 45 000 руб. — полученные стройматериалы списаны на расходы.

Подробнее про учет материалов смотрите в статье «Проводки дебет 10 и кредит 10, 60, 91 (нюансы)»

- Дт 86 Кт 98 — 45 000 руб. — средства ЦФ учтены на балансе в составе будущих доходов.

- Дт 98 Кт 91-1 — 45 000 руб. — средства ЦФ отражены в составе прочих доходов и расходов компании.

В некоммерческой организации материалы будут списаны сразу со счета 86:

Дт 86 Кт 20 — списаны средства ЦФ, потраченные на закупку материалов.

Итоги

Как мы видим, счет 86 служит на предприятии для более точного учета цели поступления денежных средств. Конкретные проводки по деятельности, финансируемой предметно, зависят от направления работы организации.

https://www.youtube.com/watch?v=yNnPc8YCEoI

Подписаться

Вертикальный анализ финансовых результатов

Вертикальный анализ – метод экономического анализа, с помощью которого проводится исследование структуры системы показателей или отдельного показателя финансовых результатов. Основная методика расчета показателей при вертикальном анализе заключается в расчете удельного веса, так при анализе показателей прибыли рассчитываются:

— уровень отдельного показателя прибыли к

выручке или товарообороте (3):

Уi = Пi / В * 100%

где Уi– удельный вес отдельного показателя прибыли в общей величине объема

продаж;

Пi — прибыль (в зависимости от

вида), тыс.руб.;

В

– объем продаж или выручка, тыс.руб.

— изменение структуры удельного веса прибыли в общей величине выручки

(4):

У = У1 – У

где У – абсолютное изменение

структуры удельного веса прибыли в общей величине выручки, %;

У1 – удельный

вес прибыли в общей величине выручки отчетного периода, %;

У – удельный вес прибыли в общей величине выручки базисного периода, %.

Анализ динамики финансовых результатов

Проведение горизонтального анализа заключается в том, чтобы сопоставить значения одного выбранного показателя за какой-либо отрезок времени. Основной его задачей является оценка вероятности успешного развития компании и увеличения ее прибыли в будущем. С этой целью финансовые эксперты стараются получить ответы на следующие вопросы:

- какова вероятность стабильного роста чистой, доналоговой, операционной и валовой прибыли в динамике;

- насколько финансовые расходы (% к уплате) растут быстрее, чем величина заемных средств в бухгалтерском балансе (или наоборот);

- как быстро растут финансовые доходы (% к получению) в сравнении с инвестициями;

- какова скорость роста себестоимости относительно размеров выручки (если себестоимость растет быстрее, значит, менеджмент не справляется с управлением производственными расходами);

- с какой скоростью относительно темпов роста выручки увеличивается чистая прибыль.

Перед вами пример горизонтального анализа (анализа динамики):

Пример расчета

Для наглядности покажем простой расчет.

Индивидуальный предприниматель, являясь дамским парикмахером, за оказанные услуги в 2019 году получил в общей сложности 2 000 000 рублей.

На приобретение инструмента для работы, необходимых лаков, красок, гелей, прочих материалов было затрачено 50 тыс. рублей.

За арендованное помещение пришлось заплатить 120 тыс. рублей.

Оплата за свет, вод, другие расходы обошлись в 10 тыс. рублей.

На уплату налогов ушло 40 тыс. рублей.

считаем все расходы:

50 + 120 + 10 + 40 = 220 тыс. рублей;

поскольку кроме выручки от клиентов никаких доходов не было, чистая прибыль составила:

2 000 000 – 220 000 = 1780 000 рублей.

По полученным результатам делаем выводы, что для предпринимателя сфера его деятельности выгодна.

Полученный доход он может использовать на личные нужды или расширить сферу обслуживания, например, открыв еще салоны красоты.

Формулы, используемые для расчета

ЧП – комплексный показатель. Его значение складывается из всех видов полученных доходов за вычетом произведенных расходов.

Когда издержки предприятия превышают значение выручки от продаж, можно говорить об убыточности деятельности. Также принимают к учету средства, полученные из других источников, Получается, что как таковой заработок отсутствует вовсе.

Это говорит о том, что пора задуматься о смене сферы деятельности или принятии радикальных мер для улучшения обстановки.

Чтобы узнать, как рассчитать показатели прибыли, заработанной в чистом виде, не нужны сложные формулы.

Одним из вариантов узнать, остаются ли средства после понесенных затрат на счетах, можно сделать три простых арифметических действия:

- суммировать все денежные перечисления или полученные наличным путем средства, отдельно расходы;

- найти разницу;

- от полученного значения вычесть обязательно уплачиваемые налоги.

Этот способ расчета чистой прибыли вполне подходит предпринимателям, собственникам малых предприятий.

Для крупных компаний и организаций приведенная формула для определения ЧП будет немного сложнее. В таком случае нужно рассчитать каждую составную часть, входящую в доходы, отдельно, то же самое делают для расходов.

Несмотря на некоторые нюансы вариантов формул для расчета ЧП, суть математических действий и результат остаются одинаковыми:

- необходимо суммировать отдельно все доходы и расходы;

- находят разницу между полученными денежными средствами и понесенными затратами;

- от полученного результата вычитают налог.

Так можно увидеть искомую величину.

Формулу, применяемую для расчета ЧП, можно представить как разницу между общей суммой полученного дохода от финансовой, операционной деятельности, валовых доходов за вычетом себестоимости продукции и за этот период расходами, уплаченный обязательный налог.

Источники данных для анализа

В зависимости от заказчика, выбираются и источники информации. Могут использоваться как все перечисленные документы, так и часть.

- Бухгалтерский баланс (форма №1). В нем отражены активы и пассивы предприятия на начало и конец отчетного периода.

- Отчет о доходах или отчет о финансовых результатах (форма №2). В этом документе отражают как общие финансовые поступления (объем продаж), так и издержки, чистую прибыль и убыток.

- Отчет о движении капитала (форма №3). В структуру этого отчета включаются данные о величине и составляющих собственного капитала, а также динамика изменений (за счет вкладов, изъятий и прочих операций).

- Отчет о движении денежных средств или отчет о денежных потоках (форма №4). Документ отражает поступление и выплаты денежных средств и их эквивалентов за отчетный период. Не выплаченные или не полученные на момент составления отчета суммы в форме №4 не отражаются.

- Дополнительные финансовые документы. Они выбираются, исходя из конкретной ситуации.

Важно понимать, что используемые данные имеют ограничения, на которые надо делать поправку при анализе:

- коэффициенты, рассчитанные на основе бухгалтерской отчетности, являются общими, их целесообразно применять для принятия узких управленческих решений;

- инфляция — фактор, способный исказить результаты анализа;

- прибыль — недостаточно информативный показатель, чтобы только на его основе оценивать эффективность управленческих решений.

Есть программные продукты, которые позволяют получить нужные данные быстро и при минимальном влиянии человеческого фактора. Например, БИТ.ФИНАНС.Управленческий учет — Комплексное решение на базе 1С:Предприятие 8 для организации управленческого учета предприятия любого масштаба!

АНАЛИЗИРУЕМ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПРЕДПРИЯТИЯ ПО ИТОГАМ ГОДА

Финансовые результаты компании анализируют, чтобы оценить эффективность ее операционной деятельности, выявить способность к сохранению конкурентоспособности на рынке сбыта продукции.

Анализ финансовых результатов базируется на данных Отчета о прибылях и убытках. В таблице 4 представлены данные о финансовых результатах бизнеса компании «Альфа» за 2018 и 2019 гг.

Сравнивая финансовые результаты компании 2019 г. с аналогичными показателями 2018 г., можно сделать следующие выводы:

- по итогам 2019 г. зафиксирован рост выручки от реализации на 25 000 тыс. руб. (+7,1 %) при увеличении себестоимости реализации на 23 000 тыс. руб. (+8,5). Опережающий рост себестоимости послужил фактором снижения темпов роста валовой прибыли, которая увеличилась по сравнению с 2018 г. только на 2,5 % (+2000 тыс. руб.);

- расходы на реализацию в 2019 г. увеличились на 3000 тыс. руб. по сравнению с показателем 2018 г., темп роста — 2,5 %. Повышение расходов на реализацию привело к падению прибыли от продаж (–1000 тыс. руб.), которая составила 97,1 % от прибыли 2018 г.;

- расходы на управление бизнесом компании за 2019 г. уменьшились по сравнению с такими же расходами 2018 г. на 3000 тыс. руб. (–20 %). Это привело к росту прибыли от хозяйственной деятельности, которая по сравнению с итогами 2018 г. выросла на 2000 тыс. руб. (+10 %);

- внереализационные доходы за 2019 г. увеличились по сравнению с 2018 г. на 500 тыс. руб., внереализационные расходы уменьшились также на 500 тыс. руб.;

- совокупное влияние факторов прибыли от хозяйственной деятельности и внереализационных доходов/расходов позволило компании увеличить прибыль до налогообложения в 2019 г. на 3000 тыс. руб. (+14,3 %);

- в связи с ростом прибыли до налогообложения в 2019 г. вырос налог на прибыль (+600 тыс. руб.). В результате чистая прибыль компании «Альфа» по итогам 2019 г. оказалась на 1400 тыс. руб. больше чистой прибыли 2018 г.

Теперь рассмотрим различные показатели эффективности составляющих финансового результата работы компании «Альфа» (табл. 5).

Выводы на основании данных табл. 5:

- по итогам 2019 г. себестоимость продаж составила 78,1 % к выручке от реализации, что на 1 % выше себестоимости продаж 2018 г.;

- величина торговой наценки (Валовая прибыль / Себестоимость реализации) в 2019 г. снизилась по сравнению с аналогичным показателем 2018 г. на 1,6 % и составила 28 %.

Эти два фактора послужили причиной того, что темпы роста валовой прибыли (+2,5 %) в анализируемом периоде по сравнению с прошедшим оказались намного ниже темпов роста выручки (+7,1 %). Отсюда делаем вывод о снижении эффективности реализации продукции компании «Альфа» в 2019 г., необходимости проведения корректирующих мероприятий по снижению себестоимости и оптимизации сбытовой политики компании в 2020 г.;

- уровень расходов на реализацию продукции в 2019 г. снизился по сравнению с 2018 г. на 0,1 %, что свидетельствует о достаточной эффективности работы коммерческой службы компании;

- общий уровень переменных расходов компании «Альфа» по итогам 2019 г. увеличился на 0,9 % по сравнению с итогами 2018 г. нужно усилить контроль над производственными процессами;

- точка безубыточности (Постоянные расходы / (1 – Уровень переменных расходов)бизнеса компании «Альфа» в 2019 г. снизилась по сравнению с итогами 2018 г. Следовательно, в целом эффективность бизнеса компании за 2019 г. выросла. Об этом свидетельствует и рост запаса прочности с 57,1 % в 2018 г. до 64,7 % в 2019 г.;

- постоянные расходы компании «Альфа» по итогам 2019 г. зафиксированы на уровне 3,2 % против 4,3 % в 2018 г., что подтверждает эффективность контроля над динамикой постоянных расходов;

- эффект операционного рычага (Прибыль от продаж / Чистая прибыль) в 2019 г. снизился по сравнению с 2018 г. на 0,3 пункта (до 1,8), что связано с падением прибыли от продаж. Однако при этом общая рентабельность бизнеса компании выросла с 4,8 % в 2018 г. до 5,1 % в 2019 г. Это говорит о достаточной эффективности деятельности компании «Альфа» в анализируемом периоде.