Основные финансовые коэффициенты и формулы их расчета

Содержание:

- Анализ динамики финансовых результатов

- Связь налогового и бухгалтерского учета

- Пример 2. Калькуляция значения СФР для стр. 2500 в фин. отчете №2 ООО «Пром–стайл» за 2019 г.

- НДС-2020 в 1С: изменения, практика применения, подготовка к отчетности

- Учет финансового результата от обычных видов деятельности

- Финансовый результат в учете

- Задача 1

- Ставка налога на прибыль в 2021 году

- Особенности налога на прибыль

- Изменения в налоге на прибыль в 2021: новые расходы на оплату труда

- Экономическая реальность

- Настроим любые отчеты, даже если их нет в 1С

- Прибыль к налогообложению

- Как отражают текущий налог на прибыль в учете

- Прогнозирование прибыли в программах

- Как определить значение совокупного финансового результата (СФР)

- Подводим итоги

- Финансовый результат от продаж по итогам месяца

Анализ динамики финансовых результатов

Проведение горизонтального анализа заключается в том, чтобы сопоставить значения одного выбранного показателя за какой-либо отрезок времени. Основной его задачей является оценка вероятности успешного развития компании и увеличения ее прибыли в будущем. С этой целью финансовые эксперты стараются получить ответы на следующие вопросы:

- какова вероятность стабильного роста чистой, доналоговой, операционной и валовой прибыли в динамике;

- насколько финансовые расходы (% к уплате) растут быстрее, чем величина заемных средств в бухгалтерском балансе (или наоборот);

- как быстро растут финансовые доходы (% к получению) в сравнении с инвестициями;

- какова скорость роста себестоимости относительно размеров выручки (если себестоимость растет быстрее, значит, менеджмент не справляется с управлением производственными расходами);

- с какой скоростью относительно темпов роста выручки увеличивается чистая прибыль.

Перед вами пример горизонтального анализа (анализа динамики):

Связь налогового и бухгалтерского учета

Налог организации к уплате в бюджет (текущий налог на прибыль) ПБУ 18/02 предлагает определять по выбору либо по данным налоговой декларации, либо по данным бухгалтерского учета. Как правило, учетной политикой выбирается вариант «по данным БУ». Он позволяет использовать стандартный план счетов БУ для корректного учета показателя и связывает его с условным расходом (доходом) на прибыль.

Участвующие в расчетах разницы между данными БУ и НУ могут иметь постоянный и временный характер:

- временные – данные отражаются по БУ и НУ в разных периодах;

- постоянные – данные признаются либо в БУ либо в НУ.

Временные разницы проявляются затем в виде отложенных налоговых активов и обязательств (ОНА и ОНО). Они образуются вычитанием по итогам года стоимости активов по балансу и стоимости активов для целей НУ; стоимости обязательств по балансу и стоимости обязательств для целей НУ. Если стоимость активов по балансу больше, возникает налогооблагаемая разница. Если стоимость активов, напротив, по балансу меньше, будет вычитаемая разница. Обязательства: их стоимость по балансу больше – вычитаемая разница; стоимость по балансу меньше – налогооблагаемая разница.

Все разницы на конец периода складываются и приводятся к одному значению. Аналогичный алгоритм применяется к разницам на начало года. Далее значения начала и конца периода сравниваются между собой. Вычитаемые разницы складываются (со знаком +), налогооблагаемые разницы складываются (со знаком -). Вычитаемая разница начала года погасится налогооблогаемой разницей конца года, и получится налогооблагаемая сумма. Обратно – налогооблагаемая разница начала года гасится вычитаемой разницей конца года.

ОНА = вычитаемая разница* СтН. ОНО = налогооблагаемая разница*СтН.

Постоянные разницы проявляются в виде постоянных налоговых доходов и расходов (ПНД и ПНР). Они исчисляются так:

- суммируется текущий налог на прибыль и отложенный налог на прибыль (текущий НП берется со знаком минус);

- от результата нужно отнять условный расход или доход по налогу на прибыль (расход берется с минусом, доход – с плюсом).

Напомним, что отложенный налог на прибыль есть сумма налога, полученная умножением временной разницы на налоговую ставку. В зависимости от результата (+ или -) имеем либо ПНР (со знаком -), либо ПНД (со знаком +).

Таким образом, связь между условным расходом (доходом) по налогу на прибыль и налогом на прибыль по данным НУ можно выразить схемой

Нб * СтН = УР (УД) + ПНР – ПНД + ОНА – ОНО, где Нб – база по налогу на прибыль согласно НУ.

Согласно ПБУ 18/02, условный расход (доход) отражается в бухучете обособленно от суммы налогооблагаемой прибыли либо убытка. Он не отражается в бухгалтерской отчетности. Для учета условных доходов и расходов используется отдельный субсчет по счету 99.

Основные проводки начисления такие:

- Дт 99 Кт 68 – условный расход, если была получена прибыль;

- Дт 68 Кт 99 – условный доход, обратная проводка при получении убытка.

Разницы и между БУ и НУ отражаются проводками:

- Дт 09(68) Кт 68(09) – зафиксирован (погашен) ОНА;

- Дт 68 (77) Кт 77(68) – зафиксировано (погашено) ОНО;

- ДЕБЕТ 99 КРЕДИТ 68 – зафиксирован ПНР;

- ДЕБЕТ 68 КРЕДИТ 99 – зафиксирован ПНД.

Внимание! В настоящее время термин «налоговый убыток» не применяется. Согласно НК РФ, налог на прибыль не может иметь отрицательное значение

Если по периоду расходы превышают доходы, налоговая база равна нулю и налог на прибыль также равен нулю (ст. 274-8 НК РФ).

Пример

В настоящее время действует общая ставка налога на прибыль 20%. Пусть прибыль по данным БУ составляет 400 тыс. руб. Условный расход, согласно формуле: 400000*20% = 80000 руб. Дт 99 Кт 68 80000 руб.

Пусть при этом в НУ не учитывается часть амортизационных расходов, учитываемых в рамках БУ — в связи с применением разных методов начисления – 15000 руб. Текущий налог на прибыль = (400000 — 15000)*20% = 385000*20% = 77000 руб. Дт 68 Кт 77 3000 руб. — зафиксировано ОНО. Проверим: 80000 — 3000 = 77000 руб.

Пример 2. Калькуляция значения СФР для стр. 2500 в фин. отчете №2 ООО «Пром–стайл» за 2019 г.

ООО «Пром–стайл» осуществляет несколько видов деятельности, среди которых значится: розничная и оптовая торговля промтоварами, консультирование, посредническая деятельность. Предположим, что по данным фин. отчета №2 ООО «Пром–стайл» за 2019 г. получены следующие данные (см. таблицу).

| Показатель из фин. отчета ООО «Пром-стайл» | Данные по нему за 2019 г. (тыс. рос. руб.) | Калькуляция СФР за 2019 г. |

| ЧП (стр. 2400) | 500 350 | СФР = ЧП – РПО |

| РПО (стр. 2520) | 8 100 | 500 350 – 8 100 = 492 250 |

Пояснения по расчету. По данным фин. отчета ООО «Пром-стайл» переоценка ВА в рассматриваемом периоде (2019 г.) не производилась. Известен лишь результат от проч. операций (8 100 тыс. рос. руб.) и значение ЧП (500 350 тыс. рос. руб.).

С учетом этого, калькулировать СФР следует по формуле 2 (см. выше), подставляя значения только этих двух показателей. Результат калькуляции равен 492 250 тыс. рос. руб. Именно эту сумму и следует указать по стр. 2500 за 2019 г. в фин. отчете ООО «Пром–стайл».

НДС-2020 в 1С: изменения, практика применения, подготовка к отчетности

Статья об изменениях в налоговом законодательстве с 1 января 2020 года. Необходимо пользоваться только новыми электронными форматами счетов-фактур и УПД. В новых электронных форматах счетов-фактур учтена повышенная ставка НДС 20%, а также – введение обязательной маркировки товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС. В программных продуктах 1С актуальных версий (с подключенным сервисом 1С-ЭДО) формат автоматически сменится на действующий. Фирма «1С» реализовала функционал, который позволяет решить задачи маркировки товаров и обмена данными с ГИСМ.

Учет финансового результата от обычных видов деятельности

Как было сказано ранее, «Учет финансовых результатов по обычным видам деятельности» включает в себя доходы и расходы. Дадим определения этим понятиям в ключе заявленной темы.

Определение 1

Доход финансового результата по обычным видам деятельности – это прибыль, полученная от продаж услуг, товаров, работ.

Определение 2

Расход финансового результата по обычным видам деятельности – это себестоимость реализованных услуг, продукций, работ.

Стоит отметить, что счета зависят от доходов и расходов, они (документы) в свою очередь делятся на два вида:

- от обычной деятельности (работа, описанная в учредительных документах);

- от прочей деятельности (побочные доходы и расходы. Фирма не планировала их. Например, к прочим доходам относятся: излишки, появившиеся в ходе инвентаризации, кредиторская задолженность и т.д. К прочим расходам – штрафы, падение курса валют и т.д.)

Для расчета результатов от обычной деятельности используются следующие виды счетов:

- 90 «Продажи»;

- 91 «Прочие доходы и расходы»;

- 99 «Прибыли и убытки».

Важной составляющей является финансовый результат от обычной деятельности, так как только он показывает результат работы предприятия. Благодаря ему принимаются решения осуществлении в дальнейшей деятельности

Поэтому, говоря об учете финансов в данном ключе, мы используем счет 90 «Продажи» и его субсчета, о которых поговорим ниже. Они позволяют сделать качественный синтетический и аналитический расчет финансовых результатов, что гарантирует системность предприятия.

Финансовый результат в учете

Для выявления значения финансового результата в учете производится анализ данных:

- финансового результата по основным видам деятельности;

- показателей прочих доходов и расходов;

- начисления по налогам для уплаты в бюджет и акцизным сборам.

Определение финансового результата осуществляется путем закрытия отчетного периода (месяца). Для этого сворачиваются остатки по счетам 90 и 91. Данной операцией бухгалтер выявляет общий результат от основных видов деятельности (счет «Продажи») и от прочих операций (счет «Прочие доходы и расходы»).

Процедура отражения финансового результата включает в себя следующие этапы:

- Списание суммы расходов. Все затраты по производству (приобретению) и реализации товаров (работ, услуг) списываются в счет реализованной продукции.

- Анализ остатков по счетам 90 и 91.

- Зачисление прибыли на Кт 99 или зачисление убытка на Дт 99.

Показатели финансового результата имеют накопительный характер, его значение за отчетный период суммируется со значениями за предыдущие месяцы (кварталы).

Задача 1

Предприятие выпустило за месяц 100 ед. продукции.

Нормативная карта затрат на одну единицу продукции:

- материалы — 200 руб.;

- зарплата — 150 руб.

За месяц предприятие понесло производственных накладных расходов на сумму

10 000 руб., а также коммерческих расходов на сумму 5000 руб.

В течение этого периода оно продало 80 ед. продукции по 550 руб.

Определить финансовый результат в зависимости от метода расчета себестоимости.

Вариант 1. Метод полного поглощения затрат (МППЗ).

При использовании данного метода производственные накладные расходы распределяются на себестоимость готовой продукции. Т.е. себестоимость единицы готовой продукции определяется суммой затрат на материалы, зарплату и накладными расходами на единицу продукции:

200 + 150 + 10 000/100 ед. =450 руб.

Прибыль предприятия при расчете себестоимости методом полного поглощения затрат составит 3000 руб. (табл. 1).

Таблица 1. Финансовый результат, получаемый при использовании МППЗ, руб.

| Выручка от реализации | 550 х 80 = 44 000 |

| Себестоимость реализованной продукции | 450 х 80 = 36 000 |

| Валовая прибыль | 44 000 — 36 000 = 8 000 |

| Коммерческие расходы | (5000) |

| Прибыль (убыток) | 8 000 — 5 000 = 3 000 |

Вариант 2. Маржинальный метод учета (ММ).

При использовании данного метода производственные накладные расходы списываются на расходы периода. При данном методе расчета себестоимость единицы готовой продукции равна: 200+150 = 350 руб. Прибыль, полученная при расчете себестоимости по маржинальному методу, будет равна 1000 руб. (табл.2).

Таблица 2. Финансовый результат, получаемый при использовании ММ, руб.

| Выручка от реализации | 550 х 80 = 44 000 |

| Себестоимость реализованной продукции | 350 х 80 = 28 000 |

| Маржинальная прибыль | 44 000 — 28 000 = 16 000 |

| Коммерческие расходы | (5 000) |

| Постоянные производственные расходы | (10 000) |

| Прибыль (убыток) | 16 000 — 5 000 — 10 000 = 1000 |

Вариант 3. Теория ограничения систем (ТОС).

Данную концепцию разработал в США в 1990г. Элияху Голдратт. Его теория ограничения систем ориентирована, в первую очередь, на управление производственным процессом. С точки зрения учета затрат данная теория предлагает в качестве прямых затрат рассматривать только материальные затраты. В качестве аргумента Голдратт высказывает следующее: даже при нулевом уровне деятельности, то есть при остановке производства, предприятие будет вынуждено платить рабочим заработную плату. Следовательно, расходы по оплате труда нельзя напрямую относить на переменные расходы, и, как следствие, их надо включать в постоянные производственные расходы.

Иногда в литературе можно встретить термин «суперпеременные затраты», которым обозначаются прямые материальные затраты.

Таким образом, себестоимость продукции по этому методу будет включать в себя только материальные расходы. В рассматриваемом примере она составит 200 руб./ед.

При расчете себестоимости готовой продукции по методу ТОС предприятие понесет убыток в 2000 руб. (табл. 3).

Таблица 3. Финансовый результат, получаемый при использовании ТОС, руб.

| Выручка от реализации | 550 х 80 = 44 000 |

| Себестоимость реализованной продукции | 200 х 80 = 16 000 |

| Прибыль (ТОС) | 44 000 — 16 000 = 28 000 |

| Коммерческие расходы | (5 000) |

|

Постоянные производственные расходы (с учетом зарплаты) |

(10 000) — накладные расходы (100 х 150 = 15 000) — зарплата |

| Прибыль (убыток) |

28 000 — 5 000 — 10 000 — 15 000 = (2000) |

Сравнение результатов

Проанализируем результаты расчетов себестоимости разными методами (табл.4).

Таблица 4. Сравнение результатов расчета, (тыс. руб.)

|

Статья |

Метод |

||

| МППЗ | ММ | ТОС | |

| Выручка от реализации | 44 | 44 | 44 |

| Себестоимость реализованной продукции | (36) | (28) | (16) |

| Прибыль | 8 | 16 | 28 |

| Коммерческие расходы | (5) | (5) | (5) |

| Постоянные производственные расходы | (10) | (25) | |

| Прибыль (убыток) | 3 | 1 | (2) |

Разница в сумме прибыли возникла из-за того, что на конец отчетного периода на предприятии остались запасы готовой продукции, оцененные по-разному.

Для МППЗ: 20 ед. Х 450 руб. = 9 000 руб.

Для маржинального метода: 20 ед. Х 350 руб.=7 000 руб.

Для ТОС: 20 ед. х 200 руб. = 4 000 руб.

То есть часть расходов при использовании метода МППЗ оседает в запасах и переносится на следующий период, когда данная готовая продукция будет продана.

Таким образом, при сравнении разных методов, действует правило: при росте объема запасов готовой продукции максимальная прибыль получается при использовании МППЗ, а при снижении объема запасов — максимальную прибыль даст метод ТОС.

Продемонстрирую это на примере того же самого предприятия.

Ставка налога на прибыль в 2021 году

Основная ставка на прибыль в 2021 году останется прежней — 20%.

Распределение прибыли на федеральную и региональную части на следующее:

- 3% налога зачисляются в федеральный бюджет;

- 17% налога зачисляются в бюджет субъекта РФ (региональный).

Для отдельных категорий организаций ставка налога на прибыль, зачисляемого в региональный бюджет, законами субъектов РФ может быть снижена.

Особенности налога на прибыль

Были снижены процентные ставки по налогам для отдельных категорий граждан. Теперь они равняется 12,5 процентов.

А вот налог на прибыль, который зависит от вида получения дохода, никак не изменится. Пятнадцать процентов будет составлять процентная ставка для лиц, которые получают доход с облигаций. А компании, которые отвечают за инфраструктуру на Дальнем Востоке, получат хорошие налоговые льготы.

Изменения с распределение налога направлены на реализацию экономического роста. Несмотря на то, что большее количество денег уходит в федеральный бюджет, чиновники заявляют, что региональные власти также имеют доступ к немалым денежным средствам.

Регионы на сегодняшний день показывают положительную динамику, поэтому там, как никогда важно развивать экономику. А если регион продолжает демонстрировать свою эффективность в работе государство сможет предоставить ему специальный кредит или дотации

Изменения в налоге на прибыль в 2021: новые расходы на оплату труда

Еще с 1 января 2019 года действует расширенный перечень расходов на оплату труда, учитываемых в целях налога на прибыль . Работодатели смогут включить в расходы затраты на оплату услуг по организации туризма, санаторно-курортного лечения и отдыха на территории России для работников и членов их семей (родителей, супругов и детей до 18 лет или детей до 24 лет, обучающихся по очной форме). К таким расходам будет относиться стоимость услуг, оказанных по договору, заключенному работодателем с туроператором или турагентом:

- услуги по перевозке туристов по территории РФ воздушным, водным, автомобильным и/или железнодорожным транспортом до места отдыха и обратно;

- услуги проживания туристов в гостинице, объектах санаторно-курортного лечения и отдыха, включая услуги питания (при условии, что они предоставляются в комплексе с услугами проживания);

- услуги по санаторно-курортному обслуживанию;

- экскурсионные услуги.

Если работодатель заключит договор непосредственно с санаторием (пансионатом) или самостоятельно организует путешествие работников, оплатив гостиницу, проезд, экскурсовода и т.п., такие расходы не будут относиться к расходам, учитываемым в целях налогообложения. Минфин РФ разъяснил, что расходы на оплату услуг по договорам, заключенным непосредственно с исполнителями услуг не могут учитываться в составе расходов на оплату труда.

Также, при при ликвидации организации доходы приравниваются к дивидендам.

Экономическая реальность

Случившийся экономический кризис реально показал проблемы в структуре экономики страны. ВВП перестал расти в связи с обращением цен на нефтяном рынке и завышении кредитных ставок. Но, даже несмотря на то, что кризис закончился, экономике страны необходимы реформы и новшества. Для привлечения инвесторов чиновники решили модернизировать и налоговую сферу, чтобы сделать её более привлекательной для новых инвестиций.

Федеральный бюджет не наполняется, да и ситуация в регионах продолжает ухудшаться. Большинство региональных бюджетов остаются дефицитными и финансируют себя только за счет государственных дотаций. Если ситуация продолжит развиваться в этом духе многие регионы станут «недееспособными», а это может привести к дефолту.

Если реформировать налоговую систему это поднимет её конкурентоспособность. По словам чиновников, планируется пересмотреть политику налоговых льгот и улучшить финансовую помощь.

Налоговая реформа может коснуться и налога на прибыль. В первую очередь это повлечет за собой пересмотр финансирования бюджетов. Федеральному бюджету будет отведено больше отчислений. Из-за этого региональным бюджетам придется повышать свою работоспособность, чтобы находить денежные средства и продолжать оставаться на плаву.

По мнению экспертов, реформа также поможет простимулировать развитие предпринимательской деятельности.

Настроим любые отчеты, даже если их нет в 1С

Сделаем отчеты в разрезе любых данных в 1С. Исправим ошибки в отчетах, чтобы данные тянулись правильно. Настроим автоматическую отправку на почту.

Примеры отчетов:

- По валовой прибыль предприятия с прочими расходами;

- Баланс, ДДС, отчет о финансовом результате (прибылях и убытках);

- Отчет по продажам для розничной и оптовой торговли;

- Анализ эффективности товарных запасов;

- Отчет по выполнению плана продаж;

- Проверка не попавших в табель сотрудников;

- Инвентаризационная опись нематериальных активов ИНВ-1А;

- ОСВ по счету 60, 62 с группировкой по контрагенту — Анализ не закрытых авансов.

Прибыль к налогообложению

При ее расчете учитывается не только размер ставки для предприятия с соответствующим режимом налогообложения, но также льготы, предназначенные для фирмы, финансовая информация которой используется для расчетов. Льготы или субсидии могут быть получены в следующих случаях:

- если фирма направляет прибыль на обновление фонда производства;

- на природоохранные сооружения и проведение различных мероприятий по защите окружающей среды;

- на расходы организации по содержанию различных культурных и социальных объектов при условии, что они находятся на ее балансе;

- если компания предоставляет взносы в различные благотворительные фонды (не более 3 % облагаемой прибыли);

- если фирма относится к категории малого или среднего предпринимательства.

Налог на прибыль в РФ составляет 20 %. Однако используя некоторые особые режимы, можно уменьшить его до 9 % и 6 %.

Как отражают текущий налог на прибыль в учете

Ведение корректного учета является залогом того, что налогооблагаемая прибыль по НУ и по БУ совпадут. Приведенная формула БУ текущего налога на прибыль представляет собой сумму данных на бухгалтерских счетах. Правильность отражения налога в бухучете можно проконтролировать.

Условный расход (доход) отражают на отдельном субсчете счета 99. Для контроля данных сверяются с оборотом по этому субсчету. Для контроля ПНД и ПНР также открывают отдельный субсчет по счету 99. Отрицательная разница между оборотами субсчета показывает ПНД, а положительная – ПНР.

ОНА представляет собой разницу дебетового и кредитового оборота по счету 09, по ОНО такую же информацию дает счет 77.

Текущий налог на прибыль отражается в отчете о финансовых результатах по строке 2410.

Подготовлен новый бланк отчета о финансовых результатах, который будет актуален начиная с отчетности за 2020 год. В нем, кроме привычного текущего налога на прибыль, учитывается так называемый отложенный налог на прибыль. По мысли законодателя, это суммарное изменение ОНО и ОНА, кроме операций, не включаемых в расчет бухгалтерской прибыли. Отложенный и текущий налог на прибыль в новом бланке составляют сумму налога на прибыль за период.

Прогнозирование прибыли в программах

Поскольку прогнозирование прибыли — индивидуальный процесс для каждой отдельно взятой компании в части планирования, то не существует каких-либо готовых решений или отчетов как таковых. Однако через моделирование и комбинацию нескольких инструментов в специальных финансовых разделах программ 1С можно сформировать довольно точный прогноз.

Прогнозирование прибыли в 1С:ERP Управление предприятием

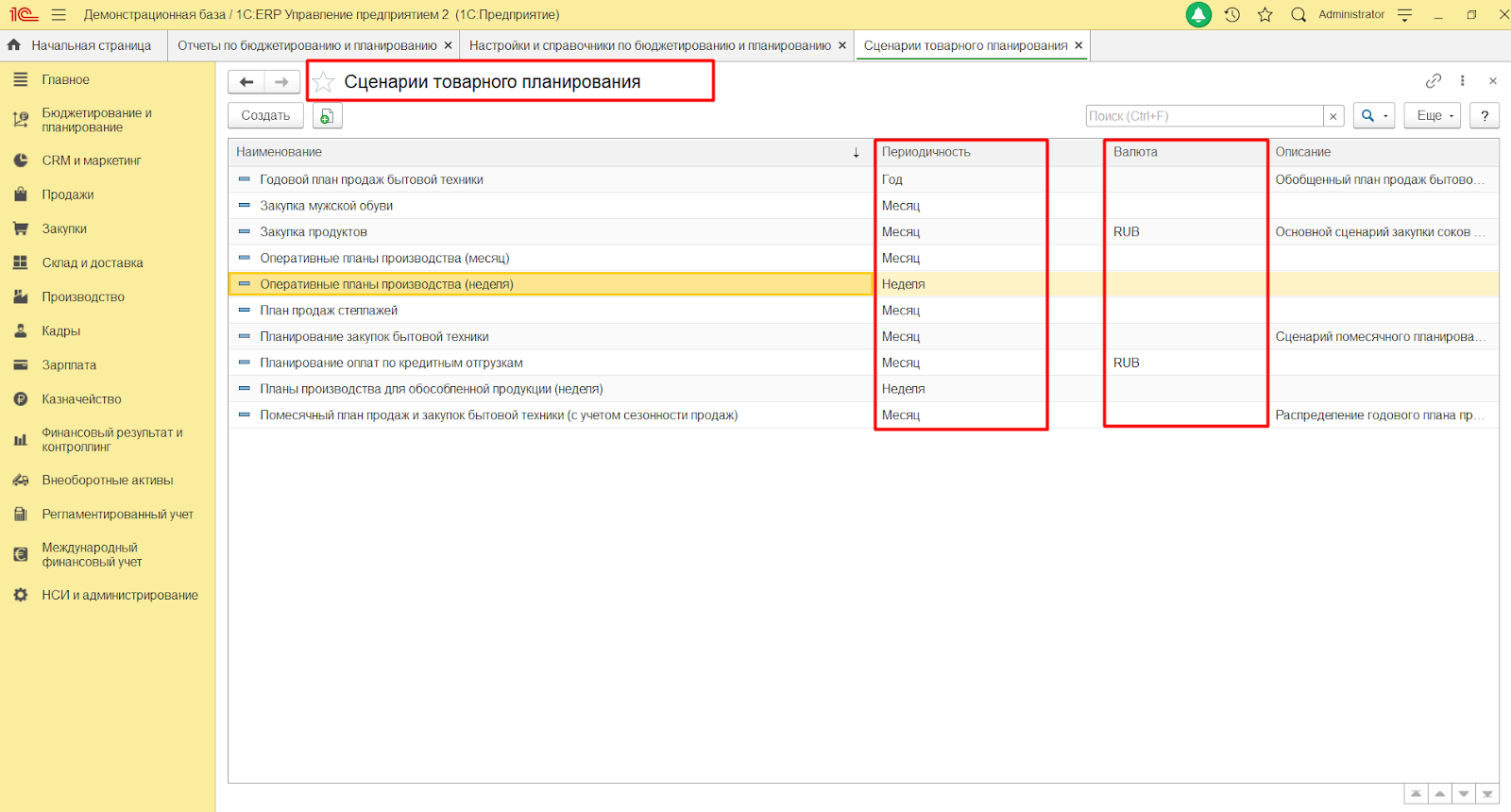

Чтобы провести планирование в данной программе, требуется сделать настройки таких видов справочников:

- «Сценарии товарного планирования»;

- «Виды планов»;

- «Рейтинги продаж номенклатуры»;

- «Источники данных планирования».

Справочников «Сценарии товарного планирования» может быть несколько в зависимости от периодичности и валют.

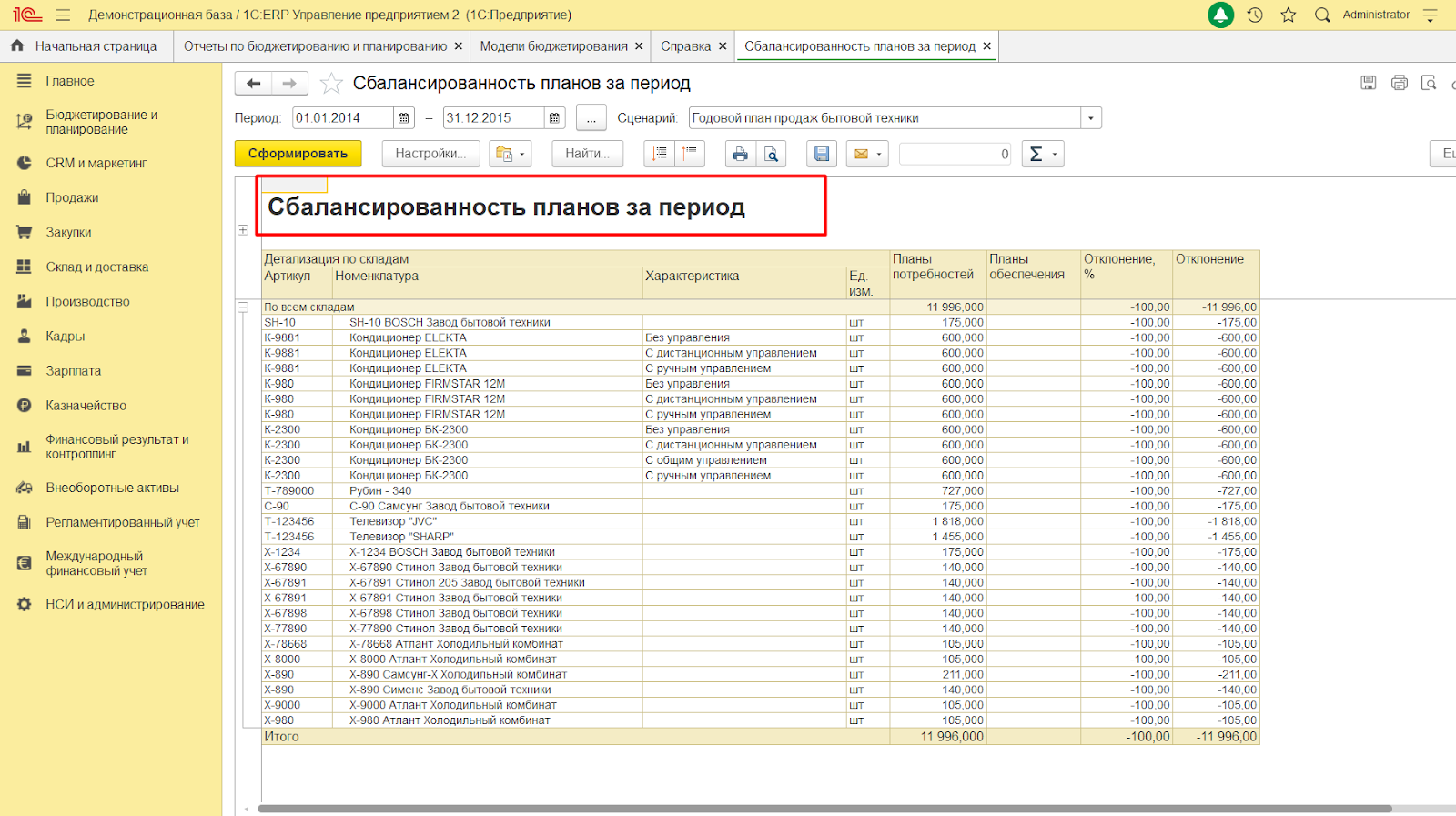

Кроме того, имеется несколько типовых отчетов, на основании которых можно получить информацию для прогнозирования прибыли. При их анализе создается прогноз на требуемый период. К таким отчетам относится «Исполнение планов продаж и закупок». Сверить сочетание планов между собой можно через отчет «Сбалансированной планов».

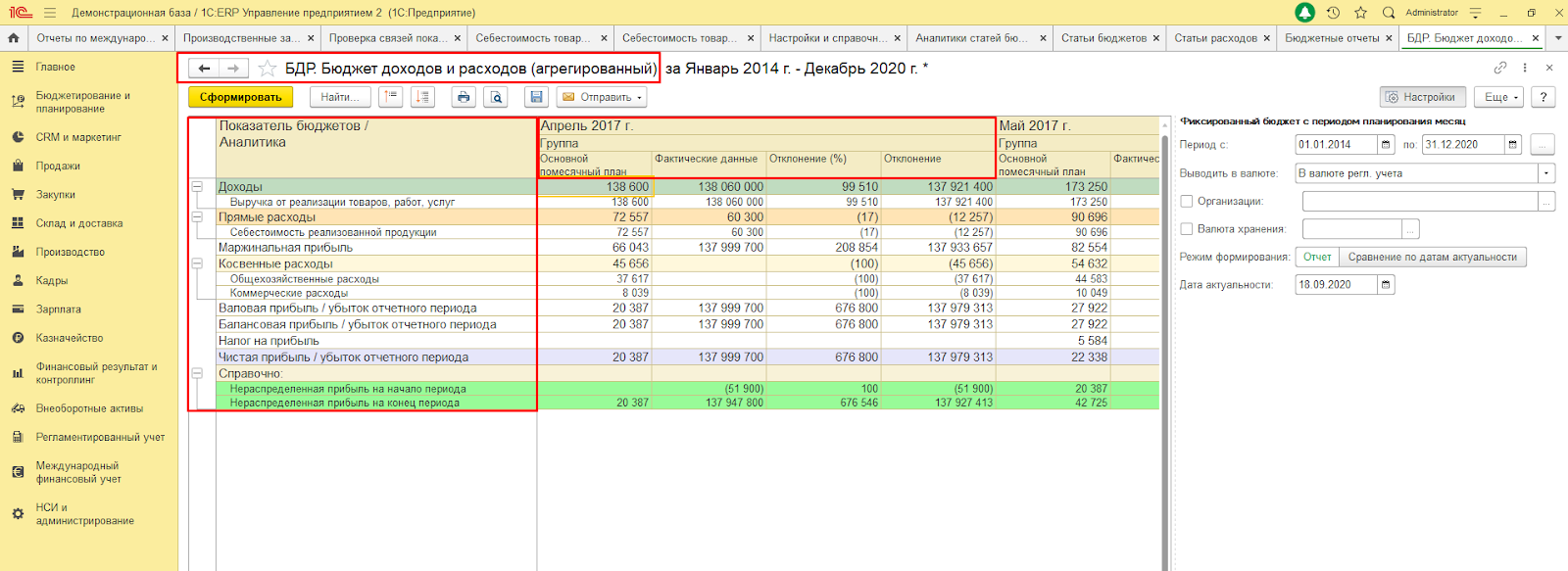

Чтобы спрогнозировать прибыль в 1С:ERP, пользователь может использовать справочник «Модели бюджетирования». Он применяется, чтобы регистрировать и настраивать любые модели бюджетирования для прогнозирования различных показателей, в т.ч. и прибыли. К примеру, можно использовать «Модель для планирования маржинальной прибыли».

Перед его настройкой потребуется заполнить такие виды справочников:

- «Статьи бюджетов»;

- «Показатели бюджетов»;

- «Сценарии»;

- «Связи показателей бюджетов»;

- «Правила получения фактических данных».

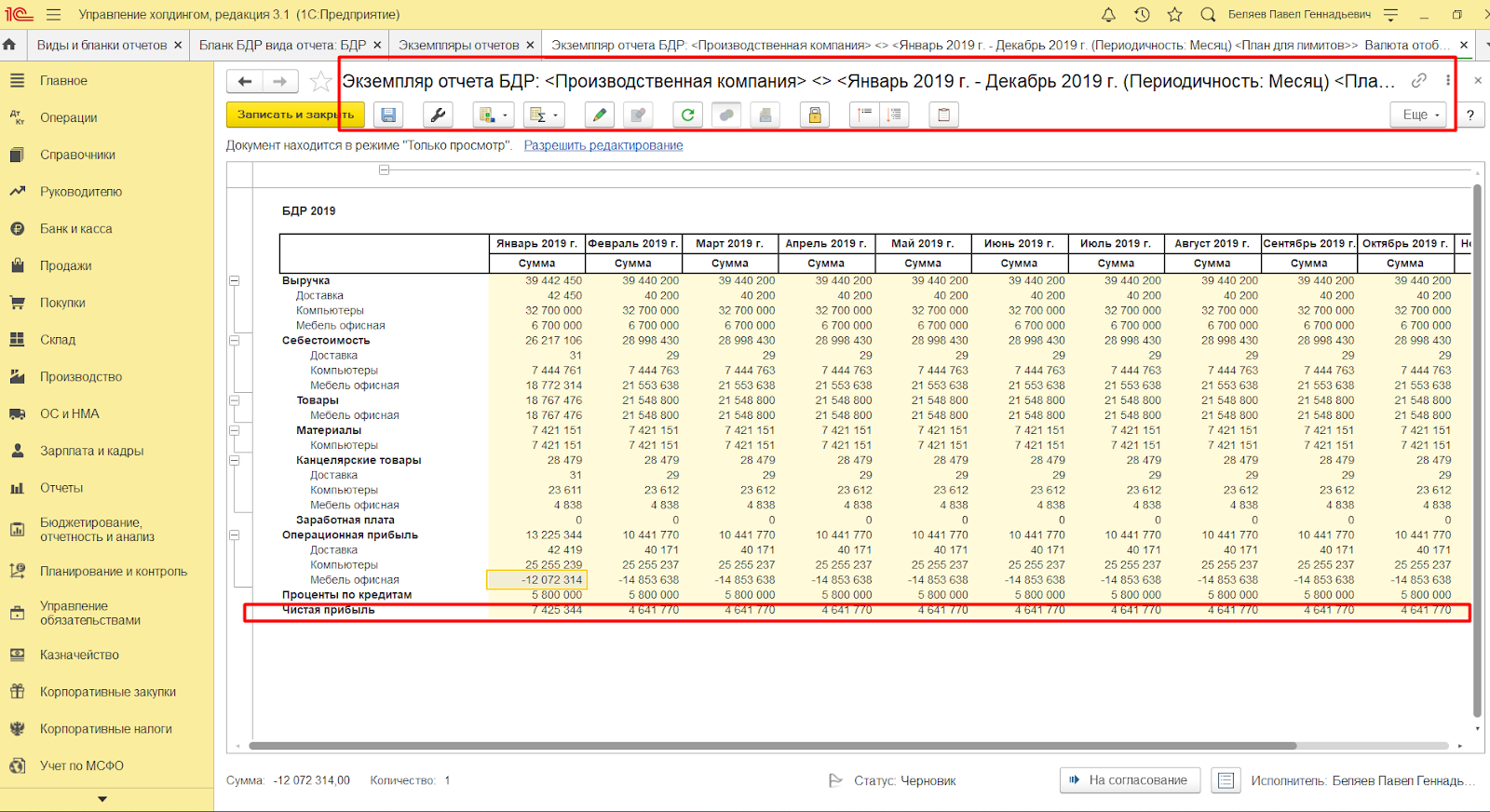

Преимущество ведения учета и контроля данных в 1С заключается в том, что план-фактный анализ прогнозной прибыли можно проводить в любой момент времени независимо от закрытия периода, т.е. на разных этапах планирования. К примеру, это можно делать через отчет «Бюджет доходов и расходов».

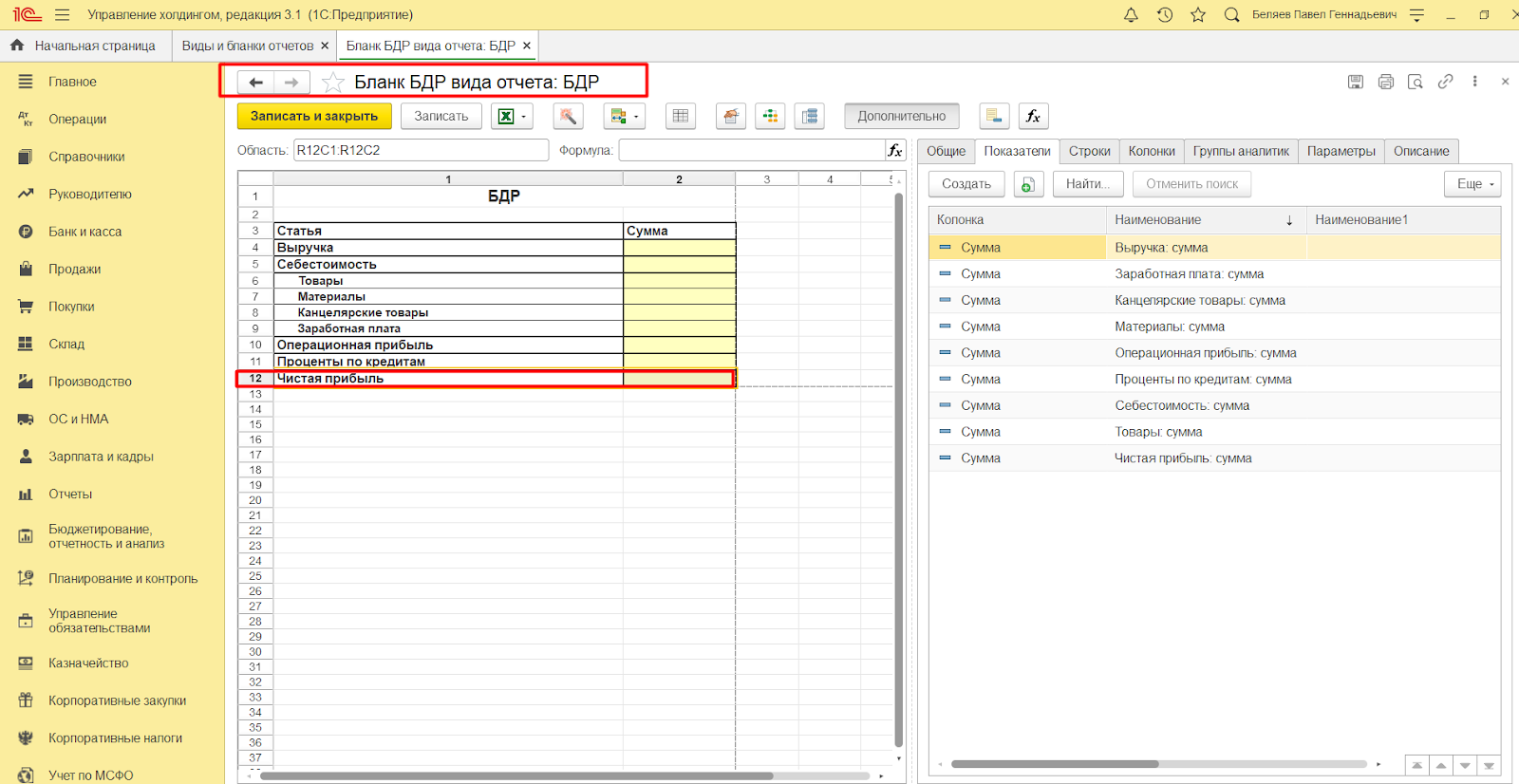

Прогнозирование прибыли в 1С:Управление холдингом

Чтобы спрогнозировать прибыль в 1С:Управление холдингом, можно использовать инструмент «Виды и бланки отчетности». Для этого потребуется настроить такие справочники:

- «Номенклатурные группы»;

- «Виды аналитик»;

- «Организационные единицы»;

- «Основные валюты»;

- «Периоды отчета»;

- «Сценарии отчета».

Кроме того, нужно настроить и параметры — организационные единицы, единицы измерения, сценарии, период.

На основании показателей из этих справочников выводится прогнозная прибыль по компаниям, которые входят в холдинг. Периодичность составления прогноза зависит от периодов, которые настроены в сценариях планирования.

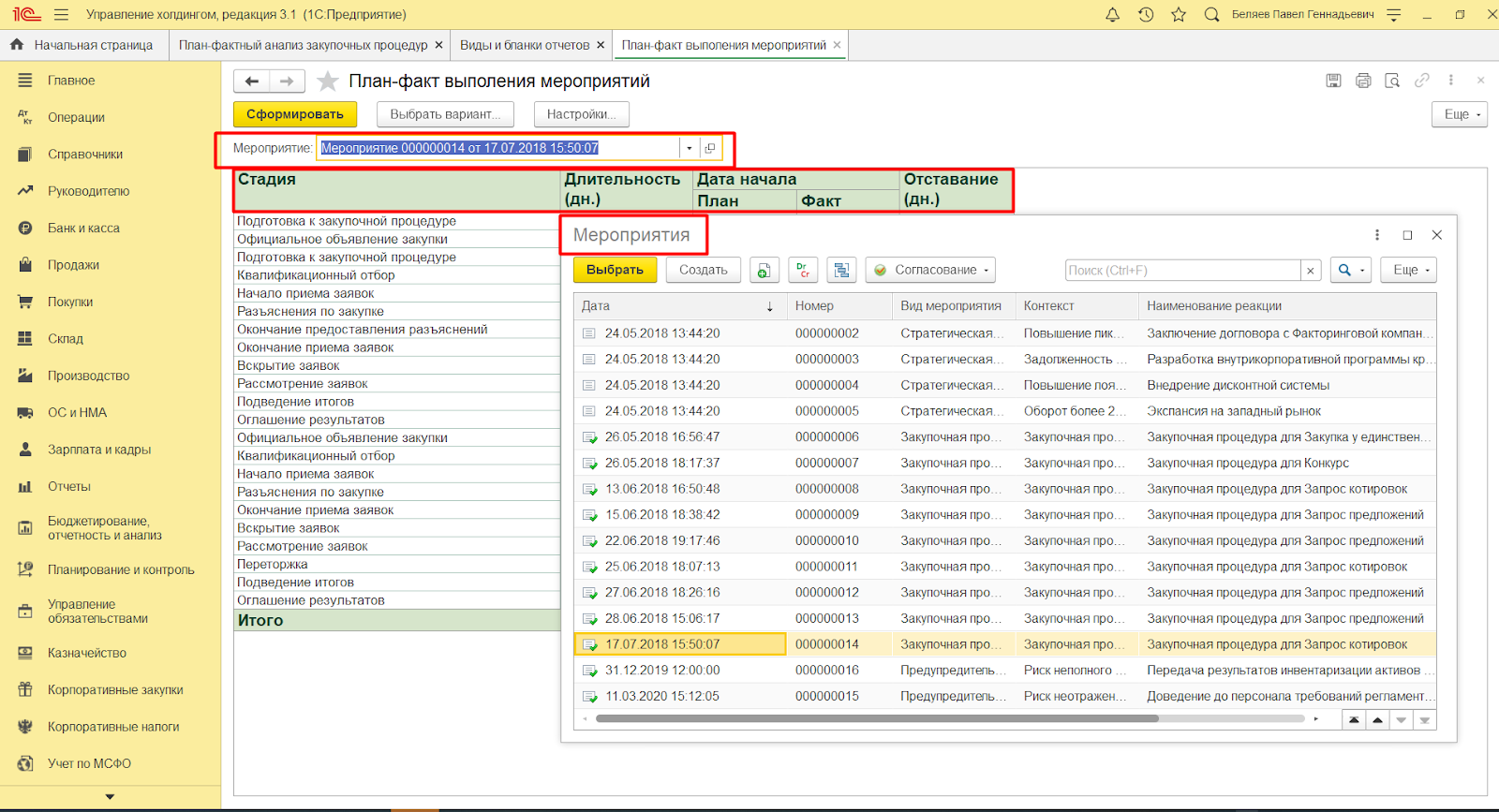

План-фактный контроль в 1С:Управление холдингом проводится в любой момент времени и на любых этапах деятельности компаний, к примеру, на этапе закупок. Процесс проводится на основании информации, внесенной в 1С или полученной через интеграцию из других источников. План-фактный отчет по закупочным процедурам позволяет проанализировать количество, цену, сумму сделки и т.п.

План-фактный анализ выполнения мероприятий в 1С:Управление холдингом может формироваться по конкретному мероприятию и на любом этапе его проведения.

При применении продуктов компании 1С расчет прогнозной прибыли в организациях, имеющих разные масштабы, становится более качественным и точным. Кроме того, программы дают возможность контролировать показатели и отклонения от них на любом этапе планирования.

Затрудняетесь с выбором программы 1С? Просто заполните форму! Мы перезвоним в течение 10 минут и подберем для вас оптимальное решение 1С!

Как отразить сторно доходов за прошлые периоды в учете доходов для страхвзносов

Обязательная маркировка воды

Как определить значение совокупного финансового результата (СФР)

Следует заметить, что каких-либо отдельных детальных пояснений по этому новому показателю на данный момент не имеется. Актуальная нормативная документация экономический смысл его не разъясняет. Определен лишь порядок его расчета, который, собственно, и применяется повсеместно.

Как принято, значение СФР калькулируется на основе данных, которые содержит отчет о фин. результатах. Для расчета необходимо знать три значения:

- сумму ЧП, т. е. чистой прибыли, убытка (прописан по стр. 2400);

- результат, полученный от переоценки внеоборотных активов (ВА), который не причисляют к составу ЧП за рассматриваемый период (прописан по стр. 2510);

- и результат от проч. операций, который не причисляют к ЧП (прописан по стр. 2520).

Для получения суммы СФР, перечисленные значения требуется суммировать. Если перевести все это в математическую формулу для расчета, то тогда калькуляция примет следующую интерпретацию:

СФР = Стр.2400+Стр.2510+2520

Это общая формула для калькуляции СФР по фин. отчету. Итог подсчета по ней может быть отрицательным, что означает убыток. Полученный по результатам подсчета убыток тоже следует отображать по стр. 2500 как значение СФР, но только в круглых скобках. Следует заметить, что отрицательные значения (т. е. суммы с минусом) всегда записывают в отчетности именно в скобках, минус при этом рядом не ставится, т. к. тогда такая запись будет признана неправильной.

В отношении показателя СФР можно сделать вывод, что он поднимает уровень информативности сведений, отображаемых в фин. отчете №2. А это позволяет повысить эффективность принимаемых управленческих решений.

Подводим итоги

Расчёт прибыли от продаж необходим для определения показателей эффективности предприятия, в первую очередь рентабельности. Используя полученные значения, можно сделать вывод о целесообразности существования компании и составить план её дальнейшего развития.

Расчёт прибыли от продаж производится по простой формуле: выручка минус переменные затраты. К числу последних относятся себестоимость товаров или услуг, отчисления в бюджет и заработные платы сотрудников. Повысить размер прибыли можно несколькими способами: от минимизации налоговых выплат до завоевания новых рынков сбыта; каждый из них по-своему эффективен, но и сопряжён с рядом сложностей, и только руководителю предприятия решать, стоит ими пользоваться или нет.

Финансовый результат от продаж по итогам месяца

Финансовый резульзат (прибыль или убыток) от продаж надо определять по окончании каждого месяца:

| Финансовый результат | = | Сумма выручки от продаж (кредитовый оборот за отчетный месяц по субсчету 60-1) | — | Себестоимость продаж (суммарный дебетовый оборот за отчетный месяц по субсчетам 90-2, 90-3, 90-4) |

Прибыль от продаж

Если разница между выручкой (без налогов) и себестоимостью продаж положительная, то за отчетный месяц организация получила прибыль. Ее нужно отразить заключительными оборотами месяца по дебету субсчета 90-9 и кредиту счета 99 «Прибыли и убытки»:

Дебет 90-9 Кредит 99 – отражена прибыль от продаж.

Убыток от продаж

Если разница между выручкой (без налогов) и себестоимостью продаж отрицательная, то в отчетном месяце организация получила убыток. Его нужно отразить заключительными оборотами месяца по кредиту субсчета 90-9 и дебету счета 99 «Прибыли и убытки»:

Дебет 99 Кредит 90-9 – отражен убыток от продаж.

Счет 90 на конец каждого месяца иметь сальдо не должен. Однако все субсчета счета 90 в течение года сальдо иметь могут, и их величина будет расти, начиная с января отчетного года.

При этом субсчет 90-1 в течение года может иметь только кредитовое сальдо, а субсчета 90-2, 90-3 и 90-4 – только дебетовое сальдо. Субсчет 90-9 может иметь как дебетовое сальдо (прибыль), так и кредитовое (убыток).