С 1 октября 2021 года изменятся правила заполнения платежных документов

Содержание:

- Как заполнить платежку при переводе средств на карту «Мир»

- Как заполнить платежное поручение по новым правилам

- Платежи в бюджет на казначейские счета с 01.01.2021

- Расчет налога УСН по прогрессивной шкале с 2021 года

- Актуальный банк платежного поручения 2021

- Расшифровка полей платёжки 2021

- Поля 15 и 17

- Новые реквизиты в платежках

- Как заполнить документ

- Общие положения о документе

- Остатки запасов по срокам хранения

- Какие изменения вступили в силу ранее: с 1 января 2021 года

- Изменение статуса плательщика и оснований платежа при перечислении в бюджет с 01.10.2021

- Платежные поручения при удержаниях из зарплаты

- Изменения, которые вступят в силу в июле и октябре 2021 года

- Платежное поручение на уплату налога

Как заполнить платежку при переводе средств на карту «Мир»

ЦБ РФ разъяснил, что при переводах средств на карты «МИР» по определенным выплатам (в т. ч. по пенсиям, стипендиям, зарплате бюджетников) в реквизите «Код выплат» (110) платежного поручения указывается «1».

Значения реквизитов «Банк получателя» (13), «БИК» (14), «Счет №» (15), «Счет №» (17) указываются в соответствии с правилами перевода денежных средств.

Как в платежке отразить выплату за счет средств бюджета

Центробанк не так давно установил новые требования к заполнению платежных поручений. Теперь в них должно быть заполнено поле 110, в котором нужно указывать код выплаты при перечислении бюджетных средств в пользу физических лиц.

Платежное поручение содержит распоряжение плательщика банку или органу казначейства о перечислении денежных средств с его расчетного или лицевого счета на счет получателя.

Форма бланка платежного поручения утверждена Положением Банка России 19.06.2012 № 383-П (в ред. от 11.10.2018) (далее – Положение № 383-П). Правила заполнения его реквизитов, а также основная информация о расчетах указаны в Приказе Минфина от 12.11.2013 № 107н (в ред. 05.04.2017).

Как заполнить поле 110

Итак, Указанием Банка России от 5 июля 2021 г. № 4449-У были внесены поправки в Положение № 383-П . Это было необходимо для того, чтобы банкиры могли отслеживать исполнение требования Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе» о безналичных выплатах за счет бюджета только на карты «Мир».

То есть при переводе денежных средств в пользу физических лиц за счет бюджетных средств отправители должны заполнять поле 110 платежного поручения. Оно располагается в одном блоке полей, которые заполняют при перечислении средств в бюджетную систему, до информации о назначении платежа. Это поля 104 – 110.

Так, в поле 104 прописываем КБК в соответствии с Приказом Минфина № 132н от 08.06.2018.

При уплате налогов в поле 105 ставят нужные коды ОКТМО. В поле 106 – «Основание платежа». В поле 107 указывают период, в котором у работника возник облагаемый доход. Например, при перечислении НДФЛ здесь надо указать месяц, на который приходится день выплаты («МС.07.2019», «КВ.02.2019», «ПЛ.02.2019», «ГД.00.2019», «04.09.2019»).

Номер требования или другого документа, на основании которого проводим платеж, указываем в поле 108 с кратким пояснением вида документа (ТР – требование, РС – решение о рассрочке и т. д.), в поле 109 ставим дату этого документа.

Что же касается поля 110 («Код выплат»), то вы помните, что до внесения изменений это поле считалось «информативным» и заполнять его было не обязательно, за исключением случаев перечисления сборов за 2014 и более ранние периоды.

Но вот теперь и этому полю нашли применение.

ЦБ РФ разъяснил, что при переводах средств на карты «Мир» по определенным выплатам в реквизите 110 платежного поручения указывается код «1». Это касается пенсий, стипендий, зарплаты бюджетников.

Как это работает

Если код «1» в поле 110 заполнен, то это является указанием банку получателя на то, что у владельца счета должна быть эмитированная платежная карта «Мир». Если выяснится, что у получателя к банковскому счету прикреплена карта «Мир», банк должен зачислить ему сумму выплаты.

Если же карты «Мир» у получателя нет, то банк отражает сумму выплаты на счете по учету сумм невыясненного назначения. После этого банк должен не позднее следующего операционного дня направить получателю средств уведомление с предложением в срок не позднее 10 рабочих дней явиться и получить сумму выплаты наличными деньгами. Вместе с тем получатель может представить банку распоряжение о зачислении суммы выплаты на банковский счет, предусматривающий осуществление операций с использованием карты «Мир».

Если в течение этих 10 дней гражданин не получит свои деньги или не предоставит распоряжение о их зачислении на другой подходящий счет, то банк должен их вернуть плательщику.

Заметим, что при обычных перечислениях, за счет собственных средств организации, поле 110 заполнять не нужно.

Как заполнить платежное поручение по новым правилам

Для правильного заполнения реквизитов ФКС, входящих в состав единого казначейского счета, в платежных поручениях на перечисление налоговых платежей в бюджетную систему РФ следует уточнить номер ФКС для своего региона. Все новые реквизиты ФНС России привела в Письме от 08.10.2020 №КЧ-4-8/16504@, они представлены в виде объемной таблицы с 85 строками. Вот некоторые из них:

|

Наименование территориального органа Федерального казначейства |

Реквизиты получателя распоряжения о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации |

Номер действующего БС, открытого ТОФК в подразделениях ЦБ РФ на балансовом счете №40101 |

|||

|

(14) БИК получателя средств (БИК ТОФК) |

(13) Наименование банка получателя средств |

(15) Номер счета, входящего в состав единого казначейского счета (ЕКС) |

(17) Номер казначейского счета |

||

|

Межрегиональное операционное управление Федерального казначейства |

024501901 |

ОПЕРАЦИОННЫЙ ДЕПАРТАМЕНТ БАНКА РОССИИ//Межрегиональное операционное управление Федерального казначейства г. Москва |

40102810045370000002 |

03100643000000019500 |

40101810500000001901 |

|

Управление Федерального казначейства по Алтайскому краю |

010173001 |

ОТДЕЛЕНИЕ БАРНАУЛ БАНКА РОССИИ//УФК по Алтайскому краю г. Барнаул |

40102810045370000009 |

03100643000000011700 |

40101810350041010001 |

|

Управление Федерального казначейства по Амурской области |

011012100 |

ОТДЕЛЕНИЕ БЛАГОВЕЩЕНСК БАНКА РОССИИ//УФК по Амурской области г. Благовещенск |

40102810245370000015 |

03100643000000012300 |

40101810000000010003 |

|

Управление Федерального казначейства по Архангельской области и Ненецкому автономному округу (Архангельская область) |

011117401 |

ОТДЕЛЕНИЕ АРХАНГЕЛЬСК БАНКА РОССИИ//УФК по Архангельской области и Ненецкому автономному округу г. Архангельск |

40102810045370000016 |

03100643000000012400 |

40101810500000010003 |

|

Управление Федерального казначейства по Астраханской области |

011203901 |

ОТДЕЛЕНИЕ АСТРАХАНЬ БАНКА РОССИИ//УФК по Астраханской области г. Астрахань |

40102810445370000017 |

03100643000000012500 |

40101810400000010009 |

|

Управление Федерального казначейства по Белгородской области |

011403102 |

ОТДЕЛЕНИЕ БЕЛГОРОД БАНКА РОССИИ//УФК по Белгородской области г. Белгород |

40102810745370000018 |

03100643000000012600 |

40101810300000010002 |

|

Управление Федерального казначейства по Брянской области |

011501101 |

ОТДЕЛЕНИЕ БРЯНСК БАНКА РОССИИ//УФК по Брянской области г. Брянск |

40102810245370000019 |

03100643000000012700 |

4010181030000001000 |

Кроме новых счетов ФК при заполнении платежек учитывайте новые коды в платежках на зарплату в 2021 году, они изменились для поля 106. Теперь

не применяются коды:

- «ТР» — погашение задолженности по требованию налоговой;

- «АП» — погашение задолженности по акту проверки;

- «ПР» — погашение задолженности по решению о приостановлении взыскания;

- «АР» — погашение задолженности по исполнительному документу.

Вместо них остался один код «ЗД» — погашение задолженности по истекшим периодам.

Платежи в бюджет на казначейские счета с 01.01.2021

Добавлена возможность перечисления денежных средств налоговым, таможенным и другим государственным органам на казначейские счета Федерального казначейства (Федеральный закон от 27.12.2019 № 479-ФЗ).

Банковские реквизиты для перечисления налогов, страховых взносов и других платежей налоговым органам приведены в Письме ФНС России от 08.10.2020 № КЧ-4-8/16504@. До 30.04.2021 платить налоговым органам можно также по реквизитам, действовавшим в 2020 году.

Простой интерфейс: меню «Деньги — Платежные поручения».

Полный интерфейс: меню «Банк — Банк и касса — Платежные получения».

Расчет налога УСН по прогрессивной шкале с 2021 года

Внесены изменения в расчет налога УСН с 2021 года. При превышении лимита доходов и (или) средней численности работников применяется повышенная налоговая ставка (Федеральный закон от 31.07.2020 № 266-ФЗ).

В 2021 году с квартала, в котором доходы превысили 154,8 млн. руб. (но не более 200 млн. руб.) и (или) средняя численность работников превысила 100 человек (но не более 130 человек), применяется налоговая ставка УСН:

- если объект «доходы» — 8%,

- если объект «доходы минус расходы» — 20%.

Налог за кварталы до превышения не пересчитывается.

Помощник расчета налога УСН

Простой интерфейс: меню «Начальная страница — Задачи организации».

Полный интерфейс: меню «Главное — Задачи — Задачи организации».

Справка-расчет по налогу УСН

Простой интерфейс: меню «Бухгалтерия — Закрытие периода — Справки-расчеты — Бухгалтерский и налоговый учет — Расчет налога УСН».

Полный интерфейс: меню «Операции — Закрытие периода — Справки-расчеты — Бухгалтерский и налоговый учет — Расчет налога УСН».

Актуальный банк платежного поручения 2021

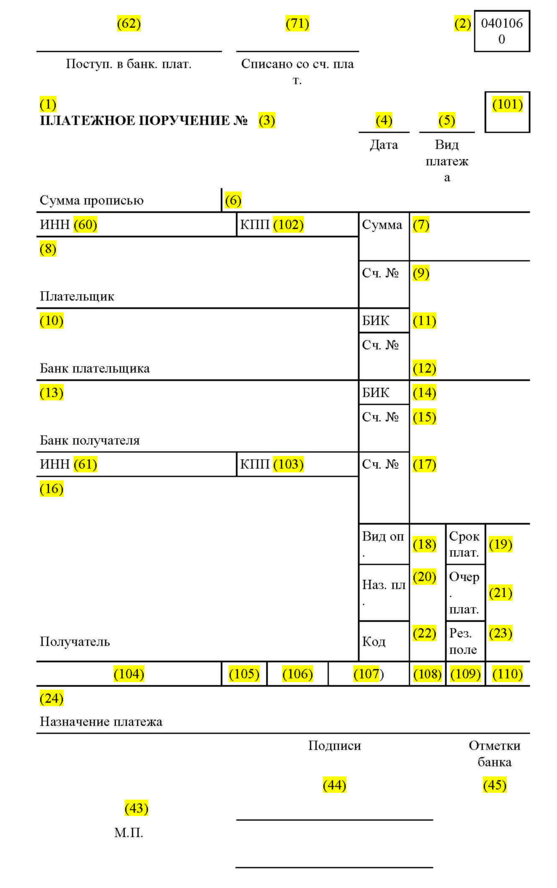

Платежные поручения относят к банковской документации. В 2021 году сам бланк платежки не изменился. Его по-прежнему формируют по унифицированной форме 0401060, которая приведена в Приложении 2 к Положению Банка России от 19.06.2012 № 383-П “О правилах осуществления перевода денежных средств”.

Образец платежного поручения 2021 с номерами (кодами) полей (граф)

Заполнять поля платежки в 2021 году надо в порядке, которые утвержден положением Банка России от 19.06.2012 № 383-П. При этом специальные правила заполнения установлены для платежек по налогам, сборам, страховым взносам и иных подобным отчислениям в бюджетную систему. Поля 101—109 следует заполнять согласно положениям приказа Минфина России от 12.11.2013 № 107н.

Расшифровка полей платёжки 2021

Далее в таблице приведены номера граф платежного поручения в 2021 году с расшифровкой.

| НОМЕР ПОЛЯ | НАЗВАНИЕ ПОЛЯ | ЗНАЧЕНИЕ РЕКВИЗИТА/КАК ЗАПОЛНИТЬ |

|---|---|---|

| 1 | Платежное поручение | Наименование платёжки как банковской документации |

| 2 | 0401060 | Номер формы ОКУД |

| 3 | № | Номер платежного поручения

Может состоять максимум из 6 цифр. Нумерация платежек идет подряд. Отсчет начинаюи с нового года. |

| 4 | Дата | Дата оформления платежного поручения.

Формат даты имеет вид ДД.ММ.ГГГГ. Поэтому нужно указывать, например, 26.03.2021. |

| 5 | Вид платежа | Поле 5 не заполняют. Исключение — срочный платеж. В этом случае пишут «срочно».

Либо заполните в порядке, который установил банк. |

| 6 | Сумма прописью | Сумму в рублях указывают прописью с заглавной буквы, а в копейках – цифрами. Причем, слова «рубли» и «копейки» не сокращают. Если сумма выражена в целых рублях, копейки можно опустить. |

| 7 | Сумма | Вписывают сумму платежа цифрами, разделив рубли и копейки знаком «—». Если копеек нет, после числа ставят знак «=», но тогда в поле 6 не должны упоминаться копейки. |

| 8 | Плательщик | Компании указывают свое наименование.

Предприниматели вписывают Ф.И.О. и в скобках «ИП». Затем проставляют адрес места жительства (регистрации). При этом до и после информации о месте жительства (регистрации) ставят «//». |

| 9 | Сч. № | Номер счета плательщика |

| 10 | Банк плательщика | Наименование и место нахождения банка плательщика |

| 11 | БИК | Банковский идентификационный код (БИК) банка плательщика |

| 12 | Сч. № | Корреспондентский номер счета банка плательщика |

| 13 | Банк получателя | Наименование и место нахождение банка получателя |

| 14 | БИК | Банковский идентификационный код банка получателя средств |

| 15 | Сч. № | Номер счета банка получателя средств (новые правила см. выше) |

| 16 | Получатель | Для юридических лиц, банков – вписывают наименование. Для индивидуальных предпринимателей – Ф.И.О. и в скобках – «ИП». Для физлиц, занятых частной практикой, – Ф.И.О. и вид деятельности. Для платежей в бюджет – сокращённое название госоргана (и иногда в скобках – кто его администрирует). |

| 17 | Сч. № | Номер счета получателя денег (новые правила см. выше) |

| 18 | Вид. оп. | Шифр платежного поручения – 01 |

| 19 | Срок плат. | Не заполняют |

| 20 | Наз. пл. | Не заполняют |

| 21 | Очер. плат. | Очередность платежа согласно ст. 855 ГК РФ. Например, при уплате налогов и взносов в поле 21 ставят цифру “5”. |

| 22 | Код | 0 или уникальный идентификатор платежа (УИН) |

| 23 | Рез. поле | Не заполняют |

| 24 | Назначение платежа | В поле поясняют назначение платежа. Например, указывают полное наименование налога и период, за который его перечисляют в бюджет. |

| 43 | М.П | Печать (при наличии) |

| 44 | Подписи | Подпись уполномоченного представителя организации (например, руководителя) или ИП |

| 45 | Отметки банка | Не заполняют |

| 60 | ИНН | ИНН или КИО плательщика |

| 61 | ИНН | ИНН или КИО получателя |

| 101 | Статус плательщика | С 01.10.2021 – код для всех только “13” (новые правила см. выше) |

| 102 | КПП | Компании указывают 9-значный код причины постановки на учет в ФНС, предприниматели – ноль |

| 103 | КПП | КПП получателя средств |

| 104 | КБК | 20-значный код бюджетной классификации |

| 105 | ОКТМО | Код из Общероссийского классификатора территорий муниципальных образований |

| 106 | Основание платежа | С 01.10.2021 – код для всех случаев только “ЗД” (новые правила см. выше) |

| 107 | Налоговый период | Десятиразрядный код из 8 символов и двух разделительных точек. Первые два буквенных разряда указывают на периодичность уплаты налога:

Номер месяца (от 01 до 12), квартала (от 01 до 04) или полугодия (01 или 02) занимает четвертый и пятый разряды, а третий и шестой — разделительная точка. Годовому платежу соответствуют 00. Разряды с седьмого по десятый — год, за который перечисляются налоги, сборы или взносы. Например, при уплате пенсионных взносов за март 2021 года, в поле 107 записывают МС.03.2021. |

| 108 | Номер документа | Для текущих платежей ставьте 0. Если платите по требованию или акту, ставьте номер требования (знак «№» не нужен). В платежке на травматизм ставьте 0 (также новые правила см. выше) |

| 109 | Дата документа | Для текущих платежей по налогам и взносам в поле 109 указывают дату подписания декларации или расчета. Если по перечисляемому платежу отчетность еще не сдана, то в поле 109 ставят 0 (также новые правила см. выше) |

| 110 | Код выплат | В платежках по налогам и взносам поле 110 не заполняют. Когда перечисляют гражданам деньги из бюджета – стипендии, зарплату бюджетникам, в поле 110 вписывают код 1 |

Поля 15 и 17

С 1 января 2021 года изменены два поля: 15 и 17.

- Поле 17 : изменены номера счетов территориальных органов Федерального казначейства (ТОФК);

- Поле 15 : в нем нужно указывать номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС)). В 2021 году и ранее при уплате налогов и взносов это поле не заполняли.

До 1 мая 2021 года действовал переходный переходный период, когда можно было в эти поля вносить и старые, и новые счета.

С 1 мая действуют только новые счета.

Кроме того, скачать таблицу в формате Exel и проверить нужный вам счет, вы можете на сайте журнала «Нормативные акты для бухгалтера». Скачивайте здесь.

В таблице:

- для каждого региона указаны БИК и наименование банка-получателя (поля 14 и 13),

- для каждого банка-получателя — соответствующий ему новый и устаревший (закрываемый) счет ТОФК (поле 17),

- номер счета банка получателя средств (поле 15).

Возьмем таблицу и выберем из нее (в качестве примера) необходимые данные для заполнения платежного получения по уплате налога Федеральное казначейство по Астраханской области. Поле 13 – Банк получателя: ОТДЕЛЕНИЕ АСТРАХАНЬ БАНКА РОССИИ//УФК по Астраханской области г. Астрахань Поле 14 – БИК: 011203901 Поле 15 – Счет № (номер банковского счета, входящего в состав единого казначейского счета): 40102810445370000017 Поле 17 — номер нового счета получателя (номер казначейского счета): 03100643000000012500, номер прежнего (закрываемого) счета ТОФК: 40101810400000010009. Выбирайте правильно данные, которые нужны вам для заполнения платежных поручений.

https://youtube.com/watch?v=vY8TOwAdQ_Y

Новые реквизиты в платежках

При заполнении платежных документов два новых статуса:

- «27» — кредитные организации (филиалы кредитных организаций), составившие распоряжение о переводе денежных средств, перечисленных из бюджетной системы РФ, не зачисленных получателю и подлежащих возврату в бюджетную систему РФ;

- «28» — участник внешнеэкономической деятельности — получатель международного почтового отправления.

Изменения касаются только кредитных организаций, «Почты России» и получателей международных почтовых отправлений.

Кроме того, для таможенных платежей в реквизите «106» будут добавлены два новых значения

- «ПД» — пассажирская таможенная декларация;

- «КВ» — квитанция получателя международного почтового отправления.

Как заполнить документ

Заполнение платежного поручения в 2021 году будет производится так же, как и по налогам в связи с тем, что с 1 января 2021 года ФНС будет контролировать все страховые взносы.

В таблице подробнее разбирается, какую именно информацию указывать в определенном поле и с какими нюансами может столкнуться плательщик.

Поля платежного поручения

Какие сведения указывать

Платежное поручение № (поле 3)

Указать порядковый номер, который должен состоять не более из 6 цифр. Если указываете от 4 до 6 цифр, то последние три не должны быть нулями.

Дата (4 поле)

Указывается дата, когда документ был составлен, к примеру, 3.01.2017.

Вид платежа (5 поле)

Эта строка заполняется в том случае, если документ составляется и отправляется в электронном виде. Необходимо указать «электронно». Если документ составляется в письменном виде, то это поле нужно просто пропустить.

Сумма прописью (6 поле)

Сумма платежа должна указываться в рублях и копейках с заглавной буквы, при этом рубли записывают прописными буквами, а копейки – цифрами

Также обратите внимание, что нельзя делать никаких сокращений. Например, тридцать тысяч 47 копеек

Если сумма бек копеек, то запись будет выглядеть следующим образом: Двести рублей. То есть писать «ноль копеек» не нужно.

Сумма (7 поле)

Теперь нужно указать сумму в численном виде. Обратите внимание: рубли от копеек необходимо отделить знаком тире: 1000-40. Если сумма платежа равна целому числу, тогда в конце необходимо поставить знак равно: 1000=

8 поле

Желательно указать полное название компании, но, если оно очень длинное, тогда допускается сокращенный вариант. Здесь также пишем юридический адрес. Информация должна начинаться и заканчиваться знаком «//»: //Наименование и адрес компании//

9 поле

Пишем реквизиты счета плательщика

10 поле

Указываем информацию о банке: полное наименование и его месторасположение.

11 поле

БИК банка

12 поле

Пишем номер корреспондентского счета банка

13 поле

Теперь указываем реквизиты банка получателя. В этом поле пишем полное название и его адрес.

14 поле

БИК банка.

15 поле

Реквизиты счета получателя.

16 поле

Информация о получателе. В этом поле пишем наименование органа Федерального казначейства и налоговой инспекции\отделения ПФР\ФСС. К примеру, это может выглядеть следующим образом: УФК МФ РФ по г. Москве (ИФНС России № 12 по г. Москве)

17 поле

Счет получателя, на который необходимо перевести договоренную сумму.

18 поле

Указываем вид операции. Что именно тут писать, необходимо узнать у сотрудника банка, в частности, стандартно для платежных поручений – 01.

19 поле

Это поле не заполняется лично вами, это делает сотрудник банка.

20 поле

Вы также не заполняете это поле.

21 поле

Тут указывается очередность платежа. Могут быть следующие значения: · 3 – если совершается платеж по указаниям ИФНС и др. организациями с целью принудительной оплаты задолженностей. · 5 – для самостоятельных платежей от зарегистрированных организаций.

22 поле

Если получатель устанавливает необходимость заполнения этой строки, то необходимо указать УИН.

23 поле

Строка заполняется только в том случае, если были оговорены какие-то дополнительные условия, и они предусмотрены другими документами.

24 поле

Вся информация, которая касается назначения платежа, к примеру, это может быть основные данные, выступающие в качестве основания для свершения назначаемого платежа.

43 поле

Заверенная печать от плательщика-компании, если таковой не имеется, то просто нужно написать «б\а» = без печати.

44 поле

Все подписи участвующих лиц.

45 поле

Строку заполняют сотрудники банка.

60 поле

ИНН плательщика, при этом учитывайте, что первое и второе число не должно быть нулем. Если вы заполнили поле 108 или 22, то эту строку можете пропустить.

61 поле

ИНН налоговой службы. Здесь также первое и второе число не должно быть нулем.

101 поле

Статус плательщика, который узнается у сотрудника банка.

102 поле

КПП плательщика – первое и второе число должно быть больше нуля.

103 поле

КПП налоговой службы – правило с нулями остается в силе.

104 поле

КБК, предусмотренный приказом Минфина России от 1 июля 2013 года №65н.

105 поле

Код ОКТМО

106 поле

Согласно п. 7 приложения 2 к приказу Минфина России от 12 ноября 2013 г. №107н., пишем двузначный код основания платежа.

107 поле

Периодичность уплаты налогов, к примеру, это может быть раз в месяц, квартал, полгода, год.

Образец платежного поручения НДФЛ в 2021 году:

Общие положения о документе

Форма платежного поручения, как и все остальные формы документов, по которым осуществляются расчеты, подготовлена и утверждена Центробанком РФ в Положении № 383-П от 19.06.2012. В нем же представлена и методика, придерживаясь которой заполняется документ, а в приложении № 3 – его утвержденная форма с указанием пронумерованных полей для удобства заполнения. Мы не будем перечислять все реквизиты платежки, поскольку для нашей публикации особый интерес представляет лишь 110 поле. В платежном поручении 2018

года, а точнее в требованиях ЦБ по его заполнению, пока не произошло никаких изменений, поскольку последние корректировки были утверждены совсем недавно – в августе 2021. Разберемся в перипетиях оформления этого реквизита.

Остатки запасов по срокам хранения

Добавлен отчет по остаткам запасов по срокам хранения. Отчет формируется по остаткам на счетах 10 «Материалы», 41 «Товары», 43 «Готовая продукция» и 45 «Товары отгруженные» на заданную дату.

Отчет может использоваться при анализе необходимости обесценения запасов с длительными сроками хранения (п.25 ПБУ 5/01 «Учет материально-производственных запасов», п.30 ФСБУ 5/2020 «Запасы»).

Простой интерфейс: меню «Товары — Отчеты — Остатки товаров по срокам хранения».

Полный интерфейс:

- меню «Склад — Отчеты — Остатки товаров по срокам хранения»,

- меню «Руководителю — Склад — Остатки товаров по срокам хранения».

Какие изменения вступили в силу ранее: с 1 января 2021 года

С 1 января 2021 года предусмотрено изменение для плательщиков-физлиц, не являющихся ИП. Приказом Минфина от 14 сентября 2021 г. № 199н обновлены правила, утвержденные приказом Минфина от 12 ноября 2013 № 107н.

Ранее, чтобы проверяющие могли определить, от кого пришел платеж, физлицо должно было указать свой ИНН. Вместо ИНН можно было заполнить поле 108 «Номер документа, который является основанием платежа», или в поле 22 «Код» внести УИН (при отсутствии УИН допускалось указание адреса проживания или пребывания).

Теперь при отсутствии ИНН и УИН можно указать серию и номер паспорта или СНИЛС.

Изменение статуса плательщика и оснований платежа при перечислении в бюджет с 01.10.2021

Добавлена возможность при перечислении денежных средств в бюджет указывать информацию о платеже по правилам, действующим с 01.10.2021 (Приказ Минфина России от 14.09.2020 № 199н).

Внесены изменения:

- в перечень статусов плательщика,

- в перечень оснований платежа при перечислении в налоговые и таможенные органы,

- в заполнение номера документа, если основание платежа «ЗД».

Сравнения некоторых статусов плательщика представлены в таблице.

Изменения в перечень оснований платежа при перечислении налогов, страховых взносов и других платежей налоговым органам представлены в таблице.

Если основание платежа равно «ЗД», то номер документа заполняется по образцам:

«ТР0000000000000» — номер требования налогового органа об уплате налога (сбора, страховых взносов);

«ПР0000000000000» — номер решения о приостановлении взыскания;

«АП0000000000000» — номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

«АР0000000000000» — номер исполнительного документа (исполнительного производства).

Простой интерфейс: меню «Деньги — Платежные поручения».

Полный интерфейс: меню «Банк — Банк и касса — Платежные получения».

Платежные поручения при удержаниях из зарплаты

Для компаний и ИП, являющихся работодателями, также поменялись некоторые правила внесения информации в платежные поручения. Это связано с корректировкой порядка перевода денег, которые удержаны из зарплаты работников (Закон от 30.12.2020 г. № 495-ФЗ). Данные изменения начали действовать с 27 сентября 2021 года.

Как и ранее, удержание из зарплаты сотрудника производится работодателем с момента получения исполнительного документа от взыскателя или копии исполнительного документа от судебного пристава. Удержанные деньги перечисляются не на счет взыскателей, а на счет службы судебных приставов. При этом исключение — ситуации, указанные в ст. 9 Закона от 02.10.2007 г. № 229-ФЗ о взыскании сумм не более 100 тыс. руб. Перечислять удержанные деньги на счет судебных приставов нужно в течение 3-х дней с даты выплаты зарплаты.

Таким образом, в графе 106 проставляется сокращенное наименование отделения ФССП и его лицевой счет.

Также в платежных поручениях на зарплату при удержаниях по исполнительным документам нужно указывать удержанную сумму. Она фиксируется в реквизите «Назначение платежа». ЦБ РФ в информации от 27.02.2020 г. № ИН-05-45/10 рекомендовал указывать так:

//взысканная сумма//сумма цифрами//.

При проставлении суммы рубли отделяются знаком от копеек. Когда сумма в целых рублях, то после тире нужно ставить «00».

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Новые правила по удержаниям из зарплаты

Учет зерна в 1 С

Изменения, которые вступят в силу в июле и октябре 2021 года

С 17 июля 2021 года

изменятся правила заполнения платёжных поручений при проведении удержаний из заработной платы работников.

В платежном получении в поле «ИНН плательщика» нужно будет указывать не ИНН компании, а ИНН работника.

Изменение внесено приказом Минфина от 14 сентября 2021 г. № 199н, вступает в силу с 17 июля 2021 года.

Погашение задолженности по прошлым периодам указываем в полях: 106, 108, 109.

С 1 октября 2021 года

изменится порядок указания информации при погашении задолженности по истекшим периодам. Изменения предусмотрены также приказом Минфина от 14 сентября 2021 г. № 199н.

До 1 октября 2021 года в поле 106 «Основание платежа» платежного поручения можно указывать одно из следующих значений:

- «ТР» — погашение задолженности по требованию налогового органа об уплате налогов (сборов, страховых взносов);

- «ПР» — погашение задолженности, приостановленной к взысканию;

- «АП» — погашение задолженности по акту проверки;

- «АР» — погашение задолженности по исполнительному документу;

- «ЗД» — добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования налогового органа об уплате налогов (сборов, страховых взносов).

После 1 октября 2021 года, обозначения «ТР», «ПР», «АП» и «АР» в поле 106 больше указывать не нужно. Будет одно и единое для всех случаев значение, которое нужно проставлять в поле 106 — «ЗД».

Коды «ТР», «ПР», «АП» и «АР» нужно будет перенести в поле 108 «Номер документа».

Например, если деньги перечисляются на основании требования налогового органа об уплате налога (сбора, страховых взносов), в поле 108 пишут сначала ТР и далее без пробела номер требования на 13 знакомест. Если это исполнительный документ (исполнительное производство), то в поле 108 в аналогичном порядке пишут АР и номер документа и т.д.

В поле 109 «Дата документа основания платежа» нужно будет указывать даты документов, на основании которых перечисляются деньги (требование, решение и т. д.).

Платежное поручение на уплату налога

Общие реквизиты

Платежное поручение на уплату налога при УСН (Доходы — расходы) в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк — Платежные поручения – кнопка Создать.

При этом необходимо правильно указать Вид операции — Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

- через раздел Главное – Задачи – Список задач;

- через раздел Банк и касса – Платежные поручения по кнопке Оплатить – Начисленные налоги и взносы.

Необходимо обратить внимание на заполнение полей:

Налог – Налог при УСН (доходы минус расходы), выбирается из справочника Налоги и взносы.

Налог при УСН (доходы минус расходы) предопределен в справочнике Налоги и взносы. Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

- Вид обязательства – Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении;

- Очередность платежа – 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку ().

Реквизиты получателя – ИФНС

Так как получателем налога является налоговая инспекция, в которой зарегистрирован налогоплательщик, именно ее реквизиты необходимо отразить в документе Платежное поручение.

Реквизиты платежа в бюджет

В данной форме необходимо проверить заполнение полей:

КБК – 18210501021011000110 «Налог, взимаемый с плательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов (в том числе минимальный налог, зачисляемый в бюджеты субъектов Российской Федерации)». КБК подставляется автоматически из справочника Налоги и взносы;

- Код ОКТМО – код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации;

- Статус плательщика – 01-налогоплательщик (плательщик сборов)-юридическое лицо;

- УИН — , т.к. УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа);

- Основание платежа – ТП – платежи текущего года, проставляется при уплате налога по сроку;

- Налоговый период – ГД – годовой платеж, так как налог уплачивается за налоговый период – год;

- Год – 2017, т.е. год, за который уплачивается налог;

- Номер документа – , т.к. документом, на основании которого производится платеж является декларация, а у нее отсутствует реквизит Номер;

- Дата документа – 02.04.2018, т.е. дата подписания декларации;

- Назначение платежа – заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Уплата налога при УСН в бюджет

Основные данные перенесутся из документа Платежное поручение.

Либо его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- от – дата уплаты налога, согласно выписке банка;

- Вх. номер и Вх. дата – номер и дата платежного поручения;

- Налог – Налог при УСН (доходы минус расходы), выбирается из справочника Налоги и взносы, и влияет на автоматическое заполнение поля Счет дебета;

- Вид обязательства – Налог.

-

Отражение в бухгалтерском учете:

- Счет дебета — 68.12 «Налог при упрощенной системе налогообложения»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

Проводки по документу

Документ формирует проводку:

Дт 68.12 Кт 51 – задолженность перед бюджетом по налогу при УСН (Доходы – расходы) погашена.