Инструкция по оформлению корректировочных счетов‑фактур

Содержание:

- Регистрация КСФ продавцом и покупателем, отражение КСФ в налоговой декларации

- Когда компании заполняют УКД

- Зачем нужны корректировки

- Отражение корректировок в декларации по НДС

- Перечень кодов видов операций (КВО): 01–14

- Регистрация корректировочного счета-фактуры зависит от того, в какую сторону изменилась стоимость товаров, работ или услуг

- Существенные ошибки

- Сроки выставления и период

- Как выглядит его форма?

- Переход на «Зарплату и управление персоналом 3.1»

- Пример составления КСФ

- Что представляет собой этот документ?

- Шаг 2. Создание в 1С корректировочный счет-фактуры

- В каких случаях требуется?

- Порядок заполнения авансового счета-фактуры

- Какие налоговые последствия по НДС для покупателя и продавца при оформлении КСФ

- Обязательные реквизиты документа

- Какие документы являются основаниями для его составления

- Отражение исправления в книгах покупок и продаж

- Пример составления КСФ

Регистрация КСФ продавцом и покупателем, отражение КСФ в налоговой декларации

Согласно указанному Постановлению Правительства №1137, продавцы и покупатели ведут книги покупок и продаж, в которых регистрируются различные сведения, в том числе и о выставляемых КСФ. Такие книги могут быть как бумажными, так и электронными.

Основная особенность регистрации КСФ в книгах покупок и продаж в том, что такая регистрация происходит в том квартале, в котором КСФ был оформлен. Это удобно, потому что не нужно обращаться к книгам за прошлые периоды, если счет-фактура вдруг корректирует прошлые поставки товаров.

Регистрировать КСФ при разных обстоятельствах нужно в разных книгах. Приведённая ниже таблица поможет разобраться в этих тонкостях.

Таблица: где регистрируется КСФ

| При увеличении стоимости товара (работы, услуги) | При уменьшении стоимости товара (работы, услуги) | |

| Продавец | Регистрирует в книге продаж. | Регистрирует в книге покупок. |

| Покупатель | Регистрирует в книге покупок. | Регистрирует в книге продаж. |

Благодаря тому, что продавцу и покупателю не нужно исправлять книги, по которым они уже отчитались перед налоговыми органами (а достаточно отражать изменения в текущих документах), они не должны вносить правки и в уже поданные налоговые декларации.

Поясним на примере: продавец отгрузил партию свёклы в первом квартале 2017 года, в конце квартала стороны отчитались перед налоговыми органами об НДС по данной сделке. В четвёртом квартале 2017 года продавец решил снизить цену отгруженной ранее свёклы, стороны оформили соглашение и КСФ. Отразить эти изменения следует, во-первых, в книгах покупок и продаж за четвёртый квартал 2017 года (а не за первый, в котором была поставка), а во-вторых, в налоговых декларациях за тот же четвёртый квартал.

Когда компании заполняют УКД

Документ используют:

- Если стоимость ранее осуществленной поставки поменялась из-за изменения цены и/или уточнения числа отгруженных товаров и т.п. и предложение об изменении поступает от продавца, при этом требуется согласие покупателя или нет (если раньше были установлены договоренности).

- Если продавцу необходимо задокументировать согласие с претензией компании-покупателя в случае выявления недочетов по количеству и качеству товаров и т.п. при их приеме и при этом не был подписан документ о расхождении доверенным лицом продавца.

Документ не нужно использовать:

- Если стоимость поменялась из-за допущения продавцом какой-либо ошибки в документах.

- Если имеет место ситуация, для которой надо использовать специальный порядок оформления бумаг (возврат товара, например).

Зачем нужны корректировки

Любой налогоплательщик на ОСНО обязан своевременно подавать достоверную отчетность контролерам. При обнаружении недочетов и ошибок при расчете налоговой базы компания обязана подать корректировку. Исправительный отчет подают в следующих случаях:

- стоимость реализованной продукции изменилась из-за установленных причин;

- в фискальном отчете обнаружены ошибки и недочеты, требующие корректировки;

- компания реализовала дополнительные услуги и товары по новым договорам;

- декларацию подали в ФНС позже установленного срока.

Исправительные сведения подают обе стороны, т. к. в сделке участвуют две стороны: покупатель и продавец.

Отражение корректировок в декларации по НДС

В инструкции к налоговой декларации по НДС указано, что покупатель при ее составлении отражает все требуемые сведения из книги покупок в разделе номер 3 декларации на 120-й строке. Информацию, находящуюся в книге о продажах, переносят в тот же самый 3-й раздел, но уже в строку 080. Таким образом, вся актуальная информация о корректировочных счетах отражается в отчетности за текущий период.

ВАЖНО!

Если в текущем периоде были произведены изменения в стоимости услуг, товаров или прав имущественного вида, либо их количества, то одного составления корректирующего счета достаточно. Составлять новую, исправленную декларацию либо подавать какие-либо заявления о произошедших изменениях — не требуется.

Перечень кодов видов операций (КВО): 01–14

| № п/п | Наименование вида операции | Применимость в разделе декларации | Комментарий | |||

|---|---|---|---|---|---|---|

| 8, 8.1 | 9, 9.1 | 10 | 11 | |||

|

01 |

Отгрузка (передача) или приобретение товаров (работ, услуг), имущественных прав, включая:

|

+ |

+ |

+ |

+ |

Применяется вместо исключенных КВО 03, 04 (кроме операций, для которых установлен КВО 15), 07, 08, 09, 11 (кроме операций, для которых установлен КВО 14) |

|

02 |

Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров (работ, услуг), имущественных прав, включая операции по договорам комиссии и агентским договорам, которые предусматривают реализацию и (или) приобретение товаров (работ, услуг), имущественных прав:

|

+ |

+ |

+ |

+ |

Применяется вместо исключенных КВО 05, 12. Встречная запись о счете-фактуре у контрагента должна быть также с КВО 02 Об использовании в операциях см. Сделки с предоплатой |

|

06 |

Операции, которые совершают налоговые агенты, перечисленные в ст. 161 НК РФ, в том числе операции по приобретению товаров (работ, услуг), имущественных прав на основе:

|

+ |

+ |

– |

– |

Встречная запись о счете-фактуре должна быть с КВО 06 Об использовании в операциях см. Вычет налогового агента |

|

10 |

Отгрузка (передача) товаров (выполнение работ, оказание услуг), имущественных прав на безвозмездной основе |

– |

+ |

– |

– |

Контрагент не должен вносить запись о встречном счете-фактуре в свою книгу покупок ФНС может отказать в приеме декларации, если в операции использован код, который для этого не предусмотрен |

|

13 |

Выполнение подрядными организациями (застройщиками, заказчиками, выполняющими функции застройщика, техническими заказчиками) работ при осуществлении капитального строительства, модернизации (реконструкции) объектов недвижимости или приобретение этих работ налогоплательщиками-инвесторами; передача указанными лицами (приобретение) объектов завершенного (незавершенного) капитального строительства, оборудования, материалов в рамках исполнения договоров по капитальному строительству (модернизации, реконструкции) |

+ |

+ |

+ |

+ |

Встречная запись о счете-фактуре у контрагента должна быть с КВО 13 |

|

14 |

Передача имущественных прав, перечисленных в п. 1–4 ст. 155 НК РФ |

– |

+ |

– |

– |

Применяется вместо исключенного КВО 11 (кроме операций, для которых установлен КВО 01) ФНС может отказать в приеме декларации, если в операции использован код, который для этого не предусмотрен |

А вы правильно указываете коды видов операций? Зарегистрируйтесь бесплатно и проверьте.

Проверить бесплатно

Регистрация корректировочного счета-фактуры зависит от того, в какую сторону изменилась стоимость товаров, работ или услуг

При уменьшении стоимости отгрузки. Покупатель регистрирует в книге продаж наиболее ранний из полученных документов — первичный документ об изменении стоимости или корректировочный счет-фактуру. Об этом сказано в п. 14 разд. II Приложения N 5 к Постановлению N 1137 (далее — Приложение N 5).

Что касается продавца, то здесь дело обстоит несколько сложнее. Он регистрирует корректировочный счет-фактуру в книге покупок при возникновении права на налоговые вычеты. Это установлено абз. 1 п. 13 ст. 171 НК РФ и п. 12 разд. II Приложения N 4 к Постановлению N 1137 (далее — Приложение N 4). Такое право появляется у него в периоде получения первичного документа, подтверждающего согласие или факт уведомления покупателя об уменьшении стоимости отгруженных товаров. Это прописано в п. 10 ст. 172 НК РФ.

Однако данные правила действуют не всегда. Если стоимость отгрузки уменьшилась до того, как покупатель принял товары, работы, услуги к учету, то он не должен регистрировать корректировочный счет-фактуру в книге продаж. В книге покупок покупатель отражает сведения исходного счета-фактуры и только в части товаров, работ, услуг, фактически принятых к учету.

Такой вывод следует из Письма от 10.02.2012 N 03-07-09/05, в котором Минфин России рассмотрел правила регистрации корректировочного счета-фактуры покупателем, который выявил до принятия на учет товаров расхождение их количества. Ему отгрузили меньше, чем было указано в товарных накладных и счетах-фактурах. Исходя из общего правила, при уменьшении стоимости поставки продавец выставил покупателю корректировочный счет-фактуру, который последний, по мнению Минфина России, должен зарегистрировать только в журнале учета полученных и выставленных счетов-фактур.

Во избежание спорных ситуаций при налоговой проверке рекомендуем покупателю составить акт об установленном расхождении по количеству и качеству при приемке ТМЦ (форма N ТОРГ-2, утв. Постановлением Госкомстата России от 25.12.1998 N 132) и направить в адрес продавца претензию о выявленной недостаче. Эти документы подтвердят, что недопоставка обнаружена до принятия товара к учету.

Если бы недостача была выявлена после принятия товара к учету, то покупателю пришлось бы применять общие правила регистрации корректировочного счета-фактуры и восстановления НДС, установленные п. 3 ст. 168 и пп. 4 п. 3 ст. 170 НК РФ для случая уменьшения стоимости поставки.

При увеличении стоимости отгрузки. В данной ситуации продавец должен отразить корректировочный счет-фактуру в дополнительном листе книги продаж за налоговый период, в котором была осуществлена отгрузка (п. 10 разд. II Приложения N 5 и п. 10 ст. 154 НК РФ). В свою очередь покупатель регистрирует такой счет-фактуру в книге покупок текущего налогового периода (п. 13 ст. 171 и п. 10 ст. 172 НК РФ).

При увеличении стоимости одних позиций и уменьшении стоимости других. По мнению Е.Н. Вихляевой, советника отдела косвенных налогов Минфина России, в этом случае выставления отдельных счетов-фактур на уменьшение и увеличение стоимости гл. 21 НК РФ не предусматривает. Поэтому корректировочный счет-фактура будет все-таки один.

Однако, поскольку увеличение и уменьшение стоимости реализации приводит к различным налоговым последствиям, данный счет-фактура регистрируется одновременно и в книге покупок, и в книге продаж следующим образом:

- у продавца по позициям с увеличенной стоимостью — в книге продаж;

- у продавца по позициям с уменьшенной стоимостью — в книге покупок;

- у покупателя по позициям с увеличенной стоимостью — в книге покупок;

- у покупателя по позициям с уменьшенной стоимостью — в книге продаж.

Такой порядок следует из того, что по строкам «Всего увеличение (сумма строк В)» и «Всего уменьшение (сумма строк Г)» подводятся итоги, в которых отражается как увеличение стоимости одних позиций, так и уменьшение стоимости других. Без вывода итога по всему корректировочному счету-фактуре.

Примечание. Итоговые значения по строкам «Всего увеличение (сумма строк В)» и «Всего уменьшение (сумма строк Г)» учитываются при составлении книги покупок и книги продаж, а также дополнительных листов к ним.

Ниже в табл. 2 приведено соответствие показателей корректировочного счета-фактуры показателям новых форм книги покупок и книги продаж, а также журнала учета выставленных и полученных счетов-фактур.

Существенные ошибки

Названные ошибки в счете-фактуре перечислены в таблице 1.

Таблица 1

|

Вид ошибки |

В чем проявляется |

Строка, графа счета-фактуры |

|---|---|---|

|

Нельзя определить, кто именно является продавцом или покупателем (пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ) |

Неверно указаны сведения в наименовании, адресе, ИНН/КПП продавца или покупателя* |

Строки 2, 2а, 2б, 6,6а, 6б |

|

Нельзя определить, какой именно товар, работа или услуга реализованы или приобретены (пп. 5 п. 5, пп. 4 п. 5.1 ст. 169 НК РФ) |

Неверно указано наименование товара, работ или услуг |

Графа 1 |

|

Невозможно определить стоимость отгруженных товаров (работ, услуг) или сумму предоплаты (пп. 8 п. 5, пп. 5 п. 5.1 ст. 169 НК РФ) |

Неверно, например, указаны: – наименование валюты (пп. 6.1 п. 5, пп. 4.1 п. 5.1 ст. 169 НК РФ); – количество товаров (работ, услуг) (пп. 6 п. 5 ст. 169 НК РФ); – цена товаров (работ, услуг) (пп. 7 п. 5 ст. 169 НК РФ)** |

Строка 7, графы 3, 4, 5 |

|

Невозможно определить ставку НДС (пп. 10 п. 5, пп. 6 п. 5.1 ст. 169 НК РФ) |

Указана ставка 18%, а налог исчислен исходя из ставки 10% либо по операциям, поименованным в ст. 149 НК РФ, начислен НДС по ставке 10 или 18% |

Графа 7 |

|

Нельзя определить предъявляемую покупателю сумму налога (пп. 11 п. 5, пп. 7 п. 5.1 ст. 169 НК РФ) |

Допущена арифметическая ошибка при умножении графы 5 на графу 7 или не заполнены показатели указанных граф |

Графа 8 |

|

Нельзя определить, кем подписан счет-фактура (п. 6 ст. 169 НК РФ) |

Счет-фактура завизирован лицом, не имеющим на это полномочий*** |

Строки для указания Ф. И. О. и проставления подписей |

* Если в счете-фактуре есть опечатки в наименовании покупателя (заглавные буквы заменены строчными и наоборот, проставлены лишние символы (тире, запятые) и др.), которые не препятствуют идентификации покупателя, то такой счет-фактура не является основанием для отказа в принятии к вычету сумм налога (Письмо Минфина России от 02.05.2012 № 03-07-11/130).

** Счета-фактуры с арифметическими ошибками, допущенными в графе 5 (в ней отражается результат перемножения показателей граф 3 и 4), не могут признаваться основанием для принятия к вычету сумм НДС (письма Минфина России от 18.09.2014 № 03-07-09/46708, от 30.05.2013 № 03-07-09/19826).

*** Некоторые суды (см. Постановление ФАС ДВО от 10.06.2014 № Ф03-2116/2014 по делу № А51-17093/2013) считают, что подписание счетов-фактур неустановленными лицами в силу п. 2 ст. 169 НК РФ уже является самостоятельным основанием для отказа в принятии налоговых вычетов по НДС. Однако есть судебные решения (см. Постановление АС СКО от 11.06.2015 № Ф08-3452/2015 по делу № А32-26952/2012), в которых арбитры признали подписание счетов-фактур неустановленным и неуполномоченным лицом несущественным обстоятельством.

Обобщим сказанное. Составлять исправленный счет-фактуру необходимо, если:

- допущена техническая ошибка. Таковой признается ошибка, возникшая в результате неправильного ввода данных о цене и (или) количестве отгруженных товаров (выполненных работ, оказанных услуг) в специализированные программы, используемые для ведения бухгалтерского и налогового учета (письма Минфина России от 25.02.2015 № 03-07-09/9433, от 15.08.2012 № 03-07-09/119, ФНС России от 01.02.2013 № ЕД-4-3/1406@);

- допущена арифметическая ошибка (то есть ошибка в вычислениях) (Письмо Минфина России от 13.04.2012 № 03-07-09/34);

- неверно указаны наименования, адреса, ИНН/КПП покупателя и продавца;

- счет-фактура подписан неуполномоченным лицом.

Если ошибка в счете-фактуре не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг), их стоимости, а также налоговой ставки и суммы налога, предъявленной покупателю, то новые экземпляры счетов-фактур не составляются (п. 7 Правил заполнения счета-фактуры).

Сроки выставления и период

ВАЖНО. Корректирующий счет должен быть составлен не позже, чем через 5 суток с момента получения продавцом согласия от покупателя на его оформление (оно должно быть подтверждено первичными документами).. Несвоевременное составление, регистрация либо подача в налоговую такого документа может повлечь за собой штраф либо блокировку счетов плательщика

Несвоевременное составление, регистрация либо подача в налоговую такого документа может повлечь за собой штраф либо блокировку счетов плательщика.

Что касается времени его сдачи, то делать это необходимо за тот же период, за который будет (либо был) сдан основной счет, на который и составлена корректировка. Только в таком случае можно будет рассчитывать на реализацию прав на полагающиеся вычеты.

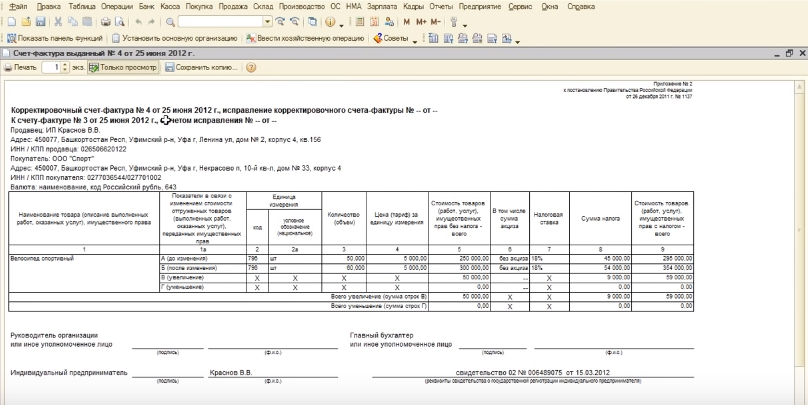

Как выглядит его форма?

Утвержденный стандарт корректировочного счета включает в себя ряд обязательных элементов, необходимых к заполнению. Первыми идут номер документа и дата, затем – данные о продавце и покупателе, их адреса и ИНН.

Следующей строкой идет наименование товара или услуги, на которые составляется этот документ (эти сведения должны обязательно быть полными и соответствовать таковым в исходном счете).

Ниже идет таблица, содержащая такие данные, как количество товара либо объем произведенных работ, цена за единицу, общая стоимость, сумма налогов, общая стоимость услуг либо товаров с налогом и другие. Кроме этого, в зависимости от необходимости, заполняются графы уменьшение стоимости товара или увеличение его стоимости.

Переход на «Зарплату и управление персоналом 3.1»

Сменила я тут работу и уже после того, как я приступила к исполнению обязанностей, мой новый начальник мне призналась, что выбор пал на меня только из-за того, что я знаю программу. Справедливости ради, эта уверенность была основана только на том, что я прошла тестирование, включающее только основные операции кадрового делопроизводства. Так или иначе, а работодатель попал в точку, нанимая меня в надежде, что я решу проблему: нужно перейти «с 8.2 на 8.3». Ничего сложного, скажет большинство, я тоже так говорю, но ситуация осложнялась некоторым количеством предшественников, которые уже «нафеячили» в программах до меня. Взять и сделать все заново мне не разрешили, так что пришлось исходить из того, что есть, и именно это дало пищу для размышлений и, в конце концов, привело к написанию этих рекомендаций.

Если перед Вами стоит задача перехода с ЗУП 2.5 на ЗУП 3.1, я попробую облегчить Вам жизнь этой статьей.

Пример составления КСФ

ООО «Компания» 26 марта отгрузило АО «Покупатель» товар. 25 мая было согласовано изменение цены на «Карандаш цветной» с 10 до 9 рублей. Также при пересчете поставленного товара обнаружено, что «Ручка шариковая» поставлена в количестве 202 шт., то есть на 2 больше, чем указано в отгрузочных документах. 28.05.2018 ООО «Компания» выставляет КСФ.

В строке 1 указываем дату и номер КСФ, а в строке 1б — реквизиты корректируемого документа.

В строках 2–4 — реквизиты участников сделки, а также валюту документа.

В табличной части указываем изменения по каждой позиции отдельно.

В конце формы не забываем поставить подписи ответственных лиц.

Что представляет собой этот документ?

Корректировочный счёт – фактура представляет собой письменный документ, служащий веским основанием для того, чтобы покупатель, участвующий в сделке купли – продажи, принял предъявляемые продавцом суммы НДС к вычету.

Последний обычно составляется, в момент изменений стоимости отгруженных товаров или переданных кому – либо имущественных прав. Ещё подобная операция может производиться, если меняется тариф или происходит уточнение объёма товаров, подлежащих отгрузке. В каких случаях и как выписывается КСФ мы подробнее рассказываем здесь.

Стоит отметить что документ выполняет корректирующие функции, поэтому выставляется к первоначальному счёту – фактуре. Прежде чем делать документ, выполняющий корректировочные функции, необходимо убедиться, что первоначальный счёт фактура тоже присутствует.

Корректировка должна составляться не позднее пяти календарных дней с того момента, как был оформлен первичный документ (о сроках выставления КСФ читайте тут). Дело в том, что первичная бумага является подтверждением того, что покупатель соглашается на изменения в корректировках, которые будут оформляться в будущем.

Справка! Составлять бумагу, о которой идёт речь возможно, только если с этой операцией согласны обе стороны.

Шаг 2. Создание в 1С корректировочный счет-фактуры

КСФ фиксирует произошедшие изменения в сумме и количестве отгруженного ранее товара. Он выписывается в случае необходимых исправлений, указанных в п.3 ст.168 НК РФ. по следующим пунктам:

- Название товара;

- Цена;

- Количество.

Выставление КСФ происходит с согласия сторон, участвующих в сделке, и рассматривается как дополняющий документ к первоначальному счету. Он должен быть подтвержден договором или дополнительным соглашением. Он отменяет законную силу счета, для изменения условий которого, был создан. Без первоначального счета КСФ не может быть основанием для зачета НДС.

Это двусторонний документ, так как для одного участника торговой операции он входящий, а для другого — выданный.

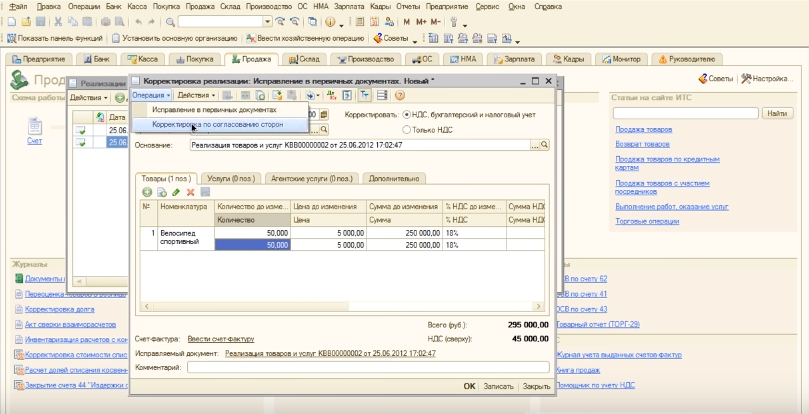

Для создания КСФ, необходимо открыть предыдущую накладную с отгрузкой подлежащих изменению товаров.

В нижней части документа будет находиться ссылка на счет-фактуру. По этой ссылке откроется требуемый счет.

КСФ создается в случае изменения цены в меньшую или большую сторону.

Уменьшение стоимости

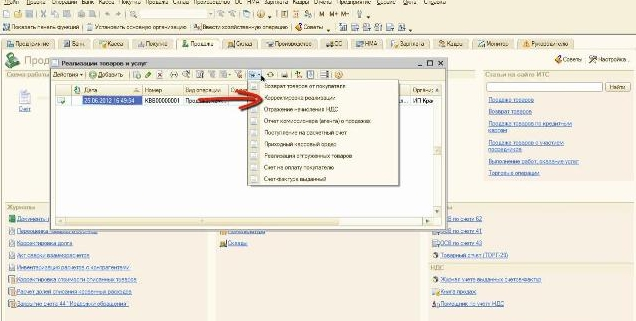

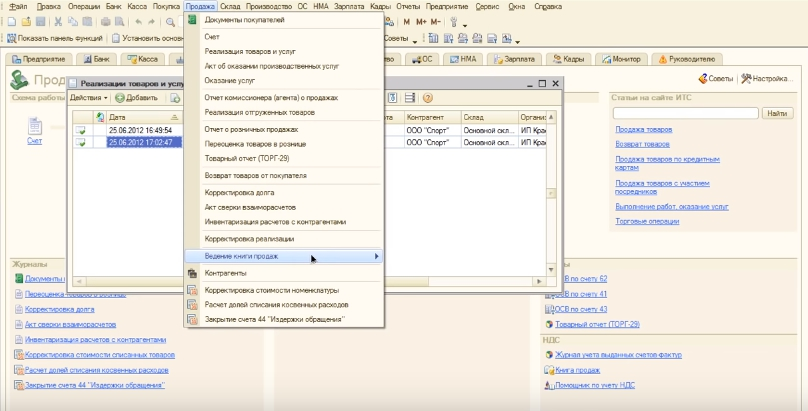

Для создания счета на уменьшение нужно перейти во вкладку «Продажа». Затем в «Реализация товаров» и выбрать документ, на основании которого будет проведена КСФ.

Клик «Ввести на основании» и в выпадающем окне выбрать «Корректировка реализации».

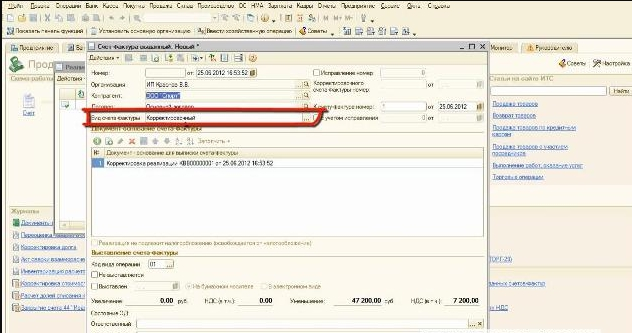

Откроется новое окно с документом, где вверху выбирается опция «операция», далее «Корректировка по согласованию сторон». Выполнится автоматическое заполнение необходимых полей и в графе «Основание» будет стоять тот документ, по которому была произведена первоначальная отгрузка или реализация.

После этого открыть вкладку «Корректировать» и выбрать НДС, бухгалтерский и налоговый учет.

На заметку! Если выбирать «НДС, бухгалтерский и налоговый учет» будут формироваться и исправляться проводки. А при выборе «Только НДС» формирования проводок не произойдет.

Затем перейти в раздел «Товары» и поменять необходимое значение. Остается записать данные и провести документ.

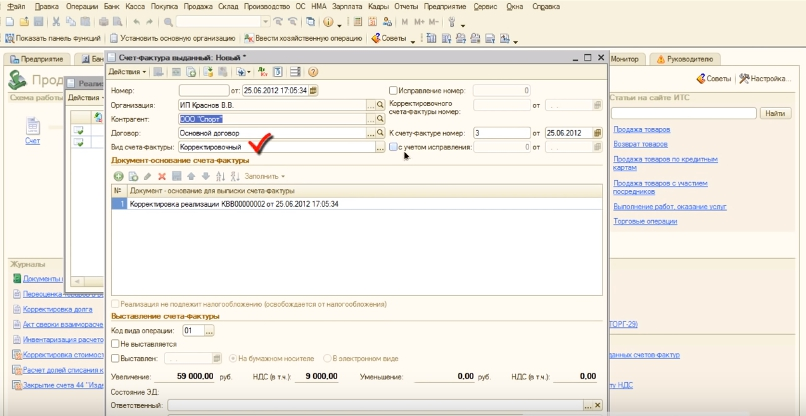

Для сформирования КСФ нажать «Ввести счет-фактуру». В графе «Вид счет-фактуры» проследить, чтобы был отображен пункт «Корректировочный».

Программа заполняет нужные поля документа самостоятельно. Следующий шаг — проставление даты передачи КСФ покупателю. «Код вида операции» обычно тоже проставляется автоматом, если этого не произошло, нужно его проставить вручную. Остается записать, провести и вывести готовый документ на печать.

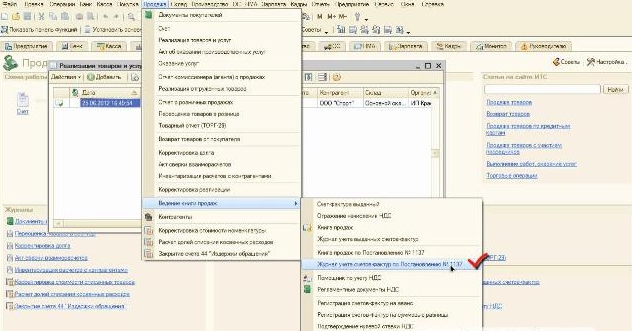

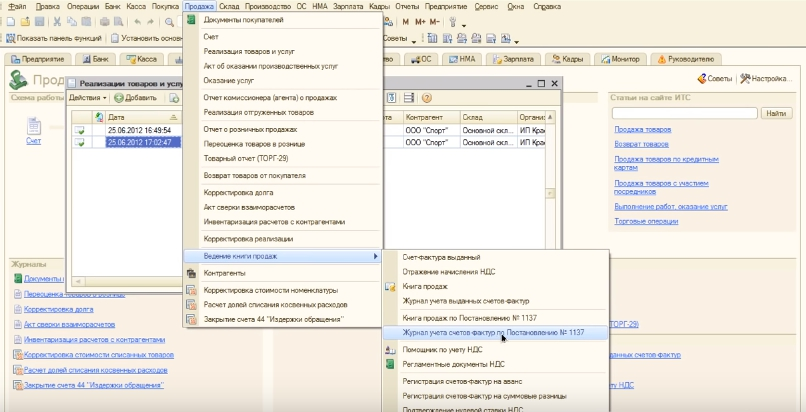

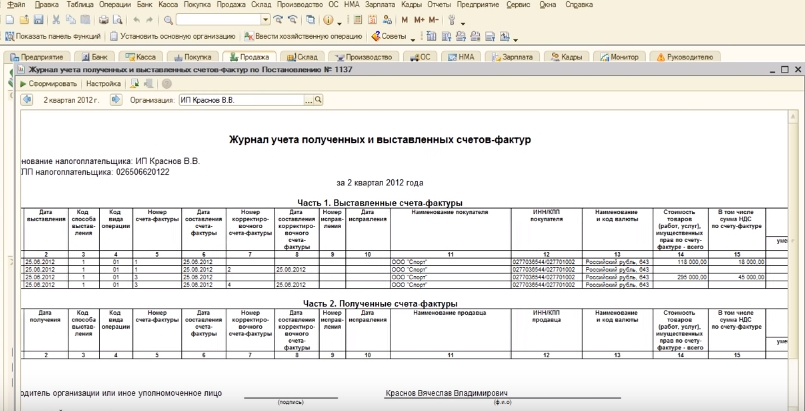

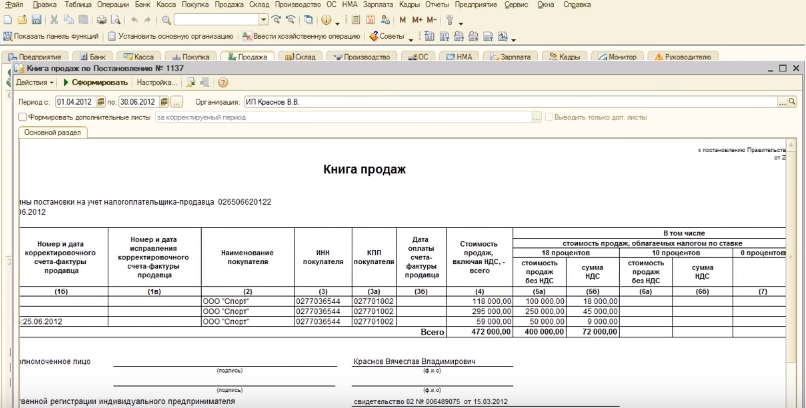

Когда КСФ сформируется в 1С его нужно зарегистрировать в журнал учета и в книге покупок. Для этого во вкладке «Продажа» нажать на «Ведение книги продаж». В выпавшем окне выбрать «Журнал учета счетов-фактур по Постановлению №1137».

Откроется окно, где выбирается опция «Сформировать». Здесь отразятся оба счета.

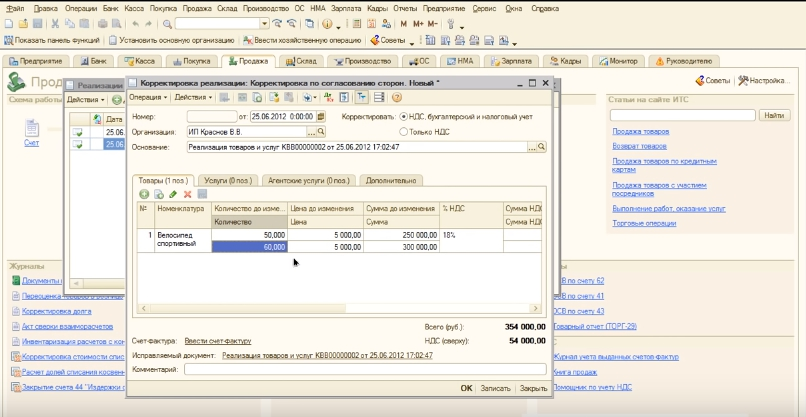

Увеличение стоимости

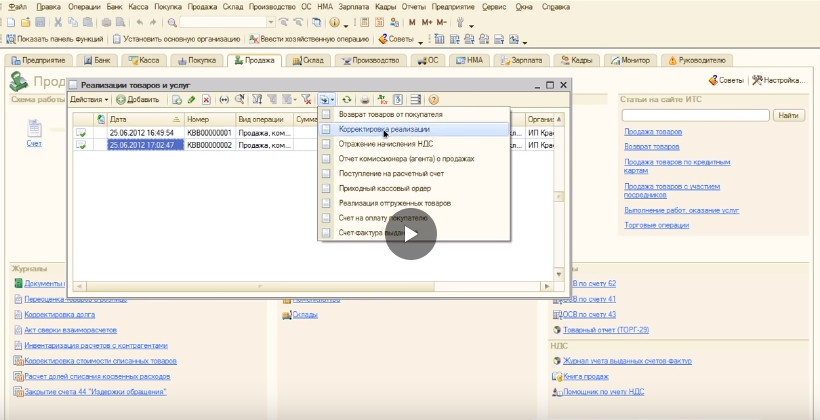

Для проведения корректировки с изменением суммы в сторону увеличения, необходимо выбрать счет нужного покупателя. В верхнем меню кликнуть «Ввести на основании», затем «Корректировка реализации».

Поставить галочку в поле «НДС, бухгалтерский и налоговый учет» дальше выбрать пункт «По согласованию сторон».

В открывшемся окне внести изменение в необходимую графу.

Следующие действия: записать, проводка, и введение счет-фактуры.

Проверить наличие признака «корректировочный». Выставить дату. Провести проводку. Откроется форма счет-фактуры готовая для распечатки.

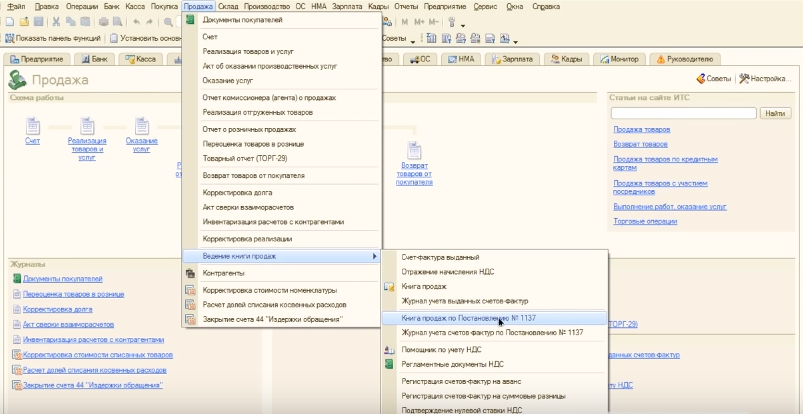

После корректирования нужно провести регистрацию в «Книге продаж»,

и в журнале.

Чтобы провести такую операцию, в разделе «Продажа» выбрать «Ведение книги продаж» и далее «Журнал учета счетов-фактур по Постановлению № 1137. Кликнуть поле «Сформировать». Откроется журнал с отраженной счет-фактурой.

Также можно открыть «Книгу продаж» из раздела «Продажи». Она также выбирается из выпадающего меню и содержит надпись о постановлении 1137.

Необходимо «сформировать», и в открывшейся книге проверить измененную запись.

Важно! Если корректировка происходит в другой налоговый период, нужно сформировать «дополнительный лист», уточнить декларацию в соответствующем периоде и привести в порядок выплаты в налог.

В каких случаях требуется?

Выписывать документ, о котором идёт речь, должен продавец. Он должен производить подобную процедуру при следующих обстоятельствах:

- После того как продаваемый товар будет отгружен, переданы работы или услуги. В этом случае оформление документа производиться с целью уточнения цены, если отгрузка продукции производилась по предварительной стоимости, а с покупателем была достигнута определённая договорённость о том, что окончательные расценки будут определены позже.

- При возврате продающему человеку товаров, которые покупатель не принял на учёт. Так происходит, если продукция имеет низкое качество или в ней обнаружился брак.

- При производстве процедуры утилизации товаров низкого качества, согласованной с продавцом.

- Когда происходит возврат продукции от покупателя, который не является плательщиком НДС. Составление документа производиться, если товары в этом случае уже были приняты на счёт покупателя.

- Если человек купивший, партию продукции обнаружил несоответствие между количеством товаров, которые были получены и указанными в накладных.

- Если были обнаружены несоответствия объёма полученных услуг с тем, который указан в актах, а также первоначальных счетах – фактурах при изменении цены.

Важно! Стоит отметить, что руководствуясь перечисленными причинами можно составить корректирующий документ, о котором идёт речь. Но если не одна из них не прослеживается оформлять бумагу не нужно.

Из наших отдельных публикаций вы также сможете узнать, как составить КСФ на уменьшение стоимости товаров или услуг, как его отобразить в бухгалтерских проводках и в декларациях по НДС.

Порядок заполнения авансового счета-фактуры

При выписке рассматриваемого документа применяются правила, закрепленные в официальном документе, утвержденном Постановлением 1137 от 26.12.11 в ред. от 29.11.14.

Построчное заполнение бланка с/ф:

| Номер строки или графы | Пояснения по заполнению |

| Заполнение строк | |

| 1 | Дата формирования с/ф, число должно попадать в пятидневный срок, который отсчитывается с момента получения авансовых денег от клиента.

Номер должен быть уникальным в течение установленного периода, используется хронологический порядок присвоения номеров. Причем авансовые и отгрузочные с/ф имеют общую нумерацию, номера присваиваются в порядке возрастания по мере выписки документов. Период, в течение которого номер не должен повторяться, определяется организацией самостоятельно. Это может быть месяц, квартал или больший период. Как правило, длительность периода зависит от объема выписываемой документации. По окончании установленного периода нумерация может начаться с начала. По окончании установленного период нумерация может начаться с начала. Период зависит от объема выписываемой документации.Номер можно дополнять через дробь буквенным или цифровым индексом. В скобках рекомендуется указать слово «аванс», в этом случае будет однозначно понятно, что с/ф выписан в связи с поступлением предоплаты. |

| 2,2а,2б | Реквизиты продавца – полное или сокращенное название (согласно учредительной документации), ИНН и КПП, а также юридический адрес компании. |

| 3,4 | Поля не заполняются, так как причина составления с/ф не отгрузка, а поступление аванса. |

| 5 | Реквизиты платежного бланка, подтверждающего поступление денег от клиента.

Возможно поступление аванса в неденежной форме, в этом случае данное поле не заполняется. |

| 6,6а,6б | Реквизиты покупателя – поля заполняются по аналогии с 2, 2а и 2б. |

| 7 | Название валюты и код по ОКВ. Для российского рубля соответствует код 643. Указываются данные о той валюте, в которой выражены поступившие деньги. Например, если цена выражена в валюте другого государства, но оплата поступила в российских рублях, то ставится в этом поле валюта с кодом 643. |

| Заполнение граф таблицы | |

| 1 | В данной графе можно указать наименование каждого товара, если данные сведения известны (например, определены договором поставки). Если на момент выставления с/ф в связи с поступление авансовых денег не известен конкретный ассортимент, можно указать обобщенное наименование (например, «мебель» или «хозяйственные товары»). |

| 2-6 | Ставятся прочерки, данные графы будут заполнены в момент выписки с/ф по факту отгрузки в счет полученного аванса |

| 7 | Ставка НДС указывается в формате «18/118» или «10/110», так как при получении аванса происходит выделение налога из суммы, а не его начисление, как это делается при отгрузке. |

| 8 | Величина посчитанного налога, равная результату умножения ставки из гр.7 на размер полученного аванса. |

| 9 | Размер поступившей авансовой суммы. |

| 10-11 | Ставятся прочерки. |

Поставить подпись на счете-фактуре может то лицо, которое уполномочено на то учредительной документацией, доверенностью, составленной руководителем компании, или приказом. Это может быть руководитель организации, главный бухгалтер или иное лицо, имеющее соответствующие полномочия.

Образец заполнения авансового с/ф:

Какие налоговые последствия по НДС для покупателя и продавца при оформлении КСФ

Если необходимо составить корректирующий счет, следует учитывать, что в этом случае возникают коллизии, связанные с НДС, причем для обеих сторон это чревато существенными изменениями.

| Сторона | Увеличение стоимости | Уменьшение стоимости |

| Покупатель | Корректировочная бумага регистрируется в книге приобретения, и далее может воспользоваться вычетом на протяжении трех лет с момента составления коррекции | Восстанавливается НДС, который принимается к вычету в отношении ранней из дат, то есть времени получения первичного счета-фактуры, либо получения КСФ |

| Продавец | Изменения регистрируются в книге продаж, причем в том квартале, когда составлялся КСФ | Листок регистрируется в книге приобретений, а разница в налогах принимается для вычета, сроки такие же, как и для покупателя |

Когда изначально счет-фактура составлялся правильно, но впоследствии его детали изменились, по причине уменьшения/увеличения цены товара или его количества, следует составлять корректирующий документ.

В нем оговаривается, какая разница возникла вследствие изменений, и какая будет цена после этого, кроме того, данный шаг дает полное право на получение вычета, при чрезмерном перечислении государственного сбора.

Обязательные реквизиты документа

Требования по заполнению основного документа изложены в статье 169 Налогового кодекса РФ. Согласно ей, в счете-фактуре в обязательном порядке должны быть указаны:

| Порядковый номер во внутреннем учете | И дата составления документа |

| Название, официальный адрес и идентификационные коды | Как стороны уплачивающей налог, так и покупателя, который перечисляет средства |

| Название, а также адрес | Грузоотправителя и получателя товара |

| Номер платежно-расчетного документа | По которому были получены авансовые или другие платежи, которые зачисляются в счет будущих поставок |

| Название товаров | Либо наименования услуг и работ, а также их единица измерения |

| Количество вышеуказанных позиций, либо их объем | Которые фигурируют в счете-фактуре |

| Название валюты | В которой производится расчет |

| Идентификационные реквизиты государственного контракта, либо договора/соглашения | В зависимости от формата, в котором было заключение сделки |

| Цена, либо тарифная ставка за единицу товара | Если ее можно вычленить, причитающаяся по договору, без учета налоговых сборов |

| Полная стоимость товаров за все количество | Которое фигурирует в счете-фактуре |

| Размер акциза | Если за товары его нужно уплачивать |

| Ставка по налоговому сбору/окончательная сумма государственного сбора | Который полагается для уплаты |

| Стоимость всего количества поставляемых товаров или услуг | В которой учитывается и налог в том числе |

| Страна | В которой произведен товар |

| Номер таможенной декларации | — |

| Код типа товара | В соответствии с единой Товарной номенклатурой ЕАЭС |

Корректировочный вариант, который оговорен в пункте 5.2, должен обладать немного другими реквизитами.

В их список входят:

- Наименование, отражающее корректировку, а еще номер во внутреннем учете и дата составления.

- Номер и дата основного счета-фактуры, по которому проводится изменение.

- Названия, адреса и ИНН обеих сторон.

- Наименования товаров, за которые меняется цена.

- Количество или объем оговариваемых товаров.

- Название валюты.

- Идентификатор договора или контракта.

- Цена за единицу, с учетом налога, указанная в состоянии до и после изменения показателя.

- Размер акциза.

- Ставка по налогу.

- Полный размер налогового сбора.

- Стоимость всех товаров или услуг с налогом до и после изменений.

- Разница между этим вариантом и основным.

Какие документы являются основаниями для его составления

Прежде всего, составлять корректирующий счет-фактуру нужно в том случае, если имеется соглашение об изменении в цене или количестве товара от покупателя, ведь от этого зависит его расчет и выгода.

При этом, чтобы это считалось основанием, следует прописать этот момент в основном договоре.

При составлении дополнительного соглашения о корректировке, необходимо предусмотреть отражение точного размера изменений.

Изменение размера требований и обязательств сторон, в качестве факта правоотношений, должно отражаться в составлении первичного документа учета.

Но в данный момент единой формы, утвержденной на законодательном уровне, не существует. Поэтому они могут оформить все корректировки по той форме, которая будет сочтена ими возможной, так, если при приеме товара была выявлена недостача, то оформляется акт приема товара и претензия.

Также в товарной накладной ставится отметка о претензиях, и все эти документы передаются продавцу, и в такой ситуации именно они будут служить основой для корректировочного счета.

Отражение исправления в книгах покупок и продаж

Исправление в том же квартале

Действия продавца:

- Неправильный документ подлежит внесению в книгу продаж второй раз, при этом данные в графы с 13а по 19 указываются со знаком «-», этой процедурой аннулируется ранее зарегистрированный счет-фактура, содержащий ошибочные данные;

- ИСФ регистрируется обычным образом в этом же квартале.

Действия покупателя:

- Неверный бланк вносится в книгу покупок второй раз, при этом данные граф 15 и 16 указываются со знаком «-», таким образом аннулируется ошибочный счет-фактура;

- Исправленный документ повторно регистрируется в этом же квартале.

Исправление в другом квартале

Действия продавца:

- Создается дополнительный лист, относящийся к тому кварталу, в котором был подготовлен исходный счет-фактура.

- В этом листе книги покупок делается отрицательная регистрационная запись об ошибочном документе;

- Здесь же регистрируется исправленный бланк.

Действия покупателя:

- Аналогичный образом формируется дополнительный лист к тому кварталу, в котором сформирован первоначальный счет-фактура.

- В этом листе делается отрицательная регистрационная запись об ошибочном документе;

- ИСФ следует зарегистрировать уже в другом квартале книги покупок, в котором он и получен.

Пример составления КСФ

ООО «Компания» 26 марта отгрузило АО «Покупатель» товар. 25 мая было согласовано изменение цены на «Карандаш цветной» с 10 до 9 рублей. Также при пересчете поставленного товара обнаружено, что «Ручка шариковая» поставлена в количестве 202 шт., то есть на 2 больше, чем указано в отгрузочных документах. 28.05.2018 ООО «Компания» выставляет КСФ.

В строке 1 указываем дату и номер КСФ, а в строке 1б — реквизиты корректируемого документа.

В строках 2–4 — реквизиты участников сделки, а также валюту документа.

В табличной части указываем изменения по каждой позиции отдельно.

В конце формы не забываем поставить подписи ответственных лиц.