Как заполнить кудир по бсо и расчетному счету?

Содержание:

- КУДиР для ИП и ООО в 2021 году

- Порядок заполнения КУДиР для ИП на УСН по шагам

- Как вести книгу учета доходов и расходов в электронном формате

- Книга учета доходов и расходов в 1С:Бухгалтерии

- Нюансы для ИП

- Как заполнять книгу учёта доходов и расходов

- Принцип заполнения книги

- Основные требования заполнения КУДИР

- Правила ведения книги учета доходов и расходов

- Что такое КУДиР для ИП на УСН?

- Кто должен заполнять КУДиР

- Программа для ведения книги доходов и расходов при УСН

- Штрафы по книге учёта

КУДиР для ИП и ООО в 2021 году

КУДиР

– книга учета доходов и расходов, которую обязаны вести:

- ИП на УСН, ОСН, ПСН, ЕСХН. То есть все, кроме плательщиков ЕНВД и тех ИП, кто применяет новый налоговый режим НПД.

- Организации на УСН.

КУДиР можно вести самостоятельно, т.е. вручную. Тем не менее при большом количестве доходно-расходных операций, в целях экономии времени и во избежание ошибок при заполнении КУДиР, лучше использовать предназначенные для этого программы или онлайн-сервисы.

Подача и заверение КУДиР

Сдавать КУДиР в налоговую инспекцию не нужно. Кроме того, с 2013 года отменено обязательное заверение книги учета доходов и расходов в налоговом органе. Однако, прошитая и пронумерованная КУДиР должна быть обязательно. Штраф за ее отсутствие для ИП – 200 рублей, для организаций – 10 000 рублей.

Бланки КУДиР

В зависимости от системы налогообложения в 2021 году используются следующие бланки книги учета доходов и расходов:

- КУДиР для УСН (подходит для ИП и организаций);

- КУДиР для ОСН;

- КУДиР для ЕСХН;

- КУД (книга учета доходов) для ПСН.

Заполнение КУДиР

Основные правила ведения КУДиР:

- На каждый налоговый период заводится новая книга учета доходов и расходов.

- Каждая операция заносится в хронологическом порядке отдельной строкой и подтверждается соответствующим документом (договор, чек, накладная, платежное поручение и т.п.).

- Пополнение счета и увеличение уставного капитала доходами не признаются и, соответственно, в КУДиР не заносятся.

- КУДиР может применяться в бумажном или электронном виде. При ведении книги в электронном виде по окончании налогового периода КУДиР необходимо вывести на бумажные носители.

- Книга должна быть прошнурована, пронумерована и подтверждена подписью руководителя и печатью (при наличии).

- Незаполненные разделы КУДиР также распечатываются и сшиваются в общем порядке.

- При отсутствии деятельности, прибыли или расходов ИП и организации должны иметь нулевую КУДиР.

Инструкция и образцы заполнения КУДиР

Ниже представлены инструкция и образцы КУДиР на УСН (подойдет также для ПСН и ЕСХН, поскольку они очень похожи и являются более простыми в заполнении).

Образцы заполнения КУДиР на УСН

Посмотреть заполненный образец КУДИР на УСН вы можете по этой ссылке.

Посмотреть заполненный пример нулевой КУДИР на УСН вы можете по этой ссылке.

Инструкция по заполнению КУДиР на УСН

Поле «Форма по ОКУД

» не заполняется.

В поле «Дата

» записывается год, месяц и число начала ведения книги (т.е. дата первой записи в КУДИР).

- Поле «ОКПО » заполняется, если у Вас есть информационное письмо из Росстата, в котором указан данный номер.

- В поле «Объект налогообложения » указываются «Доходы» или «Доходы, уменьшенные на величину расходов».

- Помимо этого не забудьте указать:

- год, за который заполняется КУДИР;

- название ООО либо ФИО ИП;

- ИНН и КПП для ООО или ИНН для ИП (предусмотрены два разных поля);

- юридический адрес ООО либо адрес места жительства ИП;

- номера расчетных счетов и название банков, в которых они открыты (если есть).

Содержит четыре таблицы (по одной на каждый квартал). Каждая таблица состоит из 5 граф (столбцов).

ГРАФА №1

. Порядковый номер записи.

ГРАФА №2

. Дата и номер первичного документа, подтверждающего доход либо расход.

При доходе:

- Если средства поступили в кассу

Порядок заполнения КУДиР для ИП на УСН по шагам

Журнал учета доходов и расходов состоит из титульного листа и пяти разделов. Но сама структура ее будет зависеть от объекта налогообложения, выбранного предпринимателем.

- При использовании при расчетах налога по схеме «доходы минус расходы» заполняются:

- титульный лист;

- раздел 1 со справкой, где записываются доходы и расходы, учитываемые для УСН;

- раздел 2, если приобретались основные средства;

- раздел 3 при понесенных убытках прошлых лет;

- разделы 4 и 5 не заполняются.

- При объекте «доходы» заполнение обязательно:

- титульного листа;

- раздела 1;

- разделы 4 и 5.

Разберем заполнение КУДиР на Усн «Доходы» подробнее.

Титульный лист

Обязательно указывается налоговый период, за который составлена книга и дата открытия (как правило, это 1 января текущего года).

Ниже записываются сведения о налогоплательщике с указанием организационно-правовой формы и наименования. В случае с индивидуальным предпринимателем прописывается его ФИО.

При указании кодов налогоплательщика следует обращать внимание, что для организаций строка содержит ИНН и КПП, а для предпринимателей расположена ниже только ИНН. Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы»

Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы».

Ниже следует информация об адресе предпринимателя, прописав его полные почтовые реквизиты.

Раздел I. Доходы и расходы

Он состоит из табличных частей и справки, в которой производится расчет итогов для исчисления налоговой базы за налоговый период (календарный год). В таблицы заносятся сведения о конкретных видах доходов и расходов. На каждый квартал отведена своя табличная часть, поэтому в форме их четыре. Обязательно подведение по каждой из них промежуточных итогов в соответствии с отчетными периодами (1 квартал, полугодие и 9 месяцев, в конце годовой итог).

Заполнение раздела 1 различается в зависимости от объекта налогообложения. Так, при учете «доходы» в графе 5 отражаются только расходы, связанные с полученными субсидиями от государства в рамках поддержки предпринимательства. Справка к разделу 1 для учитывающих только доходы не заполняется.

Если рассматривать заполнение по графам, то соблюдается следующий порядок:

- графа 1 — содержит порядковый номер операции;

- графа 2 — отражает информацию о первичном документе, используемом в качестве доказательства полученного дохода или понесенных расходов;

- графа 3 — содержит описание операции в произвольной форме;

- в графах 4 и 5 — проставляются суммовые значения доходов и расходов, подтвержденные документально (при учете «доходы» графа 5 не заполняется).

В четвертой отражаются все денежные средства, поступившие в кассу и на расчетный счет, за исключением:

- средств, не относящихся к предпринимательской деятельности ИП;

- сумм, полученных в качестве займа;

- сумм задатка за товар или услугу;

- средств учредителей, перечисленных в качестве вклада в уставной капитал;

- возвратов налогов, излишне внесенных в бюджет, а также возвратов от поставщиков за товар ненадлежащего качества.

К разделу I составляется справка, где ИП на УСН указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице доходов и расходов.

К разделу I составляется справка, где ИП на УСН «Доходы» указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице «Итого за год».

Оформление возврата

При возврате части полученных сумм от поставщиков следует сторнировать эту запись в КУДиР. Сведения вносятся в периоде, когда средства были возвращены «минусовой» суммой.

Раздел IV. Расходы

Этот раздел оформляется в обязательном порядке только при выбранном объекте налогообложения, когда для расчета налога играют роль полученные доходы. В нем отражаются все выплаты, которые принимаются налоговыми органами, чтобы уменьшить сумму налога в соответствии с нормами п.3.1 ст.346.21 Налогового кодекса. Для предпринимателя это обязательные страховые взносы на ОПС и ОМС, исчисленные и уплаченные за себя.

Раздел V. Сумма торгового сбора

В новую форму КУДиР с 1 января 2018 года введен раздел 5, который заполняют только организации и ИП, уплачивающие торговый сбор. Он введен временно только на территории г. Москва.

Налоговый учет в книге учета доходов и расходов должен соответствовать следующим принципам:

- обеспечивать полноту отраженных сведений;

- осуществляться постоянно и непрерывно;

- быть достоверным.

Все данные, отраженные в этом регистре учета являются основанием для исчисления базы, облагаемой УСН.

Как вести книгу учета доходов и расходов в электронном формате

На большинстве официальных порталов с нормативными документами предлагается скачать файл в формате MS Excel для ведения регистра в электронном виде. При его загрузке открывается электронный документ в виде форматированного приложения к приказу № 135н.

В связи с тем, что порядок ведения книги в электронном и бумажном форматах одинаков, особых сложностей с ее оформлением на компьютере возникнуть не должно. В случае если ошибка, допущенная при регистрировании операции, была обнаружена до вывода книги на бумажный носитель, ее легко исправить. Если же ошибка была обнаружена, когда регистр был распечатан, исправление производится на основании п. 1.6 Порядка (заверяется подписью руководителя и печатью (при ее наличии) с проставлением даты внесения корректировки).

Регистр, который в течение года велся в электронном формате, должен быть распечатан по завершении налогового периода. Листы его нумеруются, сшиваются и скрепляются подписью руководителя — юридического лица или ИП и печатью (при ее наличии).

Отправка книги в ИФНС в электронном формате с цифровой подписью указанным Порядком не предусмотрена.

Можно ли в течение года изменить способ ведения КУДиР (с электронной на бумажную или наоборот)? На этот вопрос ответил Минфин РФ. Получите пробный онлайн доступ к К+ бесплатно и переходите к разъяснениям чиновников.

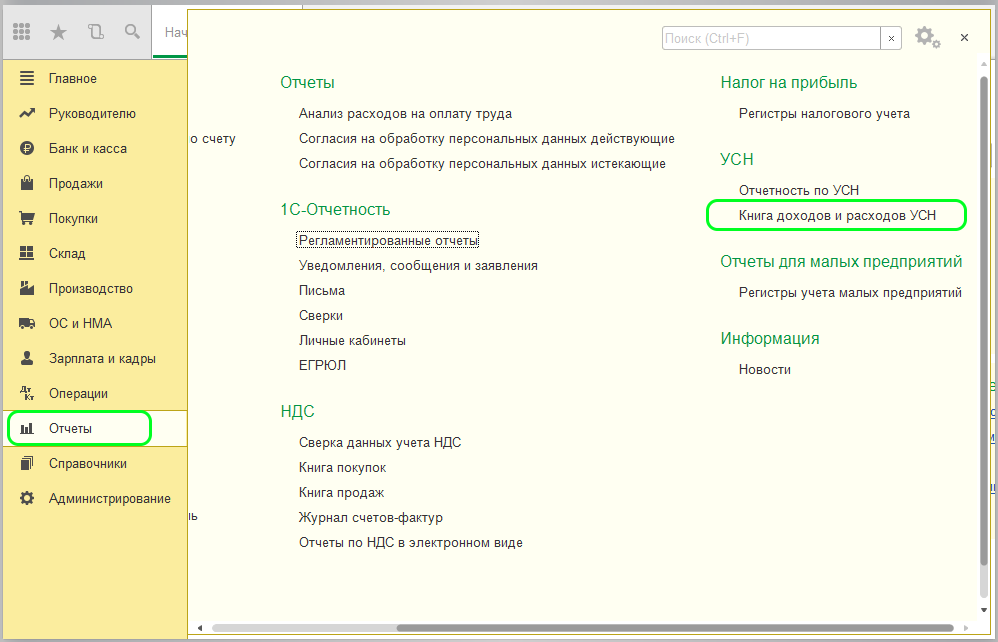

Книга учета доходов и расходов в 1С:Бухгалтерии

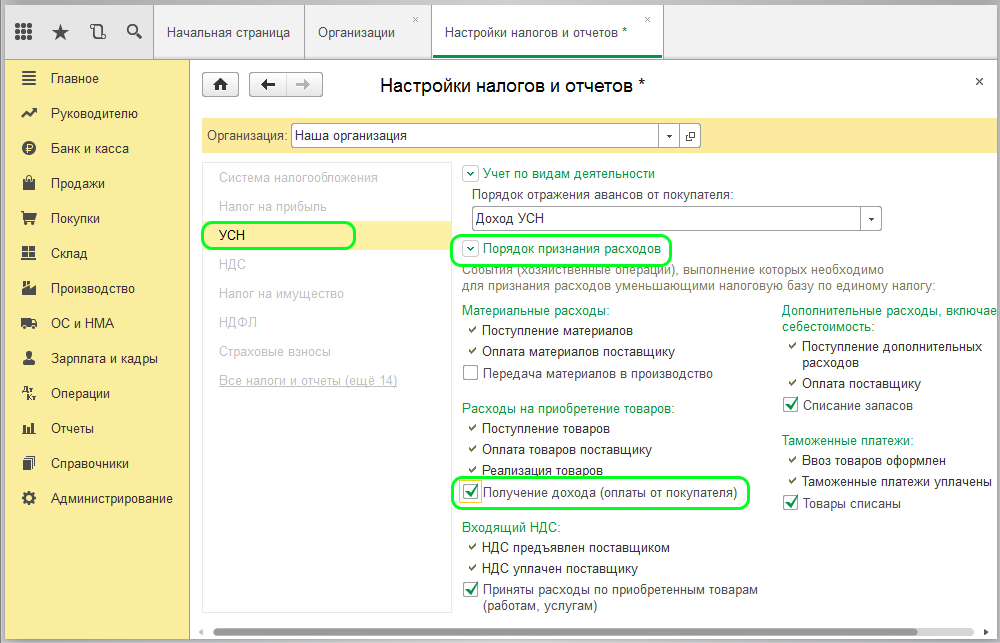

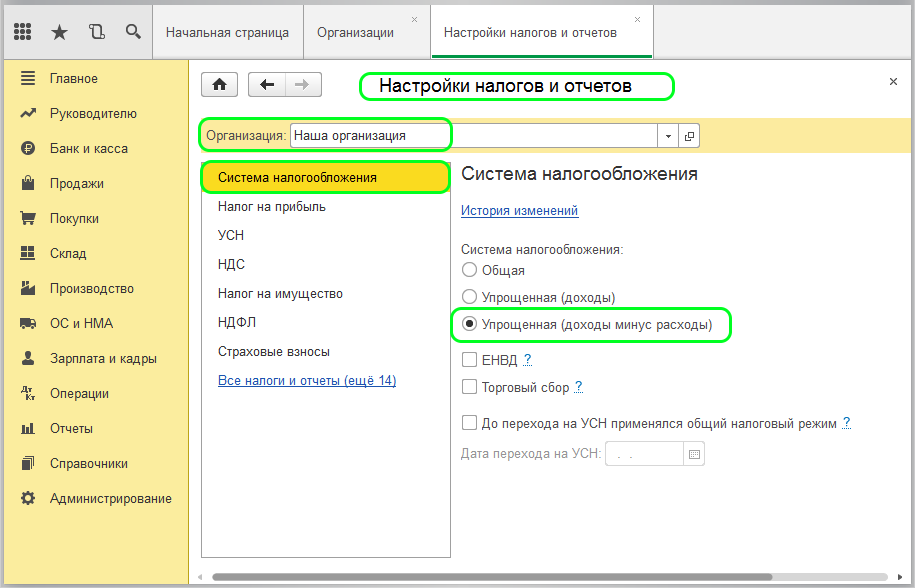

Прежде чем заполнять КУДиР в 1С:Бухгалтерии, нужно проверить настройки учетной политики в программе. Для этого необходимо зайти в раздел «Главное», затем в пункт «Налоги и отчеты» и далее выбрать организацию. Необходимо на вкладке «УСН» в разделе «Порядок признания расходов» поставить флажок «Получение дохода (оплаты от покупателя)».

Если этого не сделать, т.е. раздел «Порядок признания расходов» будет не активным, то в поле «Объект налогообложения» будет стоять неверное значение. В нем должно стоять «Доходы минус расходы». И только в этом случае есть возможность внести уточнения в дополнительные параметры порядка признания расходов.

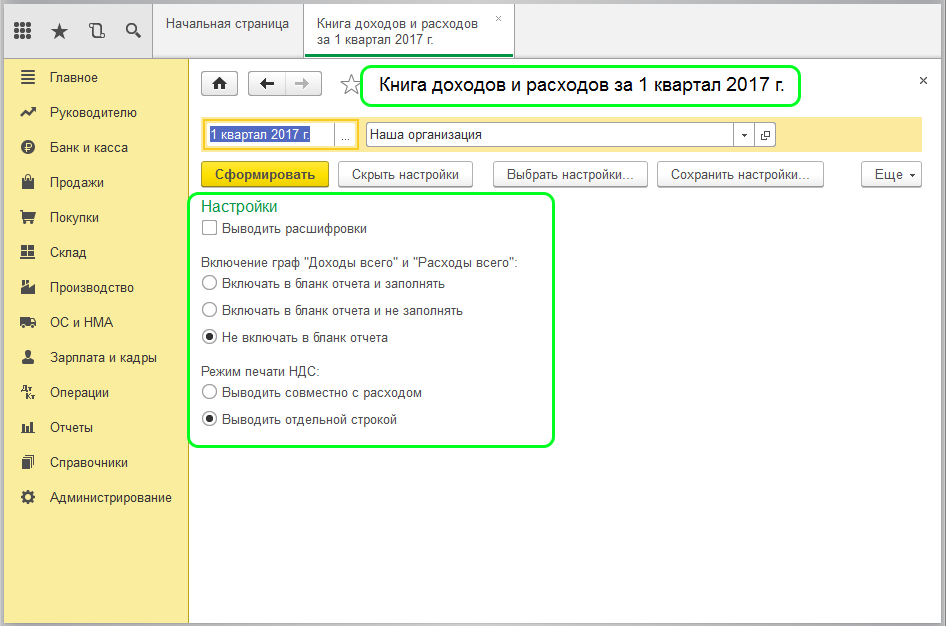

Когда пользователь нажимает кнопку «Показать настройки», он может поставить флажки по необходимым параметрам для отображения книги при печати.

Необходимо обратить внимание на верхний параметр «Выводить расшифровки». Ели он активирован, то в КУДиР будет указываться детальная информация до начального документа по любой позиции дохода или расхода

Другие параметры устанавливают интерфейс книги.

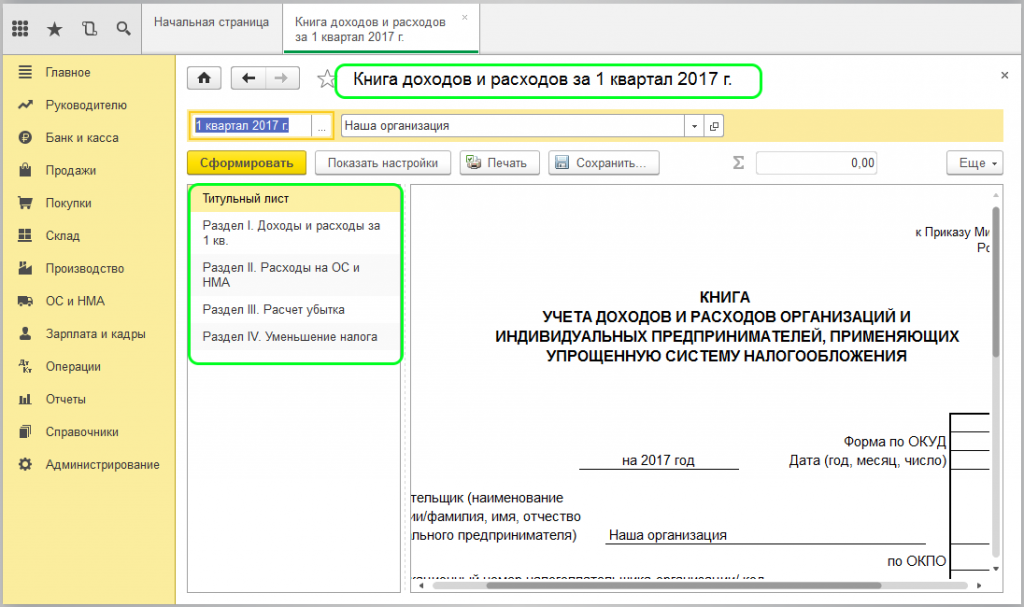

Форма КУДиР выглядит следующим образом:

Чтобы заполнять ежемесячную книгу учета доходов и расходов в 1С нужно нажать кнопку «Сформировать». Книга относится к регламентированной отчетности, обязательной к заполнению. При формировании отчета нужно заполнить разделы, включающие такую информацию:

- доходы и расходы с поквартальным пересчетом за весь отчетный период;

- расходы по основным средствам и нематериальным активам;

- сведения по расчету суммы убытков;

- информация по суммам, уменьшающим налогообложение.

В программе 1С:Бухгалтерия КУДиР заполняется автоматически на основании документов о поступлении и реализации. При этом документ по реализации попадает в книгу только после того, как будет оплачен выставленный счет-фактура. Кроме того, информация в КУДиР формируется только после того, как пользователь выполнит регламентированную операцию «Закрытие месяца».

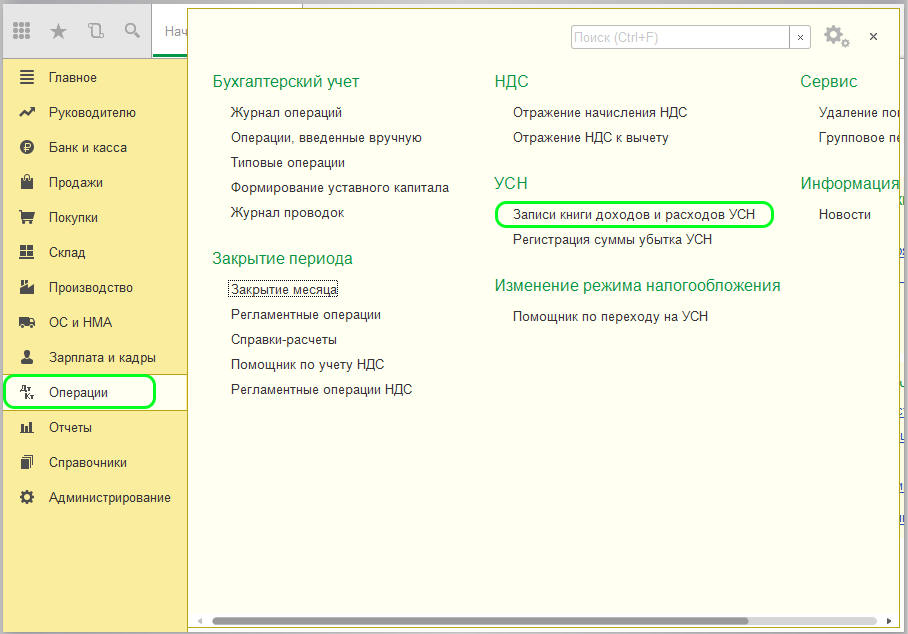

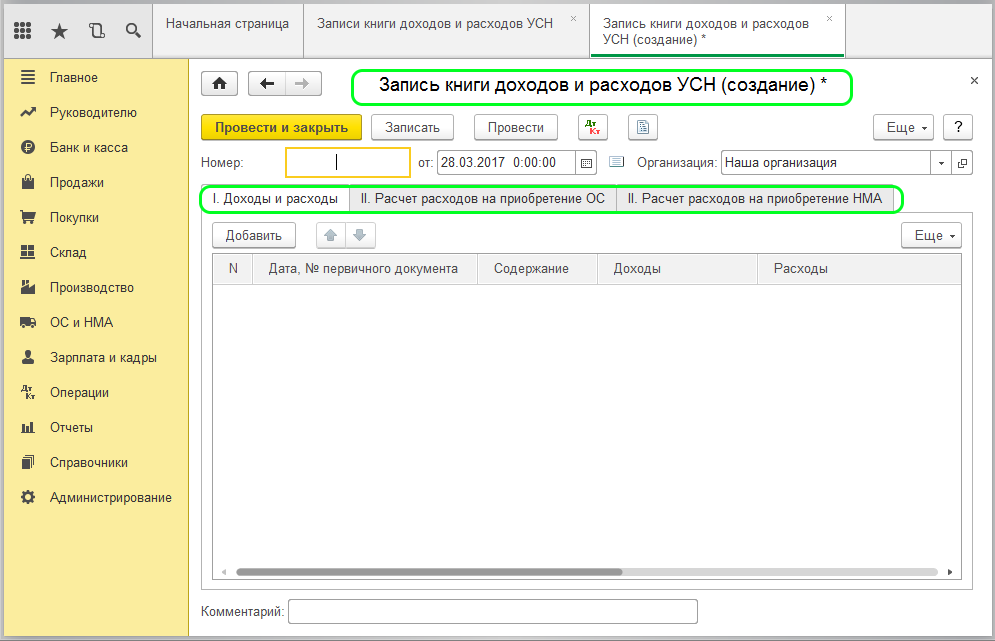

Возможна ситуация, когда пользователю нужно исправить сведения для формирования правильной КУДиР. Для этого используется документ «Запись книги доходов и расходов УСН», который находится в разделе «Операции» и далее в «УСН».

Чтобы сформировать новый документ, нужно нажать кнопку «Создать», и тогда откроется нужна форма.

Этот документ нужен, когда необходимо скорректировать информацию в различных разделах, например, по доходам и расходам, по ОС и НМА. Если учет ведется по нескольким компаниям, то в шапке документа будет поле для выбора соответствующей организации. После проведения документ о внесенных корректировках отразится в КУДиР.

Остались вопросы? Или нужна помощь в настройке книги учета доходов и расходов в 1С? Закажите консультацию наших специалистов!

Как внедрить маркировку в 1С

Как сделать справку 2-НДФЛ в 1С 8.3 и 8.2

Нюансы для ИП

Для ИП главным нюансом является то, что книга потребуется обязательно. Также стоит учесть, что ИП должен ее самостоятельно вести с выполнением всех требований.

В самой книге отражаются все операции с включением категорий доходов и расходов. Любая ошибка или неточность может привести к штрафам или налоговым проверкам полноценного характера.

Ведение книги учета является обязанностью каждого предпринимателя, использующего упрощенную систему налогообложения. Также КУДиР используется для любых систем налогообложения, за исключением ЕНВД.

Книга должна правильно заполняться, так как она является регламентирующим документом бухгалтерского учета. Требуется использовать специальные бланки, которые заполняются по стандартной форме. Их можно скачать на нашем сайте.

Как заполнять книгу учёта доходов и расходов

Согласно Порядку № 481, записи в книгу должен вносить лично предприниматель, а не наёмный работник. Храниться книга тоже должна у предпринимателя. Хотя по факту часто книгу ведёт бухгалтер, ответственный за учёт работник или даже родственники ФЛП.

Заполнять книгу рекомендуют ручкой с тёмной пастой или чернилами, разборчиво, а суммы указывать в гривнах с копейками. Предприниматели — плательщики НДСНалог на добавленную стоимость суммы доходов и расходов отражают без НДС.

Данные в книгу вносят в день, когда получен доход или были расходы, наличные и безналичные в отдельных строках:

- Доходы. Наличные и безналичные деньги, доход в натуральной форме, когда услугу вам оплатили продукцией или вы получили её по бартеру.

- Расходы на ведение деятельности, но только те, что связаны с получением дохода и по которым есть первичные документы (), их реквизиты тоже обязательно указывают в книге. Фиксируете фактически потраченную сумму на дату оплаты. Но расходы на покупку товара для перепродажи отразить в расходах можно только после продажи такого товара.

В книгу вы вносите итоговую сумму за день, даже если у вас несколько торговых точек или получаете доход по нескольким видам деятельности.

В годовой декларации общесистемщики отражают доходы и расходы в разрезе каждого кода КВЭДотдельно, хотя книгой такое разделение не предусмотрено. Поэтому рекомендуем дополнительно вести учёт по каждому виду деятельности отдельно.

Принцип заполнения книги

В книге учёта доходов и расходов девять граф и заполняются они так:

Графа 1 — ставите дату, когда получили доход или были расходы.

Графа 2 — доход за день, но если были наличные и безналичные поступления, фиксируйте их в отдельных строках. Если принимаете оплаты платёжными картами, сумму вносите на основании фискальных отчётных чеков (консультация в ЗIР, подкатегория 104.08).

Графу 3 заполняете, только если в этот день возвращали оплаты, предоплаты или авансы клиентам за товары (работы или услуги).

Графа 4 — скорректированная сумма дохода после возврата. Графа 2 минус сумма возврата из графы 3.

Графа 5 — реквизиты первичных документов, которые подтверждают расходы, связанные с полученнием дохода. Что это может быть: платёжные поручения, ПКО, квитанции, чеки РРО, акты закупки, акты выполненных работ / оказанных услуг и др.

Графа 6 — расходы, связанные с ведением деятельности. Есть важный нюанс: расходы, связанные с покупкой товаров, работ, услуг, которые приобрели для перепродажи, указываете в книге только в день, когда продали их (или получили аванс) и отразили сумму выручки в графе 2 книги (консультация в ЗIР, подкатегория 104.08). Даже если фактически расход был в другом месяце. Если нет документов, подтверждающих трату, в книге вы её не фиксируете.

Графа 7 — расходы на зарплату и налоги за работников в отчётном месяце. По мнению налоговой, если дохода в этот день не было, эту сумму в расходы не вносите (консультация в ЗIР, подкатегория 104.08). Рекомендуем подать запрос в налоговую на индивидуальную консультацию, как вам отражать этот расход в дни, когда нет дохода.

Графа 8 — тут вы показываете другие фактические расходы, связанные с получением дохода, но не указанные в графах 6 и 7. Это расходы на РКОРасчетно-кассовое обслуживание, оплату услуг, связь, аренду, коммуналку и т. д. Здесь также указывают ЕСВЕдиный социальный взнос, который уплатили за себя как предприниматель, налоги, стоимость лицензий. Всё должно подтверждаться документами. Ежемесячные амортизационные отчисления, если предприниматель их начисляет (консультация в ЗIР, подкатегория 104.08).

Если в какой-то день дохода не было, но были расходы (кроме расходов, указанных в гр. 6 и 7), непосредственно связанные с получением дохода, вы можете указать их в гр. 5 и 8 (консультация в ЗIР, подкатегория 104.08).

Графа 9 — рассчитанная сумма чистого дохода: доход за отчётный период (графа 4) минус расходы (графы 6, 7, 8). Если получится отрицательная сумма, ставите прочерк.

После окончания месяца, квартала и года надо подбить итоги и записать в книгу.

Основные требования заполнения КУДИР

Заполнять книгу учёта нужно грамотно и регулярно. Существуют такие требования ее оформления:

- В Книгу нужно записывать только те операции, с которых снимается налог. Если налоговый сбор с операций не уплачивается, их не нужно туда вносить.

- Этот документ можно заполнять как на компьютере, так и на бумажном носителе.

- Каждый раз при появлении расходов и доходов нужно вовремя вносить соответствующие данные.

- Если вы решили ввести Книгу на бумажном носителе, каждую страницу нужно пронумеровать и прошнуровать, указать на последней странице количества страниц и завизировать ИП. При наличии печати на предприятии, необходимо поставить ее оттиск.

- В случае ведения КУДИР на компьютере, перед декларированием ее нужно распечатать, каждую страницу пронумеровать и завизировать подписью ИП.

- При внесении данных, указываются развернутые реквизиты по каждому из документов.

- Суммы нужно вносить с копейками.

- Все записи должны выполняться в хронологической последовательности.

- После каждого отчётного периода нужно подбивать итоги: квартал, полугодие и отчет за полный год.

- На каждый новый отчётный год нужно заводить другую КУДИР.

- Для внесения корректив в Книгу, которая ведется на бумажном носителе нужно визировать все исправления предпринимателем и рядом ставить дату их внесения.

Во время проверки налоговикам не важны небольшие погрешности в формальном заполнении. Самое главное, чтобы в Книгу были внесены все сведения по операциям, от которых зависит расчёт налоговой базы.

Данные которые нужно учитывать при заполнении КУДИР

На правильное ведение налогового учёта влиять такие моменты:

- Если товар отправлен, но деньги еще не перечислены на счёт ИП отображать их как прибыль в Книге учёта не нужно.

- Не является доходом предоплата за продукцию или услуги до тех пор, пока ИП не получит всю сумму.

- В КУДИР нужно отображать минусовые суммы, которые возникают при возращении авансовых платежей контрагентам предпринимателя.

Постоянный контроль прибыли важен для предпринимателей, которые находятся на УСН, чтобы сумма годового дохода не превысила сто пятьдесят миллионов рублей. Если доходу будут выше указанной суммы, ИП снимут с УСН. Остаточная стоимость базовых средств предприятия тоже не может быть больше сто пятидесяти миллионов рублей.

Заполнение разделов КУДИР

КУДИР состоит из пяти разделов. В первом разделе предприниматели 6% заполняют пункт «Доходы», а блок «расходы» важен для ИП, которые находятся на 15% УСН. Второй и третий раздел заполняют бизнесмены, с пятнадцатипроцентной системой налогообложения. Четвертый и пятый разделы заполняют упрощенцы с базой «доходы».

В 2018 году был введен пятый раздел Книги учёта. В него нужно заносить информацию про уплату торгового сбора. Он отображается в региональном бюджете. Сумма торгового сбора вносится в этот раздел, если у предпринимателя есть официальный документ с налоговой, в котором указано его применение к ИП.

Правила ведения книги учета доходов и расходов

КУДИР — книга учета операций предпринимательской деятельности, которую в обязательном порядке ведут ИП, работающие на УСН.

Рассмотрим ведение книги учета ИП, работающих на УНС с налогообложением доходов по 6% ставке налога.

Все ИП, применяющие УСН налогообложения должны вести самостоятельно КУДИР.

КУДИР – это вид отчетности ИП и он должен регулярно заполняться. Отметим, что налоговый инспектор вправе ее потребовать и предприниматель обязан предоставить свою КУДИР по первому же требованию. В случае не предоставления, верно заполненной отчетности, возможно наложение штрафа, как и за любую другую своевременно не предоставленную отчетность.

Однако отметим, что требование предъявить КУДИР, должно быть письменно оформлено сотрудником ИФНС и может быть предъявлено при выездной налоговой проверке или еще в ряде случаев.

КУДИР относится к налоговым регистрам, которые являются основанием для начисления налогов, а следовательно, её отсутствие равносильно нарушению правил по ведению учета доходов и расходов.

Ее форма для всех ИП одинакова, но для разных налоговых режимов способы ее ведения несколько различаются.

КУДИР можно вести по старому – на бумаге, делая записи от руки, можно вести электронный вариант на компьютере и при необходимости распечатывать. Сейчас существуют и онлайн сервисы ведения КУДИР.

Можно выбрать любой из вариантов ведения учета, главное ее правильно вести и иметь возможность в нужный момент распечатать, пронумеровать, сшить и предъявить налоговикам.

КУДИР имеет годовую форму отчетности, т.е. на каждый новый год заводится и новая книга. При этом книга за прошедший отчетный период распечатывается, нумеруется, сшивается, заверяется печатью ИП (если есть) и его подписью. Эта книга подлежит обязательному хранению и налоговая вправе провести проверку за три последних года.

Если в прошедшем году ИП не вел коммерческую деятельность, то должна быть распечатана и сшита «нулевая» книга. Если были незаполненные разделы книги, то они также нумеруются и подшиваются.

Если у ИП небольшие годовые обороты, то книгу учета можно вести на бумаге, делая записи от руки.

Если же обороты большие, то лучше вести учет с помощью специализированных сервисов. Возможно, и просто вести на компьютере в excel.

В книге учета каждая операция в хронологическом порядке записывается отдельной строкой, и она должна иметь документальное подтверждение. В качестве оправдательных документов обычно выступают: накладные, платежные поручения, чеки, договоры и др.

Основные общие правила ведения КУДИР для ИП на УСН по «Доходам»:

- КУДИР является годовой формой отчетности и поэтому ежегодно предприниматель должен заводить новую учетную книгу, на новый календарный год – новый налоговый период

- записи в книге должны осуществляться построчно, т.е. одна строка – одна операция

- записи ведутся в хронологическом порядке

- записи ведутся только в полных рублях

- по окончании отчетного налогового периода, в данном случае календарного года, КУДИР должна распечатываться

- не заполненные разделы книги все равно распечатываются

- если ИП не вел никакую коммерческую деятельность в течение этого года — он распечатывает «нулевую книгу»

- по окончании годового налогового периода книга учета пронумеровывается и сшивается, заверяется подписью ИП, если есть печать –заверяется еще и печатью

- книга учета должна обязательно храниться 4 года

- пополнение расчетного счета не является доходами от предпринимательской деятельности, и такие операции не записываются в книгу

- форма КУДИР является унифицированной формой отчетности, ее бланки утверждены приказом Минфина №135н 22.10.2012 г.

Стандартизованная форма КУДИР содержит:

- Титульный лист, на котором прописываются данные налогоплательщика ИП

- Раздел 1 «Доходы и расходы», он заполняется всеми ИП

- Раздел 2 «Расходы на ОС и НМА» — ИП на упрощенной системе «Доходы» не заполняется

- Раздел 3 Расчет сумм убытка — ИП на УСН «Доходы» не заполняется

- Раздел 4 Страховые взносы — заполняется всеми ИП.

Мы изложили основные правила ведения КУДИР и требования предъявляемые к ней. Далее разберем все разделы книги учета более подробно и правила ее заполнения.

Что такое КУДиР для ИП на УСН?

Ведение налогового учета доходов и расходов является обязанностью предпринимателей на «упрощенке». Заполнение специального регистра закреплено нормой Налогового кодекса в статье 346.24.

Книга учета доходов и расходов (КУДиР) для ИП на упрощенной системе обложения налогами является унифицированной формой, утвержденной приказом Минфина от 22.10.2012 № 135н. На ее основании подается налоговая отчетность.

В 2020 году предпринимателям не нужно разбивать взносы на обязательное пенсионное страхование и разрешено отражать в книге фиксированные платежи в ПФР, которые рассчитываются с превышения дохода в 300 тыс.рублей. Ранее при проверках налоговики требовали их исключать.

Предприниматель не вправе отказаться от ведения КУДиР, поскольку определение налоговой базы для исчисления УСН осуществляется только на ее основании. Допустимо ведение книги в любом удобном формате:

- бумажной форме;

- электронном виде.

При использовании второго варианта обязательным является распечатка регистра учета по завершении квартала или налогового периода, прошивание и заверение подписью или печатью предпринимателя.

На каждый календарный год открывается новая КУДиР. Все записи вносятся на основании первичных документов: платежных бланков, чеков и иных, служащих подтверждением полученных доходов или понесенных расходов.

Кто должен заполнять КУДиР

Существует несколько видов Книги:

- Для упрощенной системы налогообложения.

Книгу заполняют ИП и ООО на УСН. Форма документа одна для всех упрощенцев независимо от того, какой объект налогообложения они применяют. Разница лишь в том, что на УСН 6% в КУДиР заносят только доходы, а на УСН 15% – и доходы, и расходы.

- Для патентной системы налогообложения.

Ее заполняют предприниматели, применяющие ПСН, и заносят туда только доходы. На этой системе налогообложения фактический доход не влияет на величину налога, т.е. на стоимость патента. Но Книга учета доходов нужна для того, чтобы отследить соблюдение лимита по доходам, ведь ПСН можно применять только при доходах до 60 миллионов рублей.

- Для общей системы налогообложения. Ее заполняют только индивидуальные предприниматели на ОСНО для исчисления НДФЛ.

- Для индивидуальных предпринимателей, применяющих ЕСХН.

Программа для ведения книги доходов и расходов при УСН

К счастью, появление онлайн-сервисов сделала жизнь предпринимателей и бухгалтеров намного проще. Теперь, чтобы заполнить КУДиР быстро и без ошибок, не нужно мучиться с Excel-ем или иными редакторами. Впрочем, если вам так удобнее, можете ее на нашем сайте. Однако, в дело всегда может вмешаться человеческий фактор и вероятность ошибок сильно возрастает. Чтобы этого не произошло, по-дружески рекомендуем вам воспользоваться специальными программами.

Почему стоит вести КУДиР в онлайн-программе:

- Автоматическое обновление форм отчетов. Вы всегда уверены в том, что книга будет составлена в том виде, как того требует действующее законодательство, а значит не будет проблем с налоговыми органами в случае проверки.

- Загрузка хозяйственных операций в 1 клик. Буквально так! Вы просто закачиваете выписку из своего интернет-банка в программу и все. Более того, вы можете интегрировать онлайн-сервис со своим банком и данные об оборотах по счету будут поступать туда автоматически. На данный момент реализована интеграция со следующими банками: «Сбербанк», «АЛЬФА-БАНК» , «Modulbank», «Точка», Тинькофф, «АВАНГАРД».

- Точный расчет итоговых показателей. Excel, конечно тоже помогает облегчить подсчеты, однако допустить ошибку все же возможно. В онлайн программе это практически исключено.

- Удобство работы с данными. После того, как выписка банка загружена в комплекс, вы можете легко удалить ненужные статьи расходов или доходов нажатием мыши, ровно как и добавить что-то в ручную. При этом программа сразу пересчитает все итоги и сформирует КУДиР для вас в готовом конечном варианте.

- Доступ из любой точки мира 24/7. Вам не нужно скачивать программу на компьютер или иной гаджет или обновлять ее. Все данные доступны через электронный кабинет по логину и паролю в любое время суток и из любого места где есть интернет.

Штрафы по книге учёта

Ответственность за неведение и ошибки при заполнении книги могут применить только, если ФЛП сообщил о желании вести её.

Административные штрафы за ненадлежащее ведение книги учёта по применяться не будут.

К вам могут прийти с проверкой контролёры, и могу потребовать предоставить документы, в том числе приходные документы на товар. Налоговики могут посчитать товар, который находится на точке, бесплатно полученным, но тогда на него должен быть письменный договор дарения, по которому не предусмотрена денежная компенсация (). Если такого документа нет, такой вывод налоговиков не несёт угрозы.

Если нет первичных документов, оштрафуют на 510 грн, а если вы не сможете их предоставить повторно в течение года — на 1020 грн (ИНКИндивидуальная налоговая консультация. от 04.04.2018 г. № 1362/ІПК/15-32-13-01-09).