Пошаговая инструкция для ип по оплате налогов онлайн

Содержание:

- Формирование платежного поручения

- Как правильно рассчитывать страховые взносы ИП

- Как правильно оплачивать страховые взносы в ПФР и ФФОМС

- Интернет-банк

- Риски онлайн-платежей

- Уплата налогов за третьих лиц, контрагентов: как заполнить платежку

- Прочие сервисы

- Недостатки ПСН

- Страховые взносы «за себя»

- Как пользоваться онлайн калькулятором — инструкция

- Способы внесения платежей

- Налоги и взносы с зарплаты работников

- Какие налоги можно оплатить?

- Дополнительные налоги и платежи ИП

- Как заполнить платежку онлайн на сайте ИФНС

- Как распечатать квитанцию об оплате налога из личного кабинета

- Страховые взносы ИП «за себя»

Формирование платежного поручения

Перевод обязательных платежей производится напрямую через сервис ФНС «Заплати налоги». Благодаря этому транзакция происходит в кратчайшие сроки и не облагается дополнительными комиссионными сборами.

Инструкция по использованию сервиса проста. Для начала нужно с главной страницы официального сайта Федеральной Налоговой Службы перейти в раздел для индивидуальных предпринимателей.

После этого откроется меню, состоящее из 3 пунктов:

- уплата госпошлины;

- заполнение платежного поручения;

- уплата торгового сбора.

Затем через нажатие одноименной кнопки переходят к заполнению платежки. В качестве субъекта налогообложения указывается «Индивидуальный предприниматель». Из меню расчетных бланков выбирается «Платежный документ» и делается переход в следующий раздел.

Процесс оформления платежного поручения зависит от того, по какой системе работает организация.

Например, чтобы оплатить онлайн налог ИП, выбравшего ЕНВД, нужно выполнить следующие операции:

- указать вид платежа (Единый налог на вмененный доход для отдельных видов деятельности);

- идентифицировать налог, который предстоит погасить (проставить метку возле «Определить по адресу», занести юридический адрес ИП и выбрать код ИФНС);

- выбрать основание платежа (для непросроченных сборов это ТП – текущий период);

- конкретизировать налоговый период;

- вбить сумму перевода;

- занести персональные сведения о налогоплательщике (идентификационный номер, адрес регистрации по месту проживания и ФИО).

Оплата налогов ИП на сайте ФНС производится в наличном или безналичном формате (вид погашения выбирает пользователь). В первом случае сгенерированная системой квитанция распечатывается и оплачивается в любом финансово-кредитном учреждении. Расчеты по безналу осуществляются через госуслуги или партнерские банки путем списания средств со счета налогоплательщика.

Как правильно рассчитывать страховые взносы ИП

Как рассчитать страховые взносы ИП, если предприниматель получил доход в больших размерах? Всё очень просто: к сумме превышения применяется начисление в один процент, уплачиваемый в ПФ. Стоит отметить, что до введения в действия поправки к правовому акту, размер взноса был ориентирован на МРОТ.

Сроки уплаты страховых взносов

Сроки уплаты страховых взносов

Пример

Годовой доход предпринимателя составил 600000 рублей. За этот период он должен оплатить фиксированный платеж в 26545 рублей в ПФ и 5840 рублей на медицинскую страховку. Эти суммы должны быть внесены до конца отчетного периода. На прибыль, превышающую регламентированную отметку начисляется один процент, который оплачивается предпринимателем до конца июля. ИП необходимо оплатить (600000-30000)Х1%=3000 рублей. Всего по статье расходов на обязательные страховые платежи у предпринимателя уйдет 5840+26545+3000=35385 рублей.

Под доходом, подразумевается сумма денежных средств, полученная предпринимателем за оказанные услуги или за произведенную и реализованную продукцию в ракурсе хозяйственной деятельности. Для субъектов, работающих на разных системах налогообложения, порядок определения величины прибыли может несколько отличаться рабочими расходами. На величину страховых платежей применяемая схема уплаты налогов не оказывает влияния, однако она должна учитываться при формировании графика выплат.

Как правильно оплачивать страховые взносы в ПФР и ФФОМС

Внимание! Рассмотрим на примере взносов за 2018 год. Общая сумма их была 32 385,00 рублей

Совет: не оплачивайте их каждый месяц. Смысла нет.

Поработали первый квартал, посчитали налог, получился 10 тыс. рублей. Так и оплатите в ПФР и ФФОМС эти 10 тыс, причём сначала на КБК ПФР.

Налоговикам — ничего, ибо взносы прошли взачёт налогу. Осталось 22 385,00 рублей, из которых 5 840,00 — в ФФОМС.

За второй квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР. Осталось 12 385,00 руб., из которых 5 840,000 — в ФФОМС.

За третий квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР.

НО! Отправляем уже не 10 тыс. в ПФР, а остаток от общего взноса (от 26545,00), т.е. 6 545,00. И этим траншем мы закрываем свои обязательства перед ПФР.

Но налог у нас был 10 тыс., а заплатили мы 6 545,00. Остальные 3 455,00 отправляем в ФФОМС. Осталось заплатить на мед. страхование: 5 840 — 3 455 = 2 385 рублей.

Так вот уже за четвертый квартал, когда у вас налог снова выйдет 10 тыс.руб., остаток 2 385 отправляем в ФФОМС, а остальные 7 615,00 — на реквизиты налоговых органов!

Важно! Отправка в ПФР или ФФОМС означает использование КБК для таких платежей, но получателем является ИФНС. Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС

Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи

Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС. Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи.

По этой вышеизложенной схеме вы снимаете с себя бремя ежемесячных платежей и всякий риск наложения пеней и других санкций со стороны налоговой.

Интернет-банк

Рассмотрим, как заплатить налоги через мобильное приложение, на примере Сбербанка и Тинькофф.

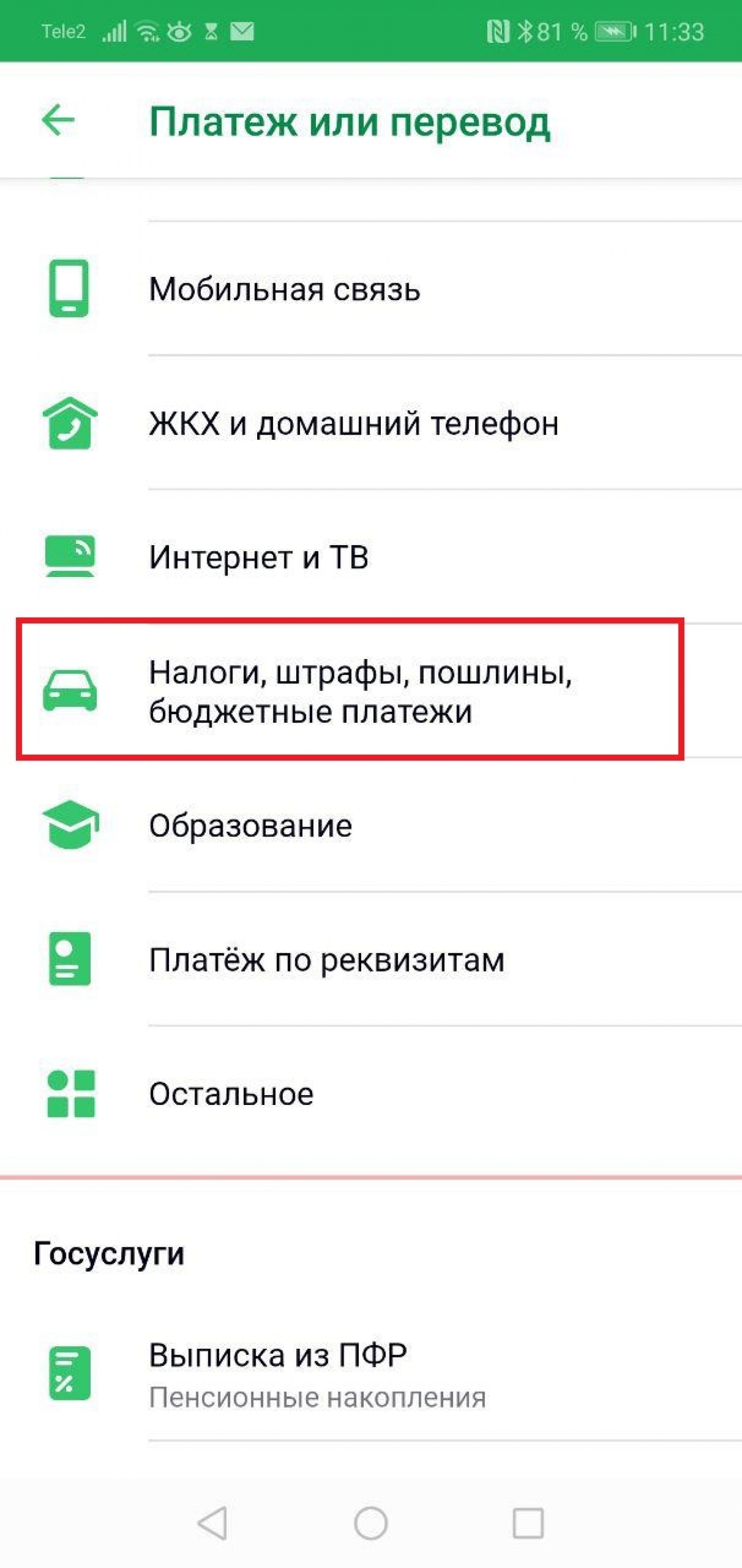

В мобильном приложении Сбербанка выберите карту, с которой будете платить. Нажмите на «Платёж или перевод». Далее найдите вкладку «Налоги, штрафы, пошлины, бюджетные платежи».

Вкладка «Налоги, штрафы, пошлины, бюджетные платежи» в мобильном приложении Сбербанка

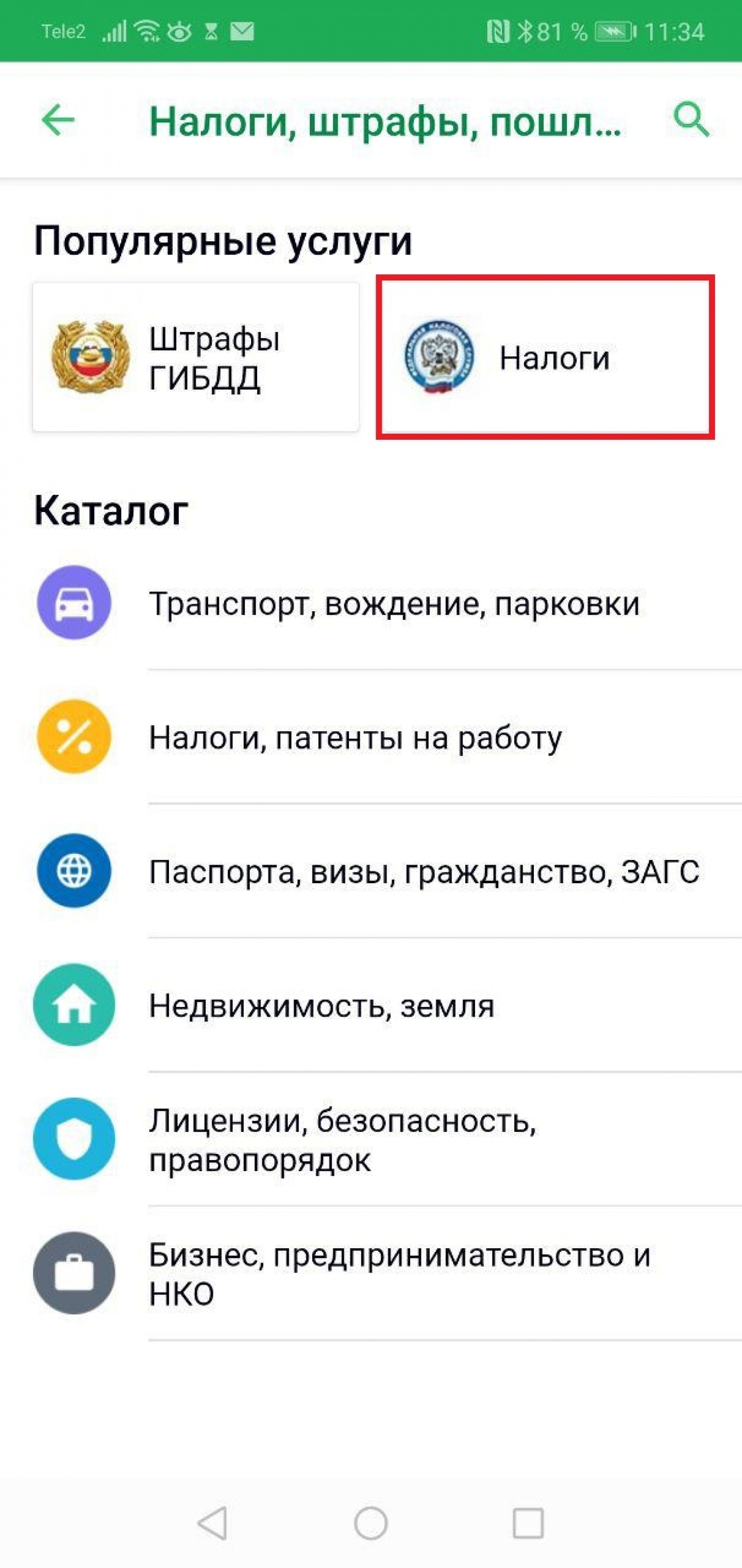

Нажмите на кнопку «Налоги», после чего система предложит найти задолженность по ИНН или коду на квитанции.

Кнопка «Налоги» в мобильном приложении Сбербанка

Выберите удобный способ и оплатите налог. Средства могут зачисляться несколько дней, поэтому не ждите крайней даты.

Способы поиска и оплаты налогов в мобильном приложении Сбербанка

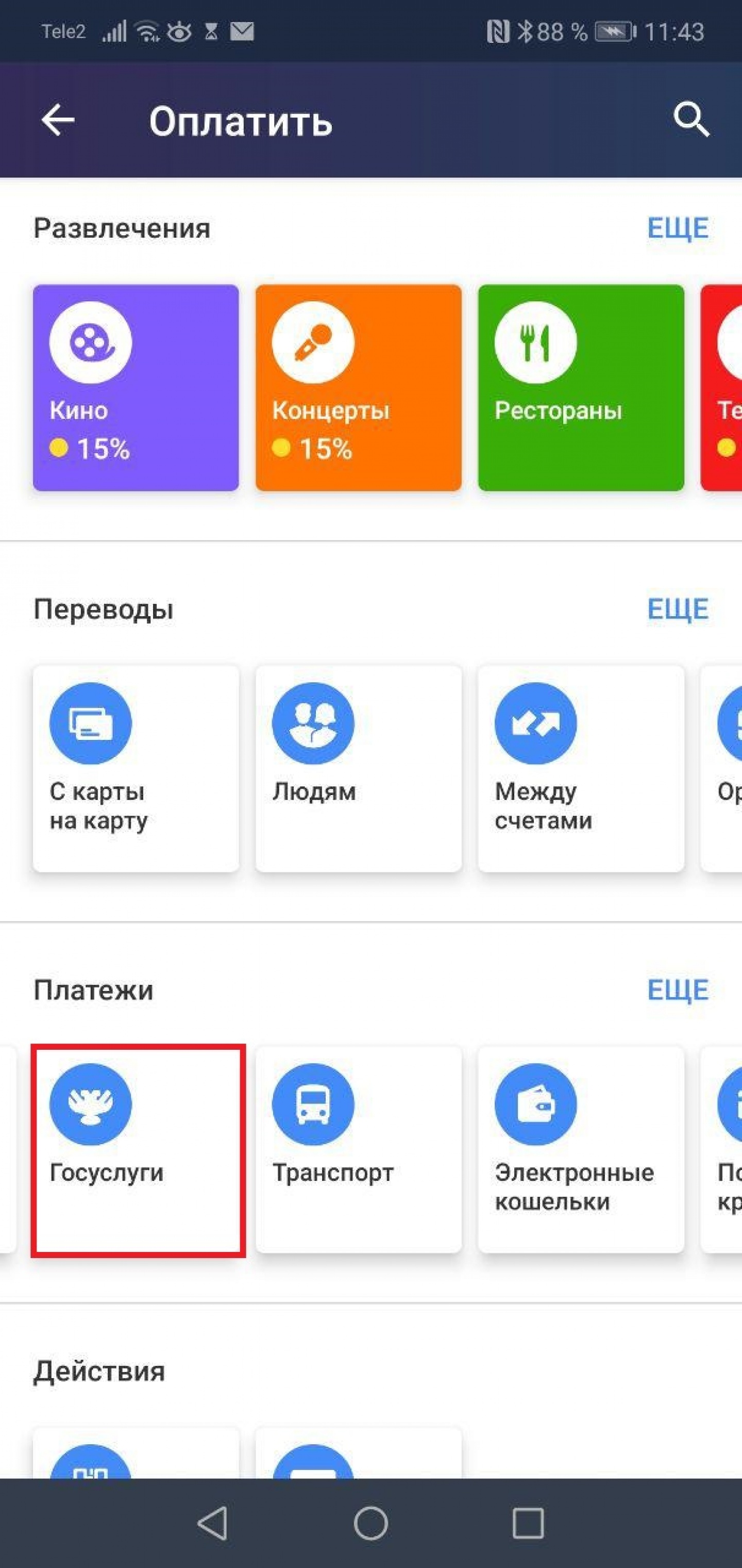

В мобильном приложении интернет-банка Тинькофф в начале также нужно выбрать карту для оплаты. Далее нажмите на кнопку «Оплатить» и выберите в списке «Госуслуги».

Вкладка «Госуслуги» в мобильном приложении Тинькофф Банка

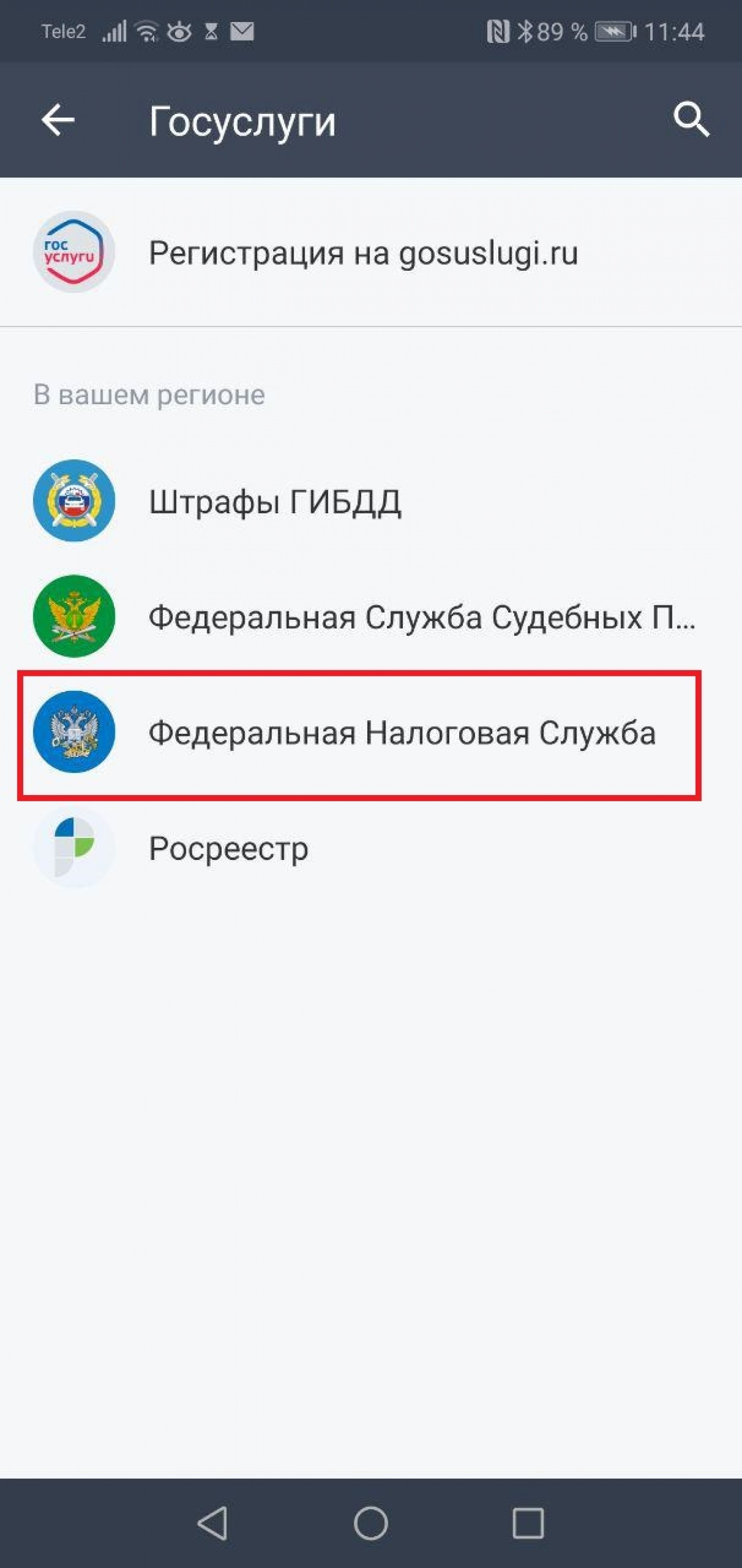

Вкладка «Федеральная налоговая служба» в мобильном приложении Тинькофф Банка

Далее введите ИНН. Если хотите сразу заплатить по квитанции, отсканируйте её или введите индекс документа.

Риски онлайн-платежей

Говоря об удобстве погашения задолженности по налогам через интернет, нельзя не сказать и о сопутствующих рисках. О возможности интернет-мошенничества предупреждает налогоплательщиков ФНС.

Давнее мошенничество, о котором снова напомнила ФНС, – «письма из налоговой» на почту предпринимателя с требованием погашения налогов. Содержащиеся в них ссылки ведут на мошеннические сайты, цель которых – получение личных данных плательщика налогов для незаконного снятия денег. ФНС не занимается рассылкой посланий на личную почту ИП, равно как и других налогоплательщиков.

Итоги

- Индивидуальный предприниматель может оплачивать налоги за себя и как налоговый агент, без открытия расчетного счета. Для этого он может использовать личный счет. Допустимо и погашение налоговой задолженности предпринимателя другими юридическими и физическими лицами.

- Кроме наличных платежей через кассу любого банка по квитанции из налоговой, существует множество вариантов рассчитаться с бюджетом.

- Наиболее удобные – онлайн-платежи через банковское приложение, оплата с карты через сайт ФНС, госуслуг, сканирование квитанции через банковский терминал посредством спецкода, нанесенного на документ. Существуют и другие способы уплаты налога ИП без расчетного счета.

- ФНС предупреждает о появлении мошеннических сайтов, и рекомендует предпринимателям пользоваться официальными адресами ресурсов госструктур и кредитных учреждений.

Уплата налогов за третьих лиц, контрагентов: как заполнить платежку

С 30 ноября 2016 года организациям и коммерсантам не нужно оформлять на третьих лиц доверенность. Например, налоги за ИП вправе заплатить любой человек или компания (абз. 4 п. 1 и п. 9 ст. 45 НК РФ), а не уполномоченный представитель.

Юридические лица могут перечислять налоги со своего счета за другие организации, а руководители вправе погашать налоговые обязательства компании за счет своих средств. Это справедливо и в отношении сборов, пеней, штрафов, страховых взносов и распространяется на плательщиков сборов, налоговых агентов и ответственного участника консолидированной группы налогоплательщиков.

Приказ от 05.04.2017 № 58н вносит изменения в Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденные приказом Минфина России от 12.11.2013 № 107н.

В полях 60 и 102 « ИНН плательщика » и « КПП плательщика » указываются реквизиты лица, чьи налоговые обязанности исполняются. Если налог уплачивается за «физика», у которого нет ИНН, в соответствующем поле проставляется «0». При этом в графе «Код» (поле 22) нужно указать Уникальный идентификатор начисления (индекс документа).

В поле 8 « Плательщик » вписываются данные о лице, фактически перечисляющем деньги.

В графе 24 « Назначение платежа » указывается ИНН и КПП (для физлиц только ИНН) лица, производящего платеж, и наименование (ФИО) плательщика, чья обязанность перед бюджетом исполняется. Для выделения информации о плательщике используется знак «//».

Важно! В поле 101 « Статус плательщика » указывается статус того лица, за кого уплачивается налог. В частности, 01 – для юрлиц, 09 – для ИП и 13 – для «физиков»

В проекте Минфина есть три новых статуса налогоплательщика: «28» – законный или уполномоченный представитель налогоплательщика; «29» – иные юрлица; «30»– иные физлица.

Налоги за организацию может заплатить ее директор

Директор организации вправе погасить ее налоговые обязательства за счет своих средств. Об этом напомнил Минфин России в письме от 19.06.18 № 03-02-08/41800.

Если представитель переплатил за вас налог или взнос, то подавайте заявление на возврат денег самостоятельно. Налоговики вернут переплату только вам, а не третьим лицам (абз. 5 п. 1 ст. 45 НК РФ).

Заполняйте платежки в веб-сервисе бесплатно

Прочие сервисы

В интернете есть много сторонних сервисов, через которые можно посмотреть и заплатить налоги с небольшой комиссией (около 1%) или без комиссии. Приведем два примера.

1. Яндекс.Деньги.

На сайте Яндекс. Деньги уже почти пять лет работает сервис «Городские платежи» по проверке и оплате налогов на Яндекс. Деньги. Узнать свою задолженность и оплатить её очень просто, используя аккаунт Яндекса. Выбрав в разделе услуг и товаров пункт «Оплата налогов», нужно указать ИНН и нажать кнопку «Проверить». Оплатить налоги можно тут же:

- По ИНН – рассчитаться с прошлыми долгами;

- Используя УИН с квитанции налогового уведомления – оплатить новые налоги.

Оплата производится с электронного кошелька, банковской карты, через терминал наличными. После оплаты на электронную почту придет квитанция для распечатки.

Оплата налогов на Яндекс.Деньги осуществляется без комиссии.

2. Платежный сервис А3.

Недостатки ПСН

Минусов у ПСН намного меньше, чем плюсов, но они есть.

Первый недостаток состоит в том, что если в какие-то периоды у предпринимателя будет низкий доход (или не будет его вовсе), то такой финансовый кризис не позволит ему уменьшить сумму налога. Но и здесь есть выход. Если ИП понимает, что кризис затяжной, то он может сняться с учета в качестве плательщика ПСН, заявив о прекращении предпринимательской деятельности, в отношении которой применяется патентная система. Это поможет снизить сумму налога, так как при прекращении «патентной» деятельности до окончания срока патента сумма налога пересчитывается, исходя из фактического периода деятельности в календарных днях. Если в результате перерасчета налога появилась переплата, то, при условии подачи соответствующего заявления, ее можно вернуть или зачесть в общем порядке (письмо Минфина России от 25.05.2016 № 03-11-11/29934). Затем, когда ситуация у ИП улучшится, можно получить новый патент.

Есть еще одна особенность ПСН, которая может для некоторых оказаться недостатком. Дело в том, что существуют пределы, при превышении которых ИП теряет право на применение данного спецрежима. Например, если доходы, полученные с начала календарного года в рамках деятельности на ПСН, превысили сумму 60 млн рублей (пп. 1 п. 6 ст. 346.45 НК РФ). Пределы установлены и в отношении количества работников, которых нанимает ИП на патенте — средняя численность не должна превышать 15 человек (п. 5 ст. 346.43 НК РФ).

А вот несвоевременная оплата патента не лишает права на применение ПСН, как это было до 1 января 2017 года. В этом случае налоговая инспекция просто направит предпринимателю требование об уплате необходимой суммы, которое ИП желательно выполнить в срок, дабы избежать, к примеру, блокировки счета (п. 2 ст. 76 НК РФ).

К минусам применения ПСН можно отнести и то, что предприниматель не сможет отказаться от этого режима до истечения срока действия патента. Если, конечно, речь не идет вообще о прекращении предпринимательской деятельности, в отношении которой применялась ПСН. То есть, начав применять спецрежим в отношении конкретного вида деятельности, ИП обязан применять его до тех пор, пока срок действия патента не закончится (письмо ФНС России от 11.12.2015 № СД-3-3/4725).

Кроме того, в НК РФ отсутствует возможность пересчета налога в ситуации, когда в течение срока действия патента изменилось количество показателей деятельности, указанных в патенте (письмо Минфина России от 23.06.2015 № 03-11-11/36170). Поэтому, если у ИП, применяющего ПСН, допустим, в отношении услуг по сдаче в аренду помещений, уменьшилось количество сдаваемых в аренду объектов, то пересчитать налог в сторону уменьшения не получится.

Страховые взносы «за себя»

Базовые понятия о взносах

Взносы состоят из двух частей:

- Фиксированные страховые взносы ИП — платят подавляющее большинство предпринимателей — на ОПС (пенсионное страхование) и на ОМС (медицинское).

- 1% «с превышения» — платят только с доходов свыше 300 000 р. в год, зачисляется на ОПС.

Максимальный страховой взнос на ОПС за год не может превышать 8-кратного размера фиксированного взноса на ОПС.

Взносы на ОПС формируют будущую пенсию ИП, добавляют ему стаж и баллы для выхода на пенсию.

Размер взносов в 2021, 2022 и 2023 гг.

В 2021 году размер страховых взносов не индексируется и оставлен как в 2020 году. А с 2022 года взносы снова повышаются. Точные размеры смотрите в табличке.

| Взносы на обязательное пенсионное страхование (ОПС) | Взносы на обязательное медицинское страхование (ФФОМС) | Всего взносов | |

|---|---|---|---|

| 2020 | 32 448 + 1% макс. 259 584 | 8 426 | 40 874 + 1% |

| 2021 | 32 448 + 1% макс. 259 584 | 8 426 | 40 874 + 1% |

| 2022 | 34 445 + 1% макс. 275 560 | 8 766 | 43 211 + 1% |

| 2023 | 36 723 + 1% макс. 293 824 | 9 119 | 45 842 + 1% |

Пример:

В 2021 году ИП заработал 2 млн. рублей. Рассчитаем страховые взносы:

- Фиксированная часть: 40 874 р.

- 1% с превышения: (2 000 000 р. — 300 000 р.) x 1% = 17 000 р.

- Сумма страховых взносов всего: 57 874 р.

Доход для расчета 1% с превышения

Расчет дохода напрямую зависит от применяемой системы налогообложения:

- УСН 6% — облагается полностью полученный доход (с учетом максимальной суммы взноса).

- УСН 15% — облагается полученный доход за минусом расходов.

- ЕНВД — облагается только вмененный доход.

- Патент — облагается только потенциально возможный доход.

- ОСНО — берутся доходы за минусом расходов как для НДФЛ.

- ЕСХН — берете реальный доход без учета расходов.

Совмещаете несколько налоговых режимов — указанные доходы придется сложить.

Льготные периоды

ИП, который не ведет деятельность, может уменьшить или не платить взносы, если:

- служил в армии по призыву;

- был в декретном отпуске до 1,5 лет;

- ухаживал за инвалидом (период ухода устанавливается решением ПФР);

- уехал с супругом военнослужащим или с супругом, работающим в определенной организации (консульства, ООН, ЮНЕСКО и т.д.) и там нет возможности работать.

Чтобы подтвердить льготу, требуется собрать подтверждающие документы, такие как: справка о получении пособия по уходу за ребенком, военный билет, письменное подтверждение инвалида об уходе за ним, выписка из акта освидетельствования инвалида, справка из воинской части, справка из службы занятости и им подобные.

Льгота для уменьшения страховых взносов ИП действует только в случае, если за льготный период деятельность не ведется и сдается «нулевая» декларация.

Оплата страховых взносов

Взносы для ИП без работников платятся в налоговую инспекцию:

- Фиксированные — не позже 31 декабря соответствующего года (а если он выпадает на официальный нерабочий, то не позже первого рабочего).

- 1% — не позже 1 июля следующего года (аналогичное правило с нерабочим днём).

ИП вправе заплатить взносы в течение года частями, или разово всю сумму.

Пример

Взносы за 2021 год уплачиваются:

- фиксированные — до 31 декабря 2021 г. включительно.

- 1% — не позже 1 июля 2021 г.

Актуальные КБК можно посмотреть на сайте налоговой инспекции. Платежное поручение на уплату налогов можно заполнить через сайт ФНС.

Если ИП работает неполный год

Если человек в середине года зарегистрировался как ИП или, наоборот, снялся с регистрации, либо присутствовали льготные периоды — взносы рассчитываются только за время деятельности как ИП. За каждый полный месяц — в размере 1/12 тарифа. В неполных месяцах — пропорционально отработанному количеству календарных дней.

ПримерДата регистрации ИП — 23 октября 2020 г. Доходы — 400 000 р.

Фиксированный платеж на пенсионное страхование:

- 32 448 / 12 = 2 704 р.

- (2 704 х 2 мес. + 2 704 х 9 дн. / 31 дн.) = 6 193,03 р.

Фиксированный платеж на медстрахование:

(8 426 / 12 мес х 2 мес + 8 426 х 9 дн. / 366 дн.) = 1 611,53 р.

1% с превышения:

(400 000 — 300 000) x 1% = 1 000 р.

Итого за 2020 г.: 6 193,03 + 1 611,53 + 1 000 = 8 804,56 р.

Добровольное страхование

Предприниматель может застраховаться добровольно в фонде социального страхования. Тогда у него появится право на больничные выплаты и материнские пособия. Если кто-то в 2021 году планирует уйти в декрет, то для получения пособий следовало зарегистрироваться в фонде и уплатить до 31 декабря 2020 годовой взнос 4 221, 24 р.

Размеры больничных и декретных пособий будут считаться по минимальной ставке исходя из МРОТ на день наступления страхового случая.

С бухгалтером Профдело — все налоги и страховые взносы будут начислены и уплачены правильно, а все налоговые льготы – использованы на благо вашего ИП.

Узнать об услуге

Отчетность за себя

По обязательным личным взносам никакой отчетности не существует. Не отчитывается ИП и по добровольным взносам в ФСС.

Как пользоваться онлайн калькулятором — инструкция

Онлайн форма позволяет рассчитать взносы для следующих случаев:

- за работников по основным тарифам — для ИП и организаций;

- за работников по сниженному тарифу — для малых предприятий;

- для ИП за себя.

Для расчета нужно выбрать подходящий вариант вычислений в калькуляторе и заполнить предложенные поля.

Расчет страховых взносов за работников по основному тарифу

Чтобы рассчитать отчисления на ОПС, ОМС, ВНиМ, НСиПФ за работников, необходимо выполнить следующие действия в онлайн калькуляторе:

Шаг 1. Выбрать лицо, которое проводит расчет — организация или ИП.

Шаг 2. Указать, является ли это лицо малым или средним предприятием (для СМП действуют пониженные тарифы).

Шаг 3. Внести общую сумму дохода, с которой нужно рассчитать страховые отчисления.

Пример заполнения данного поля калькулятора:

Шаг 4. Посмотреть результаты расчета.

Примеры расчета при доходе 100 000:

Страховые взносы за работников отчисляются на:

- обязательное пенсионенное страхование (ОПС) — тариф 22%, с дохода сотрудника более 1 465 000 руб. — 10%;

- обязательное медицинское страхование (ОМС) — тариф 5.1%;

- нетрудоспособность и материнство (ВНиМ) — тариф 2.9%, с дохода свыше 966 000 руб. — 0%;

- несчастные случаи и профзаболевания — 0.2%.

Для малых и средних предприятий

Субъекты малого и среднего предпринимательства в связи с пандемией коронавируса имеют право на пониженные тарифы страховых взносов ():

- с заработной платы в пределах МРОТ платится взнос по основной ставке (22%, 5.1% и 2.9%);

- с заработной платы более МРОТ отчисления считаются по сниженным ставкам (10%, 5% и 0%).

Данные нововведения учтены в онлайн калькуляторе.

Малым и средним предприятиям нужно рассчитывать взносы за работников в калькуляторе в следующем порядке:

Шаг 1. Выбрать тип лица, проводившего расчет — ИП или организация;

Шаг 2. Указать, что данное лицо является малым.

Шаг 3. Указать число сотрудников, зарплата которых за месяц составляет МРОТ или меньше, а также привести соответствующую сумму дохода данных работников.

Шаг 4. Указать число сотрудников, которые получают заработную плату более МРОТ за месяц, а также их размер дохода.

Пример заполнения онлайн калькулятора (2 работника работают неполный день и получают по 10000 в месяц; 3 работника получают зарплату свыше МРОТ):

Шаг 5. В нижнем поле можно посмотреть результаты расчетов — отчисления на ОПС, ОМС, ВНиМ, НСиПФ, а также общий размер страховых платежей.

Таблица тарифов

Ниже представлена таблица с тарифами по страховым взносам в 2021 году:

|

Малые и средние предприятия |

Основной тариф |

||

|

ОПС |

С части з/п в пределах МРОТ |

22% |

22% |

| С части з/п свыше МРОТ |

10% |

||

| С зарплаты, превышающей предельную базу 1 465 000 |

10% |

10% |

|

|

ОМС |

С з/п в пределах МРОТ |

5.1% |

5.1% |

| С з/п более МРОТ |

5% |

||

|

ВНиМ |

С з/п в пределах МРОТ |

2.9% |

2.9% |

| С з/п свыше МРОТ |

0% |

||

| С зарплаты, превышающей предельную базу 966 000 |

0% |

0% |

|

|

НСиПФ |

От 0.2% |

Для ИП за себя за полный и неполный год

Индивидуальные предприниматели ежегодно платят за себя страховые взносы, состоящие из фиксированной части на ОПС и ОМС, а также дополнительного 1% на ОПС от суммы дохода, превышающей за год 300 000 руб.

Рассчитать сумму страховых отчислений для ИП за себя за полный и неполный год также можно в онлайн калькуляторе.

Пошаговая инструкция по расчету:

Выбрать плательщика — индивидуальный предприниматель.

Выбрать вид страховых взносов — за себя.

Указать, за какой период требуется расчет — за весь год или за его часть (при открытии или закрытии ИП в течение года).

Если выбран полный год, то нужно внести сумму дохода. В нижней части онлайн калькулятора отражаются размеры пенсионного и медицинского взноса, а также общая сумма страховых отчисления для индивидуального предпринимателя.

Если выбран неполный год, то нужно указать границы расчетного периода (включается дата открытия или закрытия ИП), а также сумму полученного дохода от деятельности ИП. Внизу можно посмотреть результаты расчета онлайн калькулятора.

Способы внесения платежей

Изначально оплатить налоги государство предлагало только наличными в кассе любого банка или оформив платежное поручение на бумажном носителе и переведя средства на счет ИФНС. Но развитие технологий не стоит на месте и появилось множество современных способов проведения платежей.

Все больше людей предпочитают платить налоги через интернет. Сделать это можно одним из следующих способов:

- на сайте ФНС с карты через ЛК;

- в системах онлайн-банкинга и банковских приложениях;

- со счета онлайн-кошелька одной из российских платежных систем.

Оплата на сайте ФНС

Самый удобный вариант без посещения ИФНС оплатить налог онлайн – воспользоваться личным кабинетом. В этом случае можно просмотреть текущую задолженность, начисления и даже внести предварительно любую сумму на счет единого авансового кошелька.

Инструкция, как оплатить все налоги через ЛК, включает всего 5 шагов:

- Зайти на сайт ФНС и выполнить вход в ЛК. Для авторизации можно воспользоваться логином и паролем, выданным в ИФНС, учетной записью ЕСИА (Госуслуги) или квалифицированной электронной подписью.

- Ознакомиться с информацией о задолженностях, начислениях. Здесь же можно просмотреть остаток средств в едином авансовом кошельке.

- Выбрать нужные начисления и/или задолженность для оплаты. При желании авансовые кошелек можно пополнить на любую сумму, указав ее на экране.

- Выбрать способ оплаты – банковская карта и согласиться с условиями обработки данных. Надо внимательно изучать всю информацию на странице.

- Ввести данные карточки и подтвердить платеж. В зависимости от банка-эмитента может потребоваться код из СМС.

Внесение платежей через онлайн-банкинг

Большинство банков бесплатно предлагают держателям карт и другим клиентам возможность пользоваться системами удаленного обслуживания. В них доступны платежи за различные услуги, а также можно оплатить налоги.

Примерный порядок внесения платежа через онлайн-банкинг включает 4 шага:

- Пройти авторизацию в системе по логину и паролю, электронному ключу или другим предусмотренным способом.

- Выбрать в разделе «Платежи» пункт «ФНС» или «Налоги».

- Ввести все реквизиты, взяв их из квитанции ФНС.

- Проверить данные и подтвердить перевод средств.

Если денег на балансе недостаточно, то платеж не уйдет. Для подтверждения факта оплаты обычно достаточно распечатать электронную квитанцию, но при необходимости документы можно заверить в офисе.

Платеж через онлайн-кошелек

Российские пользователи интернета активно пользуются специальными платежными системами для онлайн-платежей. Самые популярные из них – КИВИ, Яндекс.Деньги, Вебманей и т. д. позволяют без проблем оплатить налоги. Достаточно выбрать соответствующий пункт в меню кошелька и внести все запрошенные реквизиты из квитанции. Фактически оплата происходит практически так же, как и в системах онлайн-банкинга.

Развитие современных сервисов сделало оплату налогов значительно удобней. Налогоплательщик благодаря им может быстро перевести деньги в бюджет со своей карточки или банковского счета прямо из дома, офиса или даже в дороге.

Налоги и взносы с зарплаты работников

Индивидуальный предприниматель может нанимать работников по трудовым и гражданско-правовым договорам (договор подряда, договор на оказание услуг и другие, для разовой работы или работы, не требующей выполнения внутреннего распорядка).

Важно понимать, что нанимая к себе работника, ИП берет на себя дополнительные расходы и обязанности:

- Исчисляет и удерживает НДФЛ с доходов выплачиваемых своим сотрудникам. Один раз в месяц (на следующий день после выплаты заработной платы) индивидуальный предприниматель обязан перечислять НДФЛ в пользу налоговой инспекции, выступая в роли налогового агента.

- Платит страховые взносы. Отчисления за работников платятся каждый месяц, исходя из размера тарифов страховых взносов, умноженных на заработные платы сотрудников.

Более подробно про налоги и страховые платежи за работников.

О том, как узнать о долгах по налогам читайте здесь.

Обратите внимание, с 2017 года все страховые взносы, как фиксированные, так и за работников, уплачиваются по реквизитам ФНС РФ. Связано это с переходом администрирования страховых взносов в введение Федеральной налоговой службы с 2017 года

Бесплатная консультация по налогам

Какие налоги можно оплатить?

Российские налогоплательщики физ. лица платят налог на доходы (НДФЛ), а также различные виды имущественных налогов. В большинстве случаев уплату НДФЛ осуществляет работодатель. Его надо оплачивать самостоятельно, то если был получен доход от сдачи имущества в аренду, операций с ценными бумагами и в некоторых других ситуациях.

С налоговыми платежами по имуществу ситуация иная. В большинстве случаев заботиться об их уплате придется самому человеку. Для удобства налогоплательщиков ежегодно налоговая служба рассылает уведомления и квитанции для внесения платежей.

К имущественным относятся следующие виды налоговых сборов:

- транспортные (за автомобиль, мотоцикл, катер и т. д.);

- на недвижимость (квартиры, дома и пр.);

- на землю.

Размеры налогов зависят от типа имущества, категории налогоплательщика и других факторов. Например, налоговые сборы на землю устанавливаются на уровне муниципалитета и могут иметь разную ставку в разных городах.

Важно. Льготники освобождаются от уплаты определенных видов налоговых платежей, но для этого надо представить в инспекцию соответствующие документы

В некоторых случаях человек самостоятельно должен оплачивать и другие налоговые платежи. Но встречается они довольно редко.

Для удобства населения возможность получения данных о налоговых начислениях реализована на официальном сайте ФНС в разделе «Личный кабинет». А также за этой информацией можно обратиться в инспекцию по месту регистрации.

Дополнительные налоги и платежи ИП

Осуществление некоторых видов деятельности подразумевают уплату дополнительных налогов. К ним относятся:

- Налог за производство и реализацию подакцизных товаров.

- Налог на добычу полезных ископаемых (НДПИ).

- Водный налог за использование водных объектов.

ИП, имеющие специальные разрешения и лицензии, помимо дополнительных налогов должны также осуществлять:

- Регулярные платежи за пользование недрами.

- Сборы за пользование объектами животного мира.

- Сборы за пользование объектами водных биологических ресурсов.

Примечание: дополнительные налоги, платежи и сборы необходимо платить независимо от системы налогообложения, на которой находится индивидуальный предприниматель.

Дополнительные материалы по теме:

Как заполнить платежку онлайн на сайте ИФНС

Данный сервис выделяет три типа налогоплательщиков:

- физические лица;

- ИП, главы крестьянского (фермерского) хозяйства или физлица, занимающиеся частной практикой;

- организации (юрлица).

Возможности сервиса

На сайте физлица могут зарегистрировать личный кабинет налогоплательщика, предоставляющий следующие возможности:

- своевременно получать информацию о начисленных и уплаченных налоговых платежах, наличии переплаты или задолженности;

- оплачивать налоги и сборы через банки, заключившие договор с ФНС;

- заполнять в режиме онлайн декларацию 3-НДФЛ и отправлять ее в ИФНС в электронном виде, а также отслеживать статус проверки;

- обращаться в налоговую без личного визита.

Также с помощью сервиса можно оплатить налоги как за себя, так и за третьих лиц, внести страховые взносы, заплатить госпошлину без регистрации личного кабинета. Это особенно удобно, если вы самостоятельно ведете бухгалтерию и следите за уплатой налогов. Такой способ подходит небольшим компаниям и индивидуальным предпринимателям, но помните: с ростом оборотов компании вырастет и документооборот. Чтобы справиться со всеми бумажными и налоговыми вопросами, удобно поручить бухучет среднего бизнеса компании на аутсорсе, например, Главбух Ассистент.

Об уплате налога за личный автомобиль через сайт ФНС читайте здесь

Индивидуальные предприниматели и юридические лица через сервис могут оплачивать:

- различные госпошлины, например, за регистрацию изменений в учредительных документах или ликвидацию ЮЛ;

- торговый сбор – обязательный платеж, утвержденный на территории Москвы для торговых организаций (закон г. Москвы от 17.12.2014г. №62);

- налоги за третьих лиц.

О торговом сборе в 2018 году подробнее написано здесь

Также все налогоплательщики имеют возможность заполнить платежное поручение на сайте налоговой службы.

Какие сведения нужны для заполнения платежки

Сервис дает возможность физлицам и ИП создать на сайте как платежное поручение, так и платежный документ. Платежный документ состоит из двух частей — извещения и квитанции — и может использоваться как при наличных расчетах в распечатанном виде, так и при безналичных посредством электронного платежа. Юридические лица могут сформировать на сайте только платежное поручение для его дальнейшей безналичной оплаты через любую кредитную организацию.

О заполнении платежки 2019 читайте здесь

Чтобы создать платежное поручение на сайте налоговой, нужно последовательно ввести следующие данные:

- тип налогоплательщика и вид платежного документа;

- реквизиты получателя платежа (код ИФНС, код ОКТМО — их можно определить тут же, по адресу);

- реквизиты платежа (вид, наименование и тип платежа, КБК — если не знаем, то это не страшно! После внесения других данных о платеже он определится автоматически);

- реквизиты самого платежного поручения (статус плательщика, основание и сумма платежа);

- реквизиты плательщика.

Сделать платежку на сайте налоговой достаточно просто. Если правильно внести все нужные для формирования документа сведения, то платежка будет сгенерирована сервисом без проблем. В противном случае сервис выдаст сообщение об ошибке и не позволит вводить последующие данные, пока неточность не будет исправлена.

Обратите внимание, что ошибки в платежных поручениях на перечисление налоговых платежей, приводят к несвоевременному отражению информации об оплате и, как следствие, к образованию задолженности. Избежать ошибок можно, если доверить формирование платежек профессионалам

Сотрудники сервиса Главбух Ассистент помогут разобраться со всеми бумажными вопросами, решат проблемы с налоговой и наладят документооборот в вашей компании.

Как распечатать квитанцию об оплате налога из личного кабинета

После заполнения анкеты пользователь получает возможность сформировать платежный документ со штрих-кодом. Самый надежный способ, который экономит массу времени. Зайти на сайт налоговой службы можно через личный кабинет сбербанка или портал госуслуги.

Рассмотрим оплату госпошлины через сервис на сайте ФНС. Он довольно прост в использовании. Автоматически подставляются реквизиты.

Пароль бывает сложный и состоит из нескольких знаков, взятых машиной наугад. Повторить его сложно и желательно поменять на свой пароль в течение первого месяца. Регистрационную карту вы получите в любой ФНС, предъявив документ, удостоверяющий личность.

Срок уплаты в этом году – 2 декабря. Потому что 1 декабря – воскресенье, и срок переносится на ближайший будний день.

После внесения всех данных надо нажать кнопку «Уплатить», после чего вы увидите краткую информацию о предстоящем платеже.

Мало знать, как произвести платеж за действия органов власти, важно иметь представление, как распечатать квитанцию об оплате госпошлины через Госуслуги. Государственные органы представили для граждан удобный сервис в режиме онлайн в виде «Единого окна» для большинства правовых действий

Каждая такая услуга несет бремя уплаты государственной пошлины.

Пользователи могут создать квитанцию на оплату налогов на сайте налоговой через личный кабинет налогоплательщика. При авторизации на экране сразу высвечивается сумма к оплате.

Для самостоятельной оплаты налога заполняется квитанция ПД (налог) или ПД-4сб(налог). Последняя действует в Сбербанке. Она является адаптацией формы ПД (налог) для электронного формата Сбербанка. Другие банки, тоже, могут адаптировать основную форму под свои форматы. Тогда в номере формы вместе с ПД (налог) будут появляться дополнительные символы. Например, ПД-р (налог) в банке «Йошкар-Ола».

Страховые взносы ИП «за себя»

Индивидуальный предприниматель должен уплачивать страховые взносы «за себя» (фиксированные платежи) при любой системе налогообложения, даже если он не ведет никакой деятельности и не получает никакой прибыли. Если ИП работает один (без наемных работников), то платить отчисления он должен только «за себя».

В течение 2021 года предпринимателю необходимо произвести 2 платежа:

| На пенсионное страхование | На медицинское страхование | Итого |

|---|---|---|

| 32 448 руб. | 8 426 руб. | 40 874 руб. |

Также индивидуальным предпринимателям, годовой доход которых за 2021 год будет больше 300 000 рублей, придется дополнительно заплатить 1% от суммы доходов, превысивших эти 300 000 рублей до 1 июля следующего года.

Подробнее смотрите на странице про фиксированные платежи ИП.