Какую платежную систему выбрать для интернет магазина

Содержание:

- Представители

- Прием платежей через посредников

- Как это работает?

- Эквайринг через банк

- Электронные платежные системы

- Создаем мерчант-аккаунт в выбранном шлюзе

- На что стоит обратить внимание при выборе платежной системы

- Robokassa

- Что такое электронная платежная система?

- Как сделать оплату на сайте через платежный шлюз

- Какими картами и за что мы можем производить оплату через интернет?

- Какие проблемы могут возникнуть?

- Как расплатиться пластиковой картой в интернете? Инструкция по онлайн-расчёту

- Подключение интернет-эквайринга

- 5 сервисов для подключения онлайн-платежей к сайту самозанятого

- Подключаем оплату к интернет-магазину через шлюз

- WebMoney

- Wallet One единая касса

- Популярные статьи

- Оплата частями как альтернативный метод приема платежей

- На какие характеристики обращать внимание при выборе платежной системы:

Представители

Спецразмещение

Точка

Отзывы

Банковские карты

2,3 – 2,8 %

Подключить

Тинькофф

4.2

26

Отзывы

Банковские карты

2,3 — 3 %

Webmoney

3,9 — 5 %

Интернет-банкинг

1,29 — 2,79 %

Подключить

Cypix

4.17

8

Отзывы

Банковские карты

2,8 — 3 %

Webmoney

5 — 6 %

QIWI

5,5 — 7,5 %

WalletOne (Единая Касса)

4.12

21

Отзывы

Банковские карты

2,7 — 4 %

ЮMoney

3,6 — 4,5 %

QIWI

3,6 — 4,5 %

Интернет-банкинг

2,5 — 4,5 %

Net Pay

3.65

6

Отзывы

Банковские карты

0,7 — 2,5 %

Webmoney

4,5 %

ЮMoney

4,5 %

QIWI

4,5 %

Подключить

CloudPayments

3.55

4

Отзывы

Банковские карты

3,9 — 4,9 %

Robokassa

3.53

8

Отзывы

Банковские карты

1,5 — 5 %

Webmoney

2,7 — 6,7 %

ЮMoney

3,3 — 9 %

QIWI

3,7 — 8 %

Интернет-банкинг

3,3 — 4,7 %

PayMaster

3.36

5

Отзывы

Банковские карты

1,4 — 2,95 %

Webmoney

3 — 4 %

ЮMoney

3,5 — 5,5 %

QIWI

4 — 6 %

Интернет-банкинг

3 %

PayKeeper

3.26

8

Отзывы

Банковские карты

0,55 — 1,95 %

PayOnline

2.77

11

Отзывы

Банковские карты

0,4 — 2,9 %

Webmoney

5 — 7 %

ЮMoney

5 — 8 %

QIWI

4 — 7 %

Onpay

2.47

3

Отзывы

Банковские карты

1,7 — 3 %

QIWI

7 %

Интернет-банкинг

3 — 4 %

ЮKassa

2.04

16

Отзывы

Банковские карты

2,8 — 7 %

Webmoney

5 — 7 %

ЮMoney

3 — 7 %

QIWI

5 — 7 %

Интернет-банкинг

3,5 — 7 %

Free Kassa

1.9

19

Отзывы

Банковские карты

4 — 5 %

Webmoney

3,5 — 4 %

ЮMoney

6,5 — 7 %

QIWI

6,5 — 7 %

Интернет-банкинг

2,5 — 6 %

ДелоБанк

Отзывы

Банковские карты

0,89 — 2,99 %

Подключить

ФК Открытие

Отзывы

Банковские карты

1,95 – 2,7 %

Подключить

Модульбанк

Отзывы

Банковские карты

2,29 — 2,69 %

Подключить

Сбербанк

Отзывы

Банковские карты

1,2 — 2,5 %

Подключить

ВТБ

Отзывы

Банковские карты

1,6 – 2,7 %

Подключить

Альфа-Банк

Отзывы

Банковские карты

2,6 — 3,2 %

Подключить

ЛокоБанк

Отзывы

Банковские карты

1,45 — 3,5 %

Подключить

АбсолютБанк

Отзывы

Банковские карты

1,3 — 4 %

Все платежи

Отзывы

Банковские карты

0,8 — 3,5 %

Фридом Финанс

Отзывы

Банковские карты

0,9 — 2,5 %

Интернет-банкинг

0,9 — 2,5 %

Fondy

Отзывы

Банковские карты

2,9 — 3 %

Совкомбанк

Отзывы

Банковские карты

2,6 %

Lifepay

Отзывы

Банковские карты

1,7 — 2,7 %

Webmoney

2,3 — 3,2 %

ЮMoney

5,3 — 6,2 %

QIWI

5,3 — 6,2 %

QIWI Касса

Отзывы

Банковские карты

0,6 – 2,9 %

QIWI

0.5 – 5 %

Банк Санкт-Петербург

Отзывы

Банковские карты

1,8 — 4 %

Почта Банк

Банковские карты

1,9 — 2,8 %

Payture

Отзывы

Банковские карты

0,7 — 3 %

ЮMoney

2,5 %

Райффайзен Банк

Отзывы

Банковские карты

1 – 2,7 %

Авангард

Отзывы

Банковские карты

3 — 3,45 %

УралСиб

Отзывы

Банковские карты

1 — 3 %

Payler

Отзывы

Банковские карты

2,5 — 4,5 %

Webmoney

3 %

ЮMoney

3 %

QIWI

3 %

Интернет-банкинг

2,5 %

PayPal

Отзывы

Банковские карты

2,9 — 5 %

ДеньгиOnline

Отзывы

Банковские карты

2,5 — 3,5 %

Webmoney

3,5 %

ЮMoney

6 %

QIWI

5 — 5,5 %

ChronoPay

Отзывы

Банковские карты

2,8 — 3 %

Webmoney

3,4 %

ЮMoney

4,2 %

QIWI

5,2 %

Московский кредитный банк

Отзывы

Банковские карты

2,49 %

RBKMoney

Отзывы

Банковские карты

2,5 — 3,9 %

Интернет-банкинг

2,5 — 3,9 %

PayU

Отзывы

Банковские карты

2,1 — 3 %

Webmoney

3 — 5 %

QIWI

4 — 7 %

Интернет-банкинг

3,5 %

Platron

Отзывы

Банковские карты

2 — 3,1 %

Webmoney

2 — 4 %

ЮMoney

3,5 — 6 %

QIWI

3,3 — 3,5 %

Интернет-банкинг

2,5 — 3,1 %

Gateline

Отзывы

Банковские карты

0,2 — 2,3 %

PayAnyWay

Отзывы

Банковские карты

1,8 — 2,7 %

Webmoney

2,5 — 4,5 %

ЮMoney

3 — 8 %

QIWI

4 — 7 %

Интернет-банкинг

2,9 %

Uniteller

Отзывы

Банковские карты

1,6 — 2,9 %

Webmoney

2,5 — 5 %

ЮMoney

3,5 — 6 %

QIWI

3,5 — 6 %

Интернет-банкинг

5 %

Мегакасса

Отзывы

Банковские карты

4,9 %

Webmoney

0 %

ЮMoney

4,9 %

Интернет-банкинг

4—5 %

СДМ-банк

Отзывы

Банковские карты

2,2 %

УБРиР

Отзывы

Банковские карты

2,1 %

Прием платежей через посредников

Теперь же поговорим о самых известных и популярных посредниках, которые помогут решить все проблемы и настроить прием платежей на сайте.

1. Интеркасса

Чем хорош данный сервис, так это возможностью использования если не всех, то почти всех известных платежных систем. Плата за это не так уж и скромна, целых 3%, но кто мешает учесть их в цене? Впрочем, мы здесь собрались не маркетинговые вопросы решать.

Интеркасса не требует от пользователя каких-то секретных данных или паролей, а потому пользуется определенным доверием. Вот только такой уважаемый ресурс не будет работать со всеми подряд, поэтому придется зарегистрироваться и пройти определенную проверку прежде, чем ваша площадка будет допущена к сотрудничеству, иначе и не скажешь.

2. КиберПлат

С одной стороны вас ожидает много бумажной работы, ведь придется не только обычную в таких случаях регистрацию пройти, но и получить от менеджеров ресурса кипу форм, заполнить их и отправить в КиберПлат. Все это довольно много времени займет, однако с другой стороны мы имеем юридически правильно оформленное сотрудничество, что, разумеется, очень безопасно.

3. Робокасса

Чаще всего среди ресурсов можно видеть систему оплат именно с помощью Робо- и Интеркассы. Интеркассу мы уже обсудили, а вот о Робокассе сейчас поговорим, хотя ее, вероятно, итак знает каждый пользователь, совершающий покупки в интернете.

Одна из старейших на постсоветском пространстве (больше 10 лет от роду), Робокасса является очень серьезной организацией, которая сотрудничает как с физическими, так и юридическими лицами.

Чтобы стать партнером этого ресурса, придется создать свой аккаунт, подписать договор, а также оформить доверенность после того, как будет проверена работоспособность платежной системы. В случае физических лиц все немного проще. Здесь требуется лишь чтобы сайт технически соответствовал определенным нормам. Второй вариант предназначен для расчета электронными деньгами, а вот первый предусматривает безналичный расчет.

Надо сказать, что Робокасса, пожалуй, самый надежный агрегатор

Не забудьте обратить свое внимание на процент сделки. Он варьируется

Самая минимальная плата, которую возьмет система, будет 1% от совершаемой сделки.

4. RBK Money

Данный сервис помогает установить прием платежей на сайте посредством электронных денег. Для того чтобы стать его партнером, необходимо зарегистрироваться и выслать администрации некоторый пакет документов. К оплате будут приниматься не только непосредственно RBKMoney, но и большинство популярных электронных денег.

5. Qiwi

Здесь все немного сложнее. Здесь необходимо будет выбрать тип кошелька: именной или для юридического лица. Разница заключается в размере комиссионных и времени подключения к сервису. Помимо этого, каждый ресурс проходит обязательнуюмодерацию и, если все в порядке, его владельцу высылаются документы. Их необходимо заполнить и отправить назад.

После этого можно будет настроить работу системы под свой ресурс.

6. Единая касса

Еще одна довольно популярная система, которой я бы хотел закончить сегодняшний опус

Она очень просто устанавливается и, что важно, очень быстро

Заходим на сайт и подключаемся в онлайн-режиме, следуя указаниям. Данных придется ввести и указать довольно много, но здесь нельзя лениться, ведь фактически мы заключаем серьезное партнерское соглашение.

На стартовой странице также есть строка «модули». Настройку можно провести и с их помощью, если скачать их.

19 марта 2014 SEO сервисы

Как это работает?

В общем случае любая система приема денежных средств работает так:

- от интернет-ресурса поступает запрос с суммой платежа (чаще всего методом переадресации на сайт платежного инструмента);

- покупатель вводит свои данные и система проводит платеж;

- денежные средства на счета продавца перечисляются в течение нескольких дней, за вычетом комиссии сервиса.

Для начала приема платежей на сайте необходимо выбрать систему приема платежей, заключить договор и провести техническую интеграцию

Для предпринимателя важно понимать как работают разные средства приема платежей, а так же что влияет на их выбор

Эквайринг через банк

Если нужно организовать приём платежей на сайте исключительно с помощью банковских карт, подключать агрегаторы бессмысленно. Для такой цели можно воспользоваться услугой эквайринга, предоставляемой любым российским банком.

Как выбрать банк для интернет-эквайринга

Выбирать банк, ориентируясь исключительно на размер комиссии — не совсем верно. Следует учитывать весь комплекс факторов:

-

Качество работы техподдержки. В некоторых банках она работает не круглосуточно.

-

Количество поддерживаемых платёжных систем. Как минимум, это должны быть VISA и Mastercard, «Мир», а также Android Pay, Apple Pay, Samsung Pay.

-

Безопасность. Необходимо безопасное соединение для транзакций и использование протокола 3D-secure для аутентификации плательщиков.

-

Удобство личного кабинета.

-

Возможности интеграции, а также порядок, условия и время подключения к сайту.

С 15 апреля по 30 сентября 2020 года в связи с коронавирусом банки снизили комиссии за интернет-эквайринг до 1 %. Они действуют для предприятий, реализующих социально значимые товары и услуги через интернет. Комиссии для остальных клиентов смотрите ниже.

3 банка с лучшими условиями для приёма платежей через сайт

Многие банки предоставляют услугу процессинга электронных платежей. Мы выбрали три из них, ориентируясь на размер комиссии и возможности для бизнеса.

Сбербанк

Банк-лидер на российском рынке. Функцию эквайринга можно подключить за 1 день. Комиссия составляет 2 % с транзакции при обороте до 1 млн рублей в месяц, 1,8 % — при обороте выше миллиона. Для предприятий, которые продают через интернет социально-значимые товары до 30 сентября действует ставка 1 %.

Плюсы: бесплатное обслуживание счета, удобный личный кабинет.

Минусы: нет индивидуального подхода, качество техподдержки невысокое.

Тинькофф-банк

Обработка заявки и подключение интернет-эквайринга занимает 2 рабочих дня. Размер комиссии зависит от типа платёжной системы и карты, а также от оборотов и варьируется в пределах 2–3%.

Для аптек, магазинов еды и одежды, бытовой техники и товаров повседневного спроса действует сниженная комиссия 1 %. Для таких новых клиентов на первые 100 000 оборота в каждый из двух первых месяцев работы действует ставка 0,5 %, а через два календарных месяца или при обороте более 100 000 — 1%.

Плюсы: простое подключение, есть модули для интеграции с популярными CMS.

Минусы: безынициативная техподдержка.

Модульбанк

Один из самых популярных онлайн-банков. Подключение может занять до 3 рабочих дней. Комиссия за эквайринг полностью зависит от оборота и варьируется в пределах 2,2–2,4%. Для предприятий, которые продают через интернет социально-значимые товары до 30 сентября действует ставка 1 %.

Плюсы: онлайн-подключение за три шага, круглосуточная техподдержка.

Минусы: деньги поступают на счёт только на следующий день.

Электронные платежные системы

Если говорить упрощенно, то электронная платежная система — это сайт (или программный комплекс). Чтобы работать с системой, пользователь должен пройти регистрацию, получив пароль и идентификационный номер.

После того, как процесс регистрации позади, пользователь получает в свое распоряжение электронный кошелек, через который можно будет проводить различные платежные операции: на этот кошелек будут поступать средства и с него же они будут списываться при необходимости. В Рунете электронных платежных систем не так много, среди наиболее известных можно выделить WebMoney, Яндекс.Деньги, CyberPlat, Е-порт.

Виды платежных систем

По состоянию на февраль 2013 года в России принята следующая классификация электронных платежных систем (ЭПС).

- Сервисы мобильных платежей

- Мобильный банкинг;

- SMS-банкинг;

- Мобильные операторские платежи;

- NFC-платежи.

- Банковские немобильные сервисы (интернет-банкинг);

- Небанковские немобильные сервисы (Системы электронных денег).

В онлайн-платежных системах совершение платежа осуществляется через Интернет. По видам оплаты онлайн-платежные системы разделяют на:

Карточные платежные системы — оплата производится банковскими картами (МИР, Visa, MasterCard, American Express и т.д.) в Интернете на сайте продавца товара или услуги (UCS и др.).

Операторы цифровой наличности — оплата производится в Интернете так называемой цифровой наличностью или электронными деньгами – некой внутренней валютой, которую можно обналичить у соответствующих участников ЭПС (WebMoney, Яндекс.Деньги и др.).

Платежные шлюзы – представляют собой синергию карточных систем и операторов цифровой наличности, предоставляя широкие возможности для взаимной конвертации и способов оплаты товаров и услуг в Интернете. Стоит отметить, что значительная часть существующих ЭПС относится именно к шлюзам, несмотря на то, что многие из них выделяют определенный тип платежей как доминирующий (ChronoPay (Хронопэй), Assist и др.).

Создаем мерчант-аккаунт в выбранном шлюзе

Перед подключением шлюза надо создать мерчант-аккаунт — профиль для приема платежей. На это потребуется не больше 15 минут.

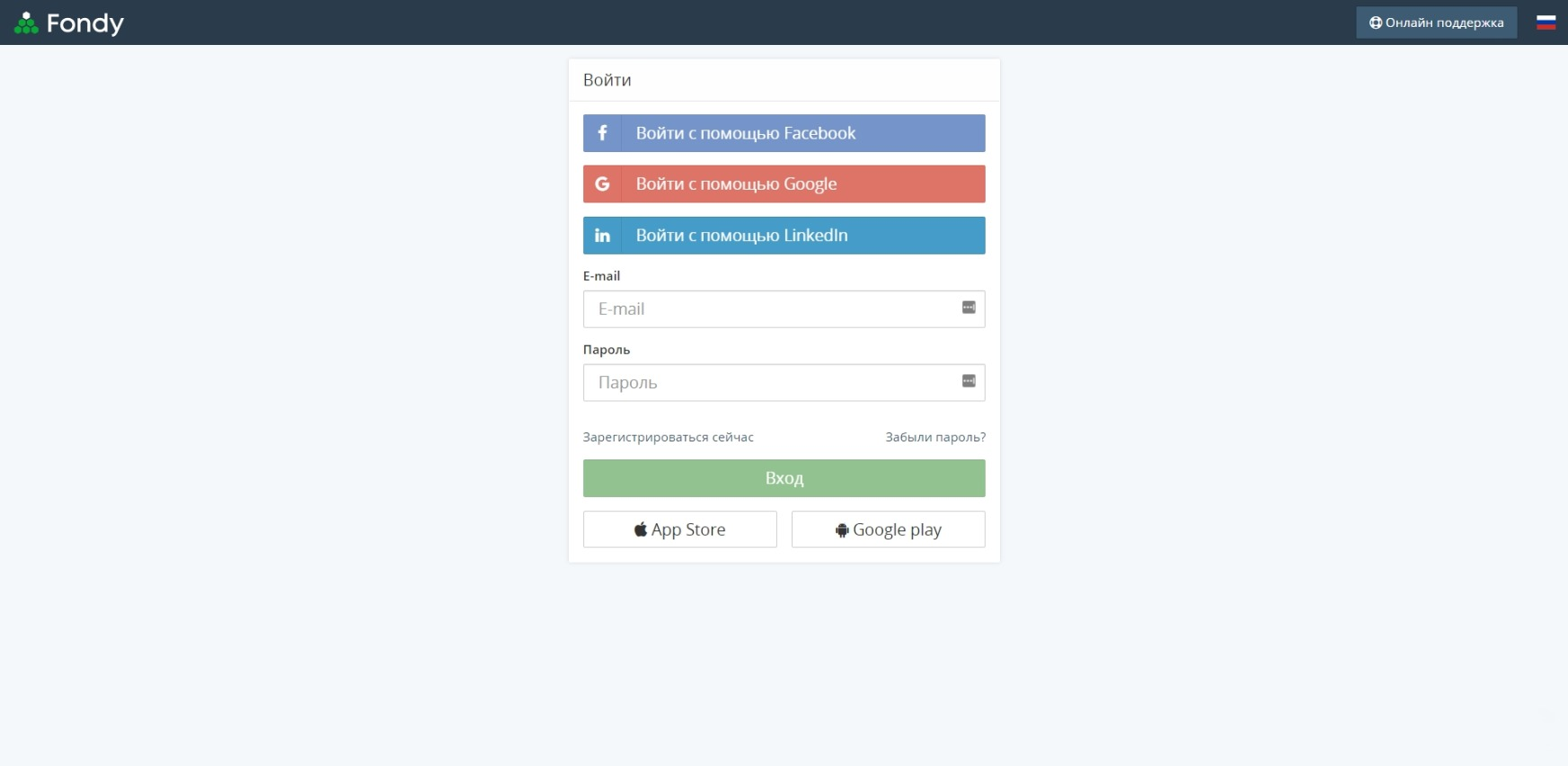

1. Переходим на сайт Fondy.

2. . Это можно сделать через аккаунт одной из перечисленных соцсетей или электронную почту. Во втором случае система отправит на ящик письмо со ссылкой для подтверждения регистрации.

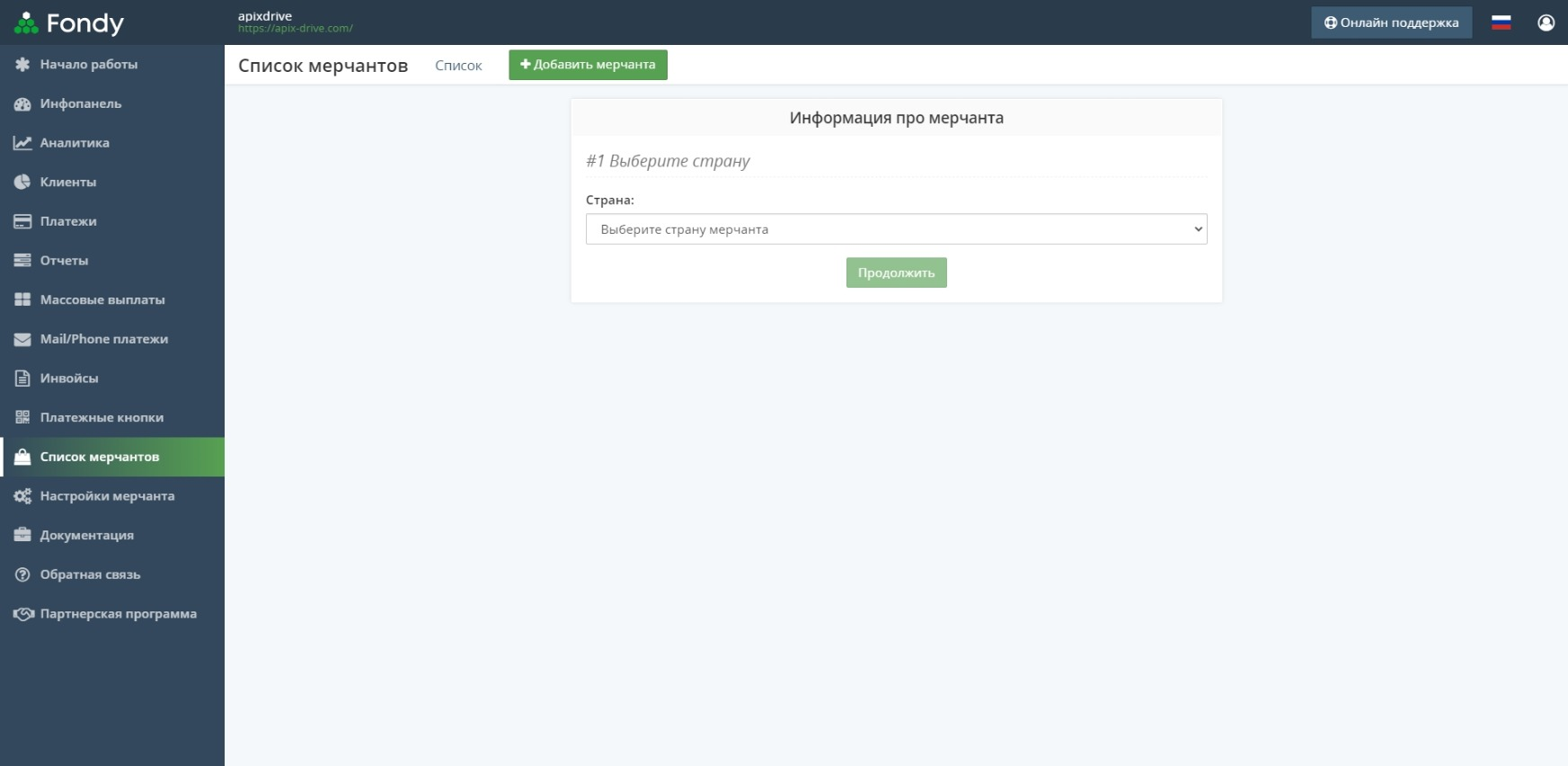

3. Рассказываем о компании. На этом шаге нужно указать страну регистрации онлайн-магазина, адрес его сайта и номер телефона. Кроме того, обязательно нужно выбрать тип аккаунта, который соответствует статусу собственника: ФЛП (или ФОП на украинском), физическое лицо или юрлицо.

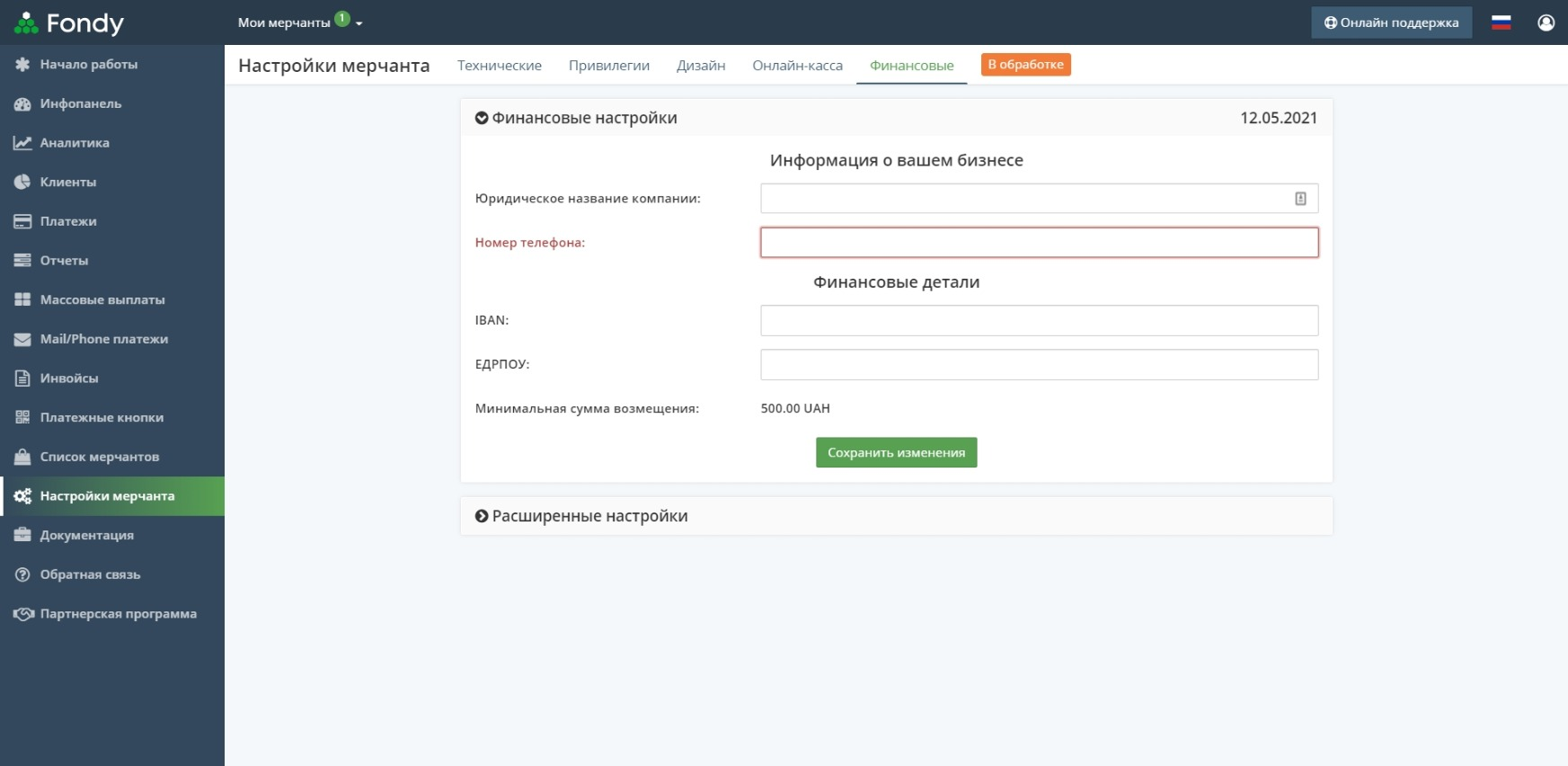

4. Вносим финансовые данные: ЕДРПОУ, IBAN и официальное название компании. Также указываем минимальную сумму возмещения. В будущем ее можно будет изменить.

5. Проходим идентификацию. Для этого загружаем в систему копии выписки из единого госреестра, паспорта и идентификационного кода, а также справки, которая подтверждает корректность банковского счета. Если вы продаете лекарства или другие товары, требующие лицензий, копии соответствующих документов также можно добавить в личный кабинет.

Сотрудник Fondy проверит предоставленные данные и документы в течение суток, после чего сообщит вам результат. Чтобы не терять время, вы можете приступать к подключению шлюза не дожидаясь ответа.

На что стоит обратить внимание при выборе платежной системы

У платежных систем, как и у любых продуктов/сервисов, есть ряд значимых характеристик, на которые следует опираться при выборе способа оплаты товаров. Требования могут различаться в зависимости от продаваемых товаров/услуг.

В первую очередь стоит ознакомиться со списком поддерживаемых вариантов перевода средств. Чем их больше, тем проще клиенту перевести деньги. Если вы принимаете только платежи через банковскую карту, игнорируя Apple, WebMoney, ЮMoney и другие схожие варианты, то можете потерять потенциальных покупателей.

Немаловажную роль играет комиссия, которую платежная система берет за все организационные моменты, шифрование данные, обеспечение комфорта пользователей и взаимодействие с банком.

Не забываем и о географии доступных стран. Если ваш бизнес локализирован в РФ и ориентируется на аудиторию из РФ, то переживать за слишком широкую географию сервиса не стоит. А вот международным компаниям придется задуматься.

Также стоит проверить условия подключения системы и вывода средств. Сроки переводов, поддерживаемые банки, возможность обналичить счет и т.п. Из технических аспектов стоит отметить необходимость использовать сторонние API или вручную интегрировать платежные механизмы на своем ресурсе. Исключением будут только сайты на базе WordPress (или других популярных CMS). Там подключение таких продуктов проводится проще – за счет расширений или плагинов.

Robokassa

«Робокасса» — сервис платёжных систем, с помощью которого можно принимать оплату от клиентов на вашем сайте с помощью банковских карт, в любой электронной валюте, с помощью сервисов мобильной коммерции, платежи через банк, через терминалы оплаты и многое другое . Система работает с 2003 года и зарекомендовала себя как высоконадёжный сервис по приёму платежей.

Модули для CMS

Как и у предыдущих сервисов, у Робокассы тоже имеется большое количество готовых модулей, плагинов и скриптов для систем управления контентом, некоторые из них доступны к скачиванию. У каждого модуля имеется подробное описание подключения скрипта Робокассы к вашему сайту, будь он «самописный» или же работающий на «движке».

Способы оплаты

Оплату можно принимать с Qiwi-кошелька, Webmoney, банковских карт, терминалов оплаты, Яндекс.Деньги и многое другое:

Что такое электронная платежная система?

Системой электронных платежей принято называть процесс безналичного расчета, заключения договоров, а также перевода средств между клиентом и продавцом товаров и услуг, а также банками и клиентами с помощью сети Интернет с использованием кодировки, а также автоматической обработки информации.

По сути, электронная платежная система является обычным сайтом. Для того чтобы начать работать с ней, необходимо пройти регистрацию и получить свой пароль и идентификационный номер. После этого, вы получаете также свой электронный кошелек, с которого и будут списываться и поступать средства. Процесс работы с электронной платежной системой состоит всего из нескольких шагов:

1. Регистрация, для которой потребуется предоставление некоторых персональных данных. Например, данные паспорта.

2. Пополнение счета. Даже если средства, полученные за продажу товаров и услуг будут поступать вам. На первый раз можно пополнить свой счет, чтобы посмотреть, как это работает.

Для удобства можно использовать несколько платежных систем. Благо, сегодня в сети существует множество разнообразных платежных систем. Рассмотрим подробно несколько самых популярных из них.

Как сделать оплату на сайте через платежный шлюз

Для примера возьмем Assist, который принимает карточки Маэстро, Виза и МастерКАРД, плюс ЭДС (Яндекс.Деньги, ВебМани, Киви). Чтобы начать работу, первым делом регистрируемся, заполнив заявку на официальном сайте.

После рассмотрения заявки, в случае положительного ответа сервиса, подписывается договор с банком и настраивается модуль для оплаты. С этой целью открываем режим администратора в используемой коммерческой CMS, далее раздел «Оплата». Здесь ставим галочку напротив «По кредитным картам» и активируем модуль Assist. Теперь в открывшемся окне прописываем основные настройки: личный идентификатор, язык, домен и т.д. И сохраняем введенные данные. Теперь покупатели могут воспользоваться опцией «Оплата заказа карточкой». Подключение может длиться до 6 недель.

Какими картами и за что мы можем производить оплату через интернет?

А вот ещё совет: используйте для оплаты дополнительную карту или, что ещё удобнее – виртуальную. Завести их дело нескольких минут (особенно виртуалку) – тем самым вы защитите свою основную карту (дебетовую или кредитную) от компрометации. Этим термином обозначают факт «раскрытия» данных вашей карточки мошенниками (т.е. их воровство), что позволит им перевести деньги со счёта вашей скомпрометированной карты в неизвестном направлении. О безопасности расчетов в сети мы поговорим ниже, но в любом случае надо «начинать» с принципов безопасного использования вашего пластика – эту базовую информацию вы должны знать и применять «на автомате», как мыть руки перед едой!

Значительная часть нашего общества – это консерваторы, которые с большой опаской принимают любые новшества. А другая часть – те, кто слишком легко и беззаботно воспринимают современные технологические возможности. И где-то посередине – люди, которые серьезно подходят к вопросам безопасности онлайн-расчётов и интересуются этой темой, но, к сожалению, таких не так много.

Далеко не все знают, как оплатить картой через интернет товары и услуги даже в текущих реалиях. А многие также опасаются это делать, считая подобный способ очень ненадежным и уязвимым. Что же, сегодня мы попробуем разобраться, как именно можно произвести оплату банковской картой через интернет, а начнём с реквизитов карты – без чего ни одна покупка не совершится.

Какие проблемы могут возникнуть?

Несмотря на то, что совершать покупки в сети совсем не сложно, некоторые проблемы всё-таки могут возникнуть. Что это за сложности и как их можно устранить? Самыми распространёнными ситуациями, вызывающими затруднение пользователя, являются:

Важно отметить, что проблем, которые нельзя было бы решить, нет. Главное — уметь их грамотно устранять, и тогда процесс виртуального шопинга из утомительной процедуры превратится в удовольствие, обеспечив при этом и существенную экономию времени

Лучшие кэшбэк-карты 2021

Tinkoff Black

Тинькофф Банк

Дебетовая карта

- до 15% кэшбэка

- до 4% на остаток

- 0-99₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 2,5% кэшбэка на всё

- до 4,5% на остаток

- 0₽ за обслуживание

Подробнее

Польза

Хоум Кредит Банк

Дебетовая карта

- до 5% кэшбэка

- до 5% на остаток

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Как расплатиться пластиковой картой в интернете? Инструкция по онлайн-расчёту

Здесь мы дадим небольшую инструкцию, как правильно расплатиться карточкой в интернете. Любой ресурс, реализующий товары и услуги в сети, обязательно укажет вам на возможность расплатиться картой. При заказе (или оформлении товара) вы ни за что не пропустите баннер «ОПЛАТИТЬ КАРТОЙ» или что-то в этом роде – такая возможность однозначно должна присутствовать в инернет-магазине, как основной вид расчета. При нажатии на него, вас перенаправит на страницу с формой оплаты, передача информации с которой будет происходить при помощи защищенного соединения. Именно на этой странице вам нужно будет заполнить все необходимые поля – все, что вам нужно, присутствует на банковской карточке, которые были перечислены выше.

Немного нюансов:

- Чтобы оплатить неименной картой (или виртуальной) просто введите в соответствующее поле формы оплаты ваше имя и фамилию на латинице.

- Если у вас карта Maestro, у которой номер состоит из 18-ти цифр (вместо стандартных 16-ти), то в большинстве случаев стандартная форма, рассчитанная на 16 цифр, не подойдёт – в этом случае попробуйте расплатиться другой карточкой или заведите виртуальную.

- Отказ в платеже может быть обусловлен не только недостаточной суммой на счету, но и слишком большой суммой платежа, которая выше суточного лимита, предусмотренного на карточке (лимиты можно узнать и скорректировать в филиале банка или в интернет-банке, при наличии такой возможности).

- Сумма на счете должна быть больше суммы покупки, иначе возможен уход в минус (несанкционированный или технический овердрафт). При оплате в валюте также имейте это в виду (будет дополнительная комиссия за конвертацию).

- В ряде случаев вас попросят указать ваши личные данные: ФИО, номер контактного телефона, адрес или электронную почту. После платежа вас уведомят доступным способом о его успешном завершении и пришлют его реквизиты (номер транзакции и другие малопонятные цифры).

Далее, вы жмёте кнопку «Оплатить» и переходите ко второму этапу оплаты, необходимому исключительно для усиления безопасности онлайн-платежа. Здесь вступает в действие так называемая услуга 3-D Secure. Вам высылается на номер вашего сотового (к нему привязана ваша карта) смс-сообщение с одноразовым кодом (паролем), который вам необходимо ввести в соответствующем окошке. Добавим, что эта услуга оказывается банком, который выпустил карточку и является дополнительным шагом аутентификации вашего пластика.

Окончательным этапом будет отправка вам из банка смс-сообщения о списании определённой суммы (если подключено смс-информирование).

Внимание, отдавайте предпочтение тем банкам, которые поддерживают 3-D Secure, это, как правило, все крупные кредитные учреждения

Подключение интернет-эквайринга

Если вы остановили свой выбор на интернет-эквайринге, сперва нужно подобрать банк. Смотрите на размер комиссии банка за проведение каждой операции, стоимость подключения, срок зачисления средств на счет, наличие круглосуточной техподдержки и виды карт, с которых можно проводить оплату (минимальный набор – VISA и Mastercard).

Когда выбрали банк, ищем на его сайте заявление на подключение эквайринга и список необходимых документов. Все заполняем, отправляем в банк. Сотрудники банка проверят документы, а также посмотрят сайт, чтобы убедиться, что к нему можно будет подключить эквайринг. Если все ок, вам сообщат о положительном решении и дадут инструкции по настройке.

Все платежи, которые пойдут через эквайринг, будут приходить уже напрямую на ваш расчетный счет. Именно поэтому меньше комиссия за платежи – нет промежуточного посредника, как в случае с платежным агрегатором.

Стоит отметить, что вся информация о поступлении средств на счет передается в налоговую.

Из недостатков – бюрократия =) Нужно собрать и отправить банку внушительный пакет документов. Соответственно, подключение услуги может занять пару недель.

Но есть хороший плюс: в процессе оплаты данные передаются по протоколам 3D-Secure и SecureCode (разработанным для систем VISA и Mastercard), что обеспечивает высокий уровень защиты платежа.

5 сервисов для подключения онлайн-платежей к сайту самозанятого

Агрегатор — платёжная система для сайта, максимально подходящая для физических лиц, которые прошли идентификацию или регистрацию. Она охватывает все категории клиентов, предлагая удобные для них способы оплаты. Рассмотрим несколько таких универсальных сервисов, официально сотрудничающих с самозанятыми.

Самозанятые.рф

Сервис запустили в 2020 году, он позиционируется как маркетплейс для самозанятых. Одна из возможностей — эквайринг: можно настроить приём платежей на сайте с банковских карт, а также через Apple / Samsung / Google Pay. Особенности — автоматическая выдача чеков и регистрация дохода в ФНС. Деньги от клиентов поступают на «Кошелёк». Вывести их можно на личную банковскую карту или счёт в электронной платёжной системе.

Плюсы: простая интеграция (в том числе есть модули для CMS), удобное использование, прозрачная статистика, техподдержка 24/7.

Минусы: сервис относительно новый, поэтому не исключены сбои, недоработки функционала и другие характерные недостатки.

PayMaster

Агрегатор, принадлежащий электронной платёжной системе WebMoney. Даёт возможность принимать платежи на банковский счёт самозанятого лица. Также это один из немногих сервисов, сотрудничающий с физлицами: но они могут принимать оплаты только на кошелёк WebMoney. Доступны разные варианты оплаты: с карты, электронного кошелька, мобильного счёта, через салоны связи и т.п.

Плюсы: бесплатное простое подключение, личный кабинет со статистикой и отчётами, ежедневные перечисления средств на личный счёт самозанятого.

Минусы: высокие комиссии за эквайринг.

ЮКасса — бывшая Яндекс.Касса

Крупный агрегатор открыл подраздел для самозанятых и предлагает официальное подключение: с подписанием договора и перечислением средств на личный счёт физлица. Сервис обрабатывает оплаты с банковских карт и электронных кошельков.

Плюсы: удобное подключение (есть модули для сайтов на CMS), есть функция ручного выставления счетов (подойдёт для продавцов товаров и услуг в соцсетях).

Минусы: есть ограничение на приём платежей с банковских карт — до 100 тыс. рублей в месяц.

Мы писали о возможностях ЮКассы для самозанятых физлиц.

Специальных условий для самозанятых платежный агрегатор не предлагает. Но есть возможность настроить приём оплаты с выводом средств на электронный кошелёк QIWI физлица.

Плюсы: быстрое подключение, модули для разных CMS.

Минусы: высокая комиссия, ограниченные возможности для вывода.

Мы рассказывали о платёжном агрегаторе Robokassa, его функциях и способах подключения.

PayAnyWay

Платёжная система для сайта, сотрудничающая с самозанятыми физлицами. Обеспечивает приём платежей с банковских карт VISA, MasterCard, Maestro, «Мир».

Плюсы: подходит для самозанятых с собственным сайтом или соцсетями. На сайт можно интегрировать форму оплаты. Также для сайта и любых соцсетей доступна функция онлайн-витрины. Витрину можно встраивать на сайт, а ссылку на неё отправлять напрямую покупателю. Еще из плюсов: автоматическая регистрация дохода и возможность выбрать, какие платежи регистрировать в ФНС. Позиционируется как платёжная система для физических лиц без комиссии.

Минусы: ограниченный функционал — обработка платежей только с банковских карт.

|

Платёжная система |

Комиссия за транзакцию для самозанятого физлица |

Примечание |

|

Самозанятые.рф |

2 % — за любой перевод на личный счёт мерчанта (т.н. «Кошелёк») |

Отдельно облагается комиссией вывод средств с «Кошелька»:

|

|

PayMaster |

2,95 % — оплата картой 3 % — Сбербанк Онлайн 2 % — WebMoney 3,5 % — Юmoney 4,5 % — оплата через салоны связи |

Точную комиссию можно рассчитать в онлайн-калькуляторе сервиса, указав вид деятельности и оборот |

|

ЮKassa |

от 3,5 % за любую транзакцию |

Оплата счёта, выставленного вручную, комиссией не облагается. Её покрывает клиент самозанятого |

|

Robokassa |

от 7 % — оплата картой 9 % — Юmoney 6,8 % — QIWI 5-8 % — платёжные терминалы и салоны связи |

Дополнительно нужно платить комиссию за вывод средств с кошелька QIWI на банковскую карту |

|

PayAnyWay |

Для банковских карт VISA, MasterCard, Maestro, МИР комиссия 0 % |

Комиссия за вывод средств на банковскую карту самозанятого — 3,5 % |

Подключаем оплату к интернет-магазину через шлюз

Рассмотрим варианты, которые поддерживает сервис Fondy.

1. Подключение шлюза к магазину на CMS

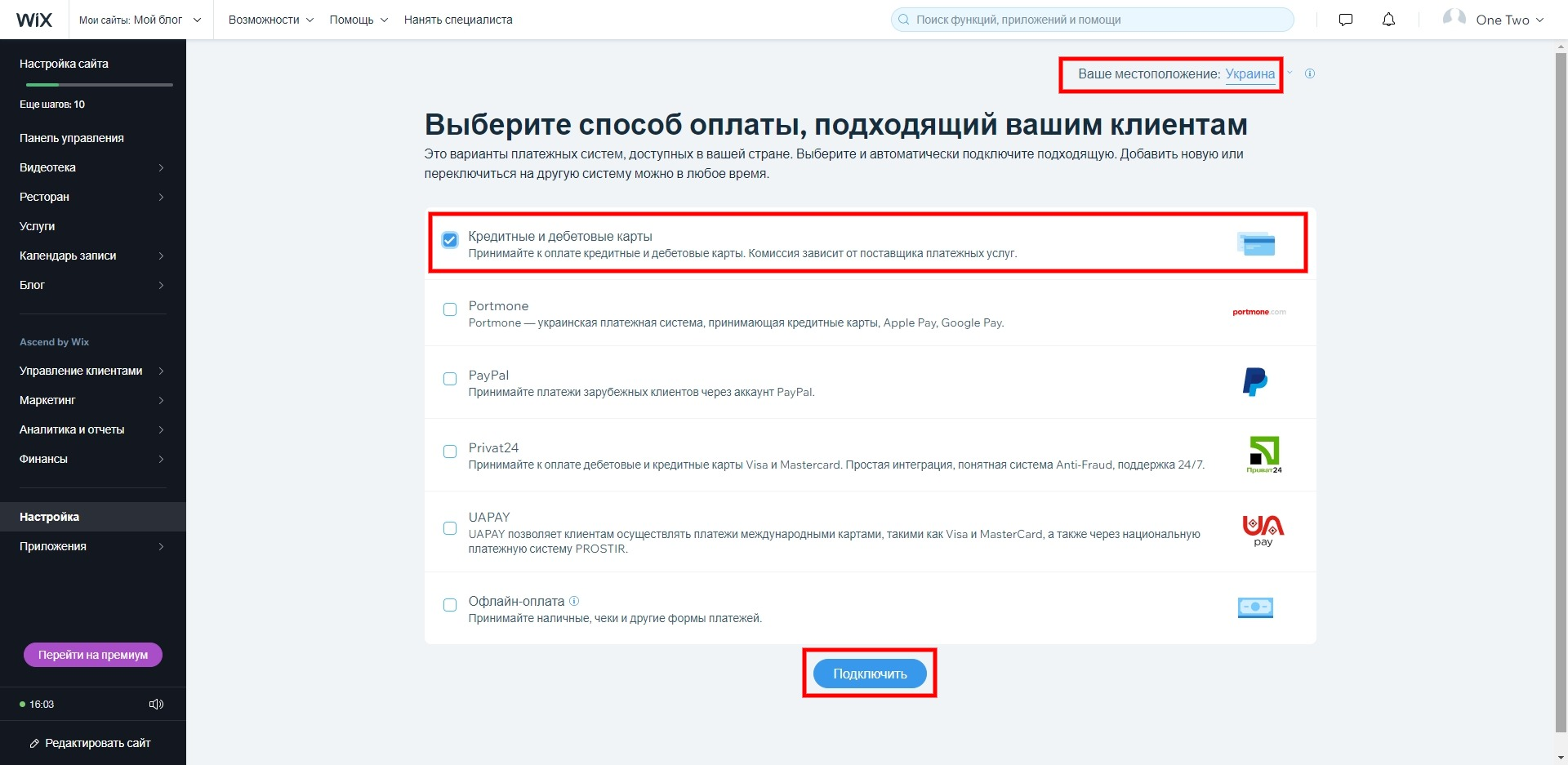

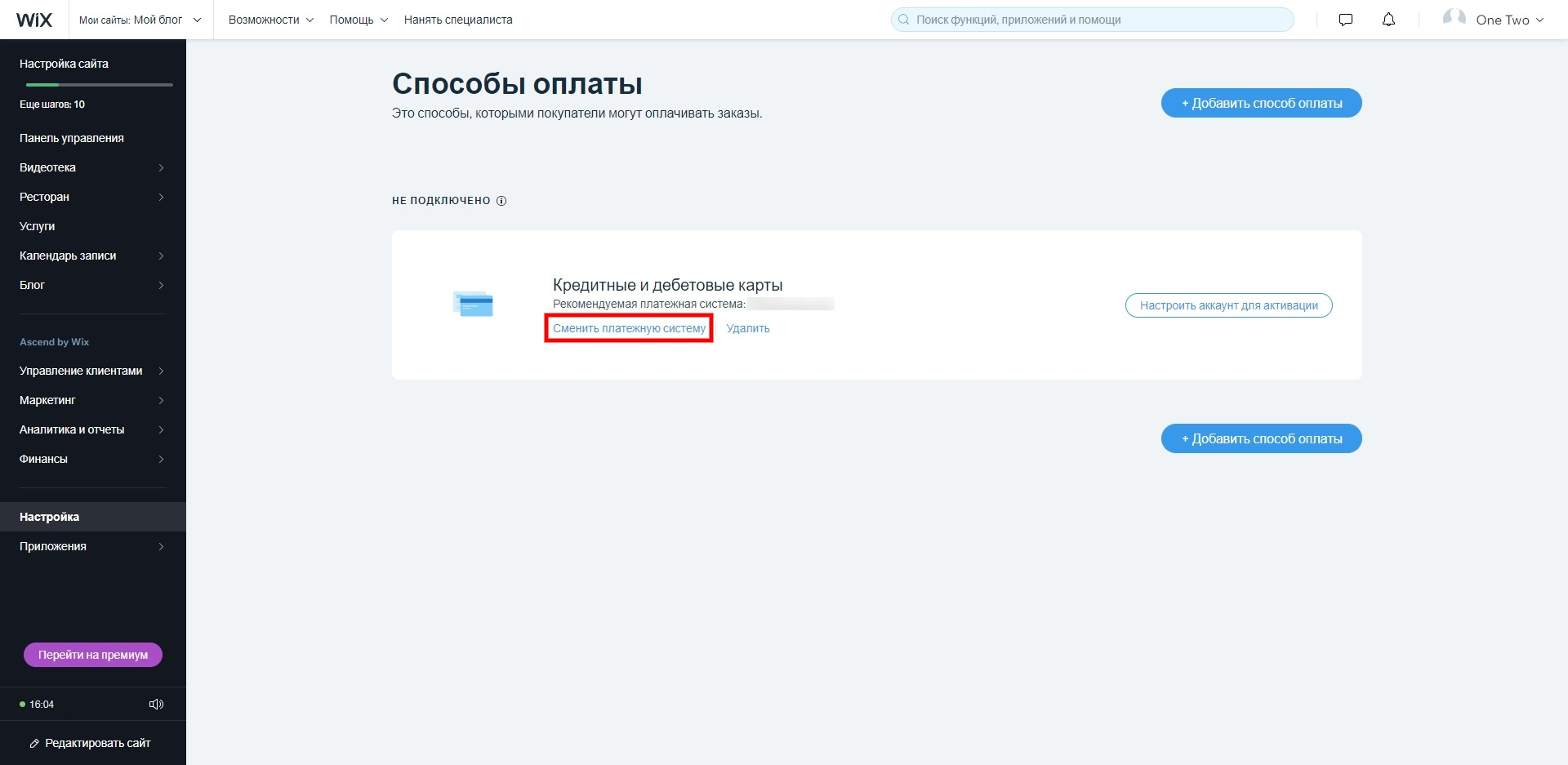

Заходим в панель администратора Wix.

Открываем раздел «Настройка» — «Прием платежей».

Проверяем, чтобы вверху отображалась корректная страна — Украина или Россия. Выбираем «Кредитные и дебетовые карты» и нажимаем «Подключить».

Кликаем «Сменить платежную систему».

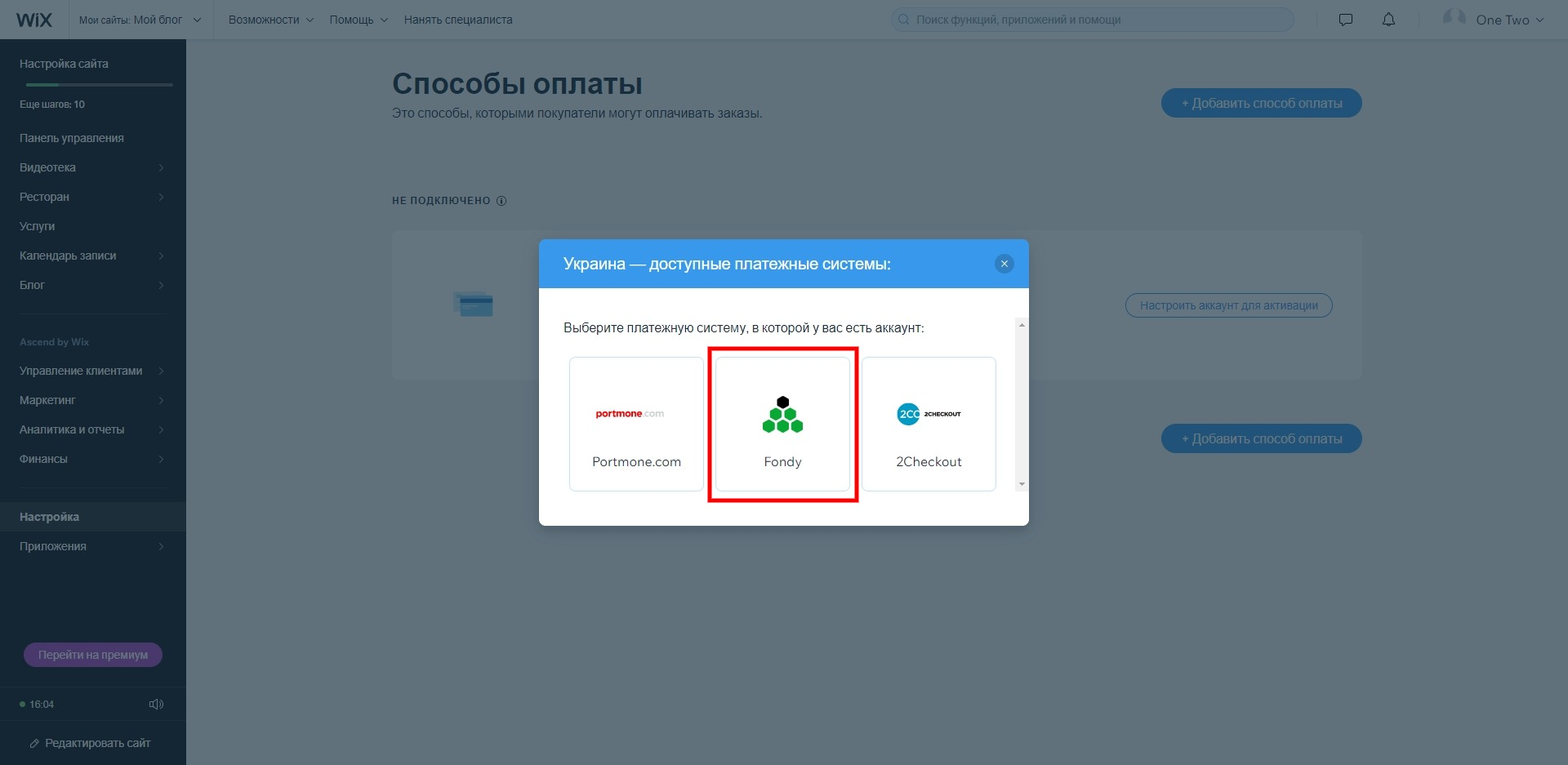

Выбираем Fondy и подключаем существующий аккаунт.

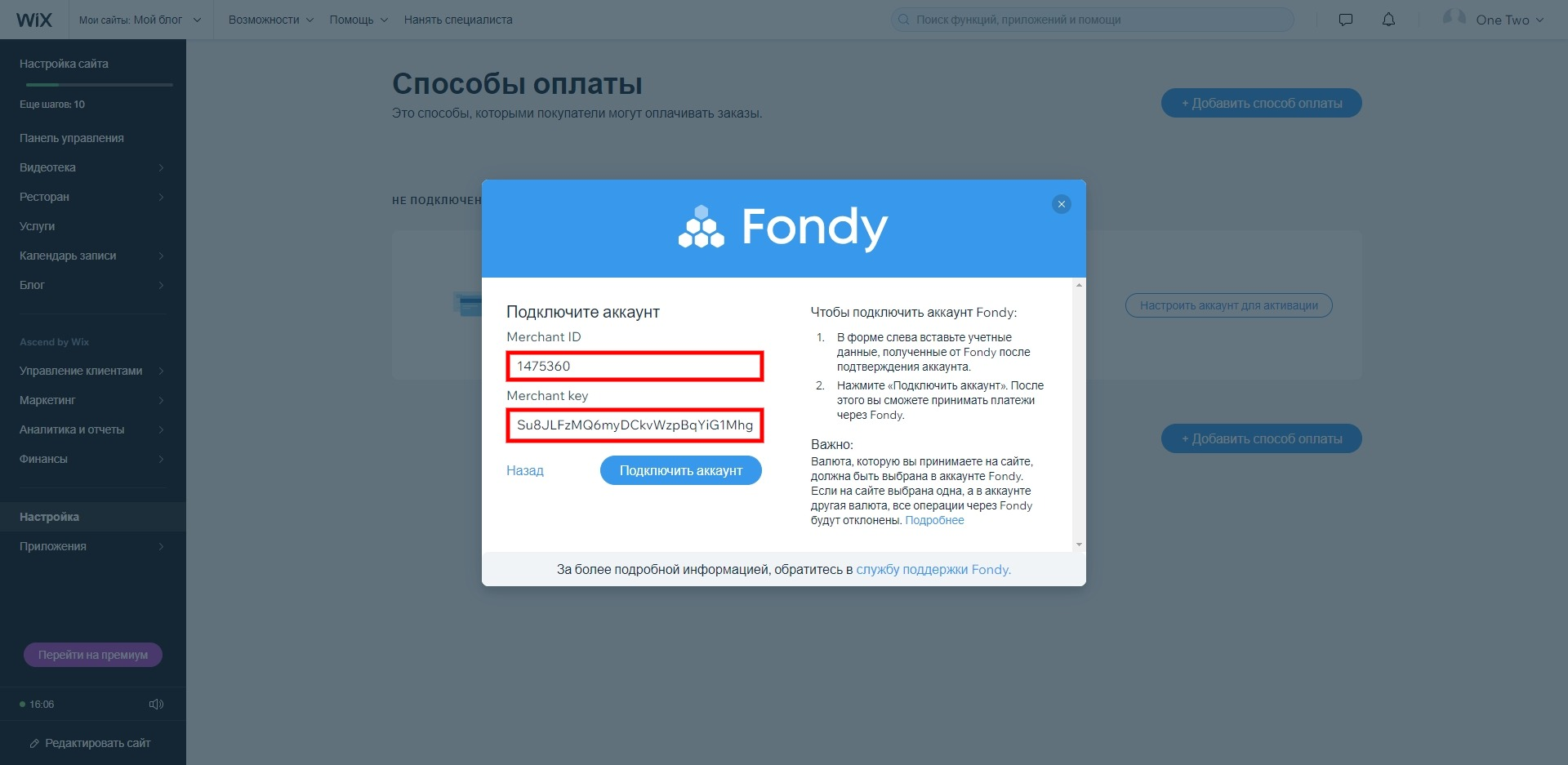

Вводим Merchant ID и Secret Key. Эти данные можно найти и скопировать в технических настройках мерчанта на сайте Fondy. Нажимаем «Подключить аккаунт».

После ввода всех настроек вы сможете добавить форму на сайт онлайн-магазина, которая будет принимать платежи с карт, сервисов Apple Pay и Google Pay и других систем.

WebMoney

WebMoney является крупнейшей финансовой организацией, услугами которой пользуются по всему миру. История этой платежной системы начала в 1998 году. За это время она успела завоевать доверие миллионов пользователей со всего света.

В чем особенности использования данной системы?

Для начала вам нужно будет зарегистрироваться, для чего от вас потребуется принятие всех условий системы. Они, кстати, довольно непростые. После этого система присвоит вам уникальный код, который носит название WMID и состоит из 12 цифр.

Транзакции или платежи в системе осуществляются мгновенно. Однако, если операции по переводу денежных средств проведена, то ее нельзя отменить. Обязательная комиссия за перевод средств составляет 0,8% от суммы перевода. Однако между кошельками одного типа нет никакой комиссии.

WebMoney является одной из самых безопасных систем. Так, можно защитить перевод средств специальным кодом протекции. Пока получатель не введет его, он не сможет получить деньги. При регистрации вам достаточно будет указать свой мобильный номер, чтобы получать смс-уведомления обо всех операциях по вашему счету.

Выводить денежные средства из данной платежной системы можно на банковскую карту. Однако для этого вам потребуется указать паспортные данные, чтобы получить необходимый аттестат системы.

Wallet One единая касса

Подробная документация по подключению, отзывчивая и оперативная техническая поддержка, которая поможет с вашим вопросом в любое время, работают 24/7, присутствует API.

В системе есть тарифы для каждого вида бизнеса, Стартап, Малый бизнес, Средний, Крупный или Корпорация, в зависимости от оборота. Чем выше тариф, тем ниже комиссия с магазина.

Специально для вас мы приготовили 3 промокода, которые позволят активировать тариф сразу на 3 месяца, используйте их:

- Стартап — HSP01

- Малый бизнес — HSP02

- Для своих — HSPFORYOU

Доступны готовые модули для большого количества CMS:

Способы оплаты

Есть возможность выбрать самые необходимые способы оплаты, отключив ненужные или те которые не пользуются спросом в стране или городе. В системе все валюты и кошельки удобно разделены по странам, валютам и группам, поэтому найти то что вам нужно, не составит труда.

-

- Подключить «Стартап»

- Подключить «Малый бизнес»

- Подключить «Для своих»

Популярные статьи

- 15K

- 12 мин.

Кому и зачем нужен сайт на конструкторе

- 2 марта 2018

- Создание сайтов

-

58.7K

1 - 12 мин.

80 бесплатных ресурсов в помощь дизайнеру

80 полезных ссылок на сервисы для дизайнеров. Покажем, где взять бесплатные видео, фотографии, иллюстрации, иконки для личного и коммерческого пользования. Расскажем, где черпать вдохновение и набираться навыков у лучших специалистов в сфере дизайна.

- 2 августа 2018

- Создание сайтов

- 8.9K

- 12 мин.

Что не забыть, принимая макет сайта от дизайнера, или мелочей не бывает

Хотите сократить число правок и доработок на этапе верстки сайта – исключите часть из них при передаче макета от дизайнера верстальщику. В статье даем готовый список того, что нужно проверить в макете от дизайнера. Будет полезно менеджерам проектов, маркетологам, верстальщикам, начинающим дизайнерам.

- 9 января 2018

- Создание сайтов

Оплата частями как альтернативный метод приема платежей

Существуют сервисы, позволяющие провести оплату в несколько заходов. При этом бизнес получает всю сумму товара или услуги, снимается только комиссия за прием онлайн-платежа.

Отсрочка популярна в сфере инфобизнеса, когда пользователи хотят приобрести курс по выгодной цене, но реклама предупреждает о повышении цены в самое ближайшее время. Не всегда есть возможность подождать выплаты зарплаты, гонорара и решение нужно принимать здесь и сейчас. Здорово, если компания предложит выгодный вариант постепенной выплаты.

Из сервисов, работающих в Украине, отсрочка платежа для товаров и услуг существует в Frisbee. Подробнее о том, как подключить оплату частями для бизнеса.

Ваш клиент может выбрать: либо платить разными частями в течение 45 дней, либо в течение трех месяцев. Выбрав вариант №1 и оплатив полную стоимость в первые две недели, процент клиенту не начисляется. Вариант №2 позволяет осуществить досрочную оплату без комиссии.

На какие характеристики обращать внимание при выборе платежной системы:

Обращайте внимание на страны, в которых работает выбранная вами система, чтобы это не вызвало дальнейших проблем с географическим местоположением потенциальных покупателей.

Проверьте, чтобы присутствовали все необходимые варианты платежей.

Если планируете в будущем расширяться, то учитывайте заранее все способы оплаты.

Рассчитайте итоговый процент комиссии, которая будет сниматься за услуги пользования сервером – в нее также включена комиссия банка.

Разница в стоимости будет отличаться в зависимости от того, что вы выбрали для себя – агрегатор или же подключили сайт напрямую к системе платежей. Это необходимо, чтобы не понести убытков при дальнейшей продаже.

В среднем комиссия у платёжных сервисов составляет 2,5-4%.

Смотрите на возможность вывода средств, в каких странах и каким образом отличаются способы вывода, а также на временные сроки, в течение которых будет проведена процедура обналичивания.

После того, как вы остановились на какой-либо конкретной системе, вам необходимо будет заключить договор об указании услуг – практически все сервисы предоставляют услуги только для юридических лиц и ИП, как физическое лицо вы заключить договор не сможете.

Проверьте, не устарел ли ваш сайт, и на чем он, так сказать, держится

Могут возникнуть проблемы при интеграции, если сайт размещен на хостинге без CMS (система управления контентом). В случае, если CMS имеется – подключить сервис будет не сложно, так как в них содержатся плагины, с помощью которых можно всё внедрить на сайт.

В остальных случаях придется повозиться с сайтом, чтобы он отвечал всем техническим требованиям. Желательно обратиться к профессиональному программисту, который внедрит систему с помощью кода или API (программный интерфейс, помогающий взаимодействовать двум разным программам).

Чтобы выбрать подходящую систему, предлагаю ознакомиться с видами платежных систем.