Стоимость собственного капитала в балансе

Содержание:

- Порядок расчета средневзвешенной стоимости капитала

- Факторы, влияющие на изменение оборачиваемости собственного капитала

- Коэффициент оборачиваемости собственного капитала

- Рентабельность и оборачиваемость

- Финансовые результаты ООО «Комфорт»

- Как посчитать собственный капитал по балансу?

- Понятие коэффициента оборачиваемости собственного капитала

- ГЛАВБУХ-ИНФО

- Формула расчета коэффициента собственного капитала

- Что показывает рентабельность собственного капитала (ROE)

- Что собой представляет собственный капитал

- Что показывает рентабельность собственного капитала (ROE)

- Как рассчитать рентабельность собственного капитала

- Коэффициент концентрации собственного капитала — определение

- Коэффициент концентрации собственного капитала — что показывает

- Коэффициент концентрации собственного капитала — формула

- Коэффициент концентрации собственного капитала — значение

- Средние статистические значения по годам для предприятий РФ

Порядок расчета средневзвешенной стоимости капитала

У компании может быть много источников финансирования. К ним могут относиться привилегированные акции, различные редкие источники. При расчетах они будут учитываться только в тех случаях, когда доля их в капитале значительная.

Для расчетов используется специальная формула. Интересно, что существует множество ее видов. Для чего нужны модификации? Основная формула помогает установить номинальную стоимость капитала после перечисления всех платежей по налогам. Ее разновидности помогут рассчитать ССК до обложения налогами. Некоторые модификации обеспечивают учет инфляции и других важных факторов.

Классическая формула:

ССК = Kd * (1 – T) * D / (D + E) + ke * E / (D + E)

В формуле используются эти значения:

- Kd – рыночная ставка по займам, имеющимся в капитале фирмы. Принимается в процентах.

- T – налог на прибыль, выражаемый в долях.

- D – займы в денежном измерении.

- E – размер собственного капитала в денежном измерении.

- ke – рыночная ставка доходности капитала фирмы в процентах.

Классическая формула довольно сложна в использовании. Она длинная и громоздкая. Однако расчеты можно значительно упростить. Возможно это в том случае, если у фирмы есть только два источника финансирования – займы и собственные средства. При этом можно использовать упрощенную модификацию формулы:

ССК = Ks * Ws + Kd * Wd

В формуле используются эти значения:

- Ks – стоимость капитала, принадлежащего предприятию (%).

- Ws — доля своего капитала (в %, на основании бухгалтерского баланса).

- Kd – стоимость заемного капитала (%).

- Wd – доля займов в % (на основании данных баланса).

Подобная формула поможет легко определить средневзвешенную стоимость капитала.

Факторы, влияющие на изменение оборачиваемости собственного капитала

Факторы оборачиваемости собственного капитала

- увеличение (+) выручки, является фактором увеличения оборачиваемости собственного капитала.

- снижение (-) выручки, является фактором снижения оборачиваемости собственного капитала.

- увеличение (+) средней величины собственного капитала, является фактором снижения оборачиваемости собственного капитала.

- снижение (-) средней величины собственного капитала, является фактором увеличения оборачиваемости собственного капитала.

Коэффициент оборачиваемости собственного капитала может принять отрицательное значение, в том случае если на предприятии высокая величина непокрытого убытка (стр. 1370 бухбаланса). В итоге при расчете формируется отрицательная величина по строке 1300 «Раздел III» бухгалтерского баланса и, соответственно: Выручка / Собственный капитал (со знаком «-«) = Коэффициент оборачиваемости со знаком «-«

Если исследуемый показатель в компании на конец года равен «0», то это означает, что на предприятия просто не ведется деятельность — т.е. нет выручки от продаж. Собственный же капитал на предприятии отсутствовать не может, так как нормативно закреплен его уровень для различных организаций: например для ООО — 10 тыс.руб.

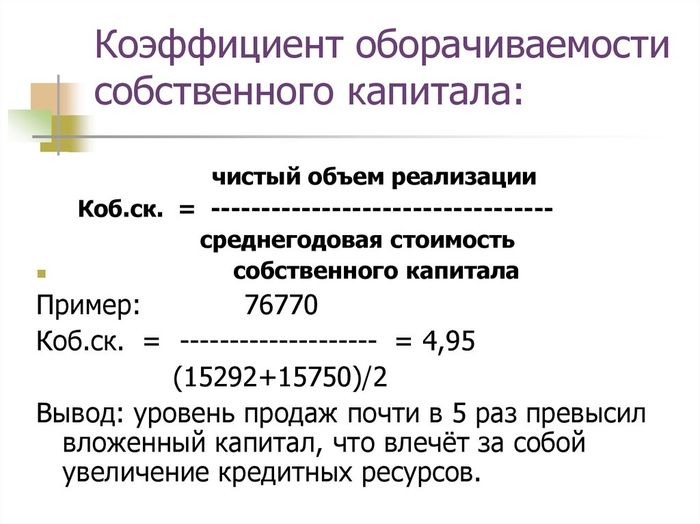

Коэффициент оборачиваемости собственного капитала

Под коэффициентом оборачиваемости собственного капитала (далее — КОСК) подразумевают значение, которое демонстрирует отношение объемов продаж и среднегодовой стоимости всех материальных, финансовых ресурсов компании. Другими словами, это скорость, с которой используется основной фонд.

Рисунок 1. Коэффициент оборачиваемости собственного капитала выступает одним из показателей деловой активности

КОСК — это один из показателей, который позволяет узнать уровень эффективности менеджмента и финансовые перспективы предприятия. При этом не существует универсального для всех организаций индекса. Оптимальные показатели следует определять для каждого субъекта хозяйствования индивидуально.

На коэффициентные величины влияют такие факторы:

- заработанная выручка;

- средняя годовая цена СК (собственного или основного капитала).

Изменение показателя происходит согласно следующему алгоритму:

| Рычаги влияния | Характер перемен | Тип изменения КОСК |

|---|---|---|

| Полученная прибыль | увеличилась + | увеличивается |

| упала — | понижается | |

| Среднегодовая стоимость СК | увеличилась + | понижается |

| упала — | возрастает |

Рентабельность и оборачиваемость

О рентабельности компании в целом читайте здесь. Рентабельность собственного капитала компании определяется по простой формуле:

Рентабельность СК = (Чистая прибыль / Среднее значение СК) × 100 %

Чистая прибыль, необходимая для расчета, берется в отчетности МСФО в графе ««. При этом среднее значение собственного капитала рассчитывается как среднее арифметическое на концах исследуемого периода, например в конце 2019 и 2020 годов.

Чем выше показатель рентабельности, тем лучше для бизнеса. Скажем, показатель в 15% означает, что 1 рубль собственных средств приносит компании 15 копеек прибыли. Начиная с 20% значение считается очень хорошим, не менее 5-10% приемлемым. Для разных сфер производства показатель, однако, может существенно колебаться.

Оборачиваемость СК = Выручка / Среднее значение СК

Оборачиваемость собственного капитала считается по похожей формуле, что и выше, однако выражается не в процентах и использует не чистую прибыль, а выручку компании. Ее также можно найти в отчетности МСФО в одноименной графе. Смысл показателя — быстрота оборота собственных средств в рассчитываемый период. Например, если годовая выручка в два раза больше средней величины СК, то последний сделал два оборота в течение года. В каждой сфере свои показатели, но вообще высокая оборачиваемость собственного капитала это плюс для компании.

Итоги

Собственный капитал является одним из показателей, по которому можно определить успешность предприятия, независимо от его сферы и масштабов. Для этого его величину оценивают в динамике. Если дела идут хорошо, собственный капитал увеличивается в объеме: что было видно у Сбербанка в отчете на 2016-19 годы. Если сумма не меняется их года в год или стала меньше — бизнес не приносит достаточно прибыли для покрытия расходов и является убыточным. Хотя кризисы неизбежны у любой долгоживущей компании, многолетние убытки это один из характерных признаков ее превращения в зомби.

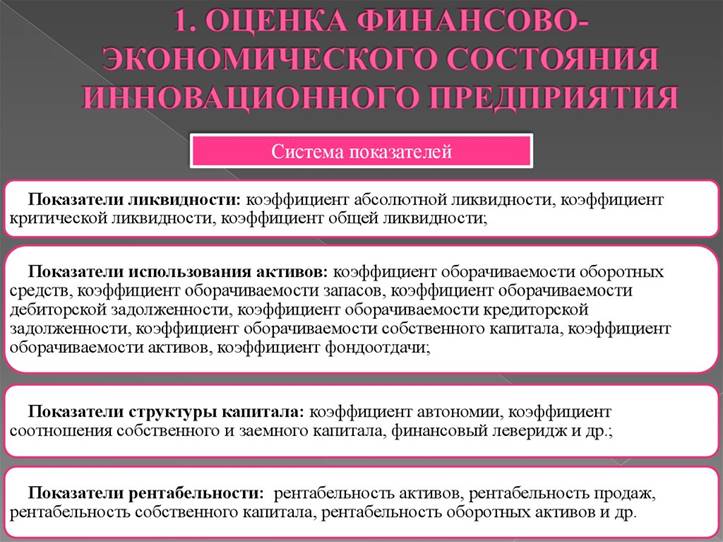

Финансовые результаты ООО «Комфорт»

В отличие от бухгалтерского баланса, раскрывающего перед пользователем структуру капитала, устойчивость и платежеспособность организации, «Отчет о финансовых результатах» позволяет оценить финансовые результаты деятельности организации. При этом абсолютные величины, то есть содержащиеся в отчете цифры, не дают полного представления о том, насколько хорошо или плохо отработала организация в отчетном периоде. Объективную оценку позволяют получить относительные показатели, которые соотносят финансовый результат с задействованными ресурсами. Такими показателями выступают рентабельность активов и рентабельность собственного капитала организации.

| Рентабельность активов (ROA) | = | Чистая прибыль (убыток) | = | 0,135 |

| Активы |

| Рентабельность собственного капитала (ROE) | = | Чистая прибыль (убыток) | = | 1,17 |

| Собственный капитал |

При расчете указанных коэффициентов следует учесть, что в знаменателе дроби корректней брать активы и собственный капитал не на конец анализируемого периода, а в среднем за период, за который берем финансовый результат (т.е. значение на начало периода плюс значение на конец периода разделить на 2).

Рентабельность активов показывает финансовую эффективность использования всех принадлежащих организации активов (всего капитала), или сколько рублей прибыли принес каждый рубль имеющихся у предприятия активов. Рентабельность собственного капитала – аналогичный показатель, но отражает отдачу на рубль собственного капитала. Первый показатель обычно меньше второго (если в балансе есть хоть рубль кредиторской задолженности). Коэффициенты рентабельности ООО «Комфорт» за 2018 год составляют:

| Показатель | Фактическое значение показателя за 2018 год, % | Рекомендуемое минимальное значение, % |

| Рентабельность собственного капитала | 117 | 10 * |

| Рентабельность активов | 13,5 | 0,5 ** |

* Больший из двух показателей: инфляции (5%) и альтернативной доходности (10%).

** Рассчитано как рекомендуемая рентабельность собственного капитала, умноженная на долю собственного капитала (коэффициент автономии).

Чистая прибыль организации за 2018 год составила 105 491 тыс. руб.

С одной стороны, это хороший показатель – рентабельность собственного капитала ООО «Комфорт» (117%) превысила доходность от возможного альтернативного вложения средств собственников (10%). С другой стороны, высокая рентабельность собственного капитала во много вызвана его малой долей в общем капитале организации (5%). Это значит, что задача состоит в повышении финансовой независимости посредством увеличения доли собственного капитала (см. советы выше) с одновременным сохранением высокого уровня его рентабельности.

Важным показателем для инвесторов служит долговая нагрузка на организацию, расходы в виде процентов по обслуживанию заемного капитала. Для этого рассчитывают коэффициент покрытия процентов к уплате (ICR) – отношение прибыли до вычета процентов и налогов (EBIT) к расходам на выплату процентов:

| ICR | = | EBIT | = | 7,74 |

| Проценты к уплате |

В мировой практике считается, что критическое значение коэффициента – менее 1,5. ООО «Комфорт» за 2018 год понесла расходов в виде процентов 19 853 тыс. руб. Коэффициент покрытия процентов составляет 7,74. Однако в Отчете о финансовых результатах проценты к уплате не включают те начисленные проценты по кредитам и займам, которые использованы для приобретения инвестиционных активов (строительство и покупка основных средств и прочих внеоборотных активов). Если такие расходы имели место, то фактическая долговая нагрузка может оказаться больше, чем показывает коэффициент покрытия процентов.

Как посчитать собственный капитал по балансу?

Для расчета собственного капитала часто используется простой традиционный метод: берется итог строки 1300 баланса.

Также для расчета собственного капитала может использоваться его среднегодовая величина:

СК = (СКнг + СКкг) / 2,

где:

СК — размер годового собственного капитала;

СКнг — размер собственного капитала (стр. 1300 баланса) на начало года;

СКкг — размер собственного капитала на конец года.

Совокупность активов компании за вычетом общих обязательств — это собственный капитал в балансе. Часто понятие собственного капитала используется наравне с понятием чистых активов. Международные стандарты финансовой отчетности обозначают собственный капитал как чистые активы (пп. 4.20–4.23 Концептуальной основы финансовой отчетности). Можно сказать, что чистые активы — это материальная база, которая при наступлении неблагоприятных условий для компании может быть использована для исполнения всех ее обязательств и гарантии защиты ее интересов.

Проще говоря, показатель стоимости чистых активов выражает стоимость имущества компании, которое остается при ее ликвидации или банкротстве после выполнения всех принятых на себя обязательств. Как посчитать чистые активы? Особенно этот вопрос актуален для акционерных обществ. На этапе создания компании ее чистые активы равны уставному капиталу. Универсальная формула расчета чистых активов по данным баланса выглядит следующим образом:

Чистые активы = Стр. 1600 – Задолженность учредителей в составе стр. 1230 +

Стр. 1530 – Стр. 1400 – Стр. 1500.

Формула расчета чистых активов установлена законодательно — приказом Минфина от 28.08.2014 № 84н. Согласно данному приказу объекты бухгалтерского учета, учитываемые на забалансовых счетах, при определении стоимости чистых активов к расчету не принимаются.

Величина чистых активов всегда должна быть больше уставного капитала компании. В этом случае деятельность компании считается успешной. Чем выше величина чистых активов, тем более рентабельна компания. Соответственно, отрицательная величина чистых активов говорит о неплатежеспособности общества и/или его долгах. По окончании каждого года акционерные общества и общества с ограниченной ответственностью сравнивают величину чистых активов с уставным капиталом. Увеличить чистые активы можно за счет увеличения уставного, резервного или добавочного капитала. Также можно провести переоценку основных средств и нематериальных активов по правилам, зафиксированным в ПБУ 6/01 «Учет ОС» (приказ Минфина России от 30.03.2001 № 26н) и ПБУ 14/2007 «Учет НМА» (приказ Минфина России от 27.12.2007 № 153н) соответственно.

Оценка собственного капитала — очень важный финансово-аналитический процесс. Если компания не имеет задолженности перед кредиторами, то величина ее имущества будет равна собственному капиталу.

Теперь вы знаете, как посчитать собственный капитал по балансу.

Понятие коэффициента оборачиваемости собственного капитала

Собственный капитал входит в состав пассивов коммерческой организации. В состав собственного капитала входит:

- первоначально сформированный капитал (уставный, складочный);

- капитал созданный для резервирования (резервный);

- капитал созданный для дополнительных расчетов и страхования (дополнительный);

- капитал созданный из оставшейся чистой прибыли (нераспределенная прибыль).

Коэффициент оборачиваемости собственного капитала (Коб.ск) — один из показателей анализа финансовой устойчивости коммерческой организации, показывающий количество оборотов собственного капитала компании за отчетный период.

ГЛАВБУХ-ИНФО

Рентабельность собственного капитала — определение

Рентабельность собственного капитала — коэффициент равный отношению чистой прибыли от реализации к среднегодовой стоимости собственного капитала. Данными для его расчета служит бухгалтерский баланс.

Рентабельность собственного капитала — что показывает

Рентабельность собственного капитала показывает величину прибыли, которую получит предприятие (организация) на единицу стоимости собственного капитала.

Рентабельность собственного капитала — формула

Общая формула расчета коэффициента: Крск =

| Чистая прибыль | *100% |

| Средняя величина собственного капитала |

Формула расчета по данным бухгалтерского баланса:

| Kрск = | стр.190 | *100% |

| 0.5 * (стр.490 нг + стр.490 кг) |

где стр.190, стр. 490 нг — на начало года, стр. 490 кг — на конец года отчета о прибылях и убытках (форма №2).

Рентабельность собственного капитала — значение

Рентабельность собственного капитала (Kрск) — по сути главный показатель для стратегических инвесторов (в российском понимании — вкладывающих средства на период более года). Он позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Собственники получают рентабельность от своих инвестиций в виде вкладов в уставный капитал. Они жертвуют теми средствами, которые формируют собственный капитал организации и получают взамен права на соответствующую долю прибыли. С позиции собственников рентабельность наилучшим образом отображается в виде рентабельности на собственный капитал и является наиболее важным для акционеров компании. Так как характеризует прибыль, которую собственник получит с рубля вложенных в предприятие средств.

Применение этого коэффициента имеет определенные ограничения. Реальный доход появляется не от активов, а от продаж. На основе Kрск нельзя оценить эффективность бизнеса компании. Кроме того, в большинстве случае компании имеют весомую долю заемного капитала. Например, в банковском секторе, заемный капитал вообще является основой всего бизнеса. Фактически вся операционная деятельность банка базируется на привлеченных вкладах, а собственный капитал выступает всего лишь резервом, гарантом платежеспособности и финансовой устойчивости банка. Так или иначе, как бухгалтерский показатель Рентабельность собственного капитала дает представление о доходах, которые компания зарабатывает для своих акционеров.

Как правило, показатель Рентабельность собственного капитала обычно сравнивают с возможным альтернативным вложением средств в акции других предприятий, облигации, банковский депозит и т.д. т.е. туда где есть возможность получить прибыль.

Минимальным (нормативным) уровнем доходности предпринимательского бизнеса можно считать уровень банковского депозитного процента.

Минимальное нормативное значение показателя Kрск определяется по следующей формуле:

Крнк = Сд*(1-Снп)

где Крнк – нормативная величина рентабельности собственного капитала, отн.ед.; Сд – средняя ставка по банковским депозитам за отчетный период; Снп – ставка налога на прибыль.

Если показатель Kрск за анализируемый период оказался ниже минимально Крнк или вовсе отрицательным, то собственником оказывается не выгодно вкладывать средства в компанию. Стоить проанализировать вложение средств в другие компании.

Что бы окончательно принять решение о выходе из капитала компании нужно проанализировать Kрск за последние годы и сравнить с минимальным уровнем доходности за этот период.

| < Предыдущая | Следующая > |

Формула расчета коэффициента собственного капитала

Показатель отдачи СК рассчитывается как отношение заработанной выручки к среднегодовой стоимости СК. Формула определения выглядит следующим образом:

Рисунок 3. Механизм подсчетов

Для расчетов используют информацию из бухгалтерской отчетности. Для того, чтоб вычислить показатель, потребуются данные из:

- строки 1300 бухгалтерского баланса по форме 1 – на начало и на конец периода (ст. 1300 – «Итого по разделу III», показывает весь СК компании);

- строки 2110, форма 2 – о полученной выручке.

Коэффициент оборачиваемости собственного капитала – формула по балансу:

КОСК = Выручка (ст. 2110)/ (ст. 1300 (на начало) + ст. 1300 (на конец))*0,5.

Пример расчета.

Частное предприятие «Успех» в 2019 году реализовало товара на общую сумму 300000 руб. При этом значение СК составило:

- на начало 2019 — 100000 руб.;

- на конец 2019 — 150000 руб. (возрастание произошло благодаря получению положительной по итогам периода прибыли).

КОСК = 300000 / (150000 + 100000) * 0,5 = 2,4.

Согласно проведенным подсчетам ОСК для ЧП «Успех» 2019 составила 2,4 оборота.

Поскольку не предусмотрено никаких ориентиров, которые бы указывали на оптимальный показатель КОСК, то при его анализе следует учитывать:

- динамику производства предприятия за предыдущие периоды;

- средние данные отраслевого направления бизнеса.

Рисунок 4. Критерии для анализа финансовой устойчивости

В любой ситуации для контроля общего состояния субъекта хозяйствования недостаточно уметь правильно подсчитать индекс отдачи

Важно также провести комплексное сравнение и определить причины увеличения или уменьшения оборотов

Что показывает рентабельность собственного капитала (ROE)

Рентабельность капитала определяет, насколько эффективно работают собственные средства владельцев компании, инвестированные в бизнес. Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Регулярно просчитывать значение ROE в первую очередь необходимо руководству организации, чтобы понять какую отдачу они получают от своего детища, насколько целесообразно заниматься текущей деятельностью и каковы перспективы дальнейшего развития бизнеса в этом секторе рынка.

Кроме того, ROE является основным показателем, на который опираются инвесторы, чтобы определить степень привлекательности финансовых вложений в конкретное предприятие. Именно величина ROE помогает понять, на какие дивиденды может рассчитывать вкладчик.

Важно!

Проводить анализ рентабельности капитала, как и любого относительного показателя, важно в динамике нескольких периодов. Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств

Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств.

Расчет ROE целесообразен только тогда, когда у компании имеется чистый собственный капитал, так как в ином случае получается отрицательное значение коэффициента, малопригодное для дальнейшего анализа.

На первый взгляд ROE крайне близка по смыслу другому показателю доходности — рентабельности активов (ROA). Однако, в отличие от ROA, при расчете которой используется стоимость всех активов организации, в том числе купленных на заемные средства, ROE анализирует работу именно чистого капитала компании. Другими словами, учитывает активы за вычетом обязательств.

Что собой представляет собственный капитал

Собственный капитал может определяться двумя способами:

Определяются чистые активы фирмы

В частности, нужно принять во внимание только активы без учета обязательств (задолженности и прочее).

Комплекс значений, которые формируют собственный капитал.. Рассмотрим особенности этих методов

Рассмотрим особенности этих методов.

Первый метод

В рамках первого метода собственный капитал – это совокупность чистых активов и нераспределенной прибыли. Допустимость использования этого метода подтверждается наличием ряда соответствующих нормативных актов. К примеру, в пункте 3 статьи 35 ФЗ №208 «Об АО» от 26 декабря 1995 года указано, что вместо определения чистых активов выполняется расчет своего капитала. В пункте 29 приказа №208 Минсельхоза от 20 января 2005 года указано, что понятие чистых активов соответствует понятию собственного капитала.

Второй метод (по указанию Минфина)

Второй метод предполагает, что собственный капитал включает в себя эти значения:

- Уставной капитал. Образуется при регистрации компании. Формируется за счет вкладов учредителей.

- Добавочный капитал. Появляется тогда, когда учредители субъекта вкладывают в компанию средства свыше своей доли в УК. Он может формироваться также за счет дохода от эмиссии, переоценки внеоборотных средств, нераспределенной прибыли.

- Резервный фонд. Представляет собой отложенные компанией средства, предназначающиеся для покрытия убытка в случае ЧП.

- Нераспределенная прибыль. Представляет собой остаток средств, образовавшийся после оплаты всех налоговых платежей и покрытия прочих обязательств. Сюда входят также остатки специальных фондов, если они есть в фирме.

Также собственный капитал включает в себя акции фирмы, выкупленные у аукционера. Необходимые для расчетов параметры содержатся в строках 1310-1370 баланса.

К СВЕДЕНИЮ! Какой метод лучше использовать? Все зависит от конкретных обстоятельств, деловой практики в определенной среде. К примеру, нужный метод может быть рекомендован инвесторами, банками и прочими заинтересованными лицами.

Что показывает рентабельность собственного капитала (ROE)

Рентабельность капитала определяет, насколько эффективно работают собственные средства владельцев компании, инвестированные в бизнес. Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Регулярно просчитывать значение ROE в первую очередь необходимо руководству организации, чтобы понять какую отдачу они получают от своего детища, насколько целесообразно заниматься текущей деятельностью и каковы перспективы дальнейшего развития бизнеса в этом секторе рынка.

Кроме того, ROE является основным показателем, на который опираются инвесторы, чтобы определить степень привлекательности финансовых вложений в конкретное предприятие. Именно величина ROE помогает понять, на какие дивиденды может рассчитывать вкладчик.

Важно!

Проводить анализ рентабельности капитала, как и любого относительного показателя, важно в динамике нескольких периодов.

Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств.

Расчет ROE целесообразен только тогда, когда у компании имеется чистый собственный капитал, так как в ином случае получается отрицательное значение коэффициента, малопригодное для дальнейшего анализа.

На первый взгляд ROE крайне близка по смыслу другому показателю доходности — рентабельности активов (ROA). Однако, в отличие от ROA, при расчете которой используется стоимость всех активов организации, в том числе купленных на заемные средства, ROE анализирует работу именно чистого капитала компании. Другими словами, учитывает активы за вычетом обязательств.

Как рассчитать рентабельность собственного капитала

Как рассчитать рентабельность собственного капитала:

- Определить чистую прибыль (строка 2400 ОФР).

- Определить собственный капитал (строка 1300 ОФР).

- Разделить чистую прибыль на собственный капитал.

- Умножить полученный коэффициент на 100%.

Полученный результат отражает рентабельность собственного капитала в процентном соотношении.

Есть несколько советов, которые позволяют получить более реалистичный и точный результат. Во-первых, каждое значение берется в динамике нескольких периодов, т.е. сначала необходимо рассчитать среднестатистический показатель.

??

Во-вторых, рассчитывать ROE имеет смысл только тогда, когда у компании есть собственный капитал (а не кредитные средства, например), в противном случае у вас может получиться отрицательный показатель, которые имеет мало общего с реальностью.

Формула рентабельности собственного капитала

Существует две формулы, при помощи которых можно рассчитать рентабельность собственного капитала: формула расчета по балансу и формула Дюпона.

Формула расчета по балансу

Это более простая формула, в которой используются данные, взятые из Отчета о финансовых результатах (ОФР). Чтобы рассчитать ROE, нужно эти данные подставить в формулу ниже:

ROE = ЧП/СК х 100%,

где

- ЧП — чистая прибыль;

- СК — собственный капитал.

При внесении данных в формулу, стоит обратить на рекомендации, представленные выше.

Если посмотреть, какие строки отчетности следует использовать при расчете, то формула будет выглядеть следующим образом:

ROE = стр. 2400 (Форма 2) / стр. 1300 (Форма 1) х 100%

Формула Дюпона

Формула Дюпона позволяет рассчитать рентабельность собственного капитала более эффективно, так как позволяет понять, какие именно факторы повлияли на ROE.

Выглядит формула расчета ROE по Дюпону следующим образом:

ROE = (ЧП/В) х (В/А) х (А/СК) х 100%,

где

- ЧП — чистая прибыль;

- В — выручка;

- А — активы компании;

- СК — собственный капитал.

Преимущество формулы Дюпона в том, что она позволяет увидеть, какой конкретный фактор повлиял на рентабельность собственного капитала. По формуле выше видно, есть три таких фактора:

- Операционная прибыльность (чистая прибыль/выручка) — показывает риски компании;

- Оборот активов (выручка/активы) — показывает, как изменились риски;

- Финансовый рычаг (активы/собственный капитал) — показывает, как соотносятся привлеченный и собственный капитал компании.

??

Расчет по Дюпону используется не тогда, когда нужно узнать сам коэффициент, а когда необходимо определить, с какими из вышеперечисленных факторов имеются проблемы у компании.

Пример расчета

Посмотрим пример расчета рентабельности собственного капитала на конкретном примере. Условие задачи представлено на картинке ниже:

Чтобы наглядно посмотреть, как менялась рентабельность продаж на каждом из периодов, нанесем полученные данные на график:

Как видно из графика, рентабельность продаж первые два года была примерно на одном уровне — это нормальная ситуация при условии правильного запуска бизнеса. На третьем году работы компания показала резкий рост — в это время предприятие имело возможность наращивать собственный капитал, сохранять и приумножать инвестиции.

На четвертый год виден резкий спад рентабельности собственного капитала, он опустился даже ниже того значения, которое было в начале работы компании. Далее последовало планомерное снижение.

Несмотря на то, что в последний год ROE все еще находится на положительном уровне, компания должна принять меры для спасения своего положения на рынке, так как существует большой риск, что в последующие несколько лет коэффициент рентабельность собственного капитала может стать отрицательным.

Одним из самых эффективных способов понять причины ухудшения ROE является анализ рентабельности собственного капитала. Как его правильно проводить, показано в видео ниже:

Очевидно, что чем выше рентабельность собственного капитала, тем лучше дела у компании.

??

Однако при использовании стандартной формулы может быть один подвох, ведь высокий ROE может получится даже тогда, когда у компании большая доля заемного капитала и малая собственного, т.е. когда финансовый рычаг (А/СК) показывает слишком большое значение.

Поэтому нужно помнить одно правило: рассчитывать рентабельность собственного капитала имеет смысл только в том случае, когда у компании есть собственный капитал.

Точка безубыточности: что это такое и как рассчитать

Рентабельность продаж как один из важных показателей эффективности бизнеса

Что такое фондоотдача и как ее рассчитать

Коэффициент концентрации собственного капитала — определение

Коэффициент концентрации собственного капитала — финансовый коэффициент, равный отношению собственного капитала и резервов к сумме активов предприятия. Исходные данные для расчета содержит бухгалтерский баланс организации.

Коэффициент концентрации собственного капитала рассчитывается в программе ФинЭкАнализ в блоке Балльная оценка финансовой устойчивости как Коэффициент финансовой независимости.

Скачать программу ФинЭкАнализ

Коэффициент концентрации собственного капитала — что показывает

Коэффициент концентрации собственного капитала показывает долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств.

Инвесторы и банки, выдающие кредиты, обращают внимание на значение этого коэффициента. Чем выше значение коэффициента, тем с вероятнее организация погасит долги за счет собственных средств

Чем выше показатель, тем выше финансовая независимость предприятия.

Коэффициент концентрации собственного капитала — формула

Общая формула расчета коэффициента:

Формула расчета по группам активов и пассивов:

где

- А1 — наиболее ликвидные активы;

- А2 — быстрореализуемые активы;

- А3 — медленно реализуемые активы;

- А4 — труднореализуемые активы;

- П4 — капитал и резервы.

Формула расчета по данным старого бухгалтерского баланса:

где стр.490, стр.700 — строки бухгалтерского баланса (форма №1)

Формула расчета по данным нового бухгалтерского баланса

Коэффициент концентрации собственного капитала — значение

Нормативное ограничение Ккск > 0.5. Чем выше значение коэффициента, тем лучше финансовое состояние компании. Для углубленного финансового анализа значение этого коэффициента сравнивают со средними значениями по отрасли, к которой относится анализируемое предприятие.

Близость этого значения к единице говорит о сдерживании темпов развития предприятия. Отказавшись от привлечения заемного капитала, организация лишается дополнительного источника финансирования прироста активов (имущества), за счет которых можно увеличить доходы.

Вместе с тем это уменьшает риски ухудшения финансовой состоятельности при неблагоприятном развитии ситуации.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.286 | 0.295 | 0.260 | 0.227 | 0.203 | 0.186 | 0.172 | 0.276 | 0.238 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.418 | 0.310 | 0.256 | 0.225 | 0.243 | 0.232 | 0.249 | 0.248 | 0.248 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.296 | 0.283 | 0.212 | 0.257 | 0.276 | 0.303 | 0.252 | 0.205 | 0.321 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.368 | 0.290 | 0.309 | 0.320 | 0.292 | 0.298 | 0.351 | 0.331 | 0.383 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.520 | 0.493 | 0.436 | 0.420 | 0.446 | 0.432 | 0.438 | 0.445 | 0.440 |

| Все организации | 0.475 | 0.424 | 0.372 | 0.366 | 0.386 | 0.382 | 0.381 | 0.375 | 0.398 |

Значения таблицы рассчитаны на основании данных Росстата и ФНС (ГИР БО)