Как вернуть переплату по налогам юридических лиц

Содержание:

- Варианты обращений

- Изменения в процедуре возврата налога

- Причины образования переплаты по налогам

- Установление факта переплаты в акте сверки расчетов

- Заполняем заявление

- Как возникает переплата?

- Наиболее частые причины налоговых переплат

- Как вернуть (зачесть) переплату на практике

- Как и когда возникает переплата

- Три года на обращение в ИФНС.

- Как возникает переплата по налогам

- Образец заявления о возврате излишне уплаченного налога

Варианты обращений

Выбор в пользу зачёта или возврата также определяется исходя из статуса переплаты:

- Если излишки возникли по вине налоговых агентов, деньги могут быть лишь возвращены.

- Если нет желания возвращать уплаченные средства, дозволяется зачесть их в качестве иных налоговых сборов.

Чтобы выявить, куда именно были зачислены деньги, и вернуть их, следует провести сверху с бюджетом любым из способов (уст. в ст. 31 НК):

- Позвонить в налоговую и запросить сверку по телефону.

- Попросить переслать отчёты, которые хранятся в ИФНС.

- Зайти в кабинет на портале налоговой и просмотреть необходимую документацию.

В последнем варианте нужно открыть вкладку «Переплата/Задолженность» и посмотреть текущие долги и платежи сверх необходимого размера.

Если обращение с возвратом передаётся через работодателя, оно составляется в свободной форме (либо же используется форма КНД 1150058, если она принята в организации). Но деньги перечисляются исключительно в безналичной форме (ст. 231 НК), а потому нужно указывать реквизиты счета.

Заявку также следует направить не позднее 3 лет с момента удержания. Даже после увольнения бывший наниматель не освобождается от обязанности перевода средств. Деньги должны перевести в следующие 3 месяца, иначе заявитель вправе будет претендовать ещё и на выплату процентов за весь период просрочки.

Запрашивая возврат через ИФНС, заполняется заявка строгой формы на перечисления избытка по сбору.

Изменения в процедуре возврата налога

С 01.10.2020 в статью 78 НК РФ, которая регулирует вопросы возврата переплат, вносятся серьезные изменения. Они утверждены законом от 29.09.2019 № 325-ФЗ.

Во-первых, положение о том, что зачет переплат производится строго в счет налога того же вида, действовать больше не будет. То есть после 1 октября можно будет зачесть переплату в счет любого налога. Сейчас возможен зачет федерального налога в счет федерального, регионального – в счет регионального, местного – в счет местного. И пока это положение продолжает действовать, налогоплательщикам приходится гораздо чаще прибегать к возврату сумм.

Во-вторых, будет разрешен зачет или возврат переплаты в любой ИФНС, а не только той, в которой налогоплательщик стоит на учете. Однако заявление о возврате или зачете по-прежнему нужно будет подавать в «свою» инспекцию.

В-третьих, возврат будет возможен, если отсутствует недоимка по любому налогу и штрафным санкциям. Это следует из того, что переплата может быть направлена на погашение задолженностей по иным платежам.

Причины образования переплаты по налогам

Переплата может возникнуть по самым разным причинам, причем о некоторых компании не знают, пока не столкнутся с ними «лицом к лицу». Вот лишь несколько из них.

Оплата с опозданием и списание по инкассо

Самая распространенная причина переплат, как ни странно, – несвоевременная уплата налогов. Когда компания наконец оплачивает недоимку, может случиться так, что налоговая произведет списание по инкассо.

Эту ситуацию можно предотвратить, если оплачивать недоимку с учетом механизма взыскания налогов. Как правило, налоговики не производят списания внезапно. Обнаружив недоимку, налоговая инспекция:

- выставит требование об уплате налогов (пени, штрафов);

- установит срок исполнения своих требований.

Если требование не исполнить в срок, то в течение 10 дней налоговая принимает различные решения, в частности, с целью взыскать недоимку:

- самостоятельно, посредством инкассо;

- через приставов.

Отметим, что узнать о принятии ИФНС решения по поводу взыскания недоимки можно еще до того, как оно «прилетит» в компанию. Например, вот так выглядит оповещение, полученное от ИФНС через систему подготовки и сдачи отчетности СБИС:

Если налоговая решила взыскать долги через приставов, то процесс принудительного списания займет довольно продолжительное время. При этом компания получит постановление приставов с предложением о добровольной уплате.

О формировании налоговой инкассо компания не узнает. Поэтому вполне может произойти списание уже оплаченных сумм, даже если платежки были отправлены до получения решения о принудительном взыскании. Впрочем, аналогичная ситуация может возникнуть, если приставы выставят инкассо, не увидев оплаты.

Внимание!

Исполнив постановление приставов, обязательно известите их о своем платеже.

Переход в другую налоговую

Платежи с ОКТМО прежней налоговой новая инспекция отразит как переплату. Чаще всего такая ситуация характерна для НДФЛ, так как:

- не все бухгалтеры знают об особенностях представления отчетности по этому налогу при смене инспекции;

- программное обеспечение некоторых операторов телекоммуникационной связи (далее – ТКС) дезинформирует бухгалтеров, сообщая об ошибке при попытке отправить отчетность с ОКТМО прежней инспекции, в которую был оплачен НДФЛ, например, за первый месяц квартала (до смены компанией местонахождения).

Дезинформирует бухгалтеров и то, что по разным ОКТМО инспекции именуют НДФЛ по-разному:

У компаний на общей системе налогообложения по такому же основанию может возникнуть переплата по налогу на прибыль или другим налогам с авансовыми платежами.

Особенности уплаты и корректировки налогов

Авансовые платежи могут стать причиной переплаты не только при переходе в другую инспекцию. Уплачиваемые в течение квартала (года), нередко они превышают итоговую сумму:

- налога на прибыль;

- налога в случае применения УСН.

Переплата может возникнуть и при подаче уточненной декларации. Такие случаи нередки, если новый бухгалтер не знает, что компания применяет льготу.

Человеческий фактор

Масса ошибок возникает из-за ошибок бухгалтеров, формирующих платежки. Однако переплатой можно считать только те случаи, когда в платежном поручении сумма была завышена.

Внимание!

Если бухгалтер допустил ошибку не в сумме, а в других реквизитах платежа (КБК, ОКТМО, статус плательщика, тип платежа), то такой платеж можно уточнить, даже если он уже отражен в виде переплаты.

Установление факта переплаты в акте сверки расчетов

Согласно налогоплательщик имеет право на осуществление совместной с налоговыми органами сверки расчетов по налогам, сборам, пеням и штрафам, а также на получение акта совместной сверки расчетов по налогам, сборам, пеням и штрафам. Этому праву налогоплательщика корреспондирует установленная обязанность налоговых органов «осуществлять по заявлению налогоплательщика <…> совместную сверку расчетов по налогам, сборам, пеням, штрафам, процентам. Результаты совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам оформляются актом. Акт совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам вручается (направляется по почте заказным письмом) или передается налогоплательщику <…> в течение следующего дня после дня составления такого акта».

Следует иметь в виду, что до настоящего времени ФНС России не выполнила поручение () о разработке и утверждении Порядка проведения совместной сверки расчетов. Также не введен в эксплуатацию информационный ресурс, который должен управлять в интерактивном режиме данной процедурой. Соответственно пока неизвестен регламент отражения в карточке РСБ итогов сверки расчетов. Однако, оформляемые в настоящее время акты совместной сверки расчетов, при условии их подписания уполномоченными представителями сторон, безусловно, являются юридически значимыми документами, подтверждающими факт переплаты.

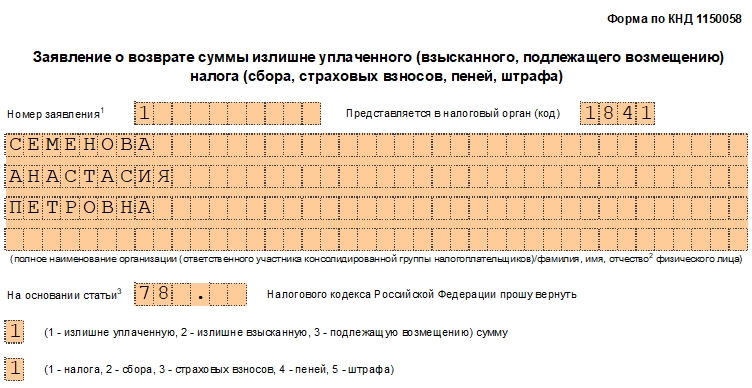

Заполняем заявление

Общая информация:

- Форма заявления утверждена Приказом ФНС России от 14.02.2017 №ММВ-7-8/182@.

- Необходимо заполнить все три листа документа.

- Заполнить бланк можно от руки, используя печатные буквы. Можно внести все сведения на компьютере, затем распечатать документ и подписать его.

Лист 1

Итак, для получения имущественного вычета необходимо внести в бланк такую информацию:

- Номер заявления. Проставлять номер нужно начиная с левой стороны строки. Если в текущем году заявление подается первый раз, то ставится номер 1. Повторные заявления обозначаются соответствующими номерами. Такое возможно в тех случаях, когда в предыдущих заявлениях были допущены ошибки и налогоплательщик исправляет их, заполняя новый бланк.

- Фамилия, имя, отчество. Каждое слово должно быть в отдельной строке.

- Статья НК РФ, которая регулирует возврат НДФЛ. Это ст. 78.

- Причина переплаты. Отмечается кодом. В нашей ситуации вводим цифру «1».

- Возвращаемый платеж. В клетке ниже также ставим «1», так как возвращается именно налог.

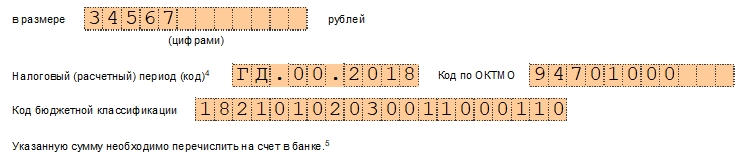

Возвращаемая сумма. Она должна совпадать с той, которая указана в декларации 3-НДФЛ.

Налоговый период, за который будет возвращен налог. Так как наш налог — НДФЛ, то нам нужно внести только 4 цифры года, поскольку данный налог годовой. Предположим, что возврат будет за 2017 год, тогда выглядеть строка будет таким образом: ГД.00.2017.

Код бюджетной классификации. Это код налога. Для НДФЛ он такой: 18210102010011000110. Его и вводим.

Количество листов заявления. Пишем «003» (3 листа). И общее количество листов всех документов, например: «012» (12 листов).

В разделе «Доверенность и полнота сведений…», если физлицо подает декларацию и заявление самостоятельно, то вводит цифру «3»; если это делает другой гражданин по доверенности, то цифру «2». ФИО пишут только в том случае, если документы подает доверенное лицо. Далее указывают дату, номер телефона и реквизиты заверенной нотариусом доверенности.

Больше на этом листе ничего заполнять не нужно.

Лист 2

Второй лист предназначен для внесения реквизитов банковского счета. Заполняем его следующим образом:

Аналогично первому листу заполняем строки с ИНН, фамилией и инициалами.

Реквизиты банка можно взять в самом учреждении либо найти их в личном кабинете (онлайн). Нужно очень внимательно ввести все данные

Также важно: указывайте только собственный счет, в противном случае ФНС не переведет вам деньги.

Вводим сведения о получателе. Снова пишем ФИО получателя

Далее — код удостоверяющего личность документа. Для паспорта это «21» (все коды документов указаны в сноске на третьем листе заявления). Затем вносим паспортные данные: кем и когда выдан документ.

Итак, заполнение второго листа заявления закончено.

Лист 3

Этот лист должен содержать личные данные налогоплательщика. Здесь пишем фамилию и инициалы, паспортные данные (либо другого документа, удостоверяющего личность), адрес регистрации по паспорту.

К сведению!

Лист не заполняется (кроме строки с ФИО), если на первом листе документа был указан ИНН.

Как возникает переплата?

Очевидно, что переплата может возникнуть только по двум причинам: из-за ошибки налогоплательщика либо налогового органа. При этом для налоговых правоотношений это «нештатная» ситуация, так как надлежащее выполнение предписаний законодательства о налогах и сборах исключает какую-либо вероятность ее появления.

Начнем со случая «квази-переплаты» (будем исходить из доминирования интересов «кредитора», коим является налогоплательщик).

«Квази-переплата» – это когда «переплата» как бы и есть (в карточке РСБ). А для налогоплательщика, по сути – ее нет.

В соответствие с , налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах. При чем поручение на перечисление налога в бюджетную систему Российской Федерации заполняется в соответствии с правилами, утвержденными приказом Минфина России от 12 ноября 2013 г. № 107н.

Каждое конкретное налоговое обязательство (и начисленный налог, и платеж в его погашение) идентифицируется с использованием единой системы кодирования (по налогоплательщику, виду налога, налоговому/отчетному периоду и т. п.). При этом поступившие в бюджетную систему платежи отражаются в карточке РСБ в автоматическом режиме на основании информации из расчетных документов самого налогоплательщика. Ошибка в любом реквизите приводит к тому, что поступившая в бюджет сумма будет учтена неправильно: зачислена в счет уплаты другого налога, по другому налоговому периоду и т.п. Соответственно в учете налогового органа (в КРСБ) данная сумма будет отражена по иному налоговому обязательству. И появится мнимая «переплата». Но одновременно не будет исполнена текущая налоговая обязанность, что чревато появлением недоимки, причем уже реальной.

Порядок исправления подобных ошибок урегулирован в .

В соответствие с положениями уточнение реквизитов в платежном документе производится на основании заявления налогоплательщика. Также следует учитывать, что в соответствие с изменениями, вступившими в силу с 1 января, налоговые органы получили право самостоятельно (без заявления налогоплательщика) принимать решение об уточнении вида и принадлежности платежа, при условии, что это не повлечет за собой возникновение недоимки (целесообразно убрать ссылку на приказ, которым утверждена форма Решения об уточнении платежа).

Вина налогоплательщика: расчетные (в том числе арифметические) ошибки налогоплательщика, приведшие к завышению суммы уплаченного в бюджет налога.

Налогоплательщики нередко ошибаются при расчете даже самых-самых простых налогов (а также при заполнении декларации). Например, завышают налоговую базу; или не учитывают при исчислении налога установленные законодательством вычеты и т. п. А в результате уплачивают в бюджет излишнюю сумму налога. То есть, возникает переплата (справка: после введения в эксплуатацию информационного ресурса «Камеральные налоговые проверки» (подсистема АИС «Налог-3») такие ошибки выявляются в автоматизированном режиме с формированием протокола ошибок; порядок исправления таких «проколов» регламентирован в ).

Вина налогового органа: в результате контрольных и проверочных мероприятий вышестоящий налоговый орган или суд восстановили права налогоплательщика, нарушенные территориальным налоговым органом, необоснованно взыскавшего сумму налога (а равно при добровольном исполнении налогоплательщиком незаконного требования об уплате налога – перед его обжалованием).

После вступления в законную силу решения вышестоящего налогового органа или судебного акта территориальный налоговый орган исправляет данные в КРСБ. В результате чего появляется переплата.

Наиболее частые причины налоговых переплат

Условно можно поделить причины по переплате выплат в государственную казну на четыре пункта:

- Естественные причины. К ним относятся те случаи, когда в результате своевременных авансовых платежей у предприятия по итогам года образовывается переплата;

- Вынужденная переплата или ошибочное списание налогов специалистами налоговой инспекции в двойном размере. Такое возможно, если, к примеру организация имеет несколько счетов или тогда, когда налогоплательщик оплатил налог с задержкой, а налоговики уже успели передать сведения о должнике судебным приставам, которые и взыскали налог с р/с;

- Ошибки, допускаемые бухгалтерами при оформлении платежных документов. Стоит отметить, что не всякая ошибка может привести к переплате, тем не менее, следует внимательно следить за формированием платежек, чтобы в дальнейшем не требовалось прибегать к специальным мерам по возврату излишне оплаченных налоговых сборов;

- Ошибки в налогоисчислении. Довольно часто такое бывает при подсчете налогооблагаемой базы, в том числе, например, при распределении расходов между двумя системами налогообложения (если такое практикуется в организации или ИП) или же неправильное применение налоговой ставки. Основную опасность тут представляет непреднамеренное занижение налога, которое при обнаружении инспекторами налоговой службы может привести к административным санкциям и штрафным взысканиям.

Данный список не является окончательным, поскольку практика такова, что переплата может случиться самым неожиданным образом. В любом случае, какова бы ни была ее причина, следует тщательно подготовиться, прежде чем обращаться в налоговую службу за ее возвратом.

Как вернуть (зачесть) переплату на практике

Самый простой совет – приходите на комплексный бухгалтерский аутсорсинг в 1С-WiseAdvice. В этом случае, у вашей компании не возникнет ошибочных переплат и последующих проблем, связанных с их возвратом (зачетом). А пока вы еще изучаете и подсчитываете плюсы такого перехода, предлагаем использовать наши инструкции.

Порядок возврата

В некоторых случаях компании вынуждены узнавать, каков судебный порядок возврата переплаты по налогам. Такие случаи мы оставим за рамками нашей статьи. Налоговая никогда не будет спорить, если переплата:

- подтверждена актом сверки;

- возникла не ранее трех лет до подачи обращения.

Впрочем, сверка – дело очень долгое. В большинстве случае достаточно оформить заявление на возврат. Если у проверяющего заявление инспектора возникнут сомнения, то он сам назначит сверку.

В представленном заявлении компании заполняют только первые две страницы.

Порядок зачета

Действия компании зависят от того, каким образом решено зачесть переплату.

Зачет идентичного платежа. Автоматический зачет без каких-либо обращений со стороны компании произойдет в пределах платежей с одними и теми же КБК и ОКТМО. Фактически компании достаточно при очередном платеже перечислить сумму, уменьшенную на величину переплаты.

Зачастую налоговики автоматически закрывают старой переплатой по налогу новую недоимку по нему, а также пени (штрафов) или наоборот. Однако этот момент необходимо уточнить в налоговой или регулярно запрашивать через ТКС выписку из ЛКН.

В остальных случаях, чтобы оценить возможность зачета, используйте обновленную форму, которая утверждена тем же приказом, что и заявление на возврат. Скачать ее можно здесь >>>

При заполнении формы используйте нашу таблицу.

Таблица. Возможности зачета переплаты

|

Переплата |

Возможность зачета |

Положения НК РФ |

|---|---|---|

|

Федеральные налоги (включая авансовые платежи):

|

Все виды платежей по любому федеральному налогу (сбору), включая уплачиваемые на специальных налоговых режимах |

ст. 78 НК РФ:

ст. 176 НК РФ:

|

|

Пени по федеральным налогам |

||

|

Региональные налоги (включая авансовые платежи):

|

В счет любых видов платежей по региональному налогу |

пп 1, 14 ст. 78 НК РФ процитированные в разделе таблицы про федеральные налоги действуют также для региональных и местных налогов |

|

Пени по всем региональным налогам |

||

|

Местные налоги (включая авансовые платежи), пени по местным налогам |

В счет:

|

|

|

Любые налоговые штрафы |

Любые налоговые платежи (как текущие и предстоящие, так и недоимка) |

В отношении штрафов отметим, что на местах много перегибов, поэтому, чтобы налоговая не отказала, – просите о возврате либо о зачете в счет уплаты налогов и пени того же вида, что и налог, по которому был наложен штраф.

Как и когда возникает переплата

Причин, по которым может произойти излишнее налоговое перечисление, немало. Вот некоторые из них:

-

по ошибке указали в платежном поручении сумму больше, чем необходимо было заплатить по факту;

-

в учете вами была обнаружена ошибка за прошлые периоды, в результате чего вы подали корректировочную отчетность, а сумма налога (взносов), подлежащая уплате в бюджет, уменьшилась и по итогу образовалась переплата;

-

если сумма авансовых платежей в течение года превышает сумму налога, которую вы рассчитали по итогам года (это касается, к примеру, налога на прибыль, налога при УСН);

-

если организация по требованию налогового органа сначала оплатила недоимку, пеню или штраф по налогу, но в последствии обжаловала данное неправомерно выставленное требование, то также может возникнуть переплата.

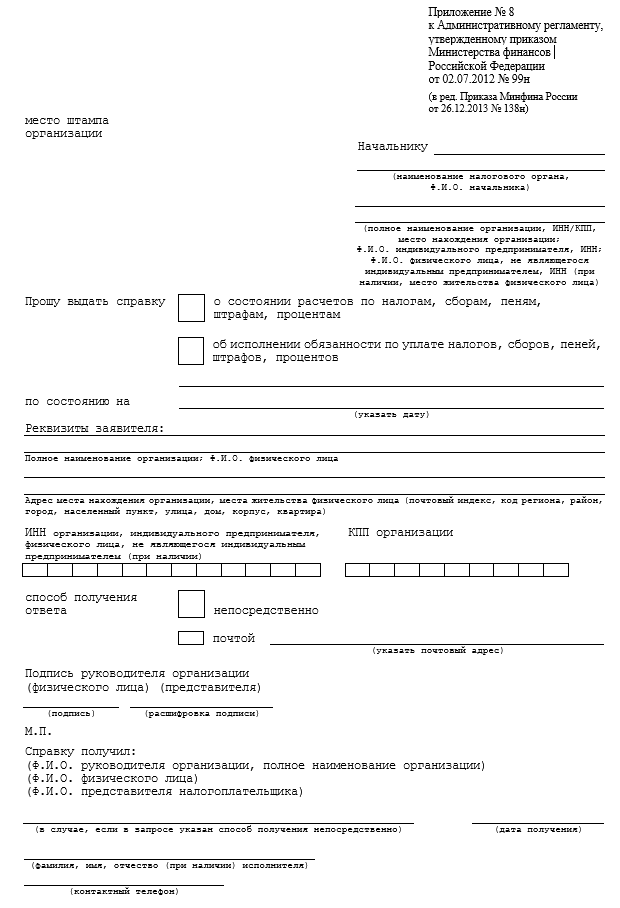

Для того чтобы убедиться, что за предприятием числится налоговый излишек, необходимо запросить в ИФНС справку расчетов по налогам и сборам, а также провести совместную сверку на определенную дату. Справку или акт сверки можно запросить как электронно, так и на бумажном носителе по письменному запросу, который подается через инспекцию по месту учета. Есть рекомендованный Минфином пример запроса (Приложение № 8 к Административному регламенту, утв. приказом Минфина РФ № 99н от 02.07.2012).

Налоговый орган обязан выдать справку в течение пяти рабочих дней ( НК РФ). Также вы можете провести совместную сверку расчетов с налоговым органом, запросив у него по заявлению акт сверки ( НК РФ). В справке и в акте сверки вы увидите все суммы задолженностей и переплат по каждому налогу, взносу, сбору, пени и штрафу с указанием КБК, ОКТМО, кода ИФНС. Причем акт сверки подписывается в двустороннем порядке и с помощью него возможно доказать свою правоту, и тогда налоговая откорректирует данные в своей базе (если они не совпадают с вашими).

Подтвержденную налоговым органом переплату можно либо вернуть, либо зачесть в счет предстоящих платежей ( НК РФ). Причем сделать это необходимо не позднее трех лет со дня уплаты излишней суммы налога либо со дня подачи уточненной отчетности или же декларации к возмещению НДС ( НК РФ).

То есть, к примеру, если произошла переплата по страховым взносам на обязательное пенсионное страхование 15 января 2017 г., то до 15 января 2020 г., соответственно, еще можно подать заявление на возврат или зачет данного вида страховых взносов в счет предстоящих платежей по этому взносу и соответствующим ему пеням и штрафам. Но, однако, если сведения о сумме излишне уплаченных пенсионных взносов были учтены уже на индивидуальных лицевых счетах застрахованных работников организации, то вернуть или зачесть такие взносы уже не получится ( НК РФ). Такая ситуация может возникнуть, если вы подали расчет по страховым взносам с завышенными суммами отчислений и эти суммы были переданы в ПФР и учтены на лицевых счетах физлиц, но после чего вами был представлен корректировочный расчет с меньшими суммами пенсионных взносов. Если же завышена была только уплата, а все сведения из РСВ учтены корректно, то переплата будет возвращена/ зачтена.

Три года на обращение в ИФНС.

Порядок возврата излишне взысканного налога установлен ст. 79 НК РФ. В пункте 9 этой статьи определено, что правила, установленные ею, применяются также в отношении зачета или возврата сумм излишне взысканных авансовых платежей, сборов, страховых взносов, пеней, штрафа и распространяются на налоговых агентов, плательщиков сборов, плательщиков страховых взносов и ответственного участника консолидированной группы налогоплательщиков. Поэтому в дальнейшем будем говорить о возврате налога, но подразумевать под этим и возврат излишне взысканных авансовых платежей, сборов, страховых взносов, пеней, штрафов.

До сих пор в п. 3 ст. 79 НК РФ было установлено, что заявление о возврате суммы излишне взысканного налога может быть подано налогоплательщиком в налоговый орган всего лишь в течение одного месяца со дня, когда налогоплательщику стало известно о факте излишнего взыскания с него налога, или со дня вступления в силу решения суда. В связи со столь недолгим периодом для реализации данной возможности налогоплательщикам очень часто приходилось обращаться за возвратом названных переплат в суд, поскольку исковое заявление в суд можно подать в течение трех лет, считая со дня, когда лицо узнало или должно было узнать о факте излишнего взыскания налога.

Отметим, что согласно п. 7 ст. 78 НК РФ для возврата излишне уплаченных налогов отводится гораздо больший срок, равный трем годам. Для возврата излишне взысканных налогов налогоплательщикам обращаться в суд тоже не придется (если, конечно, не возникнет спора с налоговиками). Разрешено в течение тех же трех лет, считая со дня, когда налогоплательщику стало известно о факте излишнего взыскания с него налога, обращаться с заявлением о возврате именно в налоговый орган.

Но теперь в п. 3 ст. 79 НК РФ ничего не говорится о возможности обращения в суд по указанному поводу. Что это меняет?

Обращение налогоплательщика в суд с иском о возврате или зачете излишне уплаченных сумм налогов, пеней, штрафа возможно только в случае отказа налогового органа в удовлетворении упомянутого заявления либо неполучения налогоплательщиком ответа в установленный законом срок (п. 33 Постановления Пленума ВАС РФ от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации»).

Как указали судьи, в противоположность такому порядку за возвратом излишне взысканных налогов налогоплательщик может обратиться в суд просто по факту того, что он узнал о наличии соответствующей переплаты, то есть без предварительного обращения в налоговую инспекцию с заявлением об этом.

В Определении ВС РФ от 11.08.2016 № 309-КГ16-5644 по делу № А76-8183/2015 по названному поводу отмечено, что налогоплательщику (плательщику сборов) в случае излишнего взыскания с него сумм налогов, сборов, пошлины предоставлено право выбора способа защиты своего нарушенного права: как путем обращения в налоговый орган с соответствующим заявлением, так и посредством обращения в суд с имущественным требованием. Таково было решение Судебной коллегии по экономическим спорам ВС РФ.

Но, повторим, теперь в п. 3 ст. 79 НК РФ нет упоминания о возможности обращения налогоплательщика в суд о возврате излишне взысканного налога, то есть в точности так же, как и в отношении излишне уплаченного налога в п. 7 ст. 78 НК РФ. Разумеется, это не значит, что налогоплательщик лишен данной возможности, но, очевидно, теперь он в обоих случаях сможет ее реализовать, только предварительно соблюдя досудебный порядок этой процедуры и получив от налоговиков отказ в возврате.

Как возникает переплата по налогам

Переплата возникает из-за ошибок либо самой организации, либо налогового органа.

Сами налогоплательщики ошибаются:

- при расчёте налога. Бухгалтерия может допустить ошибку, когда считает налоговую базу, применяет неправильную ставку налога или не применяет налоговые льготы и вычеты;

- при заполнении платёжных поручений на уплату налога, пеней, штрафов. Любая ошибка в КБК или сумме налога приводит к переплате по одному налогу и недоимке по другому.

Переплата может возникнуть из-за авансовых платежей. Например, компания в течение года перечисляла авансы по налогу на прибыль, но по итогам года налог оказался меньше суммы перечисленных авансов. Так у компании появилась переплата по налогу на прибыль.

Налоговые инспекторы могут по ошибке дважды взыскать налог. Это происходит при одностороннем списании налога, штрафа или пеней с расчётного счёта. Например, налогоплательщик уже перечислил налоги, но деньги до налоговой инспекции ещё не дошли. И ФНС списывает суммы в безакцептном порядке. Тогда может возникнуть переплата.

Суды считают, что признание обязанности уплатить налог исполненной не порождает автоматического права налогоплательщика вернуть или зачесть сумму такого налога.

Они подтвердили, что налогоплательщик не вправе компенсировать свои потери за счёт бюджета (Определение Верховного суда РФ № 307-КГ18-10845 от 8 августа 2021 г.).

Образец заявления о возврате излишне уплаченного налога

Заявление о возврате излишне уплаченного налога — образец этого документа мы приведем в данной статье, а также расскажем, когда оно необходимо, куда его подавать и каким образом оформлять. Ситуации возникновения переплаты по налогу бывают разные.

Например, налогоплательщик по ошибке перечислил сумму налога большую, чем показал в декларации. Либо подал уточненную декларацию с меньшим начислением налогов, чем было показано первоначально и, соответственно, уже перечислено.

Кроме того, возможно, что авансовых платежей по итогам отчетных периодов было перечислено больше, чем начислено налога за налоговый период.

В таких случаях налогоплательщику следует обратиться в налоговую инспекцию по месту учета с заявлением на возврат суммы излишне уплаченного налога. Вернуть налог можно в течение 3 лет с момента его переплаты (п. 7 ст. 78 НК РФ). См. также . Форма заявления на возврат излишне уплаченного налога утверждена приказом ФНС России от 14.02.2019 № Эта форма применяется с 31.03.2019. До 31.03.2019 использовалась форма, утвержденная приказом ФНС РФ от 23.08.2016 № В бланке заявления о возврате излишне уплаченного налога нужно указать:

- ИНН, КПП (при наличии) лица, подающего заявление (эти сведения указываются на всех страница);

- номер заявления, код налогового органа, в который оно представляется;

- название налогоплательщика (если это организация) либо Ф. И. О. (если это индивидуальный предприниматель или физическое лицо);

- статью Налогового кодекса, на основании которой производится возврат;

- налоговый период;

- коды ОКТМО и КБК;

- кто подтверждает достоверность сведений, указанных в заявлении, номер телефона.

Также на первом листе указывается подпись заявителя и дата подписания.

На второй странице приводятся ведения о реквизитах банковского счета, наименование получателя и сведения о документе, удостоверяющем личность.

Третья страница заполняется физическими лицами, не являющимися индивидуальными предпринимателями.

На ней также приводятся сведения о документе, удостоверяющем личность, и адрес места жительства

Обратите внимание, что эту страницу можно не заполнять, если указан ИНН. О том, почему следует безошибочно указывать реквизиты счета, читайте в материале Под заявлением проставляется дата и подпись заявителя. Если заявление подается в электронном виде, оно заверяется усиленной квалифицированной электронной подписью

О том, нужна ли на заявлении печать, читайте в статье. Приведем образец заявления на возврат излишне уплаченного налога для 2019–2019 годов, составленный на бланке формы в ее последней редакции (согласно изменениям, внесенным приказом ФНС РФ от 14.02.2019 № Образовавшуюся переплату по налогу можно вернуть из бюджета

Если заявление подается в электронном виде, оно заверяется усиленной квалифицированной электронной подписью. О том, нужна ли на заявлении печать, читайте в статье . Приведем образец заявления на возврат излишне уплаченного налога для 2019–2019 годов, составленный на бланке формы в ее последней редакции (согласно изменениям, внесенным приказом ФНС РФ от 14.02.2019 № Образовавшуюся переплату по налогу можно вернуть из бюджета.

Для этого надо подать в ИФНС заявление установленной формы, указав в этом документе необходимые коды, данные налогоплательщика, период образования переплаты, ее сумму и реквизиты, по которым переплата будет возвращена.

После сверки произведенных платежей с налоговой, курирующими инспекторами принимается нужное решение (срок его принятия законодательно не отрегулирован), которое затем передается плательщику по налогам. Допускается зачесть с одного КБК на другой излишне уплаченный налог.

Для этого потребуется составить заявление по строго определенной форме, указав в нем КБК первоначальный и тот, на который требуется перевести средства. Если все будет выполнено в срок и с соблюдением законодательно установленной процедуры, то сложностей с переводом денег с одного КБК на другой возникнуть не должно.

можно писать либо в свободной форме, либо по установленному унифицированному образцу. Независимо от того, какой способ будет выбран, ссылаться нужно на 78 статью НК РФ.