Правила заполнения кбк в платежном поручении (поле 104)

Содержание:

- Как заполнить платежное поручение по новым правилам

- Где еще используется платежное поручение

- Строение КБК

- Заполняем поле 104 в платежном поручении (нюансы)

- Как заполняется поле 109 в платежном поручении в 2021 году

- Как заполнить платежку при переводе средств на карту «Мир»

- Чем чревата ошибка в КБК

- Как исправить ошибку?

- Заполнение КБК в платежном поручении по НДФЛ

- Что такое платежное поручение

Как заполнить платежное поручение по новым правилам

Для правильного заполнения реквизитов ФКС, входящих в состав единого казначейского счета, в платежных поручениях на перечисление налоговых платежей в бюджетную систему РФ следует уточнить номер ФКС для своего региона. Все новые реквизиты ФНС России привела в Письме от 08.10.2020 №КЧ-4-8/16504@, они представлены в виде объемной таблицы с 85 строками. Вот некоторые из них:

|

Наименование территориального органа Федерального казначейства |

Реквизиты получателя распоряжения о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации |

Номер действующего БС, открытого ТОФК в подразделениях ЦБ РФ на балансовом счете №40101 |

|||

|

(14) БИК получателя средств (БИК ТОФК) |

(13) Наименование банка получателя средств |

(15) Номер счета, входящего в состав единого казначейского счета (ЕКС) |

(17) Номер казначейского счета |

||

|

Межрегиональное операционное управление Федерального казначейства |

024501901 |

ОПЕРАЦИОННЫЙ ДЕПАРТАМЕНТ БАНКА РОССИИ//Межрегиональное операционное управление Федерального казначейства г. Москва |

40102810045370000002 |

03100643000000019500 |

40101810500000001901 |

|

Управление Федерального казначейства по Алтайскому краю |

010173001 |

ОТДЕЛЕНИЕ БАРНАУЛ БАНКА РОССИИ//УФК по Алтайскому краю г. Барнаул |

40102810045370000009 |

03100643000000011700 |

40101810350041010001 |

|

Управление Федерального казначейства по Амурской области |

011012100 |

ОТДЕЛЕНИЕ БЛАГОВЕЩЕНСК БАНКА РОССИИ//УФК по Амурской области г. Благовещенск |

40102810245370000015 |

03100643000000012300 |

40101810000000010003 |

|

Управление Федерального казначейства по Архангельской области и Ненецкому автономному округу (Архангельская область) |

011117401 |

ОТДЕЛЕНИЕ АРХАНГЕЛЬСК БАНКА РОССИИ//УФК по Архангельской области и Ненецкому автономному округу г. Архангельск |

40102810045370000016 |

03100643000000012400 |

40101810500000010003 |

|

Управление Федерального казначейства по Астраханской области |

011203901 |

ОТДЕЛЕНИЕ АСТРАХАНЬ БАНКА РОССИИ//УФК по Астраханской области г. Астрахань |

40102810445370000017 |

03100643000000012500 |

40101810400000010009 |

|

Управление Федерального казначейства по Белгородской области |

011403102 |

ОТДЕЛЕНИЕ БЕЛГОРОД БАНКА РОССИИ//УФК по Белгородской области г. Белгород |

40102810745370000018 |

03100643000000012600 |

40101810300000010002 |

|

Управление Федерального казначейства по Брянской области |

011501101 |

ОТДЕЛЕНИЕ БРЯНСК БАНКА РОССИИ//УФК по Брянской области г. Брянск |

40102810245370000019 |

03100643000000012700 |

4010181030000001000 |

Кроме новых счетов ФК при заполнении платежек учитывайте новые коды в платежках на зарплату в 2021 году, они изменились для поля 106. Теперь

не применяются коды:

- «ТР» — погашение задолженности по требованию налоговой;

- «АП» — погашение задолженности по акту проверки;

- «ПР» — погашение задолженности по решению о приостановлении взыскания;

- «АР» — погашение задолженности по исполнительному документу.

Вместо них остался один код «ЗД» — погашение задолженности по истекшим периодам.

Где еще используется платежное поручение

Напомним, что расчеты платежными поручениями обязаны осуществлять все экономические субъекты — юрлица и предприниматели. Примеры платежей:

- перечисление налогов, сборов, взносов в бюджет;

- оплата поставок, услуг, товаров, работ;

- перечисление авансов и заработной платы;

- выплата пособий по нетрудоспособности;

- расчеты по контрактам;

- прочие безналичные операции.

Структура документа предусматривает внесение соответствующей информации в поля платежки. Значение полей платежки определяется в зависимости от назначения платежа. Например, для перечисления налогов в ФНС придется заполнить «налоговую строку» (поля 104-110), а при расчетах с контрагентом эти поля не заполняются.

ВАЖНО!

С 2021 года правила заполнения платежки в налоговую изменились — ФНС перешла на систему казначейского обслуживания. Теперь все налоги, сборы и взносы перечисляются через единый казначейский счет — 401028. Реквизиты для всех регионов представлены на официальном сайте ФНС.

Кроме того, производители и реализаторы заполняют платежные поручения для получения заключений в Минпромторге. Такие заключения служат подтверждением соответствия предложения от участника торгов условиям, установленным в закупочной документации.

Строение КБК

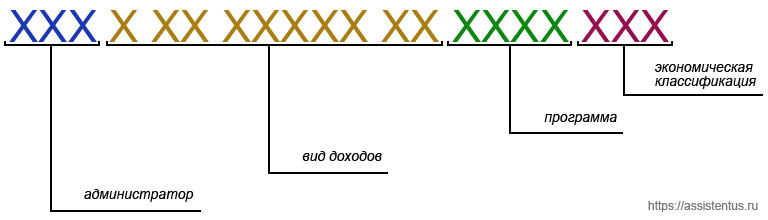

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

- «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

-

«Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

- «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

- «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Заполняем поле 104 в платежном поручении (нюансы)

Платежное поручение — поле 104 предусмотрено в нем для указания специального кода. Рассмотрим, что собой представляет этот код, а также основные нюансы проставления реквизита 104 в платежке.

Что указывается в поле 104

Кбк — основной вид данных в поле 104. как он должен выглядеть

В каких источниках права утверждаются кбк

Нпа по кбк для налогов и страховых взносов

Существует ли корреляция КБК с другими реквизитами платежки

Последствия неверного указания КБК налогоплательщиком

Может ли ФНС начислить пени и штрафы за уплату налога по неверному КБК

Последствия неверного указания КБК при регистрации фирмы

Указан неверный КБК. В какое ведомство направлять заявление об уточнении

Итоги

Что указывается в поле 104

В поле 104 платежного поручения может фиксироваться:

- КБК, что означает «код бюджетной классификации» (п. 3 приложения 4 к приказу Минфина России от 12.11.2013 № 107н).

- 0 — при отсутствии КБК либо в случаях, когда денежные средства переводятся на счета, указанные в п. 2 приложения 4 к приказу № 107н.

Применение 2-й нормы актуально в случаях, когда платеж зачисляется на балансовый счет:

- 40501 (открывается для организаций в федеральной собственности);

- 40601 (открывается для организаций в любой форме государственной собственности, кроме федеральной);

- 40701 (открывается для негосударственных организаций);

- 40503 (открывается для НКО, находящихся в федеральной собственности);

- 40603 (открывается для НКО, находящихся в любой форме государственной собственности, кроме федеральной);

- 40703 (открывается для НКО, которые не принадлежат государству).

Таким образом, чаще всего в поле 104 указывается именно КБК. Он должен быть корректным. Прежде всего, с точки зрения структуры.

Кбк — основной вид данных в поле 104. как он должен выглядеть

КБК, фиксируемые в поле 104, должны быть:

- 20-значными;

- идентифицирующими администратора доходов в бюджет (за это отвечают первые 3 цифры), группу дохода (4-я цифра), вид дохода (5-я и 6-я цифры), статью и подстатью дохода (7–11-я цифры), уровень бюджета, в который зачисляется доход (12-я и 13-я цифры), способ сбора дохода (14–17-я цифры), экономический тип дохода (18–20-я цифры).

Если привести в соответствующем реквизите платежки КБК иной структуры, поле будет считаться заполненным неверно.

Правовые последствия указания неверного КБК рассмотрим чуть позже, а пока изучим основные источники права, в которых утверждаются коды бюджетной классификации.

В каких источниках права утверждаются кбк

Главный источник права, в положениях которого утверждаются (а также с разной периодичностью меняются) КБК, — приказ Минфина России от 01.07.2013 № 65н. Данный НПА, в свою очередь, сформирован в целях исполнения положений Бюджетного кодекса РФ в части регулирования классификации доходов и расходов национального бюджета государства.

Однако КБК, зафиксированные в приказе № 65н, в большинстве случаев представлены не в том виде, в котором их следует указывать в поле 104.

Более того, систематизация КБК, принятая в приказе № 65н, в ряде случаев довольно сложна для восприятия.

Изучим, каким образом подобные задачи решаются органами, контролирующими выполнение наиболее распространенных финансовых обязательств перед бюджетом РФ, а именно уплату налогов и страховых взносов.

Нпа по кбк для налогов и страховых взносов

ФНС России периодически систематизирует нормы приказа № 65н, в котором утверждаются КБК, принимая различные подзаконные правовые акты и предметно разъясняя нюансы применения этих кодов при уплате налогов, а с 2017 года – и страховых взносов.

Передача с 2017 года основного объема страховых взносов (исключением стали платежи на страхование от несчастных случаев, оставшиеся в ведении ФСС) под контроль налоговых органов привела к необходимости не только появления новых КБК, отвечающих страховым взносам, начисляемым по новым правилам, но и введения переходных КБК, предназначенных для оплаты взносов, начисленных до наступления 2017 года, а оплачиваемых уже в нем.

Подробнее об изменениях в КБК, связанных с нововведениями 2017 года, читайте в статье «Расшифровка КБК в 2017 году — 18210102010011000110 и др.».

Существует ли корреляция КБК с другими реквизитами платежки

В общем случае прямой зависимости между КБК и иными реквизитами платежного поручения законодатель не устанавливает. Однако НПА, предписывающие налогоплательщикам соотносить указание КБК с другими полями платежных поручений, издаваться все же могут.

Как заполняется поле 109 в платежном поручении в 2021 году

Формат поля 109 предполагает внесение 10 знаков, из которых 8 – это цифры, а еще 2 – знаки препинания. Первая группа цифр (1 и 2 места) обозначают дату по календарю, вторая группа (4 и 5 места) – месяц, третья группа (с 7 по 10 места) – год. При этом значения могут приниматься с 01 по 31/12 для даты/месяца. Соответственно, 3 и 6 разделительные места – это точки.

Какую именно дату вносить в 109 поле? Ответ дан в п. 10 Приказа № 107н. Значение показателя различается в зависимости от вида бюджетного платежа, а также от периода, за который он перечисляется.

Заполнение даты выполняется по следующим правилам:

- При перечислении платежей текущего периода — года (проставляется значение «ТП» в поле 106) – приводится дата подписания налогоплательщиком расчета или декларации, сданной в налоговые органы. В случае перечисления платежей до того, как будет подготовлена, подписана и сдана соответствующая отчетность, в поле 109 следует указывать «0».

- При добровольном перечислении долгов за прошедшие налоговые или отчетные периоды (заполняется как «ЗД» в поле 106) – приводится значение «0».

- При перечислении платежей на основании требований ИФНС (указывается «ТР» в поле 106) – приводится значение даты требования налоговиков.

- При перечислении реструктуризированных, отсроченных долгов; обязательств, возникающих в ходе банкротства компании; при уплате сумм по итогам проверок или по инвестиционным кредитам; а также согласно исполнительным документам – поле 109 подлежит заполнению только при наличии документального основания для платежа (налогового требования, решения об отсрочке/рассрочке платежа, решения арбитражного суда и т.п.).

Как заполнить платежку при переводе средств на карту «Мир»

ЦБ РФ разъяснил, что при переводах средств на карты «МИР» по определенным выплатам (в т. ч. по пенсиям, стипендиям, зарплате бюджетников) в реквизите «Код выплат» (110) платежного поручения указывается «1».

Значения реквизитов «Банк получателя» (13), «БИК» (14), «Счет №» (15), «Счет №» (17) указываются в соответствии с правилами перевода денежных средств.

Как в платежке отразить выплату за счет средств бюджета

Центробанк не так давно установил новые требования к заполнению платежных поручений. Теперь в них должно быть заполнено поле 110, в котором нужно указывать код выплаты при перечислении бюджетных средств в пользу физических лиц.

Платежное поручение содержит распоряжение плательщика банку или органу казначейства о перечислении денежных средств с его расчетного или лицевого счета на счет получателя.

Форма бланка платежного поручения утверждена Положением Банка России 19.06.2012 № 383-П (в ред. от 11.10.2018) (далее – Положение № 383-П). Правила заполнения его реквизитов, а также основная информация о расчетах указаны в Приказе Минфина от 12.11.2013 № 107н (в ред. 05.04.2017).

Как заполнить поле 110

Итак, Указанием Банка России от 5 июля 2021 г. № 4449-У были внесены поправки в Положение № 383-П . Это было необходимо для того, чтобы банкиры могли отслеживать исполнение требования Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе» о безналичных выплатах за счет бюджета только на карты «Мир».

То есть при переводе денежных средств в пользу физических лиц за счет бюджетных средств отправители должны заполнять поле 110 платежного поручения. Оно располагается в одном блоке полей, которые заполняют при перечислении средств в бюджетную систему, до информации о назначении платежа. Это поля 104 – 110.

Так, в поле 104 прописываем КБК в соответствии с Приказом Минфина № 132н от 08.06.2018.

При уплате налогов в поле 105 ставят нужные коды ОКТМО. В поле 106 – «Основание платежа». В поле 107 указывают период, в котором у работника возник облагаемый доход. Например, при перечислении НДФЛ здесь надо указать месяц, на который приходится день выплаты («МС.07.2019», «КВ.02.2019», «ПЛ.02.2019», «ГД.00.2019», «04.09.2019»).

Номер требования или другого документа, на основании которого проводим платеж, указываем в поле 108 с кратким пояснением вида документа (ТР – требование, РС – решение о рассрочке и т. д.), в поле 109 ставим дату этого документа.

Что же касается поля 110 («Код выплат»), то вы помните, что до внесения изменений это поле считалось «информативным» и заполнять его было не обязательно, за исключением случаев перечисления сборов за 2014 и более ранние периоды.

Но вот теперь и этому полю нашли применение.

ЦБ РФ разъяснил, что при переводах средств на карты «Мир» по определенным выплатам в реквизите 110 платежного поручения указывается код «1». Это касается пенсий, стипендий, зарплаты бюджетников.

Как это работает

Если код «1» в поле 110 заполнен, то это является указанием банку получателя на то, что у владельца счета должна быть эмитированная платежная карта «Мир». Если выяснится, что у получателя к банковскому счету прикреплена карта «Мир», банк должен зачислить ему сумму выплаты.

Если же карты «Мир» у получателя нет, то банк отражает сумму выплаты на счете по учету сумм невыясненного назначения. После этого банк должен не позднее следующего операционного дня направить получателю средств уведомление с предложением в срок не позднее 10 рабочих дней явиться и получить сумму выплаты наличными деньгами. Вместе с тем получатель может представить банку распоряжение о зачислении суммы выплаты на банковский счет, предусматривающий осуществление операций с использованием карты «Мир».

Если в течение этих 10 дней гражданин не получит свои деньги или не предоставит распоряжение о их зачислении на другой подходящий счет, то банк должен их вернуть плательщику.

Заметим, что при обычных перечислениях, за счет собственных средств организации, поле 110 заполнять не нужно.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Как исправить ошибку?

Для сотрудников бюджетных организаций КБК – важный рабочий инструмент, который упрощает процесс идентификации платежей и помогает быстро и корректно распределить поступившие на государственные счета средства. Поэтому от правильности заполнения платежного документа зависит скорость зачисления средств на необходимый счет.

Справка! Если плательщик допустил ошибку в коде, то деньги могут вернуться к нему на счет, зависнуть в «невыясненных платежах» или зачислиться на некорректный счет. Это чревато начислением штрафа и пени, так как в крайнюю дату их не было на правильном счете

Важно перед отправкой проверить актуальность КБК дважды!

Самые частые ошибки, которые допускают бухгалтера и физлица при перечислении средств:

- указание неверного КБК, применимого для другого платежа;

- ошибка в одной или нескольких цифрах КБК.

Чтобы деньги все-таки попали на правильный счет, пишут заявление на имя ИФНС РФ и указывают в нем правильные реквизиты и КБК. Налоговая служба удовлетворяет такие прошения и часто датой зачисления средств на правильный счет указывает дату первоначального платежа.

Три простых шага для исправления ошибки

- В налоговый орган направляется заявление с указанием ошибки, а также верного кода. Пишется в свободной форме, к нему прикрепляется копия платежного документа с печатью банка.

- В течение 10 дней принимается решение и устраняется ошибка.

- После того как ошибка была исправлена, следует заказать акт сверки для подтверждения факта перенаправления средств на корректный счет.

Заполнение КБК в платежном поручении по НДФЛ

Чтобы заполнить платежку налогов по доходам физических лиц — работников организации, необходимо знать четыре направления, на каждый из которых будет разный КБК:

- НДФЛ, взимаемый с лиц, для которых источник дохода — это налоговый агент. Исключение — доходы, с которых налоговые отчисления идут в соответствии со статьями 227, 227.1 и 228 кодекса по налогам в России. КБК в платежке по этому виду выглядит следующим образом: 18210102010011000110.

- Другой КБК для налога физических лиц будет для тех, кто занимается предпринимательской деятельностью, является частным нотариусом и осуществляет иного вида частную деятельность, в соответствии со статьей 227 НК РФ. КБК: 18210102020011000110.

- Третье направление — налог в отношении отдельных видов доходов (статья 228). Например, это лица, которые не являются налоговыми агентами и работают по найму или по договору аренды какого-либо имущества. Также к этим доходам относят выигрыш в лотерее, в тотализаторах или в букмекерских конторах, если сумма не превышает пятнадцати тысяч. Итак, для таких доходов 20-значный код на налог выглядит так: 18210102030011000110.

- Наконец, четвертое направление — НДФЛ как установленные авансовые отчисления от доходов лиц, не являющихся резидентами. Нерезиденты — физические или юридические лица, которые на постоянной основе работают в государстве, но прописаны и проживают в другом. Они осуществляют трудовую деятельность по патенту. КБК для такого вида налогов: 18210102040011000110.

Следует отметить, что выше представлены коды бюджетной классификации именно для налогов. И цифровое значение от 14-го до 17-го знака — 1000. Если же оплата идет по пене, то этот разряд будет равняться 2000, а если штрафа — то 3000. Образец платежки с КБК в 2017 году по НДФЛ будет заполнен так:

Что такое платежное поручение

Платежное поручение (платежка) используется повсеместно при проведении расчетов между юридическими лицами и ИП. С их помощью организации уплачивают налоги, сборы, штрафы в контролирующие органы.

Платежное поручение — это составляемое по определенной форме распоряжение банку о необходимости перевода денежных средств со счета плательщика на счет получателя.

Для корректного перевода денег необходимо, чтобы все поля платежного поручения были заполнены верно.

Форма платежки утверждена Положением Банка России от 19.06.2012 № 383-П. Скачать бланк вы можете в начале нашего материала. Порядок заполнения описан в том же Положении.

Платежка выглядит так:

Не всегда обязательно заполнять все поля. Например, поля 104–110 заполняются при перечислении налогов, штрафов, пеней.

В нашем материале мы остановимся на важном реквизите платежного поручения — КБК. Вы узнаете, что такое КБК в платежке, как расшифровывается эта аббревиатура, что она означает и где указывается КБК в платежном поручении