Нулевая отчётность в налоговую для ип и ооо за 92 р в месяц

Содержание:

- Особенности для предпринимателей

- Образец заполнения декларации по НДС

- Чем грозит несвоевременная сдача нулевой отчетности

- Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

- Когда сдавать декларацию при закрытии ИП

- Может ли налоговая инспекция требовать от организации представить единую (упрощенную) налоговую декларацию вместо «нулевых» налоговых деклараций по каждому налогу

- Сдать нулевой баланс – нулевая отчетность

- Ответственность за отсутствие сдачи

- Особенности заполнения при различных схемах налогообложения

- Подготовка нулевого отчета ИП

- Шаг 4. Подготовка отчёта

- Кто сдает декларацию НДС 2021?

- Ответственность

- Суть нулевой декларации по УСН

Особенности для предпринимателей

Индивидуальные предприниматели обязаны уплачивать страховые взносы за себя. Даже если предпринимательская деятельность коммерсанта приостановлена, платить взносы все равно придется. Но сдача нулевых отчетов в налоговую не зависит от этого обстоятельства: если деятельности нет, то ИП уплачивает взносы, но не указывает их в декларациях, так как уменьшать налог в этом случае не требуется.

Размер страховых взносов ИП, уплачиваемых за себя:

|

Вид страхового обеспечения |

Совокупный доход по деятельности предпринимателя |

|

|

С годовым доходом до 300 000 руб. |

С годовым доходом более 300 000 руб. |

|

|

Пенсионные взносы ИП в 2021 г. или платежи по обязательному пенсионному страхованию |

2021 г. — 32 448 руб. 2022 г. — 34 445 руб. |

В размере обязательных платежей и дополнительно 1% от суммы доходов, превышающих 300 000 руб. Есть ограничения — максимальная общая сумма взносов на ОПС за 2020 г. — 259 584 руб. |

|

ИП страховые взносы на себя 2021 г., в части обязательного медицинского страхования |

2021 г. — 8 426 руб. 2022 г. — 8 766 руб. |

Ограничений для обеспечения по обязательному медицинскому страхованию не предусмотрено. |

|

Обязательное социальное страхование |

Не уплачивается |

ВАЖНО!

Страховые взносы ИП, уплаченные за себя, учитываются при налогообложении УСН или НДФЛ. Начисленные взносы уменьшают налоги к уплате в бюджет, если есть начисления по ним.

Образец заполнения декларации по НДС

Оформлять налоговую декларацию будем за IV квартал 2012 года на организацию ООО «Кондитер».

Страница 1 — это титульный лист, содержащий общую информацию о налогоплательщике.

Его заполнение не должно вызвать затруднений.

Вверху указывается ИНН/КПП организации.

«Номер корректировки» : если декларация подается в первый раз — ставится «0», если документ корректировался, то ставится соответственно цифры «1», «2» и т. д., в зависимости от того, который раз подается декларация.

«Налоговый период»: пишется код периода (21 — I квартал, 22 — II квартал, 23 — III квартал, 24 — IV квартал).

Далее указываем код налоговой инспекции. В строке «по месту нахождения» ставим код 400, который означает, что декларация сдается в налоговую по месту постановки на учет налогоплательщика.

Далее пишется наименование организации и код деятельности по ОКВЭД.

Слева внизу заполняется раздел «Достоверность…», если декларацию подает руководитель — ставится «1», если другое лицо, то «2», и указываем ФИО налогоплательщика.

Раздел 3.

Следующим шагом в оформлении декларации будет заполнение Раздела 3, в котором производится расчет НДС для уплаты в бюджет.

В первой части этого раздела отражаются все операции, с которых удерживается налог для уплаты в бюджет. Во второй части указываются вычеты по НДС.

Данные за IV квартал ООО «Кондитер»:

- реализация товара со ставкой НДС 18%: налоговая база 2 000 000, НДС = 360 000. (строка 010);

- реализация товара со ставкой НДС 10%: налоговая база 3 000 000, НДС = 300 000. (строка 020);

- получен аванс от покупателя в счет предстоящей реализации со ставкой НДС 10%: аванс 1 000 000, НДС 90 909 (стр. 070);

- восстановлен НДС, принятый к вычету в предыдущем квартале: 10 000 (стр. 090);

- НДС к вычету (предъявленный поставщиками): 450 000 (130);

- НДС с перечисленного поставщику аванса, подлежащий вычету в IV квартале: 120000.

Приложение 1 к разделу 3 заполняется только при условии, что были какие-либо операции в отношении недвижимости, оформляется данное приложение один раз по итогам года и сдается вместе с декларацией за IV квартал. ООО «Кондитер» таких операций не производил.

Приложение 2 к разделу 3 заполняется иностранными организациями, ведущими свою деятельность на территории РФ.

Разделы 4-6 заполняются для предприятий, совершающих операции, облагаемые ставкой 0%.

Предположим, что ООО «Кондитер» произвел экспорт товара в Белоруссию на сумму 2 000 000 руб. и заполним Раздел 4:

Экспорт товара, согласно НК РФ, облагается ставкой 0%, но при этом организация вправе направить к вычету НДС, предъявленный поставщиком по товару, направленному на экспорт.

Товар, направленный на экспорт, был закуплен на территории РФ. НДС, предъявленный поставщиком по этому товару, составил 120 000 руб., этот налог организация вправе направить к вычету.

Для экспорта в Республику Белорусь заполняем строку с кодом 1010404: в графе 2 пишем сумму реализации, в графе 3 соответствующую сумму НДС к вычету. В строке 010 пишем итоговую сумму НДС к вычету.

Раздел 1.

Данную страницу будем заполнять на основании заполненных предыдущих.

Здесь отражается сумма налога, подлежащего уплате в бюджет, по данным налогоплательщика.

В строке 010 пишется код ОКАТО согласно территориального классификатора.

Стр. 020 — код 18210301000010000110, этот код соответствует уплате НДС на товары, работы, услуги, реализуемые на территории РФ.

Стр. 030 — заполняется в том случае, если налогоплательщик освобожден от уплаты налога, но был вынужден выставить своим покупателям счет-фактуры с НДС.

В стр. 040 пишем сумму налога, подлежащего уплате в бюджет (в нашем случае это стр. 230 из разд. 3 минус стр. 010 из разд. 4).

Если по результатам квартала, НДС к вычету превысила НДС к уплате в бюджет, то есть на счете 68.НДС возникло дебетовое сальдо, то вместо строки 040 следует заполнить строку 050 «НДС к возмещению».

Раздел 2 содержит суммы НДС, подлежащего уплате, по данным налогового агента.Лист заполняется при условии, что организация пользовалась услугами иностранных лиц, для каждой иностранной компании раздел 2 оформляется отдельно.

В нашем случае ООО «Кондитер» услугами иностранных компаний не пользовался, и этот раздел заполнять не будем.

На заполненных листах вверху проставляем ИНН/КПП организации и номер страницы. Внизу на каждой странице ставится подпись налогоплательщика.

Во всех пустых клетках ставим прочерки и сдаем заполненную декларацию по НДС в налоговую инспекцию.

Декларацию НДС за 2013 года смотрите здесь. Там же вы узнаете об изменениях, которые коснутся отчетности по НДС в 2014 году.

Скачать образец декларации по НДС за 2 квартал 2014 года – ссылка.

Чем грозит несвоевременная сдача нулевой отчетности

Вне зависимости от того были ли доходы и расходы в отчетном периоде, ИП обязаны сдавать отчетность в налоговую службу даже при наличии нулевых показателей. За несвоевременное предоставление деклараций грозит:

- Наложение штрафа в размере одной тысячи рублей по каждой разновидности налога.

- Приостановка операций по счетам после истечения десяти дней с даты, подлежащей обязательной сдаче отчетности.

Штрафные санкции могут применяться не только в случае несоблюдения сроков сдачи отчетности, но также при сокрытии достоверных данных, предоставления их в неполном объеме или по старым формам отчетности. В связи с этим, предпринимателям и их бухгалтерам необходимо внимательно следить за введением изменений в сдаче налоговых деклараций. Пропуск введения новых правил или форм документа, приведет к необходимости оплаты штрафов. Подобное считается грубым нарушением со стороны ИП.

Таким образом, нельзя пренебрегать сроками сдачи налоговых деклараций. Предприниматель обязан соблюдать сроки, установленные на законодательном уровне. Размер штрафов небольшой, однако здесь нужно понимать, что первичное нарушение вызовет за собой недоверие к предпринимателю в будущем. Владелец ИП должен учитывать всю серьезность предоставления отчетности. Если самостоятельное заполнение деклараций невозможно, стоит привлечь к работе стороннего бухгалтера, который возьмет на себя его выполнение и своевременное предоставление в ФНС.

Прочтите также: Мое дело — как зарегистрироваться, войти в личный кабинет и подключить отправку отчетности

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

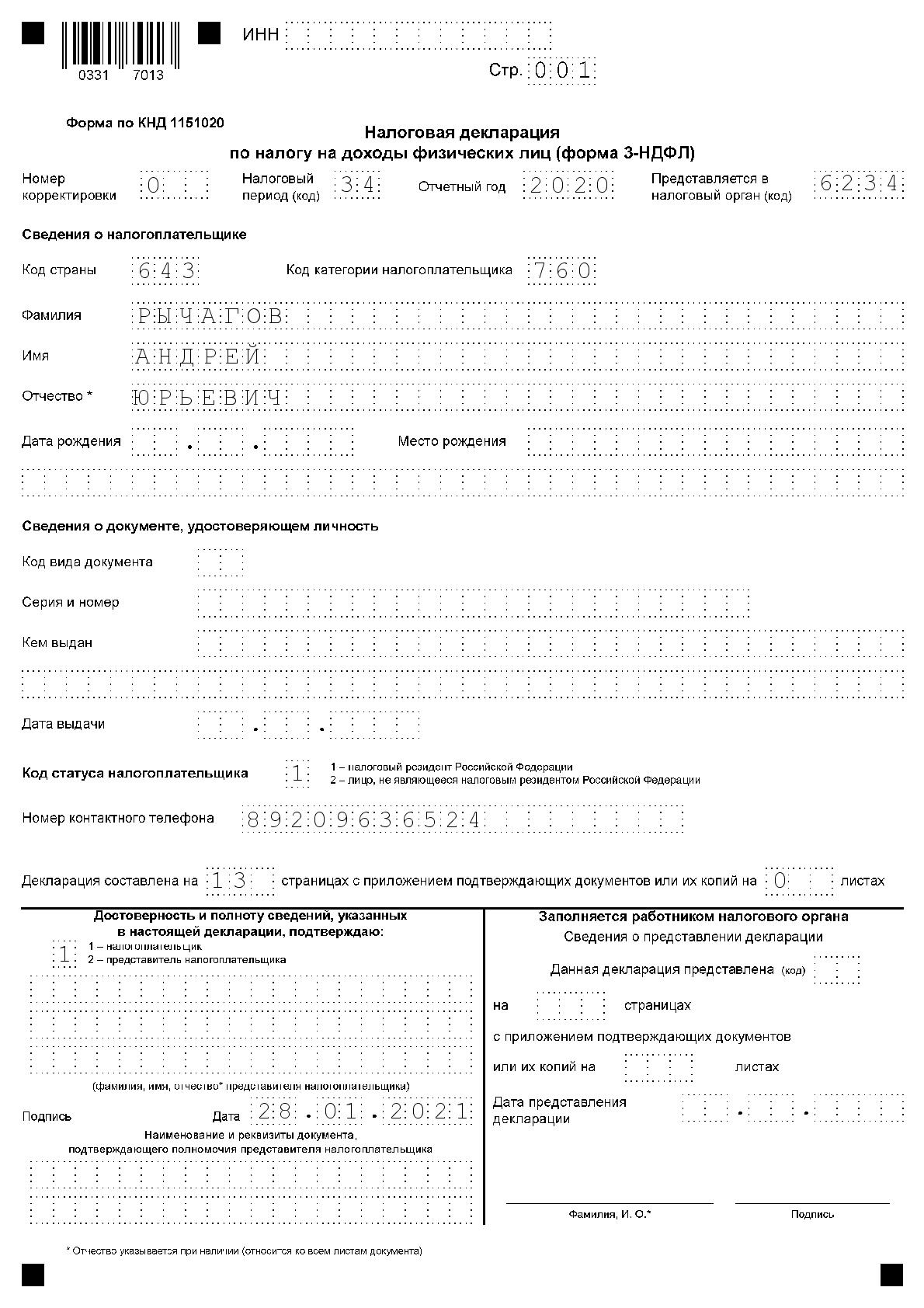

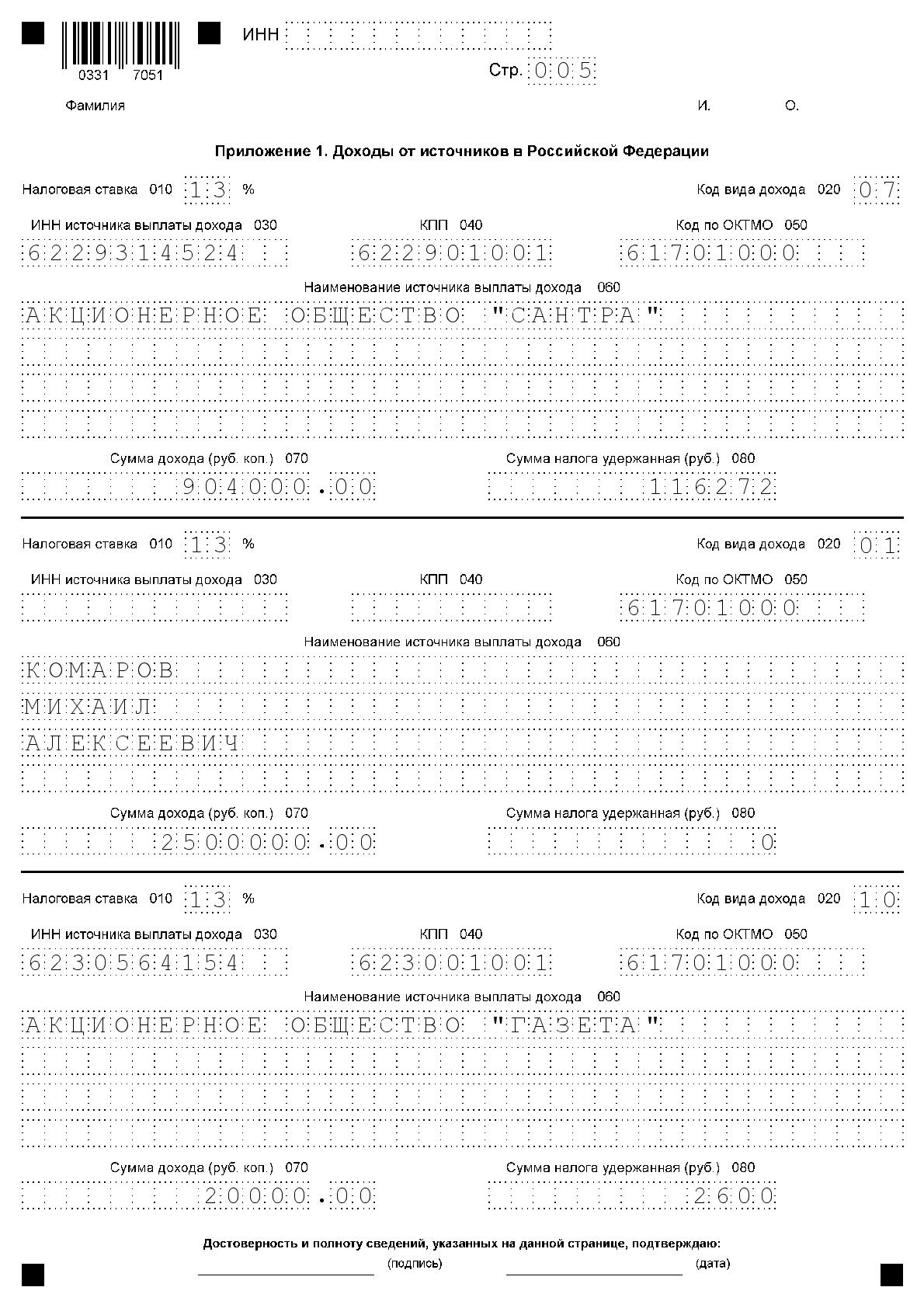

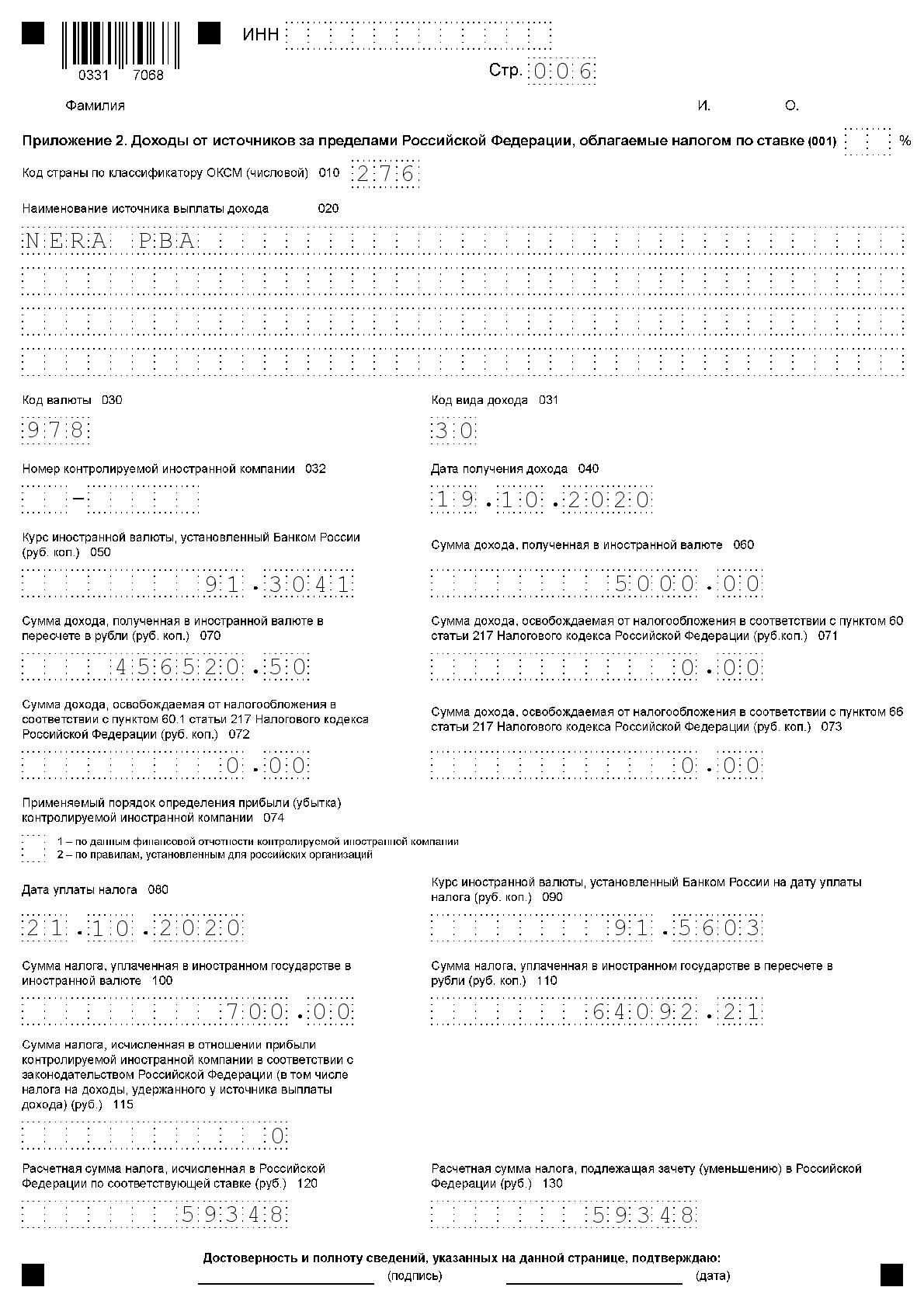

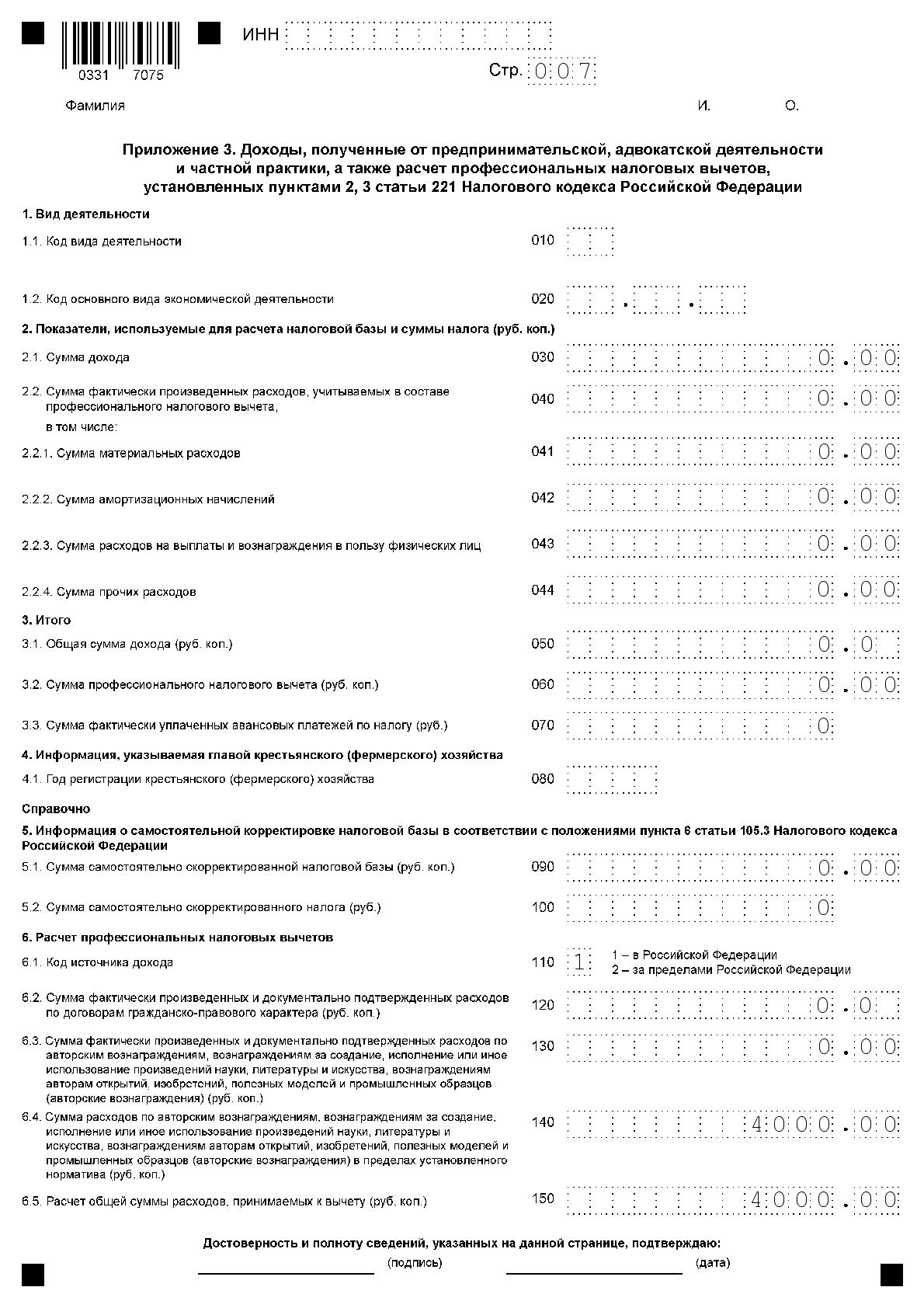

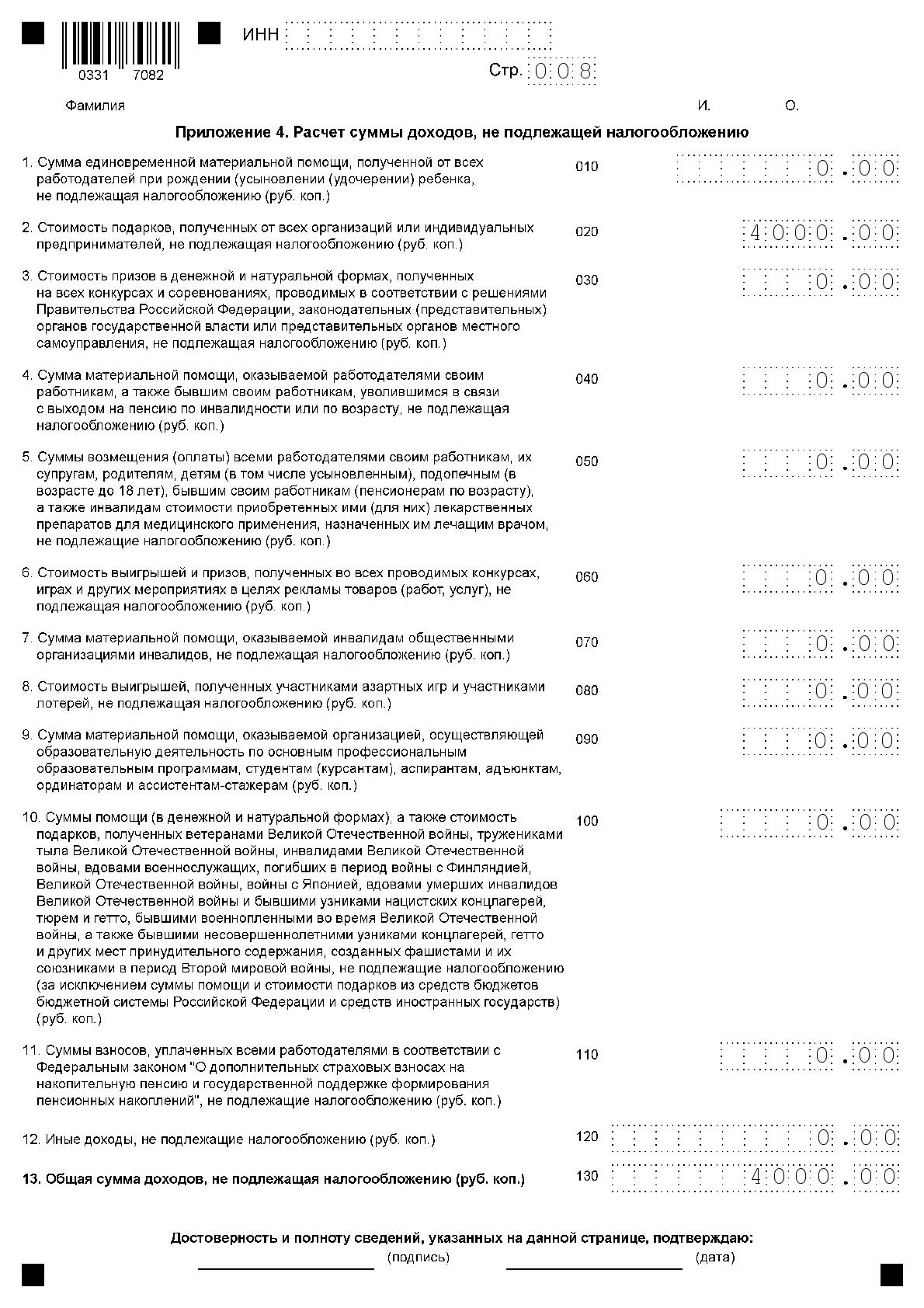

Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

Условия примера:

Рычагов Андрей Юрьевич является налоговым резидентом РФ.

В 2020 году им были получены следующие доходы:

а) от работодателя АО «Сантра»:

– 900 тыс. руб. – выплаты, связанные с исполнением обязанностей по трудовому договору (заработная плата, отпускные и т.п.) за 2020 год;

– 4 тыс. руб. – денежный подарок к празднику, связанному с юбилеем компании;

б) от продажи квартиры Комарову Михаилу Алексеевичу — 2,5 млн руб. (проданная квартира была куплена в 2018 году за 2 млн руб.). На 1 января 2020 года ее кадастровая стоимость составила 1,8 млн. руб.;

в) за подготовку авторских материалов (статьи в журнал) для АО «Газета» – 20 тыс. руб. (документов, подтверждающих несение каких-либо затрат, связанных с этой деятельностью, Андрей Юрьевич не имеет);

г) от деятельности в качестве артиста за границей (в Германии) – 5 тыс. евро (доход получен 19.10.2020, подоходный налог по законодательству ФРГ (14%) уплачен 21 октября 2020 года).

Андрей Юрьевич имеет дочь 2014 г.р., в 2020 году ему предоставлялся стандартный налоговый вычет на ребенка в размере 1,4 тыс. руб. в течение четырех месяцев. Всего за 2020 год стандартный вычет предоставлен в сумме 5,6 тыс. руб.

Кроме того, в 2020 году Андрей Юрьевич оплатил обучение дочери в учебном центре дополнительного образования (имеет лицензию на осуществление образовательной деятельности) в размере 20 тыс. руб., а также свое обучение на курсах вождения в размере 50 тыс. руб.

Также 11 декабря 2020 года Андрей Юрьевич получил акт приема-передачи на квартиру, построенную на основании договора участия в долевом строительстве. Общая сумма расходов по данному договору составила 3 млн руб. Правом применения налогового вычета на покупку жилья Андрей Юрьевич ранее никогда не пользовался.

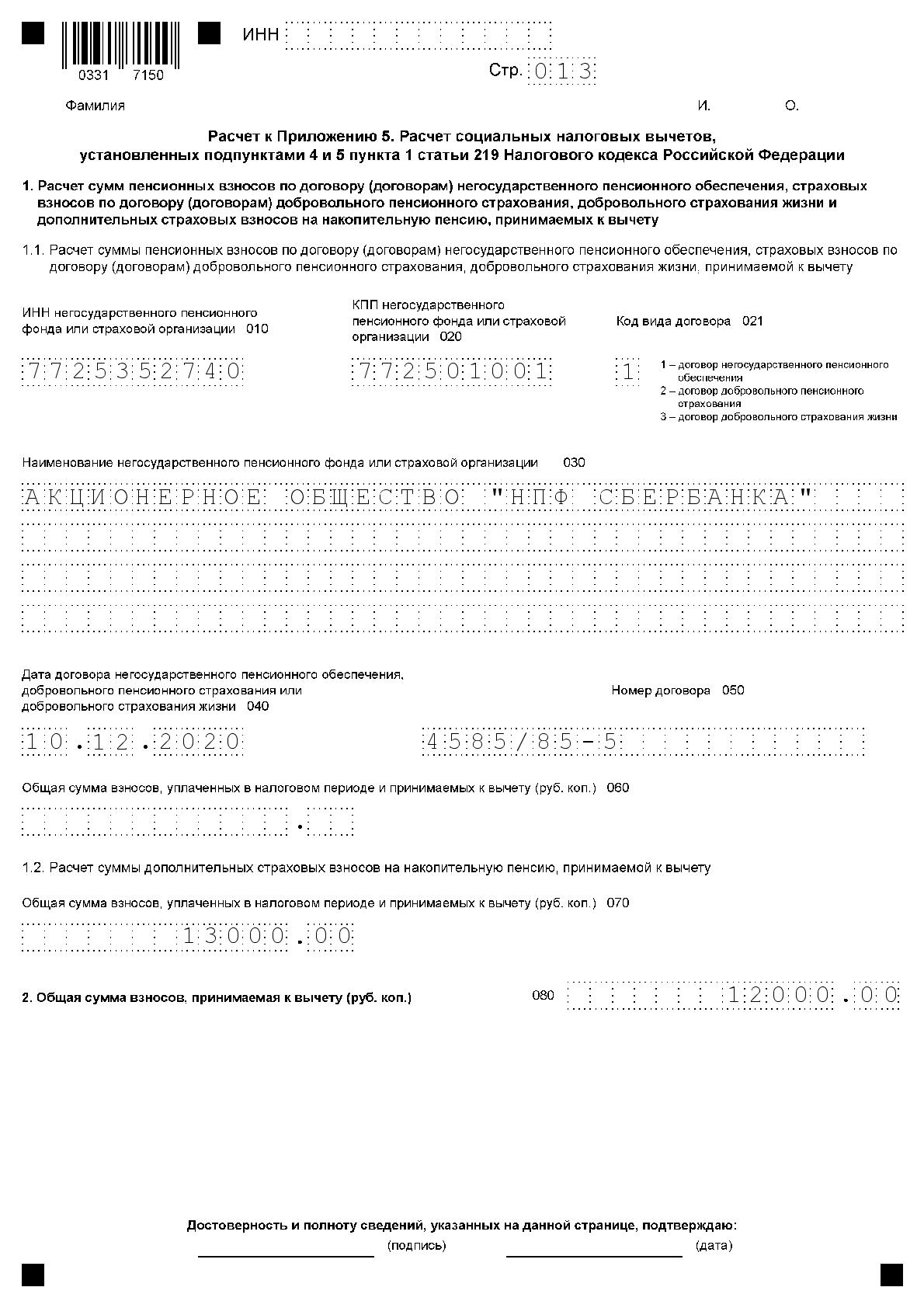

10 декабря 2020 года Андрей Юрьевич заключил договор негосударственного пенсионного обеспечения с АО «НПФ СБЕРБАНКА», общая сумма взносов, уплаченных в 2020 году по данному договору, составила 12 тыс. руб.

Образец заполнения формы 3-НДФЛ:

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)

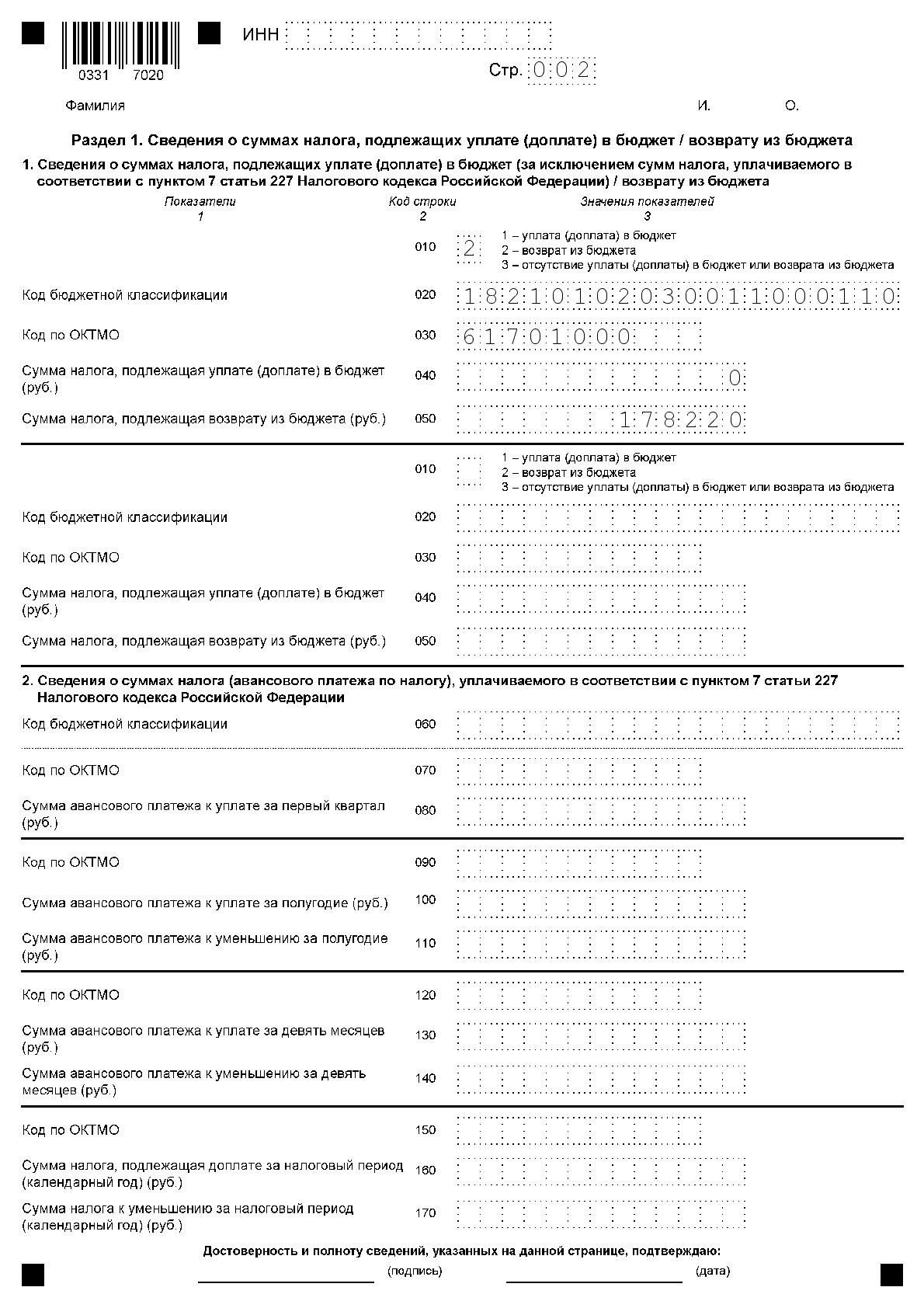

Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета

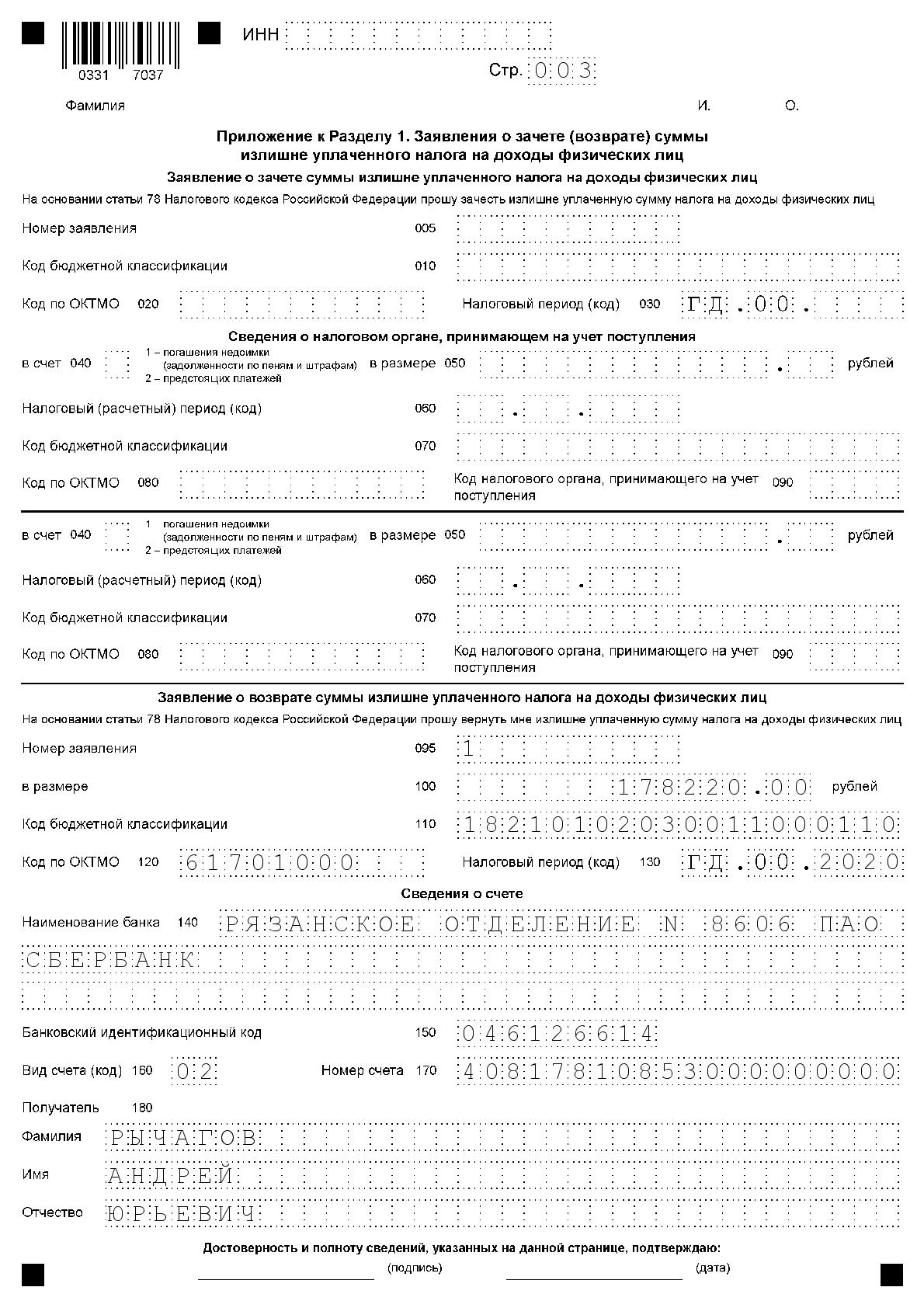

Приложение к Разделу 1. Заявление о зачете (возврате) суммы излишние уплаченного налога на доходы физических лиц

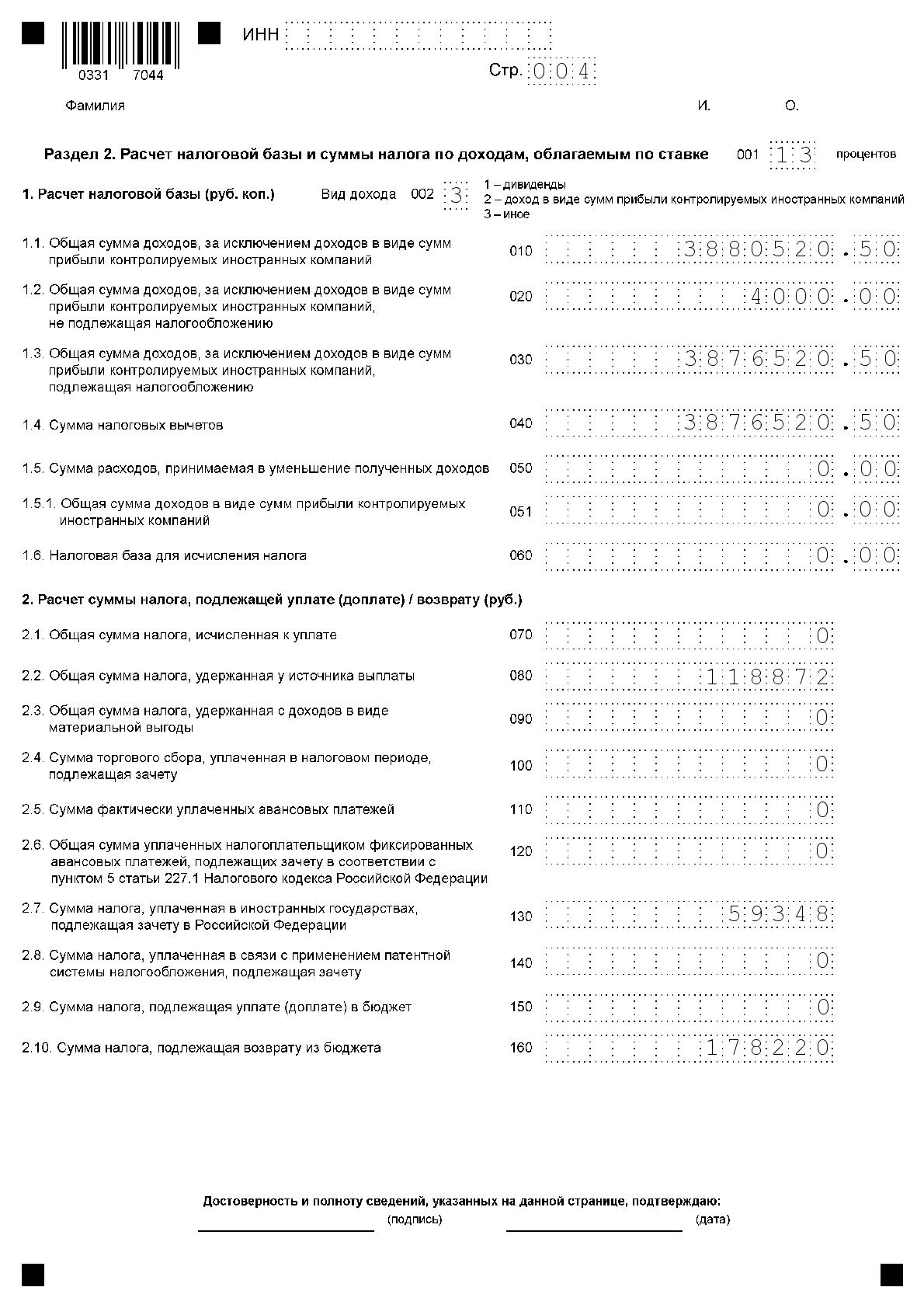

Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке

Приложение 1. доходы от источников в Российской Федерации

Приложение 2. Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)

Приложение 3. Доходы, полученные от предпринимательской, адвокатской деятельности и частой практике. а также расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации

Приложение 4. Расчет суммы доходов, не подлежащей налогообложению

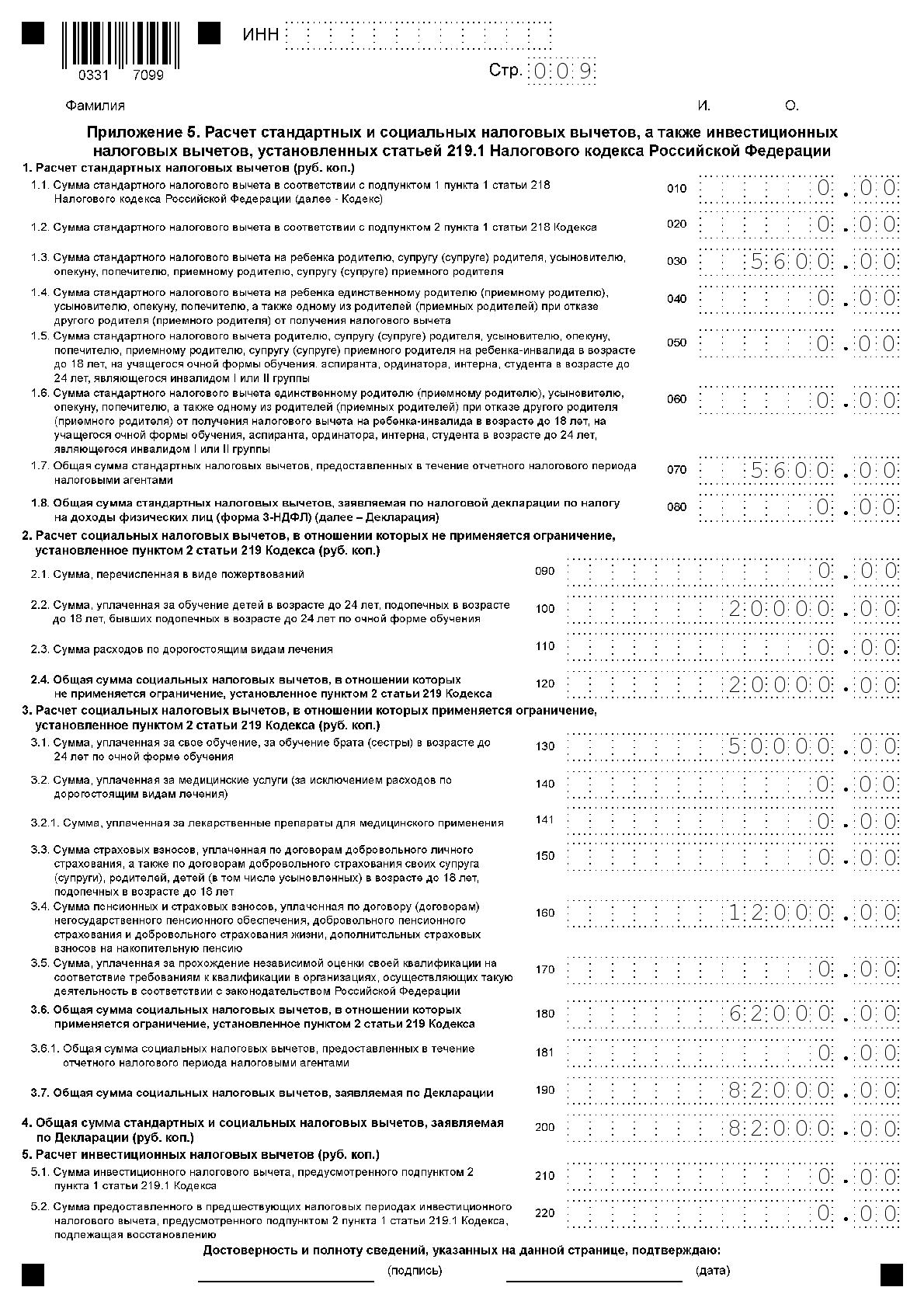

Приложение 5. Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации

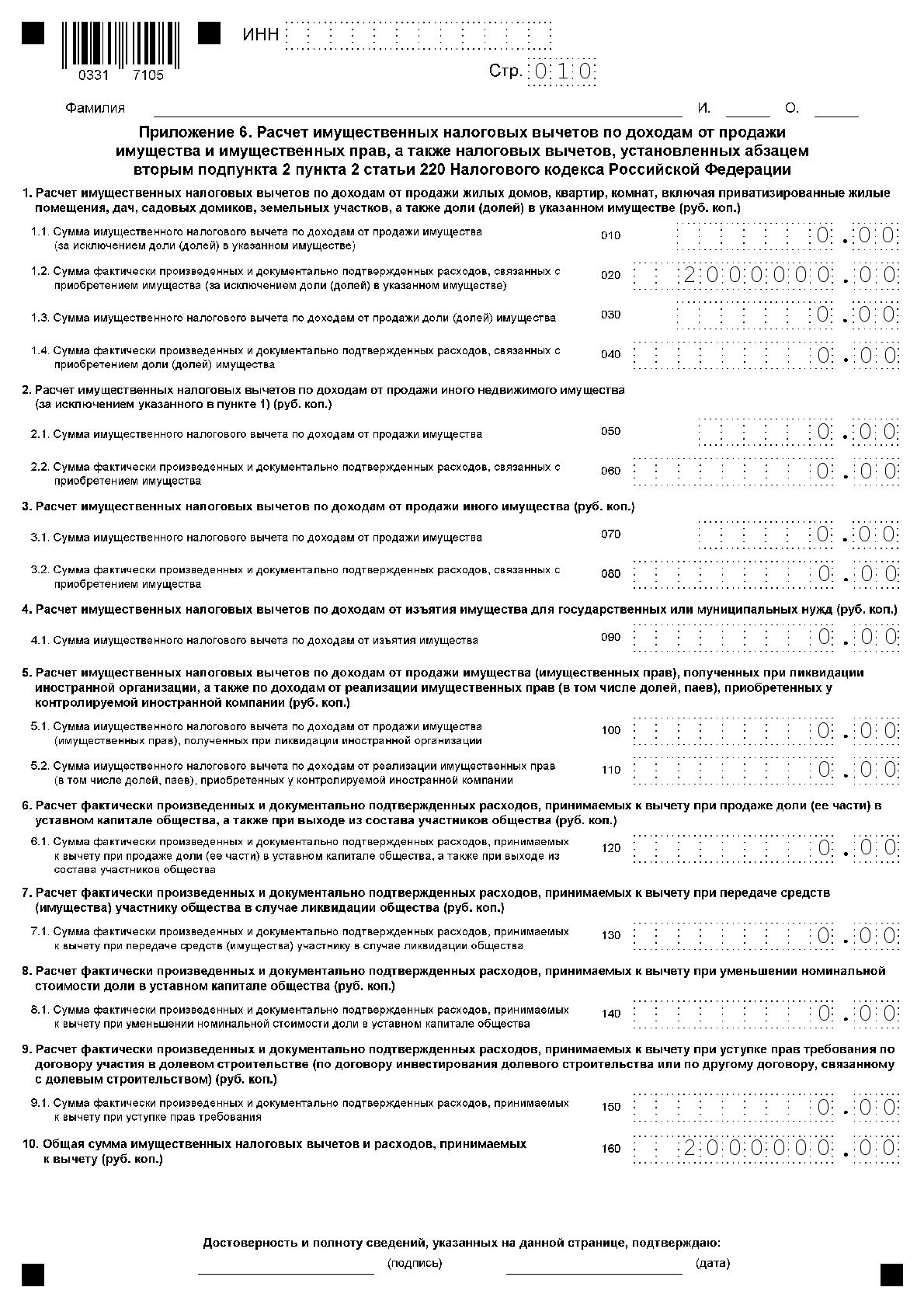

Приложение 6. Расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав, а также налоговых вычетов, установленных абзацем 2 подп. 2 п. 2 ст. 220 НК РФ

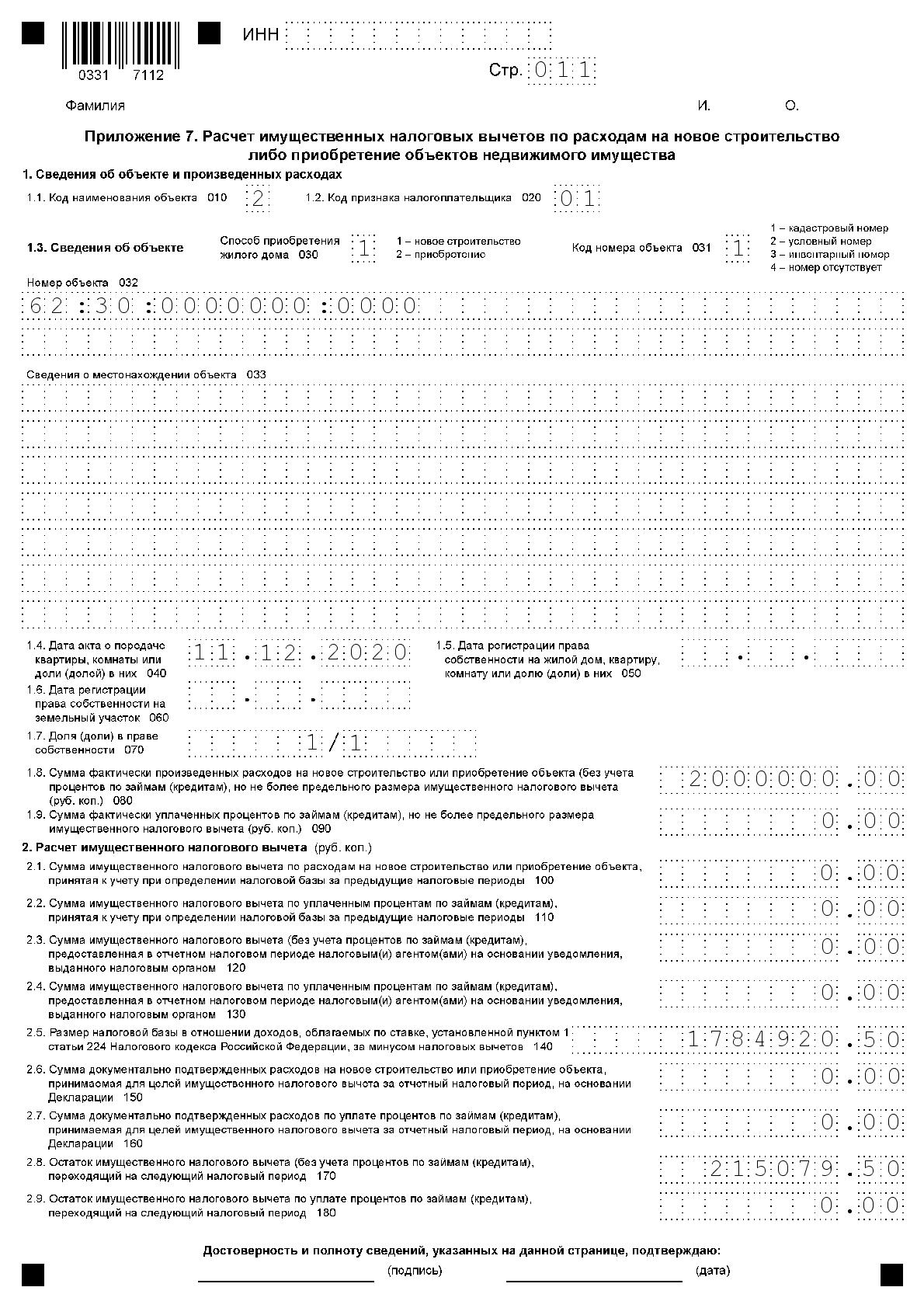

Приложение 7. Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества

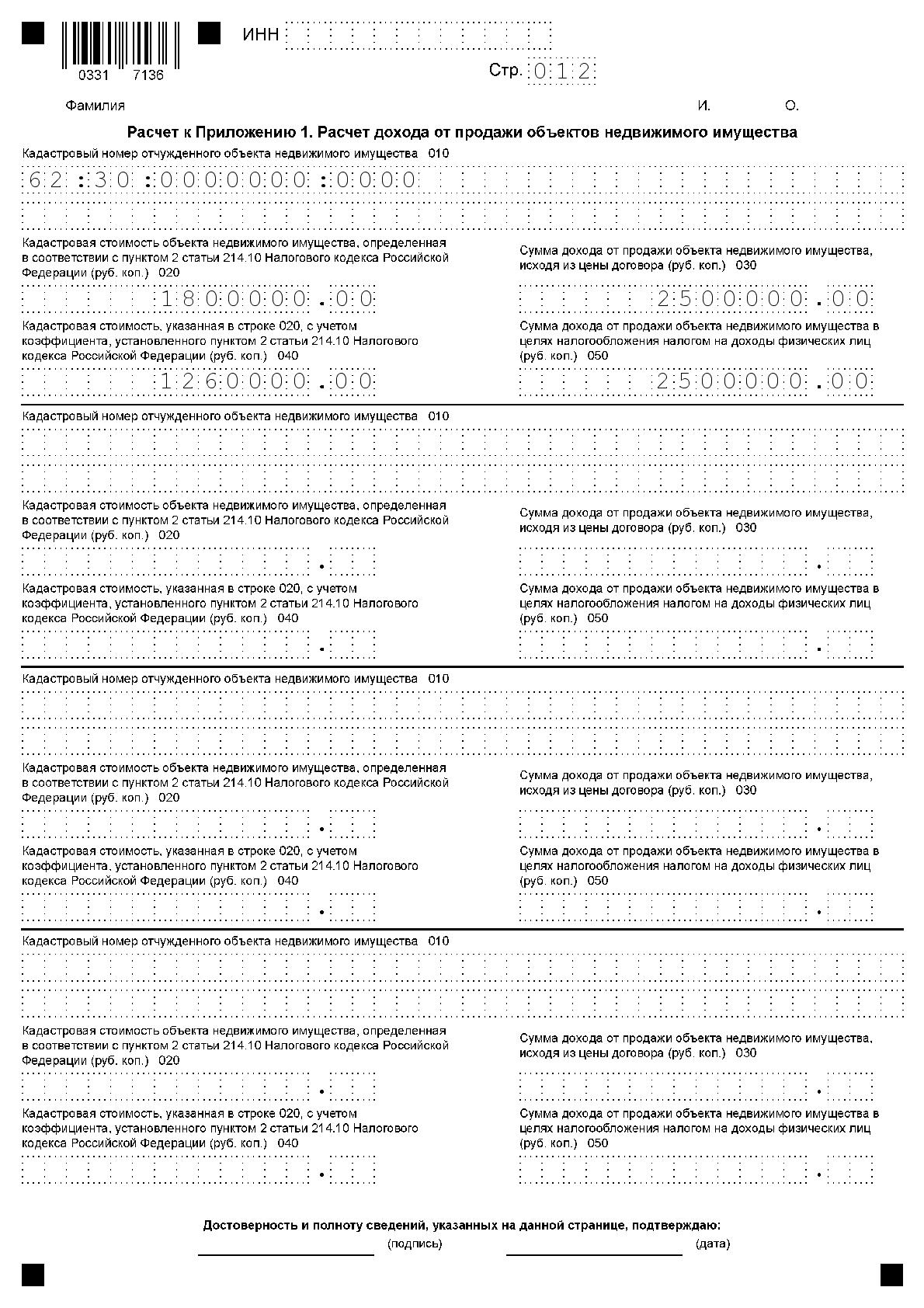

Расчет к Приложению 1. Расчет дохода от продажи объектов недвижимого имущества

Расчет к Приложению 5. Расчет социальных налоговых вычетов, установленных подп. 4 и подп. 5 п. 1 ст. 219 НК РФ

Когда сдавать декларацию при закрытии ИП

Налоговым периодом на упрощённой системе налогообложения является календарный год. В общем порядке ИП на упрощёнке отчитываются не позднее 30 апреля за предыдущий год.

Если же речь идёт о сдаче декларации в случае прекращения деятельности на УСН, то есть специальные сроки, указанные в статье 346.23 НК РФ:

- не позднее 25-го числа месяца, следующего за месяцем, в котором согласно поданному уведомлению, добровольно прекращена деятельность на УСН;

- не позднее 25-го числа месяца, следующего за кварталом, в котором налогоплательщик утратил право применять УСН.

Однако специальных сроков именно для ИП, который не просто прекращает деятельность на упрощённой системе, но и снимается с учёта, НК РФ не установил.

В связи с этим есть две разных позиции фискальных органов.

- Сдать декларацию при закрытии ИП надо в те же сроки, что и при добровольном уходе с УСН (письмо Минфина от 05.03.2019 № 03-11-11/14121).

- Декларация после снятия предпринимателя с учёта сдаётся в общие для всех сроки, то есть после окончания отчётного года (письмо ФНС от 08.04.2016 № СД-3-3/1530). Ведь пункт 2 статьи 346.23 НК РФ применяется, если налогоплательщик направил уведомление об уходе с УСН, а при закрытии ИП оно не подаётся.

Напомним также, что в соответствии со статьей 346.21 НК РФ налог перечисляется в те же сроки, которые установлены для подачи декларации.

Однако учитывая спорную позицию Минфина, мы рекомендуем нашим пользователям отчитываться не позднее 25-го числа месяца, следующего за месяцем снятия ИП с учёта.

Может ли налоговая инспекция требовать от организации представить единую (упрощенную) налоговую декларацию вместо «нулевых» налоговых деклараций по каждому налогу

У налоговой просто нет нужной информации для выставления такого рода требований. Объективно вся информация о доходах/расходах имеется только у предпринимателя, и только он может понять: выполняет ли его предприятие все требования по сдаче «упрощенки», нет ли ограничений, может ли он сдать «нулевую» отчетность.

За всеми видами отчетности нужно внимательно следить. Если налоговая обнаружит, что вы сдали «нулевую» декларацию незаконно (у вас нет права на «упрощенку»), то это будет расценено, как если бы вы не подали декларацию совсем. Не ошибка, не недочет, а прямое уклонение от уплаты налогов.

Сдача единой (упрощенной) налоговой декларации – это право, а не обязанность организации. Также юридические лица вправе сами решить – подать им единую «упрощенку» или все-таки сдать «нулевую» отчетность по каждому из налогов.

Единая упрощенная декларация у ИП не заменит 3-НДФЛ

Конституционный суд России еще в 2006 году определил, что индивидуальный предприниматель обязан представить декларацию по НДФЛ независимо от успешности своего бизнеса. Был у вас доход, сработали вы в убыток или с грехом пополам вышли в ноль – все равно обязаны представить декларацию 3-НДФЛ. Единая «упрощенка» в данном случае не подается.

Как сдать «нулевую» отчетность в ФСС и ПФР

Гораздо сложнее сдать «нулевую» отчетность в ФСС и ПФ обществам с ограниченной ответственностью. Это логично, и вот почему: ООО по определению имеет в штате как минимум одного сотрудника – директора. В маленьких ООО функции директора, как правило, выполняет один из учредителей, который, возможно, и не получает зарплаты. Его доход – это дивиденды от прибыли. Но тем не менее, с точки зрения закона, директор в этом случае считается нанятым работником, а значит, ему должна выплачиваться зарплата. Так что если ООО ведет деятельность, но при этом пытается сдать «нулевую» отчетность в ПФ и ФСС, контролирующие органы отнесутся к такой фирме с вполне логичным подозрением. Самое безобидное, что может произойти в данном случае, – с ООО потребуют объяснений. А в случае если объяснения окажутся неудовлетворительными, – доначислят взносы или вообще оштрафуют.

И в заключение – о ежемесячном отчете СЗВ-М. Если в вашей фирме в течение месяца не появилось сотрудников, то сдавать «нулевую» отчетность по этой форме не нужно.

Сдать нулевой баланс – нулевая отчетность

Новый отчет в Роструд с 1 октября После создания у каждой фирмы появляются обязанности по ведению учета, представлению бухгалтерской отчетности и уплате налогов. Об этом должен позаботиться предприниматель, чтобы были соблюдены требования законодательства, так как за его нарушение предусмотрены значительные санкции. Чаще всего для этого нанимается бухгалтер с опытом работы, который поможет квалифицированно рассчитать платеж в бюджет и подготовить в нужные сроки отчетность.

А что делать, если компания еще не начала работать? В таком случае все равно требуется сдавать отчетность, в том числе нулевой баланс, ведь за неподачу нулевой отчетности наступают штрафы , а также может быть применена блокировка счета, если в инспекцию не поступят нужные формы по истечении 10 рабочих дней от регламентированного срока.

Под нулевой бухгалтерской отчетностью за год понимается заполненная прочерками форма, которая подается в ИФНС, внебюджетные фонды, статистику при отсутствии финансовой деятельности у организации.

В настоящее время все чаще вместо отчетности с нулевыми показателями представляется в инспекцию единая упрощенная декларация.

Для возможности ее использования должно соблюдаться сразу два условия: не должно быть налогооблагаемых операций и движений по счетам. На сегодняшний момент подается следующая нулевая отчетность: Всеми компаниями и индивидуальными предпринимателями в срок до 20 января сведения о среднесписочной численности, при этом в форме ставится 0 человек.

Если компания только создалась, то надо подавать сведения до 20 числа следующего месяца после регистрации. Если предприятие не освобождено, то должна подаваться декларация по НДС, даже когда в отчетном квартале не велась по НДС деятельность — не принимался к вычету и не совершались операции по продаже товаров, оказанию услуг. Декларация по НДС направляется только в электронном виде по специальным каналам связи не позднее 20 числа месяца, следующего за отчетным кварталом.

По налогу на прибыль организаций , которая подается не позднее го числа месяца, следующего кварталом. По единому сельскохозяйственному налогу только на первом году деятельности, далее утрачивается право применять. Компаниями и предпринимателями на УСН. По ЕНВД обычно нет нулевой декларации , так как вмененка предполагает, что даже при отсутствии деятельности платить налог придется, хотя суды в последнее время трактуют этот момент иначе, чем ФНС.

Нулевой баланс. Образец заполнения Всем предприятиям необходимо подать бухгалтерскую отчетность за год, в том числе нулевую, в налоговую инспекцию и в органы Росстата в точные сроки сдачи отчетности — до 31 марта года. В случае несвоевременного представления компанию ждут штрафы за несдачу бухгалтерской отчетности в ИФНС по рублей за каждый непредставленный документ, в статистику штрафы выше – от до р.

На должностных лиц налагаются взыскания в размере от до рублей. Большинство малых предприятий имеет право составлять упрощенную бухгалтерскую отчетность. Малыми считаются предприятия в году, где численность сотрудников менее человек, а выручка составляет не более млн рублей в год. В упрощенном балансе только две формы – бухгалтерский баланс нулевой в том числе и отчет о финансовых результатах, в отличие от обычного баланса, не надо заполнять отчет о движении денежных средств, отчет об изменениях капитала и пояснительную записку, да и сама форма баланса немного сжата.

При этом надо не забыть зафиксировать применение упрощенной формы в учетной политике. Компании, не относящиеся к малым предприятиям, в том числе АО, жилищные кооперативы, микрофинансовые организации должны составлять полную бухгалтерскую отчетность. В балансе указываются финансовые показатели на 31 декабря отчетного прошлого и позапрошлого годов.

В годовом ОФР отражаются данные о бухгалтерских доходах и расходах, за отчетный и предыдущий годы. Фактически бухгалтерский баланс не может быть полностью нулевым, даже если деятельность не ведется, в нем должно быть, как минимум, отражено внесение уставного капитала, так как без него общество не может существовать.

Если он полностью не оплачен, значит нужно отразить дебиторскую задолженность учредителей, но информация в балансе должна присутствовать. В нашем примере, где дан нулевой баланс ООО за год, для образца внесены денежные средства. Поскольку принципами бухучета является двойная запись, то эту же сумму нужно отразить в пассиве в строке Все операции отражаются в тысячах, надо это учитывать, поэтому указываем просто 10, если УК 10 рублей, то округляем и пишем Нулевой бухгалтерский баланс Образец упрощенная форма.

Ответственность за отсутствие сдачи

В данной ситуации могут быть назначены следующие штрафы:

- В размере 1000 рублей в случае, если произошло нарушение сроков подачи документации.

- В размере 200 рублей за каждый документ, который отсутствует, если отчет является не полным.

- От 300 до 500 рублей, если пакет документов, предоставляемый в налоговую – не полный.

Если по каким-либо причинам в срок 10 дней не было произведено корректирование нарушений, то по расчетному счету ООО должны быть прекращены все операции. Штраф за нарушение нулевой отчетности составляет 5% от взносов компании во внебюджетные фонды за последние 90 дней.

Для компаний, работающих на упрощенной системе налогообложения, декларация нулевого баланса должна подаваться один раз в 12 месяцев. ООО должны завершить подачу всех документов до конца марта. В том случае если компания работает с НДС, то подача выполняется каждый квартал. Сдачу отчетности нужно завершить до 20 числа месяца, являющегося первым в квартале. Декларация по налогу на прибыль сдается каждый квартал до 28 числа.

Процедура подготовки документации выполняется бухгалтером, который должен владеть информацией по составлению и срокам подачи отчетности. Если вовремя не сдать отчет или вовсе не осуществить эту процедуру, то компанию могут ждать штрафы, блокировка банковских счетов и прочие последствия, сопровождающиеся определенными проблемами.

Дополнительная информация про нулевую отчетность – в данном видео.

Об авторе

- Григорий Знайко

- Журналист, предприниматель. Веду свое дело и не понаслышке знаю проблемы и сложности, с которыми стакиваются ИП и ООО.

Свежие публикации

- 2020.07.08Иностранные организацииРезидент и нерезидент РФ: кто это и чем отличаются

- 2020.06.29Специальная оценка условий трудаТаблица классов условий труда и правила по оценке

- 2020.06.25Аттестация, повышение квалификацииОбразец положительной характеристики с места работы

- 2020.06.18Трудовая дисциплинаКак правильно написать объяснительную записку

Особенности заполнения при различных схемах налогообложения

Состав отчёта зависит от правового статуса фирмы и выбранной им схемы налогообложения.

Декларация ИП по УСН

Предприниматель, работавший по «упрощёнке» может подать единую декларацию в следующих случаях:

- Нет движения средств на счетах.

- Нет объектов по видам налогов.

При этом ИП должен быть точно уверен, что по его счетам нет движения денег.

Дело в том, что иногда некоторые операции, проводимые банками в автоматическом режиме (комиссии и платы за обслуживание, комиссии по картам и т.п.) остаются за пределами внимания предпринимателя. Поэтому безопаснее выбрать именно нулевую декларацию.

Образец заполнения нулевой налоговой декларации по УСН вы можете скачать здесь.

Декларация ИП по ЕНВД

Возможность нулёвки в качестве налоговой декларации по ЕНДВ законом не предусмотрена.

Понятие вменённого дохода предполагает уплату суммы не с прибыли, а по предварительному расчёту. Это означает, что уплата налога по ЕНВД обязательна.

Фактические случаи оформления нулёвки бизнесменами, работающими по «вменёнке», существуют, но это большая редкость. Налоговики уже озвучили свою отрицательную позицию в этом вопросе.

Даже полученное добро от финииспектора на подачу “нулёвки” по ЕНДВ по истечении времени факт может стать известно контролирующим органам. Тогда суда, а следовательно, и наказания не избежать.

ИП, работающий по такой схеме налогообложения, должен как можно быстрее сняться с учета в налоговой службе в случае простоя его предприятия и отсутствия прибыли.

Снятие с учёта не влечёт за собой регистрацию в качестве ИП. Снятие с учёта означает отмену обязанности платить налог, следовательно, подавать декларацию нет необходимости.

Подробнее о декларации по ЕНВД читайте здесь.

Декларация ООО

От ИП данная организация отличается наличием наёмных работников. Если на предприятии числится хотя бы один сотрудник, нулевую налоговую декларацию в ООО заполнить невозможно. Руководитель должен отчитаться за налоги на доходы физических лиц.

В случае с Юридическим лицом нулевая декларация может вызвать подозрения налоговиков, поскольку для ООО нужен хотя бы исполнительный директор. Это означает, что работник выполняет обязанности и получает заработную плату.

Хотя предприниматели могут найти лазейку и в этих обстоятельствах. Если за отчётный период не выплачивалась заработная плата, отчёт предоставлять нет необходимости. Работодатель пишет объяснительную о том, что зарплата не начислялась. Но это возможно, если ООО открылось в конце года или предприниматель уволил всех работников в отчётный период.

Подготовка нулевого отчета ИП

Законодательство не предусматривает понятия пустой или нулевой отчетности, но налогоплательщикам не запрещено предоставлять в контролирующие органы информацию в связи с неполучением дохода.

Сущность этого типа отчетности заключается в том, что коммерческая деятельность в рассматриваемом промежутке времени не велась – соответственно, основание для начисления и оплаты налогов отсутствует.

Предпосылки для предоставления нулевой отчетности индивидуальным предпринимателем любой системы налогообложения имеются в случаях, когда:

- в отчетном промежутке не проводилась ни одна операция по банковскому расчетному счету;

- компанией не были выписаны и не предоставлялись акты, накладные, счета-фактуры или чеки;

- функционирование организации было приостановлено по иным причинам.

Нулевой (пустой) отчет должен предоставляться также в ФСС и ПФР, если у работодателя числятся наемные сотрудники, но из-за приостановления деятельности им не выполнялись какого-либо рода выплаты.

Процедура заполнения пустого (нулевого) отчета практически схожа с обычной процедурой подготовки любого аналогичного документа. Различие состоит лишь в том, что все пункты и графы стандартных отчетных форм и их приложения содержат вместо конкретных значений нулевые показания или прочерки.

При этом некоторые сведения могут быть заполнены предпринимателем самостоятельно и не требуют привлечения штатного бухгалтера или обращения к услугам исполнителей по договору.

Шаг 4. Подготовка отчёта

Перед тем как сдать декларацию по УСН для ИП через интернет, её необходимо подготовить.

Если ПО уже установлено, можно формировать отчёт по УСН. Если же нет, программу следует скачать и установить по инструкции, ссылка на которую также приводится на сайте ФНС.

При первичном запуске нужно ввести информацию о предпринимателе:

Далее в разделе «Документы» выберите пункт «Налоговая отчётность», а в появившемся списке – декларацию по УСН:

Будет создана пустая форма отчёта. Некоторые её поля заполняются автоматически, сведения же для других нужно выбрать из списка или внести. Чтобы рассчитать сумму налога, нужно нажать «Р» (расчёт). Для проверки правильности заполнения формы по контрольным соотношениям есть кнопка «К» (контроль).

Если система выдаёт сообщение, что проверка пройдена, и ошибок нет, декларацию УСН можно сохранить и закрыть. При обнаружении ошибок система подскажет, в каких полях они допущены.

Далее нужно скачать декларацию для отправки, а точнее, выгрузить транспортный контейнер с ней, нажав соответствующую кнопку в верхнем меню. Данные отчёта по УСН ИП надо ещё раз проверить, и если всё правильно – подтвердить, нажимая соответствующие кнопки в диалоговых окнах. В последнем окне требуется указать путь для формирования контейнера и ввести идентификатор абонента, полученный на предыдущем шаге:

В результате декларация по УСН будет выгружена в указанную папку.

Кто сдает декларацию НДС 2021?

- Предприятия и ИП, признанные плательщиками НДС.

- Налоговые агенты.

- Посредники, выделяющие НДС в своих счетах-фактурах (даже не плательщики НДС).

Форма декларации по НДС 2021. Как заполнить декларацию по НДС?

С начала 2021 г. действует новый вариант декларации. Он представляет собой титульный лист и 12 разделов. Абсолютно все организации заполняют исключительно первый раздел и титульный лист, а оставшиеся части формы нужны лишь некоторым.

В титульном листе указываются: наименование и реквизиты плательщика, его контактные данные, отчетный период, код налогового периода и номер корректировки (например, при первичной подаче — 000), код по месту учета, дата подачи. Лист заверяется подписью физлица, руководителя предприятия или уполномоченного им лица.

В 1-м разделе фиксируется сумма НДС, подлежащая выплате из бюджета или взносу в него по расчетам налогоплательщика.

Основанием для подсчета суммы НДС служат:

- книги продаж и покупок;

- журнал учета полученных и выставленных счетов-фактур и регистры бухучета налогоплательщика или налогового агента;

- регистры налогового учета налогоплательщика или налогового агента.

Сроки сдачи

Налоговый период по НДС равен 3 месяца (квартал). Следовательно, придется подготовить четыре декларации в год. Сдать каждую из них нужно до 25-го числа месяца, идущего за отчетным. Продление срока возможно в случае попадания последнего (предпоследнего) дня на официальный выходной.

Декларация НДС 1-й квартал 2021 — 25 апреля, 2-й — 25 июля, 3-й — 25 октября, 4-й — 27 января 2021 г.

Проверка

Будьте предельно внимательны при заполнении: внесенные вами данные сверяются с аналогичными сведениями от ваших продавцов и покупателей. Расхождение в цифрах недопустимо. Боитесь ошибиться? Отправьте запрос в налоговую на сверку.

При обнаружении ошибок следует направить уточненную декларацию.

Как и куда отправлять?

Отчетность сдается только в электронном формате. Направляется в налоговую по месту регистрации налогоплательщика.

Заполнить декларацию по НДС онлайн бесплатно можно в специальных интернет-сервисах. Это быстро и удобно. А можно для этой цели воспользоваться профессиональными бухгалтерскими программами, которые заранее предустанавливаются на ПК.

Отдельным категориям разрешено заполнять вручную бумажный вариант. Например, налоговым агентам, освобожденным от уплаты НДС или не являющимся плательщиком данного налога из-за выбранной системы налогообложения.

БЫСТРО И КАЧЕСТВЕННО

- Удобное выставление счетов онлайн

- Моментальная отправка счетов на e-mail вашему покупателю

- Контроль задолженности по каждому покупателю

декларации по НДС 2019

Загрузите бесплатно пустой бланк декларации по НДС в формате Excel.

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Начать использовать КУБ прямо сейчас 14 дней БЕСПЛАТНЫЙ ДОСТУП

Ответственность

Законодательно предусмотрены штрафные санкции за несдачу отчетов или за нарушение сроков сдачи отчетности. Данная мера не подразумевает разделения предоставляемых отчетов по каким-либо параметрам и распространяется на все возможные виды отчетности в целом, не выделяя при этом нулевые сведения.

Бухгалтерская отчетность с нулевыми значениями не является причиной несоблюдения обязанности предпринимателя по предоставлению форм предусмотренной отчетности.

Отсутствие деятельности и доходов значительно сокращает расход времени и упрощает процедуру заполнения отчетных форм и передачу их в контролирующие органы.

Правильно заполненная и вовремя переданная отчетность позволит избежать недоразумений и возникающих из-за них проблем.

Суть нулевой декларации по УСН

В законодательстве РФ нет такого термина как «нулевая декларация». Данное понятие используется среди индивидуальных предпринимателей.

Нулевая декларация по УСН для ИП — это документ, который отражает данные по налоговому периоду, в течение которого не происходило движения средств по счетам ИП. Вследствие этого исключается образование налоговой базы для исчисления платежей в пользу государства.

Отказ от подачи декларации в ФНС грозит штрафными санкциями, даже если деятельность ИП не велась.

Нулевая декларация по УСН — не пустой документ. Расчет налога по УСН с учетом «чистых» доходов (когда отнимают все расходы) приводит к образованию убытков (за прошедший год). Несмотря на наличие убытков, ИП все же придется оплатить налог в размере 1% (от дохода).

Исключением может стать только ИП, применяющий в качестве объекта налогообложения доходы. Отсутствие доходов в данном случае не предполагает уплату налога ИП.

Несмотря на отсутствие дохода, определенные платежи в бюджет ИП обязан производить в любом случае. К таким платежам относятся обязательные фиксированные взносы ИП за себя на пенсионное и медицинское страхование.

Размер этих платежей ежегодно повышается со следующей динамикой:

- В 2021 году размер фиксированных взносов на эти цели составлял 32 385 рублей. В том числе, 26 545 рублей на пенсионное страхование и 5840 рублей на медицинское страхование.

- В 2021 году размер фиксированных взносов увеличился и составлял уже 36 238 рублей (29 354 — пенсионное страхование; 6 884 – медицинское страхование).

- В 2021 году произойдет очередное увеличение размеров фиксированных взносов. Общая сумма взносов, подлежащая к уплате в 2021 году, составит 40 874 рубля, в том числе на пенсионное страхование 32 448 и на медицинское страхование 8 426 рублей.

- В 2021 году увеличения размера взносов не произойдет. Фиксированные суммы платежей на обязательное пенсионное и медицинское страхование останутся на уровне прошлого 2021 года: — пенсионное страхование 32 448 руб; — медицинское страхование 8 426 руб.