Нулевая декларация для ип на упрощенке

Содержание:

- Состав декларации по УСН в 2020 году

- Особенности составления декларации по НДФЛ

- Единая упрощенная декларация

- Штраф за несдачу нулевой отчётности

- Нулевая отчетность для ИП на ОСНО

- Образец нулевой декларации 3-НДФЛ

- Какую декларацию сдают ИП

- Кто сдаёт единую упрощённую декларацию

- Примеры заполнения декларации УСН Доходы для ИП

- Форма новой декларации по УСН

- Требования к оформлению декларации

- Суть нулевой декларации по УСН

- Подача отчетности с помощью единой упрощенной декларации

Состав декларации по УСН в 2020 году

Декларация состоит из нескольких разделов. Однако не все разделы нужно заполнять и сдавать. Какие разделы декларации заполнять зависит от объекта налогообложения. Бывает два вида объектов налогообложения:

- доходы;

- доходы минус расходы.

Общий состав декларации по УСН выглядит следующим образом:

- титульный лист.

- раздел 1.1.

- раздел 1.2.

- раздел 2.1.1.

- раздел 2.1.2.

- раздел 2.2.

- раздел 3.

Какие разделы нужно заполнять в зависимости от объекта налогообложения, перечислено в таблице.

|

Состав декларации при объекте налогообложения «доходы»: |

Состав декларации при объекте налогообложения «доходы минус расходы»: |

| титульный лист | титульный лист |

| раздел 1.1 | раздел 1.2 |

| раздел 2.1.1 | раздел 2.2 |

| раздел 2.1.2 (для налогоплательщиков, которые платят торговый сбор) |

Особенности составления декларации по НДФЛ

С налогом по доходу физлиц (НДФЛ) дело обстоит проще:

- уведомление ИФНС не требуется;

- при этом ИП должен сдать в налоговую упрощённую декларацию 3-НЛФЛ за прошедший год с нулевыми показателями дохода (и расхода);

- отчёт необходимо предоставить налоговикам в срок не позднее 30 апреля;

- актуальная форма 3-НДФЛ утверждена в конце 2015 года, при оформлении декларации нужно пользоваться шаблоном в редакции от 25.11.2015.

Образец заполнения титульного листа 3-НДФЛ: актуальный шаблон

Основные моменты, которые нужно учесть при заполнении декларации 3-НДФЛ:

Возможна ли нулевая декларация по ЕНВД

Когда частный предприниматель при регистрации выбирает вменённый налог, он становится плательщиком регионального налога, размер которого устанавливается исполнительной властью субъекта РФ. Правила налогового режима указывают, что отчётность по ЕНВД должна сдаваться в налоговый орган ежеквартально.

Минфин РФ заявляет по этому вопросу, что ИП, работающий на вменённом доходе, освобождается от уплаты всех общих налогов предпринимателя (НДС, НДФЛ, имущественного и прочее). Но в то же время статьёй 346 НК РФ ему вменяется доход. И если ИП не получает прибыли более одного месяца, он не имеет права оставаться на «вменёнке».

Таким образом, если частный предприниматель, являясь налогоплательщиком ЕНВД, временно останавливает своё дело, он должен:

- в течение 5 рабочих дней с момента остановки деятельности отправить уведомление в ИФНС о снятии обязанности плательщика вменённого дохода;

- снявшись с учёта по «вменёнке», перейти на упрощённый налоговый режим (другие льготные режимы здесь не подойдут);

- дождаться положительного решения из налоговой;

- до 20-го числа месяца по прошествии календарного квартала сдать финальную отчётность по вменённому налогу за весь период работы по ЕНВД;

- далее отчитываться 1 раз в год:

- по нулевой декларации по УСНО — в срок до 30 апреля;

- или единой (упрощённой) декларации — до 20 января (налоговики допускают оба варианта отчётности).

По вменённому налогу сдать нулевую декларацию не получится

2 нулевые декларации для УСНО

На «упрощёнке» процедура предоставления нулевой декларации фактически ничем не отличается от стандартного декларирования УСН. И также по итогам года заполняется налоговая декларация, крайний срок сдачи которой — 30 апреля.

Рассмотрим некоторые моменты при оформлении титульного листа декларации УСН, какие данные вносим, что пропускаем:

- ИНН предпринимателя, в полях КПП — прочерки (заполняются только для компаний);

- номер — «0—» для первой за период декларации, если корректировочный расчёт, ставим «1—»;

- налоговый период (код) — если расчёт за год — кодовое число 34, если ИП ликвидируется, то 50;

- представляется в налоговый орган (код) — номер ИФНС (обычно это 4 первые цифры ИНН предпринимателя);

- по месту нахождения (учёта) (код) — 120 (код для всех ИП);

- форма реорганизации, ликвидация (код) — ставим прочерк;

- ИНН/КПП реорганизованной организации — прочерк;

- ОКВЭД — по основной деятельности, достаточно поставить первые 4 цифры, далее — прочерки.

На остальных страницах вместо цифр доходов и расходов необходимо проставить прочерки.

При этом налоговый регулятор не запрещает частному бизнесу, работающему на УСНО, использовать при отчётности форму единой (упрощённой) декларации. Главное, придерживаться сроков именно этой формы: расчёты должны быть в налоговой инспекции до 20 января.

Образец заполнения титульного листа нулевой декларации по УСН

Единая упрощенная декларация

Есть еще один вариант, как сдать нулевую отчетность при отсутствии деятельности. Это так называемая единая упрощенная декларация. Форма утверждена давним приказом Минфина РФ от 10.07.2007 N 62н, и ожидается ее изменение.

Однако с ЕУД не так все просто. Во-первых, она может быть сдана, если предприниматель не только не ведет деятельность, но и не проводит никаких операций по кассе и расчетному счету. А ведь во многих случаях банк взимает оплату за РКО, даже если ИП не работает. Или, предположим, предприниматель оформил аренду, но бизнес пока не начал. Арендные платежи при этом проходят и оформляются документально, значит, сдавать ЕУД в этом случае нельзя.

Во-вторых, ЕУД нельзя сдавать вместо нулевой 3-НДФЛ, поэтому ИП на ОСНО могут разве что заменить единой упрощенной декларацию по НДС. В-третьих, сроки сдачи ЕУД не очень удобны. Например, нулевая декларация по УСН сдается до 30 апреля, если же предприниматель решит отчитаться в рамках упрощенной системы налогообложения по ЕУД, то сдать ее надо намного раньше – не позже 20 января.

Штраф за несдачу нулевой отчётности

Административная ответственность предпринимателей за несвоевременную сдачу налоговой отчётности предусмотрена ст. 119 Налогового кодекса РФ. В 2018 году это по 5% суммы налога за каждый месяц просрочки, включая неполные, но не более 30% от общей суммы к уплате за соответствующий налоговый период.

Казалось бы, когда дело касается нулевой отчётности, можно расслабиться: ведь коль налоговая база равна нулю, то и 5%, и 30% этой суммы будут равны тому же нулю.

Но есть ещё один нюанс — минимальная сумма штрафа в той же статье 119 НК РФ определена на уровне 1 000 рублей. А значит, при нулевом доходе (или разнице между доходами и расходами) заплатить придётся не больше этой суммы, но и не меньше.

Аналогичные правила действуют и в отношении подачи отчётов по страховым взносам — те же 5% от суммы причитающегося каждому фонду платежа по каждому виду отчётности за полный или неполный месяц просрочки.

За отсутствие книги доходов и расходов ИП придётся заплатить 200 рублей штрафа.

За просрочку подачи любой налоговой декларации предприниматель будет вынужден заплатить штраф

В качестве дополнительной санкции инспекторы ФНС, ПФР и ФСС вправе заблокировать расчётный банковский счёт ИП, просрочившего сдачу отчётности на десять дней и более. Разблокировка становится возможной только после полного исполнения обязательств перед государством, игнорирование которых привело к такому ограничению.

Обязанность сдавать хотя бы нулевую налоговую отчётность и делать платежи во внебюджетные фонды за себя и работников, если они есть, автоматически вытекает из статуса ИП. Отсутствие же прибыли или фактической предпринимательской деятельности при этом не играет никакой роли. В ситуации, когда вы делаете добровольный или вынужденный перерыв в ведении бизнеса, стоит подумать, не проще ли провести ликвидацию ИП и зарегистрироваться заново, как только сможете возобновить свою деятельность.

Нулевая отчетность для ИП на ОСНО

Для общего режима предусмотрен ряд налогов, которые должен уплачивать предприниматель. По каждому нужно подать налоговую декларацию, даже при отсутствии дохода. Нулевая отчетность ИП на ОСНО состоит из нескольких документов.

Нулевая отчетность по НДС

Налоговая декларация на НДС подается каждый квартал. Она состоит из титульного листа и обязательных разделов. Ее можно подавать только в электронном виде. Заполнение на бумажном носителе недопустимо. Декларация подается до 25-го числа месяца, который следует за истекшим кварталом.

Общепринятая декларация по НДС может не использоваться при отсутствии деятельности. Если нет оборота, продаж и движения денег, предприниматель имеет право подать единую упрощенную декларацию по форме КНД 1151085. Она заменит несколько видов отчетности, которые необходимо предъявить.

Титульный лист декларации по НДС на ОСНО содержит стандартные данные (ИНН, налоговый период и прочие). Однако начиная с 4 квартала 2021 года, действует обновленный вариант отчетности. Изменения коснулись оформления титульного листа, в котором теперь не содержится реквизит ОКВЭД. В первом разделе добавлены строки для отражения данных по соглашениям о защите и поощрению капиталовложений. Отдельные изменения внесены в коды операций, в том числе для IT-компаний.

Разделы декларации по НДС содержат данные о суммах налога, а также другую информацию, подтверждающую ведение деятельности. Если предпринимателем она не осуществлялась, во всех строках будут стоять прочерки. Указываются только необходимые коды, как и при сдаче нулевой отчетности для ИП на УСН.

Нулевая отчетность по налогу на прибыль

3-НДФЛ подается не позднее 30-го апреля того года, который следует за истекшим налоговым периодом (календарным годом).

Титульный лист содержит следующие данные:

- номер корректировки;

- код налогового периода;

- личные данные налогоплательщика;

- данные документа, подтверждающего личность;

- прочее.

Остальные разделы содержат информации о суммах доходов, налогов, вычетов и прочего. Поэтому, как и в предыдущих случаях, в большинстве строк стоит прочерк.

Отчетность по другим налогам

Декларации по другим налогам ИП на ОСНО сдают только при наличии объекта: земли, водных ресурсов и прочего. Если они не используются, соответственно, и отчетность сдавать не потребуется.

Если за календарный год деятельность отсутствовала, придется сдать баланс. Придется указать, как минимум, размер уставного капитала в пассиве и заполнить одну из строк активов.

Нулевая отчетность по страховым взносам

Если у предпринимателя имеются наемные сотрудники, значит, за них требуется платить страховые взносы. Отсутствие деятельность не освобождает от отдельных видов отчетности.

Рассмотрим подробнее виды отчетов по страховым взносам:

- 6-НДФЛ — сдавать не требуется, если предприниматель не перечислял деньги в пользу сотрудников;

- 2-НДФЛ — отчетность не сдается при отсутствии деятельности;

- данные о среднесписочной численности — нужно сдавать до тех пор, пока в штате числится хотя бы один сотрудник;

- расчет по страховым взносам — нужно подать нулевую отчетность ИП;

- СЗВ-М и СЗВ-стаж — подаются при наличии действующих трудовых договоров.

Сроки подачи отчетности по страховым взносам стандартные.

Образец нулевой декларации 3-НДФЛ

Многие думают, что нужно подавать нулевую 3-НДФЛ, если нет дохода. Но это не так. Если у лица нет дохода, ему вообще не нужно представлять декларацию. А подача отчетности несмотря на отсутствие объектов обложения предусмотрено ст.80 НК РФ для ИП и ЮЛ, если они не закрыли деятельность, но за период не имели доходов.

Нулевая декларация — это не 3-НДФЛ без дохода, а 3-НДФЛ без базы. База становится равна нулю, что и делает весь остальной расчет и результат нулевыми.

Для заполнения декларации нужны исходные данные.

Пример 1

Шишкин Михаил срочно продал квартиру в 2018 году за 3 000 000 рублей. Он купил ее в 2016 году за 3 200 000 рублей. Кадастровая стоимость квартиры — 2 500 000 рублей.

Кадастровая стоимость важна, т. к. для объектов, купленных после 2016 года, действуют правила ст.217.1 НК РФ — цена сделки сравнивается с кадастровой стоимостью, умноженной на коэффициент 0,7. Какая сумма больше, та и принимается за базу обложения. Срок владения у Шишкина 2 года, значит, нужно заплатить НДФЛ и сдать декларацию.

Образец 3-НДФЛ без уплаты налога:

- Сначала заполняется расчет к приложению 1: по строке 020 укажите кадастровую стоимость, а напротив — рыночную. Затем по строке 040 укажите кадастровую стоимость после умножения на 0,7, а напротив рыночную.

- Заполнение приложения 6: в строке 010 указывается вычет, а в строке 020 — расходы. Шишкин выбрал расходы и записывает их в строку 020. Его реальные расходы составили 3 200 000, но он пишет 3 000 000, т. к. в декларации расходы не могут превышать доходы. Продублируйте расходы в строку 160.

- Заполнение приложения 1: нужно указать ставку, вид дохода — продажа имущества по рыночной цене — 01, имя покупателя и сумму выручки.

- Заполнение раздела 2: доходы и расходы одинаковые. Расходы пишутся в строке 040. дальше идут нули, т. к. и база, и налог равны нулю.

- Заполнение раздела 1: выбирайте «отсутствие уплаты» и пишите ноль в строках уплаты и возврата. КБК можете переписать с нашего образца, он единый на всей территории страны. ОКТМО — территориальный код, его нужно смотреть по своей территории.

- Титульный лист заполняется по паспорту. Все коды можно переписать с нашего образца, кроме кода инспекции. Номер своей инспекции вы можете найти на сайте ФНС.

- Пронумеруйте все листы и впишите общее число на титульной странице.

- На всех страницах укажите ИНН, свою фамилию, поставьте подпись. Дату нужно указывать в день подачи.

Образец заполненной нулевой декларации на приведенном выше примере можно скачать здесь.

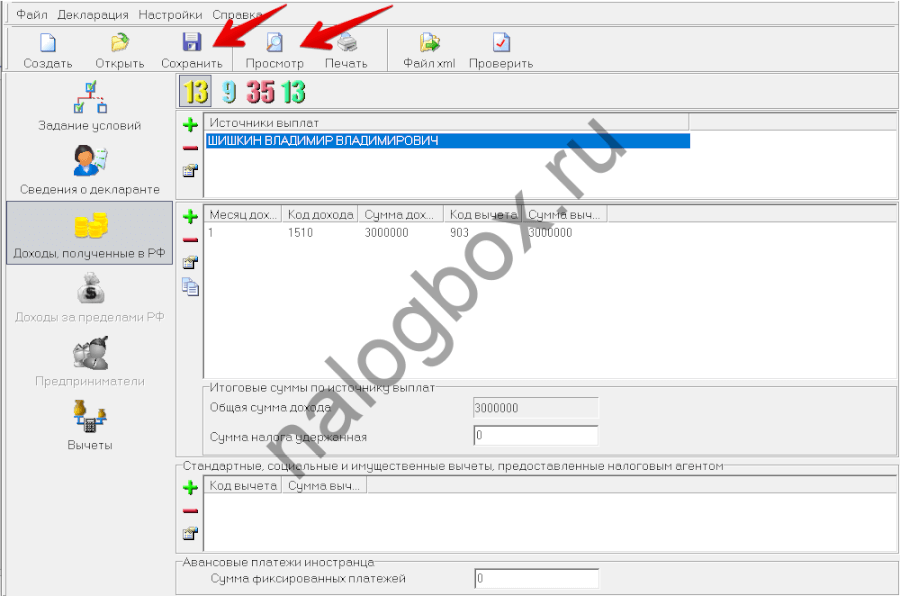

Как заполнить через программу:

- 28 декабря 2018 года ФНС анонсировала новую версию программы. Вы можете скачать ее на сайте ФНС.

- Спуститесь вниз страницы и перейдите к разделу «Программное обеспечение».

- В вариантах выберите «Декларацию».

- На страницы есть все версии программы.

- Нажмите на кнопку загрузки файла для установки.

- Откройте установленную программу. У нее такой же вид, как у прежних версий.

- Задайте ключевые условия. Сначала выберите номер инспекции. Если вы не знаете номер свой ИНФС, его легко найти через специальный сервис на сайте Службы. Там же найдете ОКТМО.

- Остальные графы оставьте без изменений, если вы не имеете особых статусов и доходов.

- Переходите к следующей вкладке.

- Все данные нужно записывать заглавными буквами. Нажмите на клавиатуре кнопку Caps Lock. Пишите в именительном падеже и строго по паспорту. Код паспорта — 21.

- Откройте следующую вкладку — о доходах.

- В источниках выплат нажмите на «+».

- Здесь вам нужно указать покупателя — если это гражданин, достаточно его полного имени. А если ИП или организация, нужны все реквизиты. Они должны быть в договоре продажи.

- Когда появится такое окно, нажмите на кнопку «Пропустить».

- Теперь откройте сами доходы.

- Нужно заполнить появившееся окно.

- Код дохода при продаже имущества — 1510.

- Напротив укажите сумму выручки.

- Ставьте галку, если вы купили проданный объект после 2016 года.

- В открывшихся графах запишите данные по договору.

- Теперь выберите код вычета — стандартный имущественный вычет или расходы.

- У Шишкина были расходы. Он выбирает код 903.

- Напротив кода указываете сумму расходов.

- Выберите месяц сделки и нажмите «Да». Появится окно о превышении суммы вычета — значит, нужно вписывать расходы в пределах доходов. Исправьте сумму и снова нажмите «Да».

- В итогах раздела отразится ваш доход.

На этом заполнение заканчивается. Вы можете просмотреть результат. Сохранить файл и выгрузить в «Личный кабинет» для отправки онлайн либо отправить его на внешний носитель (флешку) и сдать в ИФНС при личном визите.

Какую декларацию сдают ИП

Чтобы понять, какая декларация ИП обязательна к предоставлению в налоговые органы, следует в первую очередь уточнить, как ведется учет деятельности. В соответствии с законодательными требованиями предприниматели вправе применять разные налоговые режимы – ОСНО, ПСН, ЕНВ, УСН, ЕСХН, а также их комбинации. Каждая из упомянутых систем налогообложения регулируется отдельной главой Налогового Кодекса, где определены налогоплательщики, ставки, сроки уплаты фискальных сумм, порядок расчета и сдачи отчетности.

Независимо от того, на каком режиме ведется деятельность, подача декларации ИП является обязательной даже при нулевых показателях. Используемые бланки должны соответствовать актуальной редакции отчетного документа, но заполнение формы осуществляется в общем порядке, без существенных отличий от внесения данных при наличии показателей. Предоставляя нулевки, бизнесмен исполняет свои обязанности налогоплательщика по сдаче отчетности, уведомляя налоговые органы об отсутствии налогооблагаемой базы и сумм налоговых сборов к уплате в бюджет. О санкциях, которые грозят ИП при несдаче деклараций, – подробнее чуть ниже.

Кто сдаёт единую упрощённую декларацию

Все субъекты предпринимательства, независимо от того, ведётся ли фактически деятельность, обязаны отчитываться перед фискальными органами. Основным отличием является возможность сдавать нулевую отчётность отдельно по каждому из налогов, в момент приостановки деятельности. При соблюдении определённых требований разрешается подавать единую упрощённую декларацию, заменяющую собой сразу несколько типов отчётности. Для субъектов предпринимательства подобная форма весьма удобна, так как включает всего две страницы. Сдаётся отчёт в налоговые органы, которые произвели регистрацию ИП.

Подавать единую декларацию можно при выполнении определённых требований:

за истекший отчётный период у плательщика отсутствовали расчётно-кассовые операции, совершённые как наличным, так и безналичным способом. Операцией будет считаться и перечисленные по ошибке средства от контрагентов. По этой причине перед подачей ЕУНД требуется обратиться в обслуживающий банк для запроса выписки по расчётному счёту;

отсутствует объект налогообложения по налогам, указанным при подаче ЕУНД

Важно отметить необходимость отсутствия и налогооблагаемого объекта (доход, имущество и т. д.), и операций по налогу.

Подавать ЕУНД можно только по налогам, длительность отчётного периода которых более квартала.

- для субъектов предпринимательства на основном режиме – декларации по НДС и налогу на прибыль. Заменять ЕУНД декларацию 3-НДФЛ чревато негативными последствиями. Органы фискальной службы настаивают, что даже при отсутствии положительного результата по итогам деятельности предприниматель должен сдавать именно декларацию 3-НДФЛ;

- декларации для упрощенцев и плательщиков ЕСХН.

Подавать ЕУНД нельзя по налогам с отчётным периодом 1 месяц (к таковым относятся налоги для бизнеса, занимающегося добычей полезных ископаемых или игорным бизнесом, акцизы). Субъекты предпринимательства на вменёнке также не могут воспользоваться правом подачи единой декларации по причине отсутствия теоретической возможности наличия нулевой декларации. Это объясняется тем фактом, что расчёт платежа привязан к физическому показателю (размер торгового зала, количество персонала, число единиц ТС). Даже отсутствие прибыли или приостановка деятельности не являются основаниями неуплаты вменённого налога. Чтобы избежать трат при остановке бизнеса на ЕНВД, предпринимателю необходимо сняться с учёта плательщика вменённого налога. Предприниматели на ПСН также не могут подавать ЕУНД, исключением являются случаи, когда ИП утратил возможность применения патентной системы и переведён на ОСНО. ИП на УСН может отчитаться как единой упрощённой декларацией, так и нулевой.

Например, Борисов К.А. прошёл процедуру регистрации ИП в декабре 2017 года. Бизнесменом не было подано заявление на применение упрощённого режима, поэтому автоматически применялась ОСНО. По завершении года ему потребуется сдать отчёт по НДФЛ и НДС. В месяц регистрации предпринимателем не велась деятельность, операций не проводилось, объект НДС отсутствовал. Чтобы избежать формирования отчётности по НДС ИП может подать ЕУНД, а по НДФЛ придётся сдать отчётность за год не позже 30.04.18.

личный визит ИП в ФНС;

с представителем – потребуется оформление нотариально заверенной доверенности;

электронно – разрешено использовать электронные сервисы, возможности коммуникационных компаний;

почтовым отправлением – письмо должно быть заказным, содержать опись отправляемых документов

Важно составить опись в 2-х экземплярах: один, с отметкой Почты РФ остаётся у ИП, другой вкладывается в конверт. Датой подачи декларации является дата приёма сотрудником почты отправления, определяется по отметке-штемпелю

Если документ был отправлен за сутки до окончания срока сдачи, ЕУНД считается поданной своевременно. Во избежание дополнительных проблем необходимо хранить чеки, подтверждающие отправку и доставку декларации в ИФНС.

Срок подачи документа – до 20-го числа месяца, наступающего за прошедшим отчётным налоговым периодом (3, 6, 9, 12 месяцами). Если подачу осуществляют предприниматели на упрощёнке или едином с/х налоге, срок сдачи установлен до 20 января года, наступающего за прошедшим отчётным годом. При этом согласно разъяснениям Федеральной налоговой службы, один раз за год, а не четырежды. Для сдачи деклараций УСН и ЕСХН установлены удлинённые сроки: для плательщиков единого с/х налога – до 31.03 будущего года, для упрощенцев – 30.04 будущего года.

Примеры заполнения декларации УСН Доходы для ИП

А теперь на конкретных примерах рассмотрим заполнение декларации УСН 6 для ИП.

Пример 1.

Индивидуальный предприниматель без работников получил в течение 2020 года следующие доходы:

- первый квартал — 243 000 руб.;

- второй квартал -172 000 руб.;

- третий квартал — 319 000 руб.;

- четвёртый квартал — 192 000 руб.

Кроме того, в течение года ИП каждый квартал платил за себя фиксированные страховые взносы по частям:

- первый квартал — 10 000 руб.;

- второй квартал — 8 000 руб.;

- третий квартал — 12 000 руб.;

- четвёртый квартал – 10 874 руб.

Это позволило сразу уменьшать авансовые платежи за каждый отчётный период. В декларации при этом будут отражаться не только начисленные авансовые платежи (6% от дохода), но и суммы авансов, уменьшенные на уплаченные взносы.

Обратите внимание, что в налоговом учёте для УСН Доходы учитываются не кварталы, а отчётные периоды:

- первый квартал;

- первое полугодие;

- девять месяцев.

При этом полученные доходы, авансовые платежи и уплаченные страховые взносы рассчитываются нарастающим итогом с начала года. В таблице это выглядит так.

|

Период |

Доходы |

Исчисленный налог |

Страховые взносы |

|---|---|---|---|

|

Первый квартал |

243 000 |

14 580 |

10 000 |

|

Первое полугодие |

415 000 |

24 900 |

18 000 |

|

Девять месяцев |

743 000 |

44 040 |

30 000 |

|

Календарный год |

926 000 |

55 560 |

40 874 |

У этого предпринимателя нет работников, что даёт ему право уменьшать исчисленные авансовые платежи на всю сумму уплаченных в отчётном периоде взносов. Например, за первый квартал вместо 14 580 рублей авансового платежа ИП заплатит только 4 580 рублей. Причина в том, что рассчитанный авансовый платеж уменьшен на 10 000 рублей уплаченных страховых взносов.

В результате исчисленный налоговый платеж за год (с учётом авансовых платежей) без ограничений уменьшается за счёт уплаченных за себя взносов. Заплатить по итогам года останется только 646 рублей.

Пример 2.

Если у предпринимателя есть работники, то он тоже вправе уменьшать исчисленные налоговые платежи за счёт уплаченных взносов. Однако здесь уже действуют ограничения: налоговые платежи можно уменьшить не более, чем на 50%. Посмотрим, как это выглядит в цифрах.

ИП с работниками получил в течение 2020 года следующие доходы:

- первый квартал — 643 000 руб.;

- второй квартал — 810 000 руб.;

- третий квартал — 540 000 руб.;

- четвёртый квартал — 920 000 руб.

В течение года предприниматель платил страховые взносы не только за себя, но и за работников:

- первый квартал — 30 000 руб.;

- второй квартал — 48 000 руб.;

- третий квартал — 45 000 руб.;

- четвёртый квартал – 27 000 руб.

Сведём полученные доходы, авансовые платежи и уплаченные страховые взносы нарастающим итогом с начала года в таблицу.

|

Период |

Доходы |

Исчисленный налог |

Страховые взносы |

|---|---|---|---|

|

Первый квартал |

643 000 |

38 580 |

30 000 |

|

Первое полугодие |

1 453 000 |

87 180 |

78 000 |

|

Девять месяцев |

1 993 000 |

119 580 |

123 000 |

|

Календарный год |

2 913 000 |

174 780 |

150 000 |

В декларации ИП с работниками будут видны только те суммы взносов, которые уменьшают рассчитанные налоговые платежи не более, чем на 50%. Например, при уменьшении авансового платежа за первый квартал в строке 140 отображается сумма 19 290 (50% от 38 580 рублей), хотя страховых взносов было уплачено 30 000 рублей.

Всего же, в течение года ИП-работодатель смог учесть при уменьшении налога только 87 390 рублей страховых взносов, а не всю сумму в 150 000 рублей.

Если при заполнении своей декларации вы столкнетесь с какими-то трудностями, рекомендуем обратиться на бесплатную консультацию специалистов 1С:БО.

Форма новой декларации по УСН

В конце прошлого года ФНС приказом 25.12.2020 N ЕД-7-3/958@ утвердила новую форму декларации по УСН. Это было необходимо, чтобы отражать в отчётности повышенные лимиты и налоговые ставки.

Теперь организации и ИП, работающие на упрощённой системе, делятся на две категории:

- те, кто соблюдает стандартные лимиты в 100 работников и 150 млн рублей годового дохода;

- те, кто находится в коридоре между стандартными и повышенными (130 работников и 200 млн рублей годового дохода) лимитами.

С учётом этого при заполнении новой декларации УСН надо указывать код признака применения налоговой ставки: «1» или «2».

Ещё один новый код ввели для обоснования применения пониженной налоговой ставки. Сформировать этот код не так просто, все подробности можно узнать здесь.

В новой форме декларации УСН сохранена та же самая структура: разделение на объекты «Доходы» и «Доходы минус расходы», специальные разделы для торгового сбора и целевого финансирования. Если вы заполняете этот отчёт не первый раз, особой сложности новый бланк не вызовет.

Нулевая декларация сдаётся на том же бланке, что и отчёт, в котором есть значимые показатели. Покажем на примерах, как заполнить нулёвки для разных объектов УСН.

Требования к оформлению декларации

Порядок заполнения декларации для УСН утверждён приложением № 3 к Приказу ФНС России от 26.02.2016 № ММВ-7-3/99@. В целом, это стандартные требования к формам налоговой отчётности:

- используются только заглавные печатные символы;

- при ручном заполнении допускаются чернила чёрного, фиолетового или синего цвета;

- при использовании компьютера разрешён только шрифт Courier New высотой 16 — 18 пунктов, а числовые показатели выравниваются по последнему правому знакоместу;

- если декларация заполнена от руки, в пустых полях проставляется прочерк, при заполнении на компьютере прочерки необязательны;

- стоимостные показатели округляются и указываются в полных рублях;

- в заполненной декларации не должно быть ошибок, помарок, зачеркиваний;

- каждая страница распечатывается на одном листе, двусторонняя печать не допускается;

- страницы не надо скреплять или сшивать;

- применяется сквозная нумерация, начиная с титульного листа, при этом нумеруются только заполненные страницы.

Свою декларацию вы можете самостоятельно сформировать в специализированном онлайн-сервисе.

Сдать декларацию по УСН можно почтовым отправлением, в электронном виде при наличии ЭЦП или на бумажном носителе при личном визите в инспекцию. Мы рекомендуем последний вариант. В этом случае у вас на руках остаётся второй экземпляр декларации со штампом ИФНС. Он может понадобиться при открытии расчётного счёта или для подтверждения доходов предпринимателя.

Суть нулевой декларации по УСН

В законодательстве РФ нет такого термина как «нулевая декларация». Данное понятие используется среди индивидуальных предпринимателей.

Нулевая декларация по УСН для ИП — это документ, который отражает данные по налоговому периоду, в течение которого не происходило движения средств по счетам ИП. Вследствие этого исключается образование налоговой базы для исчисления платежей в пользу государства.

Отказ от подачи декларации в ФНС грозит штрафными санкциями, даже если деятельность ИП не велась.

Нулевая декларация по УСН — не пустой документ. Расчет налога по УСН с учетом «чистых» доходов (когда отнимают все расходы) приводит к образованию убытков (за прошедший год). Несмотря на наличие убытков, ИП все же придется оплатить налог в размере 1% (от дохода).

Исключением может стать только ИП, применяющий в качестве объекта налогообложения доходы. Отсутствие доходов в данном случае не предполагает уплату налога ИП.

Несмотря на отсутствие дохода, определенные платежи в бюджет ИП обязан производить в любом случае. К таким платежам относятся обязательные фиксированные взносы ИП за себя на пенсионное и медицинское страхование.

Размер этих платежей ежегодно повышается со следующей динамикой:

- В 2021 году размер фиксированных взносов на эти цели составлял 32 385 рублей. В том числе, 26 545 рублей на пенсионное страхование и 5840 рублей на медицинское страхование.

- В 2021 году размер фиксированных взносов увеличился и составлял уже 36 238 рублей (29 354 — пенсионное страхование; 6 884 – медицинское страхование).

- В 2021 году произойдет очередное увеличение размеров фиксированных взносов. Общая сумма взносов, подлежащая к уплате в 2021 году, составит 40 874 рубля, в том числе на пенсионное страхование 32 448 и на медицинское страхование 8 426 рублей.

- В 2021 году увеличения размера взносов не произойдет. Фиксированные суммы платежей на обязательное пенсионное и медицинское страхование останутся на уровне прошлого 2021 года: — пенсионное страхование 32 448 руб; — медицинское страхование 8 426 руб.

Подача отчетности с помощью единой упрощенной декларации

Работая на любом налоговом режиме, предприниматель вправе подать единую упрощенную декларацию, если у ИП отсутствуют операции, связанные с движением денег.

Порядок заполнения и сдачи единой упрощенной декларации:

- документ предъявляется в ФНС по месту жительства предпринимателя;

- форма декларации: на бумажном носителе или в электронном виде;

- подать отчетность нужно до 20-го числа месяца, который следует за истекшим периодом;

- предоставить документ можно в налоговую службу лично или через представителя, отправить почтой или передать по телекоммуникационным каналам связи.

Документ оформляется по форме КНД 1151085. Он содержит следующие данные:

- ИНН предпринимателя;

- вид документа (первичный или корректирующий);

- наименование и код отделения ФНД, куда подается декларация;

- личные данные предпринимателя;

- коды ОКАТО и ОКВЭД;

- налоги, по которым предоставляется декларация, но деятельность не велась;

- отчетный период и прочие.

Зачастую единую упрощенную декларацию подают предприниматели, которые встали на учет недавно, и не успели заключить ни одной сделки.