Образцы писем об уточнении назначения платежа в платежном поручении

Содержание:

- Уточнение платежа в 2019 году: образец

- Что делать, если ошибся банк

- В каких случаях, платеж уже исполнен, и что необходимо сделать для уточнения платежа{q}

- Какие ошибки можно исправить

- Сколько нужно хранить

- Как оформить письмо

- Когда нельзя уточнить налоговый платеж

- На что обратить внимание при оформлении бланка

- Что можно, а что нельзя корректировать

- Кто составляет документ

- Образец письма об уточнении НДС в платежном поручении

- Что будет, если не подать письмо

- Статья 313 ГК РФ. Исполнение обязательства третьим лицом (действующая редакция)

- Выводы

Уточнение платежа в 2019 году: образец

Из-за ошибки в платежке платеж попадает в «невыясненные», а значит, в карточке повиснет недоимка и будут начисляться пени. Если ошибку можно исправить, как можно скорее направьте заявление об уточнении платежа. Алгоритм следующий.

Шаг 1. Оформите заявление на уточнение платежа. Для документа официальной формы нет, поэтому составить его можно произвольно. В шапке запишите реквизиты компании: название, ИНН, ОГРН, адрес и номер телефона, чтобы инспекторы могли с вами связаться. Далее с правого края письма отразите реквизиты инспекции, куда подаете заявление. При этом достаточно записать: наименование и Ф.И.О. руководителя ИФНС.

По центру отразите название документа. К примеру, «Заявление на уточнение платежа». И только потом ниже по тексту подробно поясните, в чем именно ошиблась компания и как будет верно записать реквизит.

Шаг 2. Отправьте заявление в инспекцию. Сделать это можно несколькими способами:

– сдать документ лично в ИФНС;

– отправить документ курьером;

– заказным письмом с уведомлением о вручении;

Компания может выбрать любой способ отправки письма, в кодексе нет каких-либо ограничений. Единственное, что при оправке документа через интернет, подпишите его электронной цифровой подписью. Тогда файл будет считаться достоверным.

Все исходящие письма компания должна фиксировать в журнале, заявление об уточнении платежа – не исключение. Поэтому присвойте документу порядковый номер и дату, когда высылаете документ инспекторам. Затем отразите реквизиты в журнале.

Шаг 3. Проверьте карточку расчетов с бюджетом. Ответить на заявление инспекторы должны за 5 рабочих дней. Причем если их решение положительное, то они сторнируют пени датой, когда вы фактически отправили платеж (п. 7 ст. 45 НК РФ). Но если у контролеров будут вопросы, они попросят сверку расчетов и дополнительные пояснения. Поэтому процедура уточнения платежа может затянуться.

Компания может заказать сверку в любое время. Для этого подайте в ИФНС произвольное заявление с просьбой дать справку о расчетах с бюджетом. Заявление можете сдать на бумаге, но быстрее сделать это через оператора ЭД или личный кабинет на сайте ФНС.

Что делать, если ошибся банк

Если фискальный транш не поступил в ФНС по вине банковского работника, об этом плательщик узнает только от ФНС. Инспектура пришлет требование уплатить недоимку и начисленные пени. Порядок действий для плательщика такой:

- Проверьте платежку и банковскую выписку. Удостоверьтесь, что в бумагах нет ошибок.

- Обратитесь в банк за уточнением платежа. Возьмите с собой копии платежки и выписок.

- Решив проблему с банковской ошибкой, обратитесь в ФНС. Подготовьте ходатайство в произвольном виде с просьбой отменить начисление пеней. Укажите, что недочет допущен работниками банка. Приложите документы об исправлении банковской ошибки к ходатайству. Например, это объяснительная банка и квитанция о зачислении денег в бюджет.

ФНС рассмотрит ходатайство. Если плательщик не виноват, то начисление пеней отменят.

В каких случаях, платеж уже исполнен, и что необходимо сделать для уточнения платежа{q}

Выход прост: нужно оформить заявление в налоговую об уточнении платежа. Об этом говорит и Минфин в письме от 19.01.2017 № 03-02-07/1/2145.

Аналогичным образом следует поступить, если допущена ошибка в других полях платежного поручения, таких как:

- ИНН и КПП отправителя или получателя;

- номер или дата документа-основания ;

ВАЖНО! Ошибки в номере счета и в названии банка — получателя платежа являются непоправимыми (п. 4 ст

45 НК РФ). В этом случае выход один — отправить новый платеж с правильными реквизитами, уплатить пени и написать в ФНС заявление о возврате платежа, уплаченного на неверные реквизиты.

Рассмотрим порядок оформления и образец письма об уточнении платежа в налоговую при неверном указании КБК.

Случается так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк. Банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка.

Как правило, о недоимке и пенях налогоплательщик узнает из требования от ФНС. Чтобы исправить ситуацию, можно поступить следующим образом:

- Запросить у банка письменное пояснение возникшей ситуации.

- Направить в ФНС заявление об уточнении платежа с просьбой пересчитать начисленные пени и указанием вины банковского сотрудника.

- Приложить к заявлению объяснение кредитной организации, платежку с отметкой и банковскую выписку за этот день.

В течение десяти дней инспекция по месту регистрации или ведения Вами предпринимательской деятельности или фонд примет решение об уточнении платежа. (письмо Минфина России от 31 июля 2008 г. № 03-02-07/1-324) по следующим реквизитам: Статус плательщика, ИНН, КПП получателя, КБК при уплате налога, ОКАТО, основание платежа, налоговый период, тип платежа – В случаях, когда дело касается местных налогов.

Если опечатки произведены при перечислении страхового взноса, необходимо подать заявление по форме, указанное в письме от 6 апреля 2011 г. № ТМ-30-25/3445.

При ошибке в указании расчетного счета Федерального казначейства и банка получателя. Платить налог необходимо заново.А деньги, перечисленные с ошибкой, следует вернуть, написав заявление в налоговую инспекцию по месту регистрации или ведения предпринимательской деятельности или в отделение фонда, приложив к заявлению копию поручения с ошибкой с отметкой банка.

Подать заявление в инспекцию по месту регистрации или ведения предпринимательской деятельности с просьбой уточнить ошибочный КБК. (письмо Минфина России от 29 марта 2012 г. № 03-02-08/31.)

Исключение из правил — В случае, когда вместо КБК на уплату страхового взноса указан код налога, необходимо уточнить платеж (письмо от 4 марта 2011 г. № 03-02-07/1-64).

Предположим, что вы случайно отправили платеж, сделав опечатку в расчетном счете получателя. Таким образом, ваши деньги поступили в неизвестную компанию без каких-либо на то оснований.Вы написали письмо с просьбой вернуть ошибочный платеж. Но компания-получатель не спешит с возвратом денег. Необходимо оформить письмо контрагенту на возврат денег на его адрес, указанный в ЕГРЮЛ, или ЕГРИП (указав основание по пункту 1 статьи 1102 Гражданского кодекса РФ и впоследствии обратиться с иском в суд.).

Следует написать письмо об ошибке получателю. И попросить его считать верным другое назначение платежа. Получив от контрагента отметку о получении письма, подшейте его к ошибочной платежке.

Если Вы, находитесь на спецрежиме, и к Вам поступит платеж с выделенным НДС, Вам необходимо перечислить налог в бюджет. Для исправления ошибки направьте уточняющее письмо в банк.

Если потребуется изменить цель платежа. Например, вы сделали предоплату поставщику за товар, а обозначили, что данный перевод по договору займа. Необходимо уведомить банки получателя и отправителя средств платежа (постановления ФАС Московского округа от 5 мая г. 2010 № КА-А40/3335-10, ФАС Волго-Вятского округа от 27 августа 2010 № А43-42247/2009).

Случается так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк. Банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка.

Какие ошибки можно исправить

Подготовить письмо о назначении платежа в платежном поручении нужно, если недочет имеет значение. Например, при выявлении орфографической или пунктуационной ошибки в назначении платежки никаких уведомлений составлять не нужно. Но есть категории недочетов, которые могут отрицательно сказаться на деятельности компании.

Какие ошибки нужно исправить:

- Неверный номер договора. Конечно, оплата поступит на счет получателя, но в бухгалтерии может возникнуть пересортица. В итоге оплата по конкретному договору не будет учтена. Вероятно применение штрафных санкций — начисление пеней за просрочку оплаты по договору.

- Неверный номер счета или счета-фактуры. Недочет может спровоцировать аналогичные проблемы, что и неверный номер договора. Вероятность начисления пеней и штрафов за просрочку оплаты довольно высока.

- Ошибочно указан НДС. Плательщик может выделить налог не по той ставке либо вообще не указать сумму НДС в платежном поручении. Ошибка может спровоцировать разногласия с ФНС при предъявлении налога к вычету.

Обнаружили недочет — подготовьте уточняющее письмо по платежному поручению в адрес контрагента. Документ исключит штрафные санкции со стороны партнеров из-за неисполнения условий договора или контракта. Также обезопасит компанию от налоговых рисков по НДС.

Сколько нужно хранить

Когда выявлены ошибочно выделенные реквизиты, и есть основания считать, что составлено поручение некорректно, отправляется письмо об уточнении реквизитов, в том числе правильности выделения НДС.

Когда письмо отправлено, его регистрируют в журнале исходящих документов, а одна из копий должна быть прикреплена в текущие первичные документы. Она хранится в течение периода, установленного для подобных бланков согласно актам компании и законам, но не менее трех лет.

Когда документ теряет актуальность и обязательный промежуток хранения истекает, письмо может быть перенаправлено в архив, либо оно подвергается утилизации согласно порядкам, отображенным в законах.

Как оформить письмо

Как к информационной части письма, так и к его оформлению закон не предъявляет ровно никаких требований, поэтому писать его можно на простом чистом листе или на фирменном бланке организации, при этом допустимы как печатные, так и рукописные варианты.

Единственное правило, которое надо соблюдать неукоснительно: письмо должно быть подписано директором фирмы или уполномоченным на визирование подобной документации лицом.

Проштамповывать послание не обязательно, поскольку с 2021 года юридические лица по закону освобождены от необходимости это делать (при условии, что данное требование не прописано во внутренних нормативных актах компании).

Письмо нужно составлять как минимум в четырех экземплярах:

- один следует оставлять себе,

- второй передавать контрагенту,

- третий в банк плательщика,

- четвертый в банк получателя.

Все копии должны быть идентичны и заверены должным образом.

Когда нельзя уточнить налоговый платеж

- Если прошло более 3 (трех) лет с даты налогового платежа. Этот случай можно назвать практически безнадежным, т.к. ошибку более чем трехлетней давности исправить нельзя. Ни уточнить, ни вернуть, ни зачесть такой платеж, обратившись в налоговую инспекцию, нельзя (п. 7 ст. 78 НК РФ). Есть шанс отстоять свою позицию в суде, если вы сможете доказать, что не прошло 3 (три) года с момента, когда вы узнали или могли узнать о возникшей в результате ошибочного платежа переплате (Постановление Президиума ВАС РФ от 25.02.2009 № 12882/08). На наш взгляд, решением в данной ситуации будет её предупреждение: регулярно (ежеквартально, а при необходимости и чаще) проверять состояние расчетов с бюджетом. Например, можно запрашивать в налоговой инспекции справку о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам и процентам на любую интересующую дату. Получить её можно бесплатно и в электронном виде, и на бумаге;

- Уточнение налогового платежа приведет к возникновению недоимки. Например, организация имеет задолженность по земельному налогу 1 000 руб. Она ошибочно уплачивает транспортный налог 5 000 руб. на КБК по земельному налогу. В таком случае перед подачей заявления на уточнение платежа необходимо погасить недоимку 1 000 руб. по земельному налогу, иначе налоговая откажет в уточнении;

- Деньги не поступили в бюджет (как правило, это ошибка в номере банка получателя). Скорее всего банк не проведет такой платеж, т.е. и уточнять будет нечего. Придется отправить новое платежное поручение с правильными реквизитами. Если срок уплаты налога по такому платежу истек, не избежать пеней, а также возможны и штрафы.

- Номер счета Федерального Казначейства (поле 17). До 1 января 2019 года этот реквизит нельзя было уточнить, налог необходимо было платить заново, а неправильный платеж возвращать. Федеральным законом от 29.07.2018 № 232-ФЗ были внесены изменения в НК РФ в пользу налогоплательщика – с 2020 года ошибку в счете Казначейства можно уточнить в общем порядке;

- Основание платежа (поле 106);

- КБК (поле 104);

- ОКТМО (поле 105);

- Налоговый период (поле 107);

- Статус плательщика (поле 101);

- ИНН, КПП и получателя, и плательщика

- и другие реквизиты.

Итоги Платить налоги необходимо практически любой действующей организации. В платежных поручениях на уплату налогов надо заполнить множество реквизитов, и никто не застрахован от ошибок в них. В большинстве таких случаев не стоит впадать в панику, ведь есть достаточно простой и доступный каждому способ – уточнение платежа. Подайте заявление в налоговую, и ошибки как не бывало: налог будет считаться уплаченным в день платежа, а пени будут пересчитаны.

Фирммейкер, сентябрь 2020 Ирина Базылева При использовании материала ссылка обязательна

На что обратить внимание при оформлении бланка

Так же как к тексту заявления, к его оформлению никаких особенных требований не предъявляется, так что формировать его можно на простом листе любого удобного формата (обычно А4) или на фирменном бланке организации.

Писать заявление можно от руки или печатать на компьютере.

Главное, чтобы в документе имелась «живая» подпись руководителя компании-заявителя или лица, уполномоченного действовать от его имени (при этом использование факсимильных автографов, т.е. отпечатанных каким-либо методом запрещено).

Заверять бланк при помощи печати строгой необходимости нет — это нужно делать только в том случае, если применение штемпельных изделий закреплено в нормативно-правовых актах предприятия.

Заявление следует делать в двух экземплярах, один из которых передается в налоговую инспекцию, а второй остается на руках представителя организации, но только после того, как специалист налоговой поставит на нем отметку о принятии документа.

Что можно, а что нельзя корректировать

Есть ряд ошибок, которые признаются в платежных поручениях не критическими, т.е. подлежащими редактированию (например, неверно поставленный КБК – код бюджетной классификации, ИНН, КПП, наименование организации и т.д.) и именно они исправляются при помощи подачи соответствующего заявления в налоговую инспекцию.

Одновременно с этим существуют неточности, которые откорректировать описанным выше образом не получится:

- неверно указанное название банка-получателя денег;

- неправильный номер счета федерального казначейства.

В случаях, когда отправитель платежа допустил ошибки в таких реквизитах, функция по оплате взноса или налога не будет признана выполненной, а значит деньги придется перечислять заново (включая пени за просрочку, если таковая возникнет).

Кто составляет документ

Заявление на уточнение платежа в налоговую службу не имеет унифицированной формы, так что можно его составлять в произвольной форме

Только необходимо обращать внимание на правильность его составления и соблюдать нормы делопроизводства в плане структуры документа, а также вносились некоторые обязательные сведения

| Поле | Что необходимо указывать |

| Шапка заявления | · Наименование органа налоговой службы куда будет направляться заявление; местонахождение; должность, фамилия, имя, и отчество руководителя налоговой службы; · Наименование организации, от которой поступает заявление, ее адрес местонахождения, а также фамилия, имя и отчество руководителя компании

· Название документа; · Исходящий номер и дата составления заявления. |

| Общая часть | В этой части документа описывается сложившаяся ситуация, обязательно нужно сослаться на документ, который был отправлен раннее, после этого необходимо просить об уточнении платежа и прописать верные реквизиты. Также желательно прописать ссылку на норму закона, согласно которой вы имеете право внести корректировку в отправленный ранее платеж, где были допущены ошибки. Если к заявлению прикладываются дополнительные документы, это необходимо отразить дополнительным пунктом. |

| Заключение | Приложение: копии документов с неверными реквизитами Подпись руководителя организации. |

Данная процедура связана с раскрытием сути операций, делает ее более прозрачной и понятной для контролирующих органов и контрагентов.

Письмо для уточнения назначения платежа составляется после того, как сотрудник предприятия обнаружил ошибку в ранее отправленном платежном документе.

Неточность также может быть обнаружена и получателем денежных средств. Самостоятельно ее исправить он не может, для исправления документа следует обратиться к контрагенту.

Только плательщик направляет письмо в банк для изменения назначения платежа.

Перед направлением обращения в кредитное учреждение отправителем направляется запрос получателю на согласование изменений.

Унифицированного бланка для подобного письма не предусмотрено, столкнувшись с необходимостью составления документа, многий сотрудники хозяйствующих субъектов затрудняются его составить.

Сообщение пишется в свободной форме, в правом верхнем углу прописываются реквизиты стороны, оформляющего просьбу (название, адрес, ИНН, КПП).

По центру листа фиксируется заголовок: «сообщение об изменении в платежном поручении назначения платежа». Далее следует текстовая часть, где обозначается:

- наименование отправителя денежных средств;

- дата, номер, сумма платежного поручения, с неверным указанием назначения;

- ошибочный текст назначения платежа (как было прописано в документе);

- исправленная, верная текстовая часть;

- просьба получателю о подтверждении согласия на внесение поправок в платежку.

Подписывает письмо руководитель предприятия и главный бухгалтер.

Обнаружив платеж с НДС, надзорные органы сделают предположение о выставлении покупателю счет-фактуры с выделенным налогом, который необходимо было уплатить в бюджет.

Так возникновение опечатки может принести немало хлопот продавцу. Для исключения неприятных моментов и привлечения внимания покупателей на выставляемых счетах на оплату необходимо крупным шрифтом прописать «Без НДС».

Обычно обязанность по формированию заявления об уточнении платежа в налоговую инспекцию лежит на сотруднике отдела бухгалтерии, который производил платеж, или на главном бухгалтере. При этом само заявление должно быть подписано не только работником, который его составлял, но и руководителем фирмы.

Образец письма об уточнении НДС в платежном поручении

Чтобы выяснить причины появления ошибок в расчетах, может потребоваться составление письма об уточнении НДС в платежном поручении – есть образец данного документа, на который рекомендуется ориентироваться. Это письмо представляет собой уведомление контрагента о недочетах при составлении поручения

Важно оформить бумагу, чтобы было понятно, где именно появился недочет и как его можно поправить

Случаи, когда составляется письмо об уточнении

Поручения о назначении платежа обычно оформляются сотрудниками бухгалтерии или отдела финансов. Нередко могут быть ошибочно указаны данные, особенно, если документация составлялась без помощи программ, и расчет был выполнен вручную.

Письмо об уточнении назначения платежа оформляется при выявлении ошибок – наиболее часто неверно указывается номер договора или дата его составления, название оплачиваемых товаров, недочеты при указании КБК по перечисленному налогу и время оплаты для контрагента.

Часто ошибки в документации появлялись в связи с изменением основного тарифа НДС на 2%. Есть случаи, когда исправить данные нужно в обязательном порядке, однако делать это нужно не всегда. Письма обычно составляются, если нельзя однозначно произвести идентификацию перевода. Если ошибка не серьезная, письмо можно не оформлять.

В обязательном порядке документ исправляется, если указан неправильный номер договора. Это связано с тем, что поставщик может учесть оплату как аванс по иному договору и не внести долг по товарам. Тогда поставщик должен будет оплатить сбор с аванса, либо покупатель будет иметь просроченный долг, и поставщик имеет право взыскать долг в суде.

Если ошибка произошла из-за некорректного названия продукции, исправление может быть необязательным. Если неправильно указана ставка сбора, то желательно внести изменения, иначе могут быть проблемы при зачете НДС с аванса.

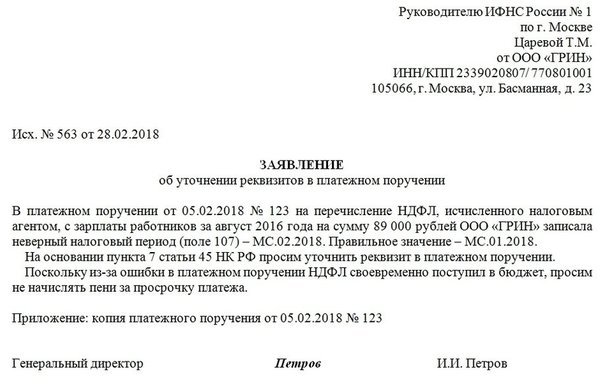

Оформление письма для налоговой: образец

Перед оформлением рекомендуется ознакомиться с образцом письма. Особенно актуален данный пример, если просят отправить данное письмо об уточнении платежа в налоговую службу. Направить уточняющее уведомление можно в письменном виде ИФНС, либо через оператора в электронном формате.

При составлении уведомления в обязательном порядке следует отобразить реквизиты отправителя, а именно, название компании, адрес. Потребуется отобразить реквизиты фискального органа, а также данные той платежки, где были обнаружены ошибки. Прописывается информация, которую следует поправить, а также отображаются корректные показатели.

Есть разные правила уточнения налогового платежа. Так, со времени перечисления должно пройти не более трех лет, и оплата должна поступить в бюджет. Уточняющий документ может быть составлен в произвольной форме, однако все данные должны быть отображены.

Распространенные ошибки при написании письма

Документ об уточнении назначения платежа можно считать верным только в том случае, если он правильно составлен. Документ направляется лицом, которое переводило платежку.

Написание письма обязательно, если есть ошибки в договоре, либо есть массовые недочеты по указанию наименования продаваемого товара или услуги. Если некорректно отображен тариф по НДС, при обнаружении недочета есть риски у плательщика при зачете сбора с аванса поставщика.

Частая ошибка при составлении документации – нет сведений, которые отображаются по правилам в подобном письме. Это номер и дата составления, информация об отправителе и получателе письма.

Должны быть указаны правильные реквизиты вместо ошибочных данных, документ должен быть подписан.

Если нет сведений о предприятии – отправителе, его адресе нахождения, информации об адресате, ссылки на поручение, сути неточности, можно сказать, что документ составлен неверно. В бланке суммы должны быть прописаны как цифрами, так и прописью.

Сколько нужно хранить

Когда выявлены ошибочно выделенные реквизиты, и есть основания считать, что составлено поручение некорректно, отправляется письмо об уточнении реквизитов, в том числе правильности выделения НДС.

Когда письмо отправлено, его регистрируют в журнале исходящих документов, а одна из копий должна быть прикреплена в текущие первичные документы. Она хранится в течение периода, установленного для подобных бланков согласно актам компании и законам, но не менее трех лет.

Когда документ теряет актуальность и обязательный промежуток хранения истекает, письмо может быть перенаправлено в архив, либо оно подвергается утилизации согласно порядкам, отображенным в законах.

Что будет, если не подать письмо

В случае, когда плательщик обнаружил допущенную ошибку, нужно сообщить об этом налоговой службе.

И нужно заново оплатить налог, пока на сумму задолженности не будет начислена пеня.

Если допущена ошибка в платежном поручении

При указании неверных данных в платежном поручении используется стандартный порядок обращения в налоговую службу.

Изменить можно только основные сведения, к примеру, осуществить смену с КБК на КБК, который является правильным. Но реквизиты банковского счета так поменять не удастся. Нужно сначала провести платеж еще раз, уплаченную сумму ранее истребовать обратно.

Статья 313 ГК РФ. Исполнение обязательства третьим лицом (действующая редакция)

1. Обязательство согласно п. 1 комментируемой статьи может быть исполнено не должником, а третьим лицом; последний в таком случае не становится стороной правоотношения, он только исполняет долг за другого. При этом третье лицо не рассматривается в качестве дополнительного должника. Кредитор не вступает с ним ни в какие правоотношения, и обязанным лицом перед ним остается первоначальный должник, полностью отвечающий перед кредитором за надлежащее исполнение всех лежащих на нем обязанностей, в том числе за их неисполнение или ненадлежащее исполнение привлеченными им третьими лицами (см. комментарий к ст. 403 ГК РФ).

Исполнение обязательства, возложенного должником на третье лицо, при котором перемены лиц в отношениях с кредитором не происходит, следует отличать от перевода долга, когда происходит замена должника.

2. В п. 2 комментируемой статьи предусмотрено, что если должник не возлагал исполнение обязательства на третье лицо, то кредитор обязан принять исполнение, предложенное за должника таким третьим лицом, лишь в двух случаях: а) при просрочке исполнения денежного обязательства; б) если третье лицо подвергается опасности утратить свое право на имущество должника вследствие обращения взыскания на это имущество (например, находящееся в залоге).

Просрочка исполнения денежного обязательства не обязательно затрагивает интересы третьего лица, которое исполняет его за должника (например, родственники оплачивают кредит, полученный должником).

3. В п. 3 комментируемой статьи говорится о праве кредитора не принимать исполнение, предложенное за должника третьим лицом, если из закона, иных правовых актов, условий обязательства или его существа вытекает обязанность должника исполнить обязательство лично.

Так, если определенному художнику был сделан заказ на написание картины, то заказчик не обязан принимать картину, написанную другим художником.

4. Пункт 4 комментируемой статьи наделяет третье лицо правом исполнить обязательство за должника посредством внесения долга в депозит нотариуса или путем зачета требования с соблюдением правил, установленных для должника.

Представляется, что кредитор, принимая исполнение от третьего лица за должника, должен убедиться, что должник действительно возложил исполнение своего обязательства на это третье лицо (например, потребовав от третьего лица или должника представления соответствующих письменных доказательств). В противном случае, приняв исполнение за должника от третьего лица, если потом выяснится, что должник не возлагал на него исполнение своего обязательства, кредитор может оказаться ответчиком по требованию третьего лица о возврате неосновательного обогащения.

Однако, предоставив в п. 4 комментируемой статьи право исполнить обязательство третьим лицом также посредством внесения долга в депозит нотариуса или произвести зачет встречного требования, законодатель фактически аннулирует участие кредитора в этом процессе.

5. Пункт 5 комментируемой статьи устанавливает, что к третьему лицу, исполнившему обязательство должника, переходят права кредитора по обязательству в соответствии со ст. 387 ГК, т.е. в рамках перехода прав кредитора к другому лицу на основании закона (см. указанную статью и комментарий к ней).

При этом, если права кредитора по обязательству перешли к третьему лицу в части, они не могут быть использованы им в ущерб кредитору, в частности, такие права не имеют преимуществ при их удовлетворении за счет обеспечивающего обязательства или при недостаточности у должника средств для удовлетворения требования в полном объеме.

6. На третье лицо, исполнившее обязанность должника, не являющуюся денежной (например, выполнение работ, оказание услуг и др.), возлагается ответственность перед кредитором за недостатки исполнения вместо должника, что представляется вполне логичным.

В п. 22 Постановления Пленума Верховного Суда РФ от 22.11.2016 N 54 «О некоторых вопросах применения общих положений Гражданского кодекса Российской Федерации об обязательствах и их исполнении» указано, что «исходя из взаимосвязанных положений п. 6 ст. 313 и ст. 403 ГК РФ, в случае, когда исполнение было возложено должником на третье лицо, за неисполнение или ненадлежащее исполнение обязательства этим третьим лицом перед кредитором отвечает должник, если иное не установлено законом».

Источник комментария:

«ГРАЖДАНСКИЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ. ЧАСТЬ ПЕРВАЯ. ПОСТАТЕЙНЫЙ КОММЕНТАРИЙ»

С.П. Гришаев, Т.В. Богачева, Ю.П. Свит, 2019

Выводы

Для каждого адресата сумму в письме следует прописывать как в цифровом, так и в текстовом формате. Формулировки в послании должны быть четкими, краткими и корректными, строго излагающие суть обращения.

Направить письмо можно лично, по почте, курьером и электронно по защищенным каналам связи (при наличии ЭЦП).

Обращение регистрируется в журнале исходящих документов, копия вкладывается в папку с текущей первичной документацией.

Срок хранения документа устанавливается для подобного рода документации законодательством или локальными актами компании, он не может быть меньше 3-х лет.

Утратив актуальность, письмо направляется в архив или утилизируется в соответствии с регламентом действующего законодательства.

В обычных ситуациях изменение параметра «Назначение платежа» осуществляется при обоюдном согласии всех сторон и без каких-либо последствий.

Но иногда могут возникнуть осложнения в результате проверки предприятия надзорным органом.

Инспекторы территориального подразделения налоговой службы могут расценить подобное исправление как способ ухода от уплаты налога, в таком случае, начисление штрафов неизбежно.

Также возникают недопонимания между контрагентами в части перечисления долговых обязательств, процентов по ним.

В большинстве случаев, для оспаривания исправлений несогласная сторона обращается в судебный орган. Гарантировать выигрыш в подобном деле нельзя, такие истории имеют множество непредсказуемых нюансов.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или

+7 (499) 938-43-28ПОЗВОНИТЬ

+7 (812) 467-43-31 — Санкт-Петербург — ПОЗВОНИТЬ

+7 (800) 511-52-74 — Другие регионы — ПОЗВОНИТЬ