Приём платежей по ссылке: что это и как подключить?

Содержание:

- Платежные агрегаторы

- Онлайн-оплаты для ИП и юридических лиц: больше возможностей

- Выбираем способ подключения платежных систем

- Выбор платежной системы для сайта

- Самые популярные в России платежные системы

- Требования к сайтам

- Как установить платежную систему на сайте

- Конструктор платежных форм

- Оплата частями как альтернативный метод приема платежей

- Подключаем оплату к интернет-магазину через шлюз

- Средства приема платежей

- Как сделать оплату на сайте через платежный шлюз

- Какой агрегатор выбрать?

- Инструменты оплаты

- Типы платежных систем

- 5 сервисов для подключения онлайн-платежей к сайту самозанятого

- Что нужно знать?

Платежные агрегаторы

Платежный агрегатор объединяет в себе сразу несколько платежных систем. Он выполняет роль посредника между предпринимателем и платежной системой.

Главное преимущество такого способа – вы получаете много разных вариантов приема платежей (банковские карты тоже), но вам не надо заключать договор с каждой платежной системой отдельно. Хотя комиссия при этом больше, чем в предыдущем варианте. Деньги сперва зачисляются на счет агрегатора, а затем с него перечисляются на ваши реквизиты.

Критерии выбора агрегатора примерно те же: размер комиссии, условия и сроки подключения, наличие техподдержки.

Онлайн-оплаты для ИП и юридических лиц: больше возможностей

Предприниматели и компании могут вести бизнес, принимая оплаты на зарегистрированный банковский счет. Это открывает больше возможностей, в том числе и для интернет-платежей. Есть четыре официальных способа для подключения оплат через сайт.

Интернет-эквайринг

Проще говоря — прием оплат от клиентов с помощью банковских карт. Подключить эквайринг можно через банк, обслуживающий расчетный счет ИП или юрлица.

Плюсы:

- за счет прямого взаимодействия комиссия за каждый платеж будет невысокой: в среднем от 1,5% от суммы;

- при высоких оборотах бизнеса возможен индивидуальный расчет комиссии.

Минусы:

- клиенты ограничены только одним способом оплаты;

- строгие проверки бизнеса и сайта перед подключением;

- обработка платежа официально занимает 1-3 рабочих дня, слишком долго в современных условиях;

- банк откажется предоставлять эквайринг для высокорискового бизнеса (сайтов знакомств, магазинов с элитными дорогостоящими товарами, сервисов бронирования гостиниц и многого другого).

Платежный шлюз

Это сервис-посредник. По сути, это «мост» между сайтом ИП или юрлица и платежным сервисом. С помощью шлюза можно подключить несколько платежных посредников: тот же банк для эквайринга, операторов электронных денег для приема оплат е-кошельками и т.п. Сам шлюз обеспечивает только передачу данных о транзакции. Он не взаимодействует с деньгами.

Плюсы:

- несколько вариантов оплат на сайте, охват большой целевой аудитории;

- защита от обрывов связи – если один из подключенных эквайеров недоступен, оплату обработает другой, и клиент этого даже не заметит;

- высокая безопасность платежных данных за счет современных методов шифрования.

Минусы:

- нужно заключать отдельные договоры с каждым банком и оператором электронных денег;

- продавец в итоге платит комиссию шлюзу и эквайеру (оператору).

Платежная система

Это вариант приема платежей на сайте напрямую через оператора электронных денег. Яндекс.Деньги, Paypal и прочие подобные компании предоставляют свои инструменты для установки на сайты. Через них клиенты могут оплачивать услуги и товары, пользуясь привычным интерфейсом.

Плюсы:

- охват владельцев электронных кошельков;

- минимальная комиссия за счет прямой оплаты;

- прием оплат от иностранцев.

Минусы:

- с каждым оператором нужно заключать отдельный договор;

- нужно, чтобы сайт строго соответствовал требованиям операторов;

- могут возникать сложности при интеграции разных платежных инструментов на сайт.

Агрегатор

Это уже упомянутая выше система, которая снимает с бизнеса много «головной боли». Они сами договорились с десятками эквайеров и операторов. Они предоставляют универсальный инструмент: установив его, бизнес может открыть для клиентов разнообразие вариантов оплаты.

Плюсы:

- десятки вариантов оплаты и валют (можно даже настроить прием криптовалюты);

- работают с высокорисковым бизнесом;

- отсутствие строгих требований и проверок перед подключением;

- фиксированная комиссия за каждую операцию.

Минусы:

- самая высокая комиссия за каждый платеж (4% и выше);

- у некоторых агрегаторов — ограничения на вывод средств с мерчант-счета (по дням, по суммам и т.п.);

- возможны дополнительные комиссии (за валютный обмен, за вывод средств).

Что выбрать?

Несколько простых рекомендаций для бизнеса по выбору платежного посредника.

Маленькая сноска: эти советы будут иметь ценность, когда вы изучите целевую аудиторию и узнаете ее предпочтения.

Если:

- клиенты преимущественно платят картами — однозначно стоит выбрать банковский эквайринг как самый выгодный вариант;

- продажи идут активно и массово — лучше подключить шлюз, чтобы исключить сбои и снизить риски;

- весомая часть клиентов являются владельцами электронных кошельков конкретного оператора – можно подключить официальную платежную форму;

- платежные предпочтения покупателей дифференцированы, и нет возможности выбрать один вариант оплаты — лучше подключить агрегатор.

Выбираем способ подключения платежных систем

Подключение платежных систем по одной. Это долгий и сложный путь, который вам придется пройти самостоятельно. Для каждой системы нужно найти банк-партнер, подготовить все необходимые документы и нанять разработчиков, которые интегрируют систему в сайт. Если в процессе онлайн-оплаты на стороне банка возникнет ошибка, транзакция будет отклонена, а вы потеряете клиента и его деньги.

Подключение сразу нескольких платежных систем через шлюз. В этом случае большинство забот по интеграции ложиться специальный сервис — шлюз. Он сотрудничает с множеством банков, что избавляет продавца от необходимости готовить документы для каждого из них. Вдобавок, если при обработке транзакции возникнет ошибка, вы не потеряете клиента: шлюз автоматически перенаправит платеж через запасной банк.

Кроме того, шлюзы легко подключаются к сайтам, просты в использовании и, как правило, предлагают покупателям множество методов оплаты: от карт до интернет-кошельков.

Как видите, второй способ по всем параметрам превосходит предыдущий. Поэтому рекомендуем подключать методы оплаты к онлайн-магазину именно через шлюз.

Выбор платежной системы для сайта

Существуют такие виды популярных платежных систем:

1. Интернет-эквайринг

Данный вариант позволяет клиенту оплатить заказ карточкой на сайте продавца. При этом платеж проходит через процессинговый центр, который может принадлежать банку либо быть посредником. В данном процессе участвует банк-эмитент, которому принадлежит карта покупателя и банк-эквайер, принимающий платеж.

Преимущества

Оплата таким способом гарантирует высокую безопасность — применяются защитные технологии 3-D Secure и SecureCode для банковских карточек Visa и Mastercard.

Недостатки

- Не подходит для физических лиц, так как компании необходимо заключить договор с кредитной организацией или процессинговым центром.

- Для малого бизнеса снимается достаточно высокая комиссия, поскольку ее процент увеличивается при редких платежах и небольших оборотах.

- Продолжительный процесс верификации при оформлении договора.

- Необходимость самостоятельно осуществлять техподдержку интеграции сервиса на своем сайте.

Условия оплаты

Денежные средства снимаются за следующие действия:

- проведение транзакции;

- связь между банком-эмитентом и эквайером;

- проверка платежа системой безопасности;

- доступ к денежному счету клиента.

2. Операторы электронных денежных средств

Электронные денежные средства могут храниться в национальной либо иностранных валютах на электронных кошельках. Операторы позволяют переводить электронные деньги, не открывая банковский счет. Чтобы добавить такой вариант платежей на сайт, нужно оформить заявление, заключить договор с оператором и осуществить интеграцию с сервисом и банком.

Преимущества

Позволяет клиентам осуществлять оплату, используя привычный электронный кошелек или расчетный счет, не переходя на незнакомые сайты.

Недостатки

Условия оплаты

- процент за обеспечение работы сервиса при осуществлении транзакции;

- комиссия за ввод и вывод средств в систему;

- за совершения кредитных сделок.

3. Платежные агрегаторы

Агрегаторы предлагают сразу несколько разных вариантов оплаты — карточкой, через терминал, с помощью электронного кошелька. Благодаря такому функционалу достаточно подключить на сайт только один сервис. После этого агрегаторы будут получать деньги клиентов, проводя их через свои счета.

Преимущества

- Простое подключение с минимальным пакетом документов.

- Не сложная техническая реализация подключения — есть модули для различных CMS.

Недостатки

Условия оплаты

У агрегаторов единая ставка, состоящая из комиссии сервиса и банка. На процент влияет оборот компании, типы оплаты и прочие факторы.

4. Платежные шлюзы

Шлюз — это посредник, обрабатывающий платежи. Сервисы такого типа не взаимодействуют с денежными средствами, а сразу отправляют их банкам-эквайерам.

Преимущества

- Единый интерфейс для оплаты через несколько банков. При технических проблемах на стороне одного из банков доступно переключение на другие. В этом варианте также предлагается несколько вариантов платежей, как и в агрегаторах.

- Информация на шлюзах шифруется для безопасных платежей.

- В таких сервисах снижаются риски по перемещению денежных средств, поскольку шлюзы не накапливают деньги, а передают их в банк.

- Для крупных компаний при оплате услуг шлюза будет преимущество — возможность влиять на размер комиссии.

Недостатки

Продолжительная процедура оформления. Каждый способ оплаты шлюзу нужно согласовывать с конечным платежным сервисом и оформлять с ним договор. Для подключения шлюза потребуется больше времени, чем для интеграции с агрегатором.

Условия оплаты

Снимается комиссия за платежные операции, которая зависит от оборота компании. Некоторые шлюзы подключаются также платно.

Самые популярные в России платежные системы

Webmoney

WebMoney (WebMoney Transfer) – основанная в 1998 году электронная система расчётов. Особенность системы – при платежах происходит передача имущественных прав – «титульных знаков». Эти знаки могут быть в рублях (WMR), евро (WME), долларах (WMZ), гривнах (WMU), белорусских рублях (WMB), тенге (WMR) и даже вьетнамских донгах (WMV). Также среди расчетных единиц есть эквивалент 1 грамма золота (WMG), 0,001 биткоина (WMX) и других криптовалют.

Система WebMoney имеет широкую известность – на начало 2018 года было зарегистрировано порядка 36 миллионов аккаунтов, в год проводится более 160 миллионов транзакций на сумму свыше 17 миллиардов долларов. Для работы системы потребуется соответствующее программное обеспечение, которое существует как для Windows, так и для других операционных систем.

Тарифы системы относительно невысокие – за переводы взимается 0,8% от суммы, однако следует учитывать, что тарифы на ввод и вывод средств определяют участники таких операций – банки, платежные системы, операторы терминалов самообслуживания.

В кассе «Евросети» комиссия за пополнение кошелька WebMoney составит 1,5%, в системе Сбербанк-Онл@йн – 2,3%, в Альфа-Банке – 1,5%. Если необходимо вывести деньги из системы, возможно это сделать через банковскую карту. Комиссия в таком случае составит 2%.

Яндекс.Деньги

Сервис Яндекс.Деньги – платежная система, созданная в 2002 году в результате сотрудничества Яндекса с компанией PayCash. Система позволяет принимать оплату электронными деньгами, наличными, с банковских карт. Данная платежная система пользуется популярностью – по состоянию на 2017 год зарегистрировано около 30 миллионов кошельков.

Сервис позволяет открыть электронный кошелек в рублях и привязать к нему банковскую карту. Кроме того, платежная система выпускает собственную пластиковую карту, которая по почте или с курьером направляется пользователю. Собственная карта Яндекс.Денег облегчает пользование системой, так как имеет общий баланс с кошельком. Стоимость карты составляет 300 рублей за 3 года. Сам кошелек Яндекс.Денег бесплатный, однако если им не пользоваться больше 2 лет, с него списывается по 270 рублей в месяц.

Пользоваться кошельком Яндекс.Денег достаточно выгодно – комиссия не взимается за большинство операций. Однако за оплату квитанций взимается 2% от суммы, а за погашение кредитов – 3% от суммы и 15 рублей. Тариф для пополнения кошелька с банковской карты – 1% (через Сбербанк-Онл@йн – без комиссии), для вывода с кошелька на карту – 1,5%.

QIWI

QIWI – одна из самых популярных систем электронных платежей в России, что связано с широкой сетью терминалов самообслуживания, наличием мобильных сервисов и удобного сайта. Кроме того, система проводит платежи через собственный банк в партнерстве с платежной системой Visa, что позволяет выпускать и использовать виртуальные карты для расчетов.

Система достаточно проста в использовании: создать кошелек можно через мобильное приложение, сайт или даже через терминал самообслуживания QIWI.

Платежная система QIWI имеет демократичные тарифы: с кошелька на кошелек внутри системы переводы осуществляются без комиссии, при оплате товаров или услуг через QIWI комиссия, в основном, отсутствует. Комиссия за пополнение кошелька, как правило, нулевая при определенных условиях. Например, чтобы пополнить кошелек без комиссии через терминал, необходимо чтобы сумма пополнения превышала 300 рублей.

Однако следует учитывать, что вывести средства без комиссии возможно только для пополнения счета мобильного телефона. Остальные направления платные: например, при выводе средств на банковскую карту или через систему банковских переводов удерживается комиссия в размере 2% + 50 рублей.

Как и Яндекс.Деньги, система QIWI предлагает собственную банковскую карту, которая имеет общий баланс с кошельком. Стоимость выпуска карты составляет 199 рублей, обслуживание – бесплатное.

Таким образом, наиболее известные электронные платежные системы в России отличаются по тарифам на переводы, пополнение и вывод средств. Для наглядности тарифы представлены в таблице:

| Пополнение | Переводы и оплата | Вывод | |

|---|---|---|---|

| WebMoney | от 1,5% | 0,8% | от 2% |

| Яндекс.Деньги | от 1%; через Сбербанк – бесплатно | от 0% | от 1,5% |

| QIWI | от 0% | от 0% | 2% + 50 рублей |

Как видно, тарифы систем Яндекс.Деньги и QIWI заметно выгоднее, чем предлагаемые системой WebMoney условия.

Требования к сайтам

Платежные системы предъявляют ряд требований к сайтам, которые хотят воспользоваться их услугами. Чтоб соответствовать им, необходимо исправить на сайте возможные недоработки. Перед подключением платежного сервиса проверьте следующие моменты:

-

Сайт должен размещаться на домене второго уровня, например, shop.com.ua. Домены третьего уровня выглядят так: kiev.shop.com.ua. Проект должен работать на платном хостинге со статическим IP-адресом.

- Ресурс должен быть заполнен полноценным контентом, проверьте работоспособность внутренних ссылок.

- Укажите полную контактную информацию компании — юридический и фактический адрес, телефон, e-mail. Детально опишите перечень предоставляемых услуг, условия доставки и оплаты.

- Обязательно укажите цены на товары и услуги в национальной валюте.

- Удостоверьтесь, что товары и услуги, предоставляемые организацией, не противоречат законодательству и моральным нормам.

- Добавьте страницу с Политикой неразглашения и защиты персональной информации клиента.

-

Используйте на сайте безопасный протокол https.

- Не запрашивайте реквизиты карточки до перехода на платежный сервис.

- Добавьте на ресурс логотипы необходимых платежных систем.

Как установить платежную систему на сайте

Самый элементарный способ, который вы можете использовать, заключается в том, чтобы указать свои данные (номер кошелька яндекс или вебмани и т.д.) в специально для этого выделенном месте рядом с товаром. Указываем, сколько мы хотим за данный вид товара и ждем, когда народ начнет переводить кровно заработанные на указанный счет. Естественно, если товаров много, то свои позывные нужно будет указывать рядом с каждым из них, то бишь расставлять ценники, как в магазине.

Вот только здесь есть риск остаться у разбитого корыта, ведь этот способ является реализацией принципа «вечером деньги, утром стулья», то есть пользователю фактически нужно рисковать, отправляя деньги и ожидая, что он получит желаемый товар. Подумайте, рискнули бы вы на такой шаг? Впрочем, если говорить о той же системе WebMoney, то там перевод можно «наградить» кодом протекции. Тогда перевод будет сделан, но адресат не сможет получить деньги, пока не введет нужный код.

Конструктор платежных форм

Компаниям и предпринимателям, которые в онлайне предлагают небольшой ассортимент товаров или услуг, не нужны сложные системы управления сайтом. Благотворительные организации и фонды зачастую тоже создают сайты из 2-3 страниц для сбора пожертвований. Специально для таких простых случаев мы некоторое время назад сделали конструктор платежных форм.

Цель конструктора — даже технически не подкованному человеку дать возможность быстро создать платежную форму для своего сайта.

В конструкторе можно настроить «корзину» на один или несколько товаров и запрашивать контактные данные покупателя — электронную почту, адрес доставки. Можно сделать форму максимально простой с вводом произвольной суммы. Этот вариант подойдет благотворительным организациям, которые предлагают людям самим выбрать сумму перевода. Исходный код формы генерируется на лету при изменении любой из ее настроек. Сгенерированный код достаточно скопировать из конструктора и добавить на свой сайт.

Оплата частями как альтернативный метод приема платежей

Существуют сервисы, позволяющие провести оплату в несколько заходов. При этом бизнес получает всю сумму товара или услуги, снимается только комиссия за прием онлайн-платежа.

Отсрочка популярна в сфере инфобизнеса, когда пользователи хотят приобрести курс по выгодной цене, но реклама предупреждает о повышении цены в самое ближайшее время. Не всегда есть возможность подождать выплаты зарплаты, гонорара и решение нужно принимать здесь и сейчас. Здорово, если компания предложит выгодный вариант постепенной выплаты.

Из сервисов, работающих в Украине, отсрочка платежа для товаров и услуг существует в Frisbee. Подробнее о том, как подключить оплату частями для бизнеса.

Ваш клиент может выбрать: либо платить разными частями в течение 45 дней, либо в течение трех месяцев. Выбрав вариант №1 и оплатив полную стоимость в первые две недели, процент клиенту не начисляется. Вариант №2 позволяет осуществить досрочную оплату без комиссии.

Подключаем оплату к интернет-магазину через шлюз

Рассмотрим варианты, которые поддерживает сервис Fondy.

1. Подключение шлюза к магазину на CMS

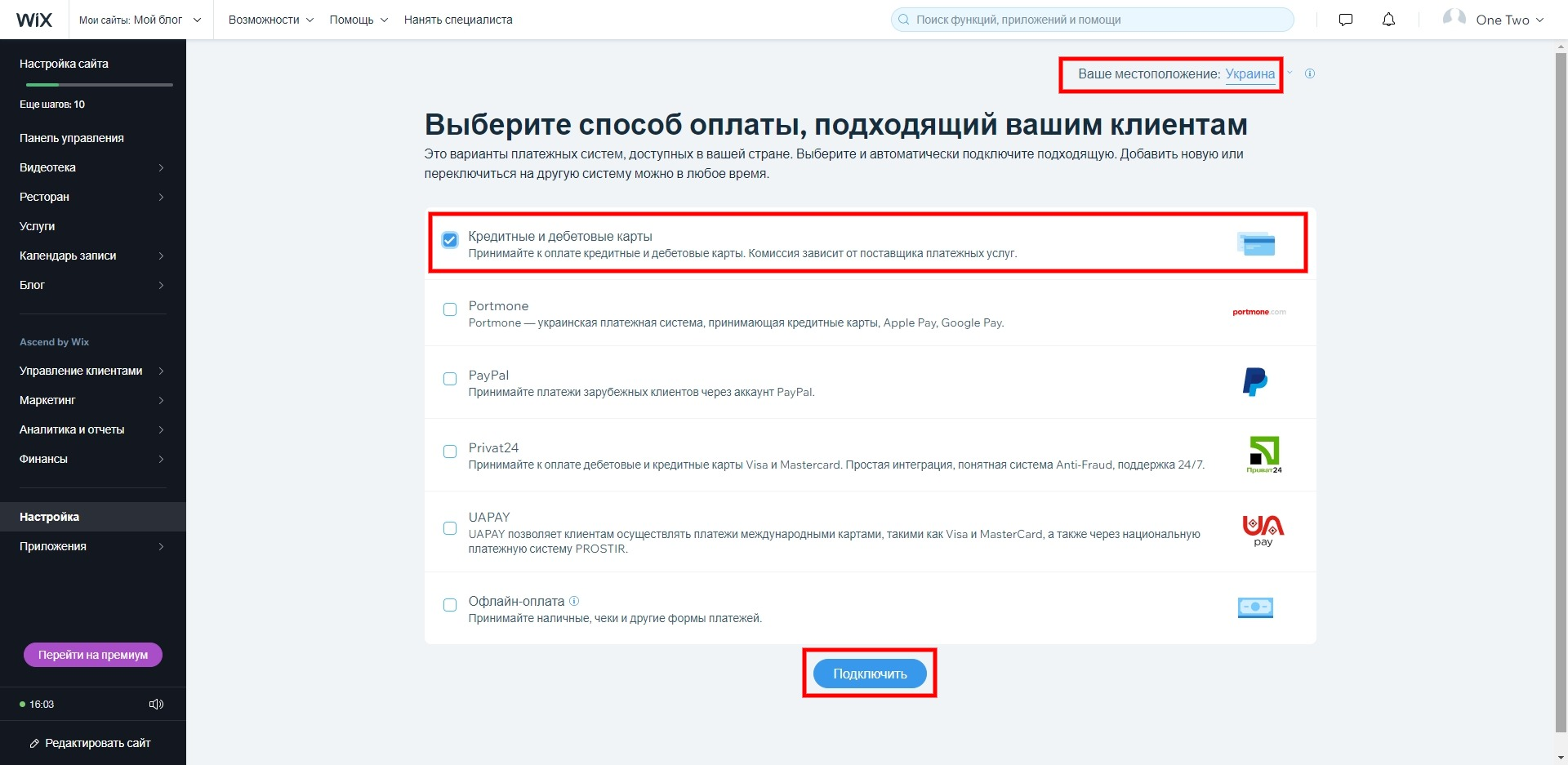

Заходим в панель администратора Wix.

Открываем раздел «Настройка» — «Прием платежей».

Проверяем, чтобы вверху отображалась корректная страна — Украина или Россия. Выбираем «Кредитные и дебетовые карты» и нажимаем «Подключить».

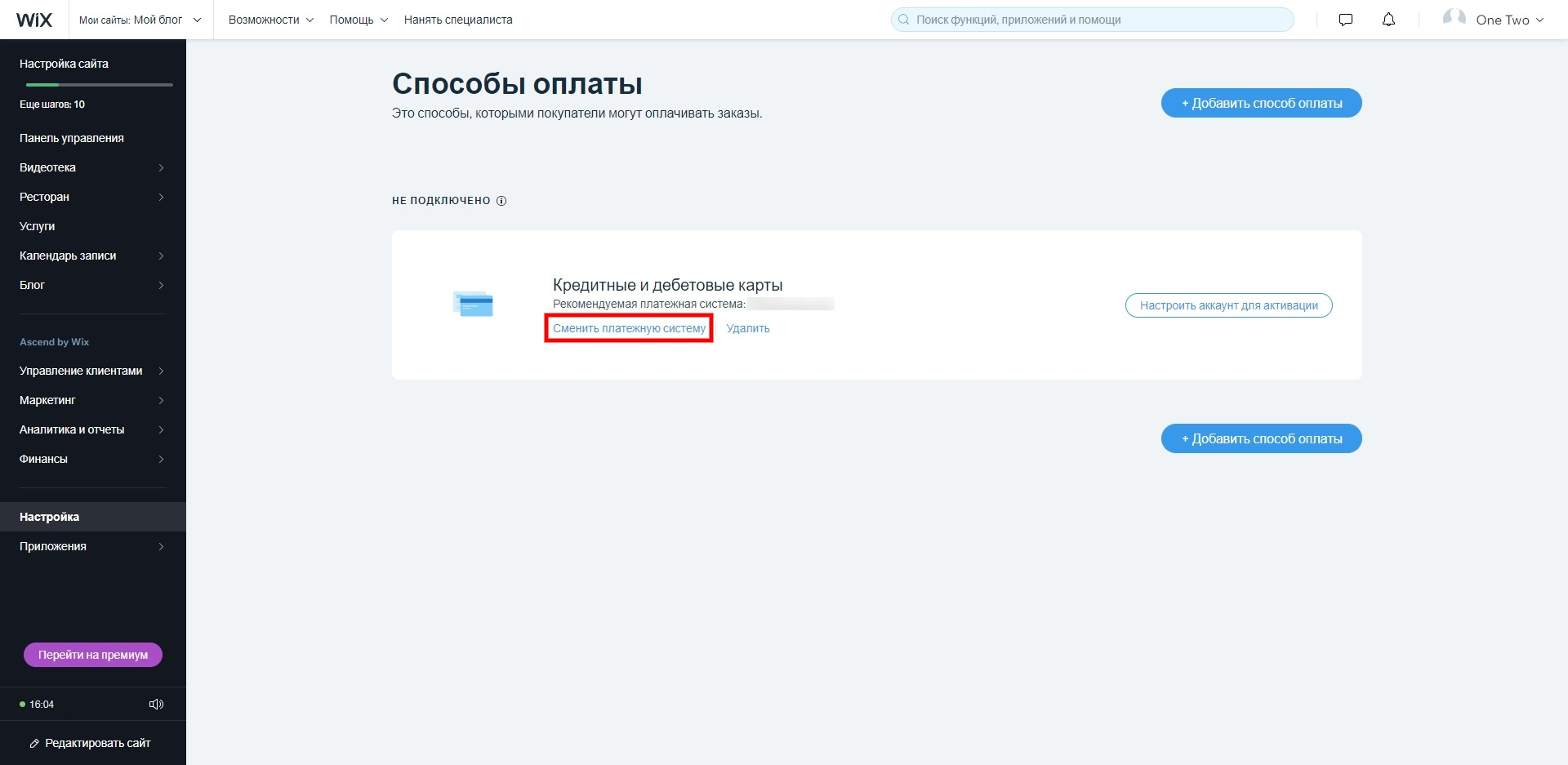

Кликаем «Сменить платежную систему».

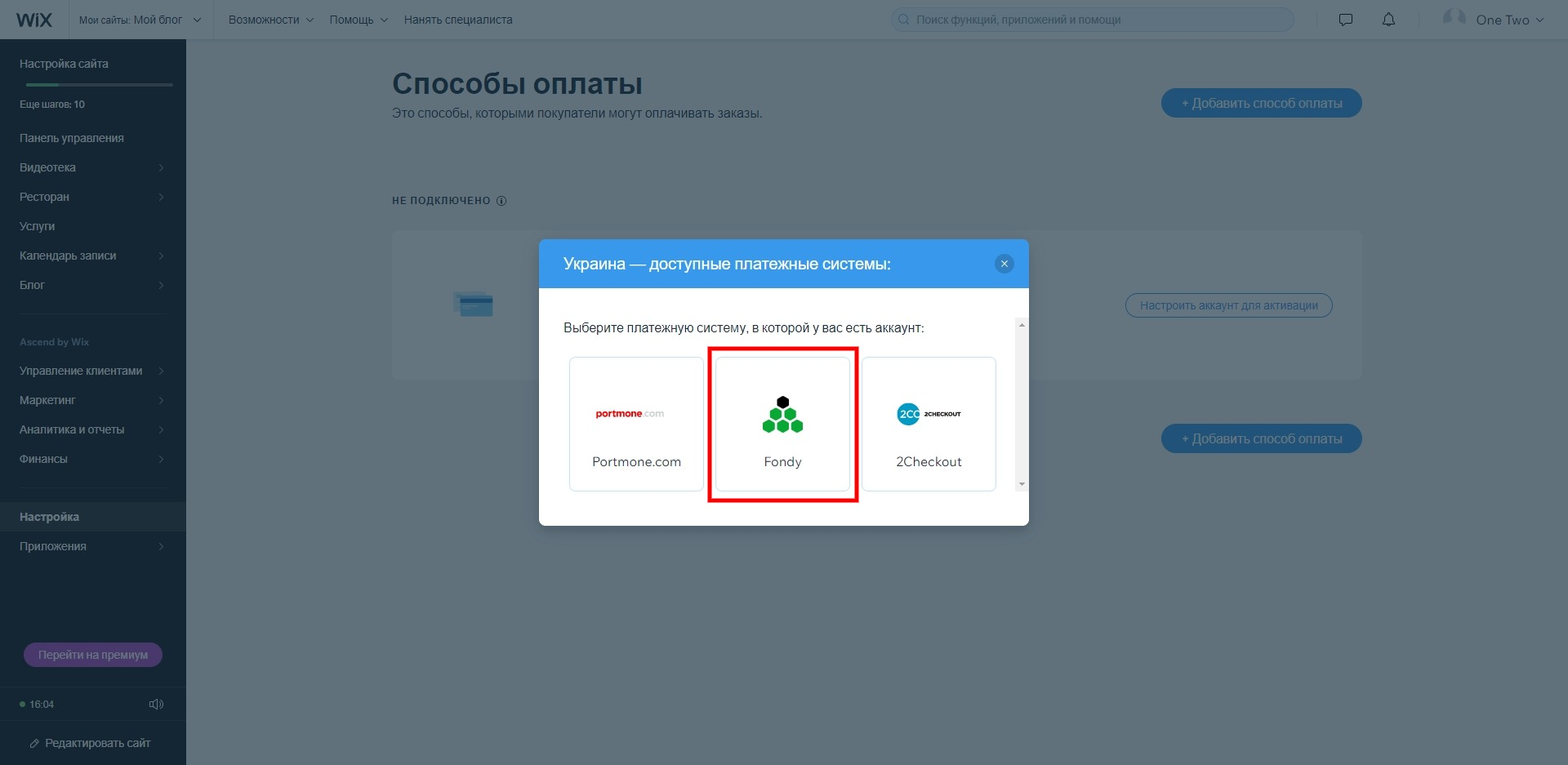

Выбираем Fondy и подключаем существующий аккаунт.

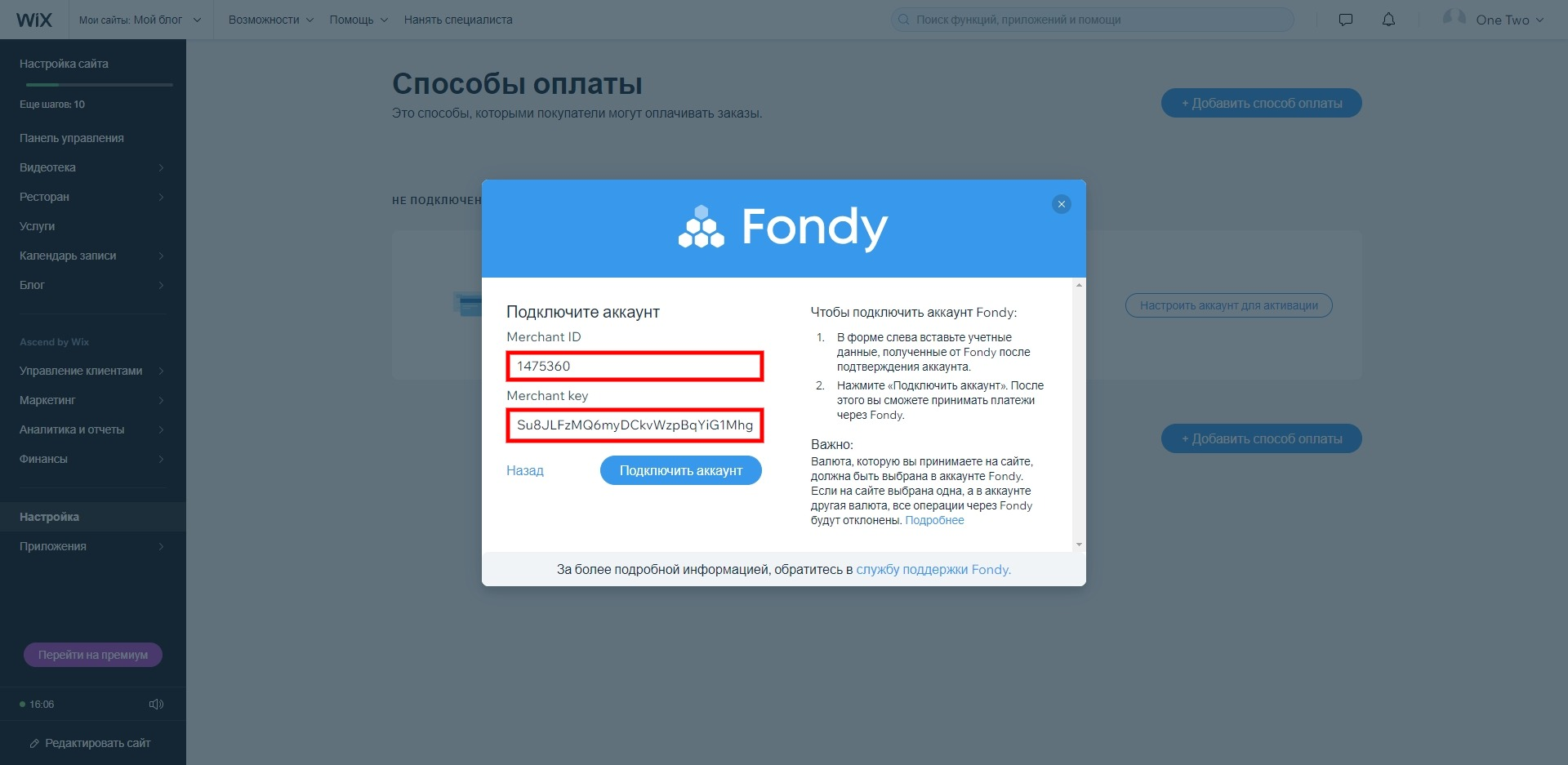

Вводим Merchant ID и Secret Key. Эти данные можно найти и скопировать в технических настройках мерчанта на сайте Fondy. Нажимаем «Подключить аккаунт».

После ввода всех настроек вы сможете добавить форму на сайт онлайн-магазина, которая будет принимать платежи с карт, сервисов Apple Pay и Google Pay и других систем.

Средства приема платежей

Интернет-эквайринг

Это та самая оплата банковской карточкой, где обязательно участвуют, помимо продавца и покупателя, банк-эквайер и процессинговая компания

Важно учитывать, что банк, который выпустил карточку покупателя, — это эмитент, а тот, что занимается обработкой транзакции, — эквайер. Эквайер производит списание и зачисление средств вместе с процессинговым центром (он предоставляет удобный интерфейс для проведения операции)

Для приема оплаты на сайте между магазином, эквайером и процессинговым центром обязательно заключается договор.

За каждую транзакцию эквайер обязательно взимает комиссию, ее сумма определяется совокупным объемом транзакций в течение определенного периода, например, месяца/квартала/года. Как правило, чем больше объем, тем ниже комиссия. Для обеспечения высокого уровня безопасности вся информация в ходе проведения транзакций передается через SecureCode и 3D-Secure протоколы. Процедура оформления занимает достаточно много времени: нужно собрать документы, отправить их в банк и ждать рассмотрения, будет ли банк сотрудничать с вами.

Платежные шлюзы

Это специальные комплексы, обрабатывающие транзакции, при этом они играют роль маршрутизаторов принимаемых платежей. Все процессинговые центры и банки-эквайеры используют для проведения переводов шлюзы. Платежный шлюз — это своего рода привычный терминал для оплаты, который выступает посредником между банковской структурой, продавцом и потребителем.

Агрегаторы

Они обрабатывают все способы оплаты — это отличное решение для бизнеса. Подписав 1 договор, магазин может принимать банковские карточки, ЭДС, мобильные платежи и т.д. Сегодня подобные агрегаторы предлагают удобные модули, совместимые с CMS ресурсов. Предоставляется и ряд дополнительных возможностей: опция выставления счета вручную, налаживание логистики, СМС-информирование клиентов и т.д. Единственный минус — комиссия взимается и с покупателя, и с продавца. Размер комиссии зависит от объемов в месяц. Хорошо зарекомендовали себя следующие агрегаторы: Robokassa, Яндекс.Касса и RBK Money.

Как сделать оплату на сайте через платежный шлюз

Для примера возьмем Assist, который принимает карточки Маэстро, Виза и МастерКАРД, плюс ЭДС (Яндекс.Деньги, ВебМани, Киви). Чтобы начать работу, первым делом регистрируемся, заполнив заявку на официальном сайте.

После рассмотрения заявки, в случае положительного ответа сервиса, подписывается договор с банком и настраивается модуль для оплаты. С этой целью открываем режим администратора в используемой коммерческой CMS, далее раздел «Оплата». Здесь ставим галочку напротив «По кредитным картам» и активируем модуль Assist. Теперь в открывшемся окне прописываем основные настройки: личный идентификатор, язык, домен и т.д. И сохраняем введенные данные. Теперь покупатели могут воспользоваться опцией «Оплата заказа карточкой». Подключение может длиться до 6 недель.

Какой агрегатор выбрать?

Основные параметры для сравнения:

- Комиссии с проведения платежей (для разных платежных сервисов может варьироваться от 0.5% до 7-8%)

- Размер шлюза (количество платежных сервисов, которые агрегатор может обрабатывать)

- Организационно-правовые формы работы сервиса (работа с физическими или юридическими лицами)

- Сложность интеграции (легкая интеграция на ваш сайт, наличие CMS-модулей, API и т.д.)

- Поддержка контрольно-кассового обслуживания

- Иные факторы (скорость обслуживания, качество техподдержки, интерфейс для управления и пр.)

Ниже составлена подборка из 20 лучших платежных агрегаторов, отсортированных не только по вышеперечисленным факторам, но и по популярности среди пользователей. Для перехода на сайт агрегатора нужно назвать на заголовок.

Инструменты оплаты

Банковские карты

Способ характеризуется быстрым перечислением сумм на счет получателя, повышенной безопасностью и относительно низкими комиссиями. Для подключения карточной онлайн-оплаты сайту необходимо пройти банковскую проверку на факт безопасности.

Электронные кошельки

Сегодня самыми востребованными операторами электронных денег являются сервисы Киви, ВебМани и Яндекс.Деньги. Сервисы позволяют сделать прием платежей на сайте для физических и юридических лиц быстро и легко. Чтобы использовать весь функционал этих и других систем, продавец должен пройти полную идентификацию и получить соответствующий аттестат. Также системы выставляют ряд требований относительно контента и домена обслуживаемых сайтов. Что касается скорости переводов денег, она достаточно высока.

Мобильные платежи

Этот вариант больше подходит для внесения маленьких сумм. Для проведения оплаты покупатели отправляют и получают СМС-сообщения. Транзакции проводятся моментально. Для приема мобильных платежей продавец должен стать членом системы

Важно учитывать, что комиссия мобильного оператора может доходить до 40%

Интернет-банкинг

Здесь транзакции осуществляются через банковские приложения в режиме онлайн. Покупатель должен быть зарегистрирован в системе банкинга своего банка. Уровень безопасности здесь выше остальных способов, здесь не нужно вводить личные данные на сторонних ресурсах.

Типы платежных систем

Операторы электронных денежных средств

Как понятно из названия, это системы для управления электронными деньгами. Их основное преимущество для магазина/продавца заключается в отсутствии необходимости заводить банковский счет. А для клиента – это возможность оплачивать товары с помощью привычных сервисов прямо на сайте продавца. Основной недостаток – перевод средств на счет продавца происходит только спустя какой-то период времени, а не сразу после совершения платежа.

Процесс подключения к оператору осуществляется через заполнение и отправку соответствующего заявления. После него формируется договор между физическим лицом и оператором, а потом интеграция с банками.

Агрегаторы

Агрегаторы собирают несколько вариантов оплаты, поэтому считаются наиболее универсальными платежными системами. Можно подключить агрегатор и забыть о проблемах с оплатой.

Принцип их работы отличается. Они собирают деньги с клиентов через терминалы, электронные деньги, цифровые системы оплаты, банковские карты и т.п., а затем переводят их на свои счета, взимают комиссию и перенаправляют деньги в банк продавца.

Подключиться к агрегатору заметно проще, чем к оператору. Требования более щадящие, нужно собирать меньше бумаг. И с программной точки зрения подключение агрегатора реализуется гораздо легче. У большинства из них есть все необходимые API или даже расширения для WordPress и Joomla.

Но специалисты отмечают, что у агрегаторов нет таких мощных средств обеспечения безопасности, как у операторов или платежных шлюзов. Поэтому работа с агрегатором может быть рискованной.

Платежные шлюзы

Это сервисы, помогающие переводить денежные средства клиента сразу в банк. Шлюз не хранит у себя деньги, никак их не обрабатывает и вообще не взаимодействуют со средствами. Только создает быстрый и безопасный канал связи между покупателем (его методом оплаты) и банковским счетом продавца.

Как и агрегатор, шлюз предлагает пользователям несколько вариантов оплаты. Поддерживаются все популярные банки, системы электронных платежей, ЮMoney, WebMoney и их аналоги. Продавцам же шлюз предлагает подключение сразу нескольких банковских счетов с возможностью быстро переключаться между ними на тот случай, если какой-то из банков перестанет принимать платежи. Так обеспечивается бесперебойный прием средств от клиентов.

Шлюзы безопаснее описанных выше методов оплаты, потому что не подразумевают хранение средств у третьих лиц. Данные о шлюзах защищены продвинутыми системами шифрования, так что взломать их не получится.

Правда, на настройку этой системы придется потратить много времени. Согласовывать подключение с каждым банком, с каждой системой приема платежей и так далее. Очень много бюрократии.

5 сервисов для подключения онлайн-платежей к сайту самозанятого

Агрегатор — платёжная система для сайта, максимально подходящая для физических лиц, которые прошли идентификацию или регистрацию. Она охватывает все категории клиентов, предлагая удобные для них способы оплаты. Рассмотрим несколько таких универсальных сервисов, официально сотрудничающих с самозанятыми.

Самозанятые.рф

Сервис запустили в 2020 году, он позиционируется как маркетплейс для самозанятых. Одна из возможностей — эквайринг: можно настроить приём платежей на сайте с банковских карт, а также через Apple / Samsung / Google Pay. Особенности — автоматическая выдача чеков и регистрация дохода в ФНС. Деньги от клиентов поступают на «Кошелёк». Вывести их можно на личную банковскую карту или счёт в электронной платёжной системе.

Плюсы: простая интеграция (в том числе есть модули для CMS), удобное использование, прозрачная статистика, техподдержка 24/7.

Минусы: сервис относительно новый, поэтому не исключены сбои, недоработки функционала и другие характерные недостатки.

PayMaster

Агрегатор, принадлежащий электронной платёжной системе WebMoney. Даёт возможность принимать платежи на банковский счёт самозанятого лица. Также это один из немногих сервисов, сотрудничающий с физлицами: но они могут принимать оплаты только на кошелёк WebMoney. Доступны разные варианты оплаты: с карты, электронного кошелька, мобильного счёта, через салоны связи и т.п.

Плюсы: бесплатное простое подключение, личный кабинет со статистикой и отчётами, ежедневные перечисления средств на личный счёт самозанятого.

Минусы: высокие комиссии за эквайринг.

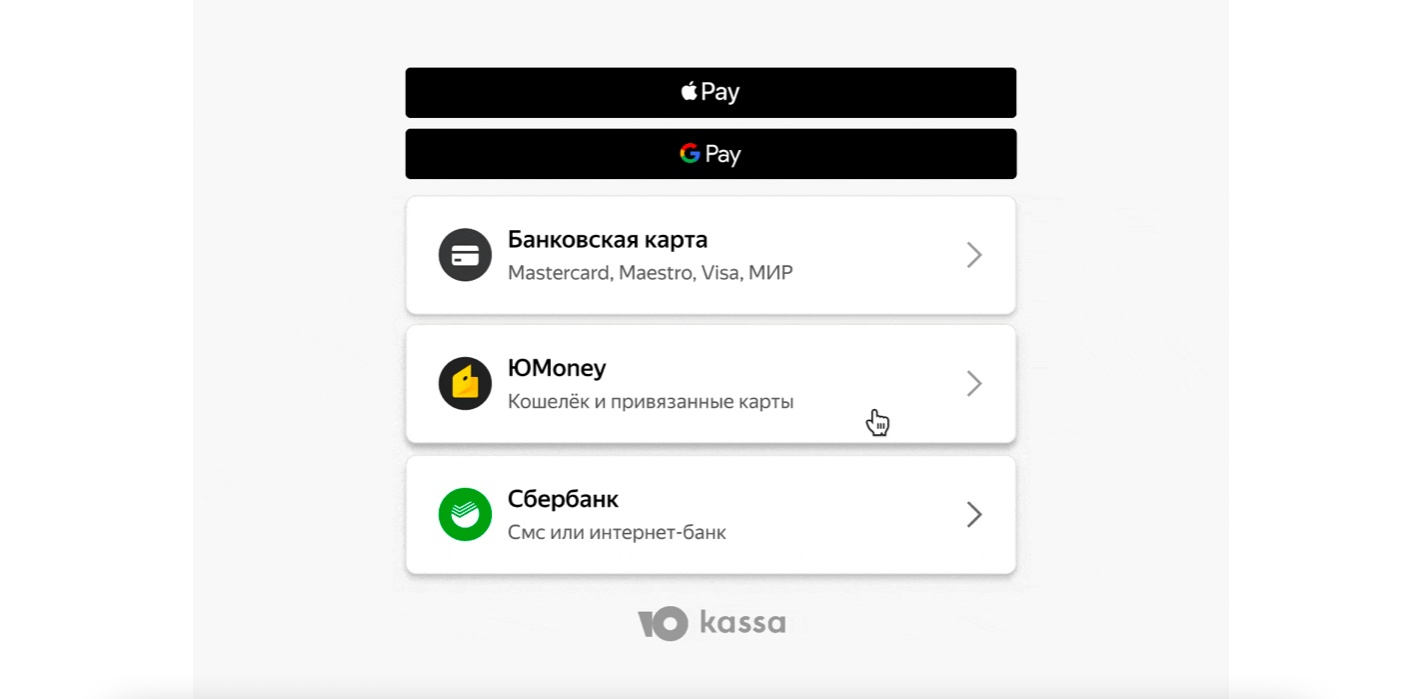

ЮКасса — бывшая Яндекс.Касса

Крупный агрегатор открыл подраздел для самозанятых и предлагает официальное подключение: с подписанием договора и перечислением средств на личный счёт физлица. Сервис обрабатывает оплаты с банковских карт и электронных кошельков.

Плюсы: удобное подключение (есть модули для сайтов на CMS), есть функция ручного выставления счетов (подойдёт для продавцов товаров и услуг в соцсетях).

Минусы: есть ограничение на приём платежей с банковских карт — до 100 тыс. рублей в месяц.

Мы писали о возможностях ЮКассы для самозанятых физлиц.

Специальных условий для самозанятых платежный агрегатор не предлагает. Но есть возможность настроить приём оплаты с выводом средств на электронный кошелёк QIWI физлица.

Плюсы: быстрое подключение, модули для разных CMS.

Минусы: высокая комиссия, ограниченные возможности для вывода.

Мы рассказывали о платёжном агрегаторе Robokassa, его функциях и способах подключения.

PayAnyWay

Платёжная система для сайта, сотрудничающая с самозанятыми физлицами. Обеспечивает приём платежей с банковских карт VISA, MasterCard, Maestro, «Мир».

Плюсы: подходит для самозанятых с собственным сайтом или соцсетями. На сайт можно интегрировать форму оплаты. Также для сайта и любых соцсетей доступна функция онлайн-витрины. Витрину можно встраивать на сайт, а ссылку на неё отправлять напрямую покупателю. Еще из плюсов: автоматическая регистрация дохода и возможность выбрать, какие платежи регистрировать в ФНС. Позиционируется как платёжная система для физических лиц без комиссии.

Минусы: ограниченный функционал — обработка платежей только с банковских карт.

|

Платёжная система |

Комиссия за транзакцию для самозанятого физлица |

Примечание |

|

Самозанятые.рф |

2 % — за любой перевод на личный счёт мерчанта (т.н. «Кошелёк») |

Отдельно облагается комиссией вывод средств с «Кошелька»:

|

|

PayMaster |

2,95 % — оплата картой 3 % — Сбербанк Онлайн 2 % — WebMoney 3,5 % — Юmoney 4,5 % — оплата через салоны связи |

Точную комиссию можно рассчитать в онлайн-калькуляторе сервиса, указав вид деятельности и оборот |

|

ЮKassa |

от 3,5 % за любую транзакцию |

Оплата счёта, выставленного вручную, комиссией не облагается. Её покрывает клиент самозанятого |

|

Robokassa |

от 7 % — оплата картой 9 % — Юmoney 6,8 % — QIWI 5-8 % — платёжные терминалы и салоны связи |

Дополнительно нужно платить комиссию за вывод средств с кошелька QIWI на банковскую карту |

|

PayAnyWay |

Для банковских карт VISA, MasterCard, Maestro, МИР комиссия 0 % |

Комиссия за вывод средств на банковскую карту самозанятого — 3,5 % |

Что нужно знать?

Комиссия

Разумеется, услуги систем приема платежей не бесплатны для владельца бизнеса. Обычно взимается фиксированный % от суммы каждой операции, в среднем 3%. Однако, в зависимости от типа вашего бизнеса, месячного оборота и подключаемого метода эта ставка может меняться. Например, высокорисковые категории могут подключить оплату картой на сайте минимум за 5-6% и далеко не у всех платежных партнеров, тогда как стандартный интерент-магазин скорее всего получит ставку в 3%.

Так же важно понимать ограничения по обороту: большинство крупных систем приема платежей имеют специальные условия для сайтов с оборотом >1 млн.р./мес. И наоборот, у вас не получится подключиться к крупному эквайринговому партнеру если за месяц через ваш сайт проходит только 50 тысяч р

Иногда встречаются платежные системы с абонентской платой, без % с каждой транзакции. Если на вашем сайте покупки совершаются не каждый день, рекомендуем обходить стороной подобные решения так как они для вас абсолютно не выгодны. Аналогично платного подключения: зачастую новички в ритейле переходят от партнера к партнеру в первое время работы сайта. Конечно, вам не захочется терять сумму, потраченную на старте.

Подключение

Вне зависимости от типа инструмента приема платежей есть несколько вариантов по подключению для начала приема платежей на сайте.

А) Напрямую — вы заключаете договор с каждой платежной системой отдельно. Часто такой способ позволяет получить доступ к лучшим ставкам комиссии, но требует больше времени в случае, если вам нужно несколько разных опций.

Б) Через агрегатора — можно заключить один договор, провести одну техническую интеграцию и начать принимать платежи на сайте сразу несколькими способами. К сожалению, ставка комиссии в таком случае будет на 0,5-1,5% выше чем при прямом подключении, но вы сэкономите время, а так же ресурсы — зачастую у платежных интеграторов гораздо лучше развито сопровождение клиентов, а особенно малого бизнеса.

Техническая интеграция

Интеграция никак не увеличивает стоимость обслуживания в системе приема платежей, комиссия взимается только за платежи. Однако, вариант интеграции влияет на удобство и конверсию процесса платежа на вашем сайте.

Самым простым вариантов будет подключение через переадресацию на сайт платежного партнера. При такой выбранной опции вашим техническим специалистам не придется практически ничего настраивать — вы сможете начать принимать платежи на сайте за несколько минут! Заметим, для пользователя это самый неудобный и недоверительный вариант, что не очень позитивно скажется на конверсии в успешный платеж.

Однако, если ваш сайт реализован на одной из популярных CMS, обратите внимание на системы или агрегаторов, имеющих специальные модули. Таким образом вы откроете для себя больше возможностей тонкой настройки (кастомизации) процесса платежа на вашем сайте

И наконец, если вы обладаете штатом программистов и ваш сайт написан «с нуля», разумно подключиться по API платежной системы. Такой вариант потребует больше времени на подключение, но в будущем позволит максимально повысить конверсию за счет более тесной интеграции в ваш сайт: встраивание формы оплаты в вашу страницу, ввод части данных для совершения операции в вашем интерфейсе, отсутствие переадресаций и другие опции.