Учет займов в бухгалтерском учете: проводки

Содержание:

- Чем кредит отличается от займа

- Особенности учета выданных займов у займодавца

- Понятие кредитов и займов. Их отличительные особенности

- ПБУ учет расходов по займам и кредитам

- Учет краткосрочных кредитов на 66 счете

- Товарный кредит

- Проценты по кредиту за базовый период включены в сумму основного долга

- Пример бухучета полученного кредита

- Чем отличаются кредиты и займы

- Уплата основного долга за ноябрь и декабрь

- Курсовые разницы

- Учет процентов, начисленных в периоде погашения (январь 2021 — февраль 2021)

- Отражение процентов по кредиту в бухгалтерском учете: пример

- Налоговый учет кредитов и займов на предприятии

Чем кредит отличается от займа

Не всегда деятельность некоммерческой организации финансируется за счет собственных и бюджетных средств. Заемный капитал — один из источников финансирования. Распространенная форма заимствования среди экономических субъектов — это кредиты и займы. При получении или предоставлении заемного капитала бухгалтеру следует руководствоваться положениями ПБУ 15/2008.

Важно различать эти два понятия. Кредит — это категория заимствованного капитала, которая предоставляется исключительно в денежной форме

Предусмотрено дополнительное условие: кредитованием занимается только специализированная компания — фирма, имеющая особую лицензию. Например, банк. Еще одно требование к кредитованию — взимание платы. Кредитные капиталы выдаются за определенный процент

Кредит — это категория заимствованного капитала, которая предоставляется исключительно в денежной форме. Предусмотрено дополнительное условие: кредитованием занимается только специализированная компания — фирма, имеющая особую лицензию. Например, банк. Еще одно требование к кредитованию — взимание платы. Кредитные капиталы выдаются за определенный процент.

Заем предоставляется в любой форме, как в натуральной, так и в денежной. Выдать заемные средства может и не лицензированная организация. Оформить заемные средства можно и у физического лица, и у предпринимателя. За пользование заемными активами плата может не взиматься.

Особенности учета выданных займов у займодавца

Отметим следующие особенности учета выданных займов у займодавца:

- Выданные займы-процентные учитываются в составе финансовых вложений на счете 58. Беспроцентные займы — на счете 76 «Расчеты с разными дебиторами и кредиторами». Займы, предоставленные работникам, можно отражать на счете 73 «Расчеты с персоналом по прочим операциям».

- Счет учета процентов зависит от деятельности организации. Проценты включаются в выручку, если выдача займов является обычной деятельностью компании. В остальных случаях используется счет 91 «Прочие доходы».

- Ни тело займа, ни проценты не облагаются НДС.

- Начисление процентов происходит по итогам отчетных периодов вне зависимости от их уплаты займополучателем.

Проводки по займам у займодателя:

О том, является ли возврат займа доходом при УСН, читайте в нашей статье.

Понятие кредитов и займов. Их отличительные особенности

Кредиты и займы регулируются ст. 807–817 и ст. 818–819 гл. 42 ГК.

Кредиты и займы – это система экономических отношений, которые возникают при передаче имущества в денежной или натуральной форме от одной организации к другой или лицу на условиях последующего возврата, а также при уплате процентов за временное пользование за определенный срок.

| Кредит можно получить у организации, имеющей лицензию ЦБ России на данный вид деятельности. | Займодавцем может быть любое физическое и юридическое лицо. |

| В кредит можно получить только денежные средства (исключение – товарный кредит). | Предметом договора займа могут быть денежные средства и вещи. |

| Кредитный договор заключается в письменной форме. | Договор займа с юридическими лицами оформляется в письменной форме, с физическими лицами в размере до 10 МРОТ – в устной форме. |

| Кредитный договор возмездный. | Договор займа может быть возмездным и безвозмездным. |

| Кредитный договор консенсуальный, считается заключенным с даты подписания. | Договор займа реальный, считается заключенным с момента его подписания. |

| Срок возврата кредита устанавливается кредитным договором. – Кредит может быть возвращен досрочно, если это предусмотрено договором. | Срок возврата займа устанавливается договором займа. – Займ может быть возвращен досрочно, если он беспроцентный и иное не предусмотрено договором. |

ПБУ учет расходов по займам и кредитам

Основные моменты учета расходов по займам и кредитам (ПБУ 15/2008):

- Своевременность.Всё, что касается заемных средств, должно отражаться на счетах бухгалтерского учета своевременно.Если договор займа заключен 20 декабря 2019 года, а денежные средства поступили на расчетный счет организации только 13 февраля 2020 года, то записи по данному займу в бухучете появятся в феврале 2020 года. Все расходы по займу также следует относить на счета бухгалтерского учета только в том периоде, в котором они произведены. Однако проценты необходимо рассчитывать и учитывать в соответствии с договором вне зависимости от срока их уплаты. Например, проценты за январь 2020 года должны быть посчитаны и признаны расходами непосредственно в январе 2020 года, даже если платеж по процентам будет произведен на месяц позже.

- Расходы.Все расходы по заемным средствам признаются прочими расходами. Но существует ряд нюансов. Общепризнанный порядок учета процентов в числе внереализационных расходов актуален, когда заемные средства использованы на текущую деятельность хозяйствующего субъекта. В остальных случаях необходимо учитывать специфику применения кредитных средств. Например, если деньги были взяты только под покупку материалов, то компания может включить проценты по кредиту (или займу) в стоимость приобретенных за счет заемных средств МПЗ.

- Инвестиционные активы.Особняком стоит учет полученных займов под инвестиционные активы. Расходы по заемным средствам, которые получены для приобретения, сооружения и изготовления инвестиционного актива, включаются в его стоимость при следующих условиях:

- затраты на создание инвестиционного актива подлежат признанию в бухгалтерском учете;

- затраты по кредиту для приобретения актива подлежат признанию в бухгалтерском учете;

- работы по инвестиционному активу уже начаты.

Если актив уже ввели в эксплуатацию, проценты по кредиту включать в его стоимость нельзя.

Учет краткосрочных кредитов на 66 счете

Для целей учета краткосрочных займов в бухгалтерии предназначен 66 счет бухгалтерского учета «Расчеты по краткосрочным кредитам и займам». Счет 66 – пассивный. Он существует для обобщения информации о движении и наличии краткосрочных займов и кредитов, которые получены организацией.

Кредит может быть получен как в отечественной, так и в иностранной валюте. В последнем случае происходит пересчет валюты в рубли по курсу ЦБ РФ, пересчет производится на момент зачисления денежных средств на валютный счет. Особенности учета валюты можно прочитать здесь.

Курсовые разницы учитываются в составе операционных расходов. Проценты, начисленный к уплате, согласно кредитному договору, учитываются также в составе операционных расходов. Кроме того, в процессе оформления займа, организация может нести ряд дополнительных расходов, таких как оплата консультационных, юридических услуг, услуги экспертизы, услуги связи и прочие. Эти расходы также учитываются на счете 91 «Прочие доходы и расходы».

Проводки по учету краткосрочных кредитов и займов:

Учет кредитных сумм, взятых на срок менее одного года, ведется на счете 66.

Проводки по счету 66:

- Д50 (51,52, 55) К66 – получен краткосрочный кредит в банке наличными (на расчетный, валютный, специальный счета).

- Д91/2 К66 – начислен процент к уплате по кредитному договору.

- Д66 К50 (51, 52, 55) – погашен краткосрочный кредит.

- Д66 К91/1 – начислена положительная курсовая разница и процентам в иностранной валюте.

- Д91/2 К66 – начислена отрицательная курсовая разница и процентам в иностранной валюте.

Последние две проводки выполняются, если займ получены в иностранной валюте.

Долгосрочные кредиты (счет 67)

Долгосрочный кредит – это кредит сроком свыше 1 года, который предоставляет финансовое учреждение или банк организации.

Для юридических лиц долгосрочный кредит предоставляется на приобретение основных средств, инвестирование, реконструкцию или модернизацию технологический линий или же на увеличение производственных мощностей. Такие займы оформляются на 5-10 лет, если предприятие имеет весьма устойчивое финансовое положение и работает не менее полугода.

На рассмотрение заявок по долгосрочному кредиту уходит немного больше времени. В качестве залога могут потребовать не только недвижимость, но и поручителей. Проценты обычно ниже, чем по краткосрочным займам.

Проводки по учету долгосрочных кредитов и займов:

В бухгалтерском учете расчеты по долгосрочным кредитам ведутся на 67 счете бухгалтерского учета. Счет 67 также пассивный.

Проводки по 67 счету:

- Д50 (51,52,55) К67 – получен долгосрочный кредит наличными (на расчетный, валютный, специальный счета).

- Д91/2 К67 – начислены проценты к уплате в соответствии с кредитным договором.

- Д67 К50 (51, 52, 55) – погашен долгосрочный кредит банка.

- Д67 К91/1 – начислена положительная курсовая разница по процентам в иностранной валюте.

- Д91/2 К67 – начислена отрицательная курсовая разница по процентам в иностранной валюте.

Последние две проводки относятся к долгосрочным займам в иностранной валюте.

Здесь стоит отметить, что организация вправе учитывать долгосрочные кредиты на счете 67 до полного его погашения. Помимо этого, организация также может перевести займ из разряда долгосрочных в краткосрочные в тот момент, когда до срока его погашения останется не больше одного года. Во втором случае следует выполнить дополнительную проводку Д67 К66, которая будет означать, что долгосрочный кредит переведен в краткосрочный.

Какой способ учета долгосрочных кредитов выбрать, организация решает самостоятельно, свое решения отражает в учетной политике.

Товарный кредит

Кроме денег, заимодавец (кредитор) может одолжить организации принадлежащее ему имущество. В данном случае такая сделка представляет собой заем в натуральной форме или товарный кредит.

С позиций бухучета и налогообложения между договором займа в натуральной форме и договором товарного кредита нет никаких различий. В зависимости от того, какое имущество является предметом займа, в бухучете сделайте проводку:

Дебет 41 (08, 10…) Кредит 66 (67) – получены товары (основные средства, материалы) по договору займа (товарного кредита).

Оцените полученное имущество по стоимости, указанной в договоре (п. 2 ПБУ 15/2008).

При возврате займа (товарного кредита) сделайте запись:

Дебет 66 (67) Кредит 41 (01, 10) – возвращены товары (материалы, основные средства) в счет погашения задолженности по договору займа (товарного кредита).

Чтобы вернуть имущество, полученное по договору займа (товарного кредита), организация должна приобрести аналогичные товары (материалы, основные средства). Эти активы примите к учету в сумме фактических затрат на их приобретение без НДС (п. 5 ПБУ 5/01, п. 8 ПБУ 6/01).

Фактической себестоимостью имущества, полученного по договору займа (товарного кредита), признается стоимость активов, которыми заемщик погашает свой долг (п. 10 ПБУ 5/01, п. 11 ПБУ 6/01). Эта сумма становится известной только к моменту возврата. Соответственно, между первоначальной и последующей оценкой займа (кредита) может возникнуть ценовая разница. Стоимость имущества, принятого к учету, изменить нельзя (п. 12 ПБУ 5/01, п. 14 ПБУ 6/01). Включите ее в состав прочих доходов или расходов (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99).

В учете при этом отразите проводки:

Дебет 91-2 Кредит 66 (67) – списана ценовая разница, возникающая, если договорная стоимость имущества меньше стоимости имущества, приобретенного для возврата займа (кредита);

Дебет 66 (67) Кредит 91-1 – списана ценовая разница, возникающая, если договорная стоимость имущества больше стоимости имущества, приобретенного для возврата займа (кредита).

Если заем (кредит) предоставлен под проценты, к счету 66 (67) откройте два субсчета. Например, счет 66 субсчет «Расчеты по основному долгу» и счет 66 субсчет «Расчеты по процентам». Это связано с тем, что суммы процентов нужно учесть обособленно (п. 4 ПБУ 15/2008, Инструкция к плану счетов (счета 66 и 67)).

Проценты, начисленные по займу (кредиту), отнесите к прочим расходам, кроме тех, что связаны с приобретением, сооружением и (или) изготовлением инвестиционного актива.

В бухучете начисление процентов отразите следующим образом:

Дебет 91-2 Кредит 66 (67) субсчет «Расчеты по процентам» – начислены проценты за пользование заемными средствами.

Такой порядок следует из пункта 7 ПБУ 15/2008.

Пример отражения в бухучете кредита, полученного для предварительной оплаты товаров

15 июня ООО «Торговая фирма «Гермес»» получило в банке кредит для приобретения товаров. Сумма кредита – 500 000 руб. Кредит предоставлен сроком до 30 июня текущего года под 20 процентов годовых.

20 июня «Гермес» производит предварительную оплату за товар в полной сумме его стоимости. 24 июня товар оприходован.

По условиям договора «Гермес» выплачивает проценты вместе с основной суммой долга.

Для отражения операций по договору займа и купли-продажи бухгалтер «Альфы» открыл:

- к счету 60 «Расчеты с поставщиками и подрядчиками» – субсчета «Расчеты по авансам выданным», «Расчеты с поставщиком»;

- к счету 66 «Расчеты по краткосрочным кредитам и займам» – субсчета «Расчеты по основному долгу», «Расчеты по процентам».

В учете «Гермеса» сделаны следующие проводки.

15 июня:

Дебет 51 Кредит 66 субсчет «Расчеты по основному долгу» – 500 000 руб. – отражена сумма полученного кредита.

20 июня:

Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 51 – 500 000 руб. – перечислена поставщику предоплата за товар.

24 июня:

Дебет 41 Кредит 60 субсчет «Расчеты с поставщиком» – 423 729 руб. (500 000 руб. – 500 00 руб. × 18/118) – приняты к учету товары от поставщика;

Дебет 19 Кредит 60 субсчет «Расчеты с поставщиком» – 76 271 руб. (500 000 руб. × 18/118) – учтен «входной» НДС по купленным товарам;

Дебет 60 субсчет «Расчеты с поставщиком» Кредит 60 субсчет «Расчеты по авансам выданным» – 500 000 руб. – зачтена предоплата товаров.

30 июня:

Дебет 91-2 Кредит 66 субсчет «Расчеты по процентам» – 4110 руб. (500 000 руб. × 20% : 365 дн. × 15 дн.) – начислены проценты за пользование кредитом;

Дебет 66 субсчет «Расчеты по основному долгу» Кредит 51 – 500 000 руб. – возвращена сумма кредита;

Дебет 66 субсчет «Расчеты по процентам» Кредит 51 – 4110 руб. – уплачена сумма процентов.

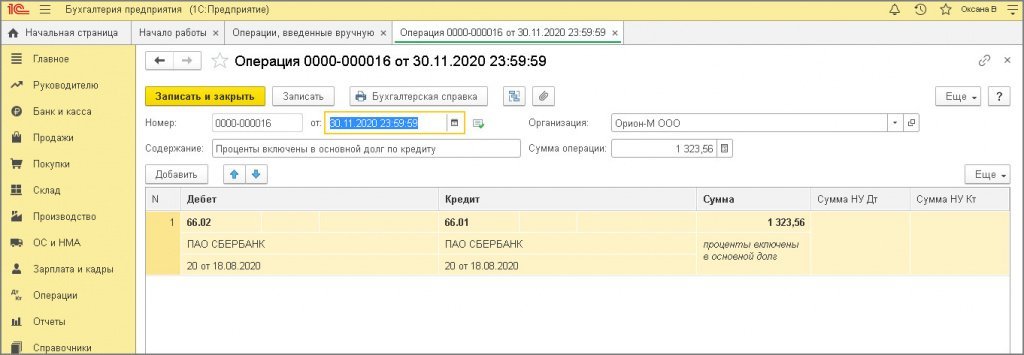

Проценты по кредиту за базовый период включены в сумму основного долга

2.1 Проценты по кредиту за базовый период включены в основной долг в БУ

Документ «Операция» (рис. 1):

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (банк, предоставивший кредит, и кредитный договор).

- В колонке Кредит укажите счет 66.01 «Краткосрочные кредиты» и аналитику к нему (банк, предоставивший кредит, и кредитный договор).

- В колонке Сумма, укажите сумму начисленных процентов за базовый период. Колонки Сумма НК Дт и Сумма НУ Кт не заполняйте, поскольку проценты в налоговом учете не начисляются до момента их уплаты в периоде погашения при не выполнении условий для списания кредита банком.

- Кнопка Записать и закрыть.

Рис. 1

Рис. 1

Пример бухучета полученного кредита

Пример 1

Организация получила кредит 2 февраля в сумме 1 500 000 руб. Процентная ставка — 10%. Срок договора о выдаче кредита — 24 месяца. Сумма ежемесячного платежа — 62 500 руб. Договором с банком предусмотрена оплата процентов и погашение суммы кредита ежемесячно на последнее число каждого месяца. Проценты начисляются со следующего дня после получения кредита.

В феврале организация сделает следующие проводки:

2 февраля

Дт 51 Кт 67.1 — кредит получен на расчетный счет организации в сумме 1 500 000 руб.

28 февраля

Дт 91.2 Кт 67.2 — начислены проценты по кредиту: 1 500 000 / 365 × 26 × 10% = 10 684,93 руб.

Дт 67.2 Кт 51 — оплата процентов — 10 684,93 руб.

Дт 67.1 Кт 51 — частичное погашение кредита — 62 500 руб.

Проводки в марте:

31 марта

Дт 91.2 Кт 67.2 — начислены проценты по кредиту: (1 500 000 – 62 500) / 365 × 31 × 10% = 12 208,90 руб.

Дт 67.2 Кт 51 — оплата процентов — 12 208, 90 руб.

Дт 67.1 Кт 51 — частичное погашение кредита — 62 500 руб.

Данный кредит, являясь долгосрочным, будет отражен по строке 1410 «Заемные средства» бухгалтерского баланса в сумме, учтенной по кредитовому сальдо счета 67.

Если бы кредит был краткосрочным, его следовало бы отразить по строке 1510 «Заемные средства» бухбаланса.

Коммерческий кредит и товарные векселя показываются по строкам:

- 1450 «Прочие обязательства» (по долгосрочной задолженности);

- 1520 «Кредиторская задолженность» (по краткосрочной задолженности).

Следует отметить, что в случае, если средства были получены с целью приобретения, сооружения или изготовления инвестиционного актива, проценты необходимо отражать с использованием счета 08 «Вложения во внеоборотные активы» (Дт 08 Кт 66.2/67.2). Исключение из указанного правила делается для хозсубъектов, ведущих учет упрощенным способом, которые вправе для этих целей применять счет 91.2 (п. 7 ПБУ 15/2008).

Все подробности отражения заемщиком в бухгалтерском учете получения и возврата займа или кредита рассмотрены в Готовом решении от КонсультантПлюс.

О бухучете кредиторской задолженности см. статью «Как кредиторская задолженность отражается на счетах?».

Чем отличаются кредиты и займы

Бытует заблуждение, что суть отличия в следующем: кредиты выдаются под процент, а займы – за просто так. Это неверно.

Вот три ключевых расхождения между ними, которые определяются главой 42 ГК РФ:

- кто выступает кредитором или заимодавцем? Для кредитов – это банки (см. также про эквайринг). Для займов – все прочие юридические и физические лица, например, поставщики или покупатели, собственники или работники организации;

- какова форма предоставления? Кредиты выдаются исключительно в денежной форме1. Займы могут быть и в натуральной;

- обязательна ли возмездность? Для кредитов – да. Для займов – нет. Причем в некоторых случаях, если в договоре прямо не указано иное, заем всегда будет беспроцентным (п. 4 ст. 809 ГК РФ).

Уплата основного долга за ноябрь и декабрь

Учет в 1С

Уплата основного долга отражается документом Списание с расчетного счета вид операции Возврат займа контрагенту в разделе Банк и касса — Банк – Банковские выписки — Списание.

Необходимо обратить внимание на заполнение полей:

- Сумма — сумма уплачиваемого основного долга, согласно выписке банка.

- Договор — договор займа с Видом договора — Прочее.

- Вид платежа — Погашение долга.

В нашем примере расчеты по договору займа ведутся в рублях, срок договора — более года. PDF В результате выбора такого договора и вида платежа Погашение долга в документе Списание с расчетного счета автоматически устанавливается:

Счет расчетов — 67.03 «Долгосрочные займы».

Уплата основного долга за декабрь и последующие месяцы оформляется аналогично.

Курсовые разницы

Учет задолженности, возникшей в результате привлечения кредитов и займов в иностранной валюте, осуществляется в соответствии с требованиями ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте».

Курсовая разница представляет собой разницу между рублевой оценкой объекта учета, стоимость которого изначально определена в иностранной валюте, исчисленной по курсу Банка России, на дату погашения обязательств по оплате или на дату составления бухгалтерской отчетности за период, и рублевой оценкой этого объекта учета, исчисленной по курсу Банка России на дату принятия его к бухгалтерскому учету в отчетном периоде или на отчетную дату составления бухгалтерской отчетности за предыдущий период .

Курсовые разницы, возникающие по основному долгу кредита (займа), а также по начисленным процентам, подлежат отражению в составе прочих доходов или расходов и отражаются соответственно по кредиту или дебету счета 91 «Прочие доходы и расходы»:

Дт 66 «Расчеты по краткосрочным кредитам и займам» (67 «Расчеты по долгосрочным кредитам и займам»)

Кт 91 «Прочие доходы и расходы» — положительная курсовая разница;

Дт 91 «Прочие доходы и расходы»

Кт 66 «Расчеты по краткосрочным кредитам и займам» (67 «Расчеты по долгосрочным кредитам и займам») — отрицательная курсовая разница.

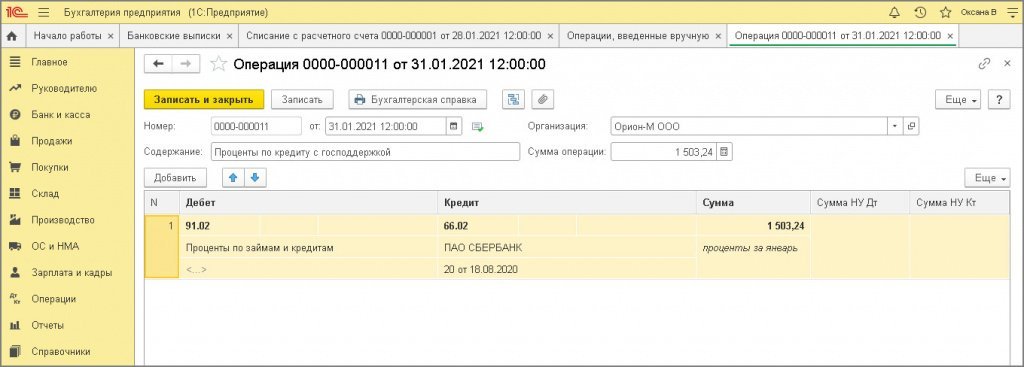

Учет процентов, начисленных в периоде погашения (январь 2021 — февраль 2021)

6.1 Отражены в расходах в БУ проценты по кредиту за январь 2021

Документ «Операция» (рис. 1).

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и снятым флажком «Принимается к налоговому учету» (как в операции 1.2)).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- В колонке Сумма укажите сумму начисленных за месяц процентов для бухгалтерского учета.

- Колонки Сумма Ну Дт, Сумма Ну Кт не заполняйте, поскольку эта сумма процентов не перечислена банку.

- Кнопка Записать и закрыть.

Рис. 1

Рис. 1

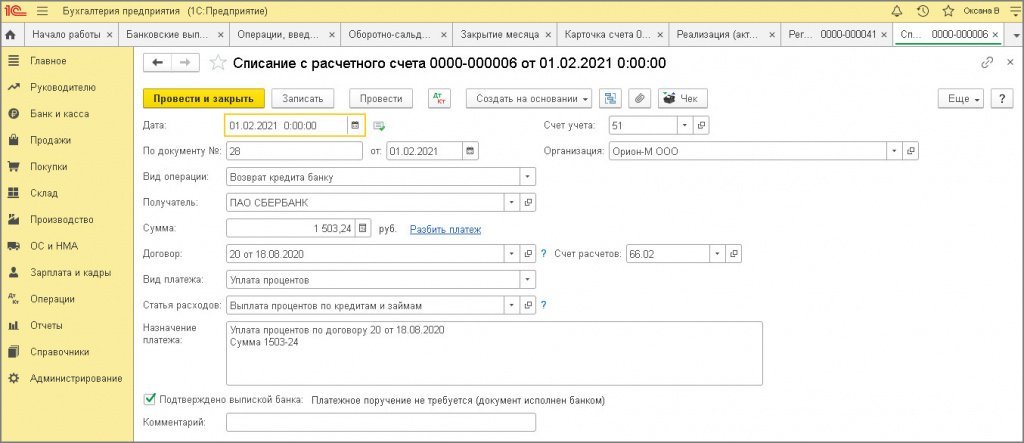

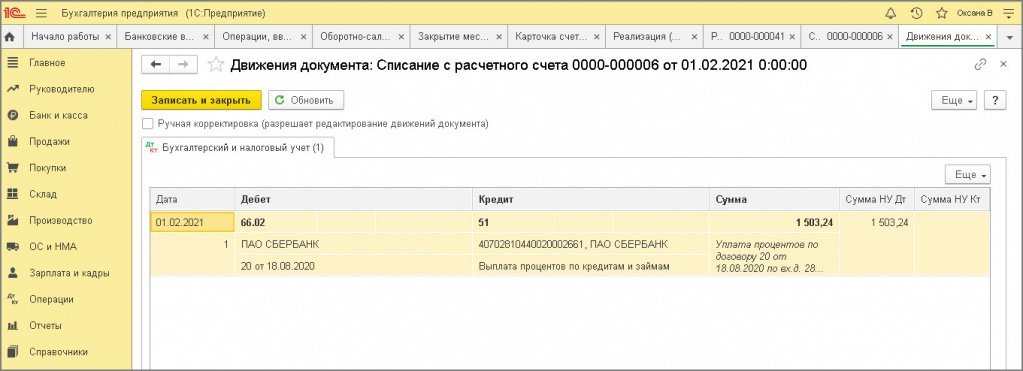

6.2 Уплачены проценты по кредиту за январь 2021

Документ «Списание с расчетного счета» (рис. 2).

Создайте, заполните и проведите документ аналогично операции 4.1.

Рис. 2

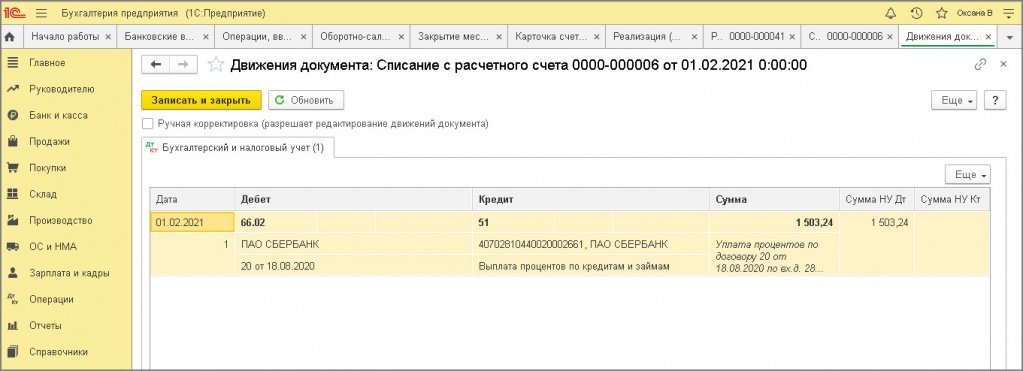

По кнопке посмотрите результат проведения документа (рис. 3).

Рис. 3

6.3 Признаны в расходах в НУ проценты по кредиту за январь 2021

Документ «Операция» (рис. 4).

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- В поле От укажите дату перечисления процентов банку (в примере 01.02.2020).

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и установленным флажком «Принимается к налоговому учету» (как в операции 3.1).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- Колонку Сумма не заполняйте.

- В колонках Сумма Ну Дт, Сумма Ну Кт укажите сумму процентов за январь, перечисленных банку 01.02.2020.

- Кнопка Записать и закрыть.

Рис. 4

Рис. 4

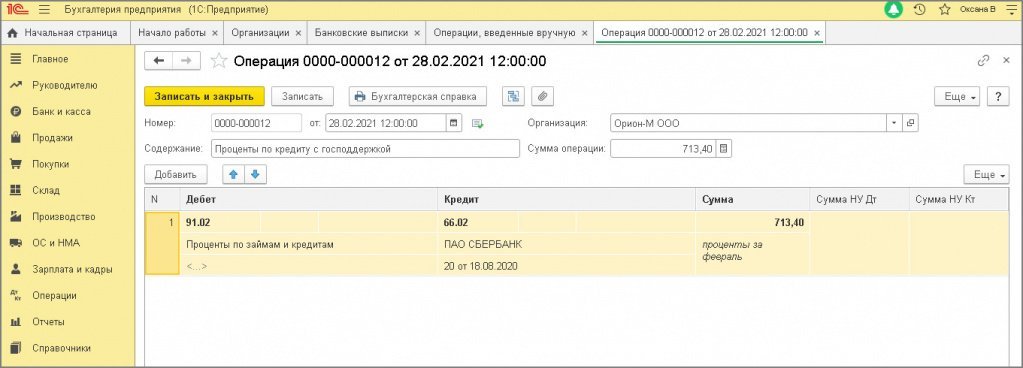

6.4 Отражены в расходах БУ проценты по кредиту за февраль

Документ «Операция» (рис. 5).

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и снятым флажком «Принимается к налоговому учету» (как в операции 1.2).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- В колонке Сумма укажите сумму начисленных за месяц процентов для бухгалтерского учета за февраль.

- Колонки Сумма Ну Дт, Сумма Ну Кт не заполняйте, поскольку эта сумма процентов не перечислена банку.

- Кнопка Записать и закрыть.

Рис. 5

Рис. 5

6.5 Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту

В январе 2021 с суммы процентов (не уплаченных банку) при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02″ формируется проводка по признанию ОНА: Дт 09 Кт 99.02.О.

Отражение процентов по кредиту в бухгалтерском учете: пример

Рассмотрим, как правильно должны быть составлены проводки и начислены проценты по кредиту в бухгалтерском учете.

Пример

Компания «СтройМастер» использует для пополнения оборотных активов кредитные средства, взятые в банке на 10 месяцев под 10% годовых. Сумма — 4 млн руб. Договор заключен 01.03.2020.

Одновременно компанией уже 2 года выплачивается кредит, который был использован на строительство нового объекта основных средств. Строительство еще не закончено. Сумма —3 млн руб. под 8% годовых.

Рассмотрим начисление процентов по этим договорам в марте 2020 года:

- Договор на пополнение оборотных средств заключен сроком на 10 месяцев. Соответственно, для учета будем использовать счет 66 (для краткосрочных займов): Дт 51 Кт 66 — 4 000 000 руб. (учтено получение краткосрочного кредита).

Сумма процентов в день составит: 4 000 000×10%/365= 1095,89 руб.

Проценты к начислению в марте: 1 095,89 × 31= 33972,60 руб.

Проводка: Дт 91.2 «Прочие расходы» Кт 66.2 «Проценты по краткосрочным кредитам»— 33 972,60 руб.

- Кредитный договор, целью которого было вложение в инвестиционный актив, судя по срокам существования в компании, должен быть квалифицирован как долгосрочный и учитываться на счете 67 (для долгосрочных кредитов).

Сумма процентов в марте: 3 000 000 × 8% / 365 × 31= 20 383,56 руб.

Для таких процентов по кредиту проводка будет следующая: Дт 08 Кт 67.2 «Проценты по долгосрочным займам»— 20 383,56 руб. (проценты по долгосрочному кредиту, используемому для инвестиционного проекта, включены в стоимость внеоборотного актива).

Налоговый учет кредитов и займов на предприятии

НК РФ – главный нормативный документ, в котором раскрываются особенности налогового учета кредитов и займов. В отличие от бухучета нюансов здесь на порядок меньше. Ориентироваться следует на две статьи.

Статья 269. Приводятся примеры долговых обязательств с позиции налоговиков. В их числе кредиты, в том числе товарные и коммерческие, а также займы.

Кроме того, указывается, что процентный расход при расчете налога на прибыль принимается в полной величине. Исключение: контролируемые сделки.

Отметим, что до 01.01.2015 ситуация была иной. Проценты по заемным средствам в налоговом учете нормировались. Это приводило к формированию постоянной разницы.

Статья 265. Перечисляются внереализационные расходы, к которым среди прочих относятся проценты по долговым обязательствам (пп. 2 п. 1).

Важный момент: даже если цель кредита/займа – приобрести инвестиционный актив, то проценты по нему все равно сразу становятся расходом. Возникает расхождение с бухгалтерской практикой. Его суть в следующем:

- в налоговом учете появляется расход, а в бухучете его нет, ведь в последнем процентные начисления капитализируются на счете 08;

- появляется налогооблагаемая временная разница. Она приводит к формированию отложенного налогового обязательства на счете 77;

- его списание частями начнется только после того, как инвестиционный актив примут к учету и он станет амортизировать.

В налоговой отчетности, а именно в декларации по налогу на прибыль информация о кредитах и займах раскрывается по строке 200 приложения 2 к Листу 02. Там отражаются проценты по долговым обязательствам.