Как получить патент для самозанятых граждан рф

Содержание:

- Кто относится к самозанятым гражданам в России

- Кто может и не может стать самозанятым

- Какие изменения произошли в декабре 2018 года

- Что учесть организации при сотрудничестве с самозанятыми?

- Преимущества и недостатки нового налога

- Как уплатить

- Разница между самозанятым и ИП

- Как будут вычислять самозанятых граждан

- Виды деятельности самозанятых граждан в 2020: регионы

- Как и куда платить налог

- Без карательных мер не обойтись

- Получение самозанятыми гражданами патента

- Кто может стать плательщиком налога на профессиональный доход

Кто относится к самозанятым гражданам в России

В конце осени 2018 года президент России подписал закон о введении специального налогового режима, касающегося самозанятых граждан. Нам остаётся смириться с текущими реалиями и понять, что с этим всем делать. Вопросов масса: кому стоит переходить на специальный налоговый режим, какие налоги будут платить самозанятые, что выгоднее – ИП или статус «босса самому себе»?

Разберемся во всем по порядку. Для начала выясним, какие люди будут относиться к новой категории «бизнесменов». Нам придётся вернуться на пару лет назад – именно тогда президент озаботился улучшениями условий для ведения бизнеса в стране и порекомендовал министерствам определиться с положением самозанятых граждан в Российской Федерации.

Минтруда, Минюст и несколько других ведомств наказ президента выполнили. И уже через год разработали законопроект, призванный разграничить статусы индивидуального предпринимателя, самозанятого гражданина и тех, кто работает по официальному трудовому договору.

Министерские работники посчитали, что таким людям просто необходим правовой статус для их же защиты от недобросовестных заказчиков или других напастей, и решили закрепить официальное признание самозанятых граждан введением налога для них.

Государство считает, что в России есть две категории самозанятых.

- Люди, которые фактически создают малое предприятие, арендуя при этом помещения и оборудование для работы, и оказывают услуги в частном порядке без официальных бумаг, чеков и т.д..

- Лица, выполняющие работу исключительно в частном порядке для удовлетворения личных нужд в деньгах. Сюда относятся репетиторы, мастера по ремонту, няни, сиделки, электрики и другие граждане, работающие сами на себя без всякой регистрации.

С первой категорией лиц все более-менее ясно. Они сами понимают, что легализовать свою деятельность им нужно, поскольку бизнес, даже малый, требует регистрации. А вот вторая группа людей выйти из тени на свет не очень-то и стремится.

Задача чиновников – сделать условия для граждан такими, при которых легализация станет выгодной. Однако здесь имеет место быть не только выгода, но и налог на профессиональный доход.

Что подразумевается под профессиональным доходом?

Его получают физлица, занимаясь частной предпринимательской деятельностью и не работающие по найму (по ТК РФ). Еще одно условие – отсутствие наемных сотрудников. Физические лица, получающие прибыль таким образом, должны ежемесячно отчислять налоги в бюджет согласно прозрачной (в теории) схеме (через онлайн-программу для смартфона).

На обсуждении законопроекта не раз поднимался вопрос о требованиях клиентов к самозанятым предпринимателям о предоставлении чека за оказанные услуги. Однако законодатели разрешили не приобретать в этом случае кассовые аппараты. Все операции будут проводиться через специальное приложение: получение электронных чеков, отчисление налогов, проведение платежей.

При этом самозанятый будет лично решать, попадает ли определенный приход на его счет под налогооблагаемую базу или нет.

Чтобы понять, что будет на практике, приведем пример.

Кто может и не может стать самозанятым

Самозанятым может стать любое физическое лицо или ИП (индивидуальный предприниматель), ставшее резидентом РФ, имеющее на руках паспорт гражданина России или иностранного государства, у которого:

- деятельность осуществляется на территории попавших в эксперимент федеральных образований (перечислены чуть ниже);

- нет трудового договора с работодателем;

- отсутствуют наемные работники;

- доход получается в результате самостоятельных действий или использования принадлежащего на праве собственности имущества;

- вид деятельности не попал под запрет ФЗ № 422 от 27.11.2018 г. (ст. 4 и 6);

- ежегодный доход не превышает 2,4 млн. руб.

А сейчас несколько разъяснений по поводу приведенной формулировки.

Почему акцент делается на слове резидент? Потому что зарегистрироваться в качестве самозанятого (открыть свое небольшое дело) могут представители Беларуси, Армении, Казахстана и Киргизии, прожившие на территории России не менее 183 дней.

Паспорт упоминается также неспроста, т.к. возрастные рамки законом не ограничены. Получается, что под действие эксперимента подпадают, как несовершеннолетние (с момента получения паспорта — 14 лет), так и пенсионеры (паспорт нужен для регистрации). Правда, для малолетних самозанятых нужно разрешение родителей для совершения финансовых операций.

В тоже время есть ограничения на такой вид легализации доходов. Это, во-первых, лица, занимающиеся деятельностью, попавшей под запрет для регистрации налога на профессиональную деятельность (полный список приведен в разделе, где рассматриваются виды деятельности самозанятых граждан). Во-вторых, физические лица, работающие в определенных сферах деятельности:

- нотариусы;

- адвокаты;

- судьи;

- государственные служащие;

- сотрудники силовых ведомств (МВД, ФСБ, ФСО и др.);

- военнослужащие ВС и ВМФ;

- депутаты, работающие на постоянной основе в законодательных органах и т.д.

Не могут быть самозанятыми также лица, получающие доход свыше 2 400 тыс. руб. в год и предприниматели, уплачивающие налоги на доходы от своей деятельности в статусе ИП в рамках другой системы налогообложения.

Виды деятельности

После вступления в действие закона о самозанятых с 2020 года появилось много вопросов о перечне профессий, которые подпадают под его действие. Объясняется такое любопытство просто: в 2017-2018 годах налог на профессиональную деятельность распространялся:

- на сиделок и нянь — лиц, ухаживающими за тяжелобольными, инвалидами, престарелыми, достигшими возраста 80 и более лет, а также детьми;

- репетиторов;

- переводчиков;

- гидов;

- помощников по ведению домашнего хозяйства (уборщиц, поваров и т.д).

Начиная с 2019 года, в ФЗ виды деятельности по самозанятости не указываются. Т.е. никакого официального перечня разрешенных видов деятельности при уплате НПД нет. Поэтому все списки по видам деятельности самозанятых, перечисляемые на разных сайтах, некорректные, вводящие в заблуждение многих людей.

А что есть? На что ориентироваться? Здесь нужно действовать в соответствии с золотым правилом правового регулирования: «все, что не запрещено законом, разрешено».

Чем НЕЛЬЗЯ заниматься в статусе самозанятого? Перечисляем:

На этом ограничения заканчиваются. Вывод: попавшие на всех сайтах под запрет сапожники и таксисты могут вздохнуть с облегчением. Первые не могут шить обувь (она маркируется), но заниматься ее ремонтом никто не запрещает, вторые могут перевозить пассажиров на собственном авто в качестве такси.

Юристы также могут быть самозанятыми в качестве консультантов по правовым вопросам.

Какие изменения произошли в декабре 2018 года

11 ноября 2018 года начинают действовать изменения Технического регламента Таможенного союза ТР ТС 018/2011 «О безопасности колесных транспортных средств». Теперь с декабря по февраль транспортные средства категории M1 и N1 (легковые и грузовые автомобили категории В) должны передвигаться только на зимних шинах, причем установлены они должны быть на всех колесах. При этом каждый регион вправе расширить этот период, ориентируясь на собственные погодные условия. На мотоциклы и грузовики свыше 3,5 тонн эти правила не распространяются. Очень строго теперь будут следить не только за параметрами установленных шин, но и за их маркировкой. Недопустимо использование резины от разных производителей.

21 декабря 2018 года вступают в силу изменения в Федеральном законе «О безопасности дорожного движения». Они касаются технического обслуживания коммерческого транспорта.

Что учесть организации при сотрудничестве с самозанятыми?

При привлечении юридическим лицом к сотрудничеству самозанятых важно сразу определить, будет ли это разовое оказание услуг или выполнение ими регулярной трудовой функции в качестве работников. Если они будут оказывать услуги или выполнять работы ежемесячно на протяжении длительного периода времени и получать за это одинаковую плату, речь может идти о трудовых отношениях

В таком случае работодатель обязан уплачивать НДФЛ и взносы в Пенсионный фонд, Фонд социального страхования, Фонд обязательного медицинского страхования. За неуплату или неполную уплату сумм налога и страховых взносов работодатель может понести налоговую, административную и даже уголовную ответственность.

(Если отношения с самозанятым схожи с трудовыми, заключенный с ним гражданско-правовой договор могут переквалифицировать в трудовой. Это приведет к начислению недоимки по ЕСН и страховым взносам в ФСС, штрафов и пеней за их несвоевременную уплату и административной ответственности, предусмотренной ст. 5.27 КоАП РФ. Как составить договор, чтобы этого не случилось, рассказано в материале «Как правильно оформить отношения с контрагентами и сотрудниками стартапа?».)

Человек не может одновременно работать у работодателя по трудовому договору и сотрудничать с ним как самозанятый. Более того, работодатель не вправе привлечь к сотрудничеству самозанятого, который прежде был его работником и уволился в течение последних двух лет. То есть работник может оказывать услуги как самозанятый любым физическим и юридическим лицам, но только не своему работодателю.

Организация должна самостоятельно проверять статус самозанятого, запрашивать у него справку о постановке на учет в качестве плательщика НПД или снятии с учета. Проверить статус плательщика НПД можно на сайте ФНС. Для этого нужно ввести ИНН физлица и дату, на которую определяется статус, в поля на странице сайта по адресу: https://npd.nalog.ru/check-status.

Компания не платит налог и взносы за самозанятого, делает он это сам. Расходы, связанные с приобретением товаров, работ или услуг у самозанятых, учитываются при определении налоговой базы по налогу на прибыль, НДФЛ, УСН, ЕСХН, но только при наличии чека, сформированного продавцом (исполнителем) в порядке, предусмотренном ст. 14 Закона № 422-ФЗ. В случае отсутствия чека расходы не учитываются. ФНС рекомендовала подписывать акт о выполнении работ (оказании услуг) с самозанятым для налогового учета расходов (например, при наличии предоплаты), поскольку этот документ будет подтверждать факт и период или дату их выполнения (информация ФНС России от 26 августа 2021 г.).

Плательщик НПД вправе скорректировать переданные налоговому органу сведения о сумме расчетов. Это может понадобиться в случае возврата денежных средств, полученных в счет оплаты товаров, работ и услуг, или ввода неверных сведений (ч. 4 ст. 8 Закона № 422-ФЗ). При этом аннулирование плательщиком НПД чека без возврата покупателю (заказчику) денежных средств не является основанием для непризнания в составе расходов затрат последнего. Однако аннулирование чека может являться основанием для проведения мероприятий налогового контроля, направленных на установление полноты уплаты налогов (сборов). Покупатель (заказчик) вправе обратиться в налоговый орган с инициативой о проведении мероприятий налогового контроля в отношении плательщика НПД с приложением документов, подтверждающих реализацию товаров, работ, услуг и факт их оплаты (Письмо ФНС России от 28 октября 2021 г. № ПА-4-20/15213@).

Для решения спора с самозанятым гражданином организации придется обращаться в суд общей юрисдикции, а не в арбитражный суд, как в случае возникновения конфликта с другими контрагентами-предпринимателями (понять, в каком суде отстаивать свои интересы, поможет статья «Защита прав и интересов в рамках гражданского судопроизводства»).

Особенностям заключения договоров с самозанятыми посвящено Письмо ФНС России от 20 февраля 2019 г. № СД-4-3/2899@. Там же говорится о формировании самозанятым гражданином чека и передаче его заказчику, корректировке налоговой базы при возврате денег гражданину, сроках и порядке уплаты НПД.

Преимущества и недостатки нового налога

Мнения относительно налога на профессиональный доход разделились. С одной стороны, для отдельной категории населения он предполагает существенное снижение налоговой нагрузки: вместо НДФЛ в 13% и социальных взносов около 30% обязательным к уплате будет лишь налог в размере 4-6% от суммы доходов.

С другой же стороны эксперты отмечают, что целевая аудитория нового налога в настоящее время не уплачивает вообще никаких налогов. Следовательно, для них «легализация» будет означать новую статью расходов.

Можно назвать и другие потенциальные сложности с налогом:

- электронная регистрация (через мобильное приложение) для некоторых самозанятых окажется слишком сложной. Это могут быть пожилые люди, которые подрабатывают на пенсии. Для них при каждой продаже оформлять электронный чек будет затруднительно;

- нет точной информации касательно работы приложения «Мой налог». Не указывается, в частности, что делать плательщикам, если приложение будет недоступно (а клиенту, например, срочно потребуется чек);

- тот факт, что при работе с самозанятым организации или ИП не смогут включать уплаченные им суммы в расходы при определении налога на прибыль, тоже не добавляет привлекательности новому режиму;

- бюджеты субъектов, в которых начнется эксперимент, рискуют потерять некоторую часть доходов, если ИП начнут деятельность в форме самозанятости.

В целом, несмотря на прогрессивность и достаточно очевидные для многих выгоды нового налога, для большей части работающих неофициально они не станут стимулами к легализации своего статуса.

Выделим следующие преимущества и недостатки нового налога:

| Достоинства | Недостатки |

|---|---|

|

|

Можно отметить также, что в течение первых лет действия эксперимента по введению нового налогового режима ФНС, Правительство и Госдума должны будут скорректировать условия налогообложения в соответствии с теми недостатками, которые будут выявлены.

Как уплатить

Для того чтобы эксперимент удался и как можно больше людей зарегистрировалось в новом налоговом режиме, ФНС максимально упростила весь механизм, в том числе и порядок уплаты налога.

Сроки и способы

Отчетным периодом по НПД является календарный месяц. В течение него налогоплательщик вносит поступающие суммы в приложение. По окончании месяца налоговая рассчитывает суммарный налог по двум ставкам: 4 и 6 %.

До 12-го числа следующего за отчетным месяца приходит уведомление о сумме начисленного налога. До 25-го числа его надо уплатить. Исключение сделано только для суммы 100 руб. и меньше. Ее просто переведут на следующий расчетный период.

На выбор налогоплательщика есть несколько способов уплаты: в приложении с помощью банковской карты или через банк по выписанной в приложении квитанции. Для тех, кто забывает о сроках уплаты НПД, можно настроить автоплатеж, и с карты ежемесячно будет уходить в счет уплаты налога нужная сумма.

Штрафы

Что будет, если налогоплательщик пропустил платеж:

- Налоговый орган в течение 10 дней с крайней даты уплаты налога направляет через приложение “Мой налог” уведомление с напоминанием.

- Если НПД не перечислен, то применяются штрафные санкции: пеня в размере 1/300 от ключевой ставки ЦБ за каждый день просрочки и 20 % от суммы неуплаченного налога.

- Если налогоплательщик не внес сведений о полученном доходе, а налоговая это обнаружила, то будет начислен штраф в размере 20 % от суммы операции. Если случай повторится еще раз в течение 6 месяцев, то уже будет начислен штраф в размере 100 % от забытой суммы.

Разница между самозанятым и ИП

Самозанятость имеет много общего с индивидуальным предпринимательством. Но на практике существует немало различий:

- Регистрационная процедура ИП осуществляется через ФНС с предоставлением пакета бумаг и оплатой госпошлины, самозанятые регистрируются в упрощенном порядке.

- ИП выбирают подходящую систему налога из УСН, ОСНО, ЕНВД, ПСН, для самозанятых предусмотрен особый режим.

- Предприниматели в рамках некоторых режимов подают отчетность, у фрилансеров такой необходимости нет.

- ИП вправе нанимать сотрудников, самозанятые не могут этого делать.

Деятельность ИП требует применения кассового оборудования, самозанятым достаточно регистрации в специальном приложении. Вместе с тем работа фрилансеров сопровождается рисками, связанными с самостоятельным выполнением всех функций, включая поиск клиентов.

Как будут вычислять самозанятых граждан

Волна интереса вокруг нового закона породила в среде самозанятых предпринимателей настоящую панику. На форумах, специальных сайтах и в группах соцсетей вовсю кричат об охоте на таких граждан, об отъеме последнего и грабеже. «Опять государство грабит бедных», «последние копейки хотят отнять» – и т.д.

Однако при здравом размышлении разумные люди без труда придут к выводу – поводов для паники нет. Другое дело, если все случится так, как предсказывают представители политической оппозиции – налоговики начнут вычислять незарегистрированных граждан и штрафовать направо и налево. Размер штрафа для самозанятых предполагают установить в размере 100% от полученной прибыль (дохода) за отчетный период, например, месяц.

Справедлив ли такой способ пополнения казны и будет ли он реализован на практике? Безусловно, штрафовать граждан, которые становятся самозанятыми явно не от хорошей жизни, это несколько негуманно. Мы знаем, что у нефтяных компаний, возможно, гораздо больше неучтенных налогов, чем у какого-нибудь репетитора из Воронежа. С его точки зрения, это действительно ограбление бедных. Но с точки зрения закона налог с дохода должны платить все, кто его имеет.

Как будут отслеживать самозанятых?

Вариант 1. Для тех, кто оказывает платные услуги в сети как фрилансер, есть множество сайтов – Профи.ру, Фриланс.ру и т.д. Получить доступ к базам данным таких ресурсов для ФНС не составит труда. Другой вопрос, станут ли «бегать» налоговики за каждым работающим на себя гражданином – хватит ли у них на это времени, технических и человеческих ресурсов? Второй момент – установленные в рамках закона доказательства занятия предпринимательской деятельностью. Не каждый факт получения оплаты за услуги можно доказать.

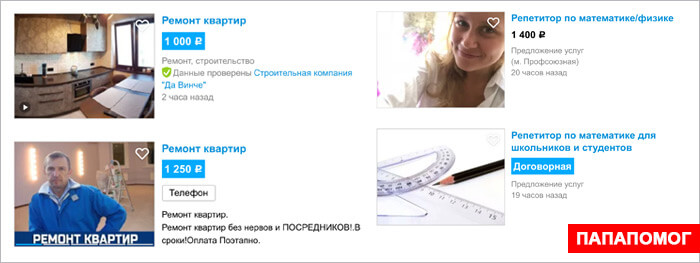

Примеры объявлений граждан на популярной доске объявлений в Интернете.

Примеры объявлений граждан на популярной доске объявлений в Интернете.

Вариант 2. Лица, которые размещают на таких сайтах как АВИТО и ЮЛА объявление о сдаче имущества в аренду, тоже попадают в зону «риска». Госслужащие из налоговой, возможно, полиции, могут делать «контрольную закупку», представляясь потенциальными арендаторами вашей квартиры. И после передачи вам денег за арендну, составлять протокол и выписывать штраф.

Вариант 3. Вы оказываете услуги или продаете товар, и клиенты перечисляют деньги вам на банковскую карту. Это еще один «звоночек» и сигнал для финмониторинга признать вас самозанятым или незаконным предпринимателем, со всеми вытекающими последствиями.

Однако, если вы уже признали себя самозанятым и пользуетесь приложением для телефона «Мой налог», вы автоматически превращаетесь в открытую книгу для ФНС – теперь инспекция получает право в любое время запрашивать данные о ваших банковских счетах и задавать вопросы о доходах.

Виды деятельности самозанятых граждан в 2020: регионы

Закон устанавливает сроки применения экспериментального налогового режима в период с 01.01.2019 до 31.12.2028 в четырех регионах РФ:

- Москва;

- Московская область;

- Калужская область;

- Республика Татарстан.

Эксперимент по взиманию налога с самозанятых граждан в пилотных регионах страны едва успел начаться, но его уже решено признать успешным. Первый вице-премьер Антон Силуанов планирует ввести профессиональный налог по всей России с 2020 года.

С 01.01.2020 года действие налога планируется распространить на следующие регионы:

- Санкт-Петербург

- Воронежская область

- Волгоградская область

- Ленинградская область

- Нижегородская область

- Новосибирская область

- Омская область

- Ростовская область

- Самарская область

- Сахалинская область

- Свердловская область

- Тюменская область

- Челябинская область

- Красноярский край

- Пермский край

- Ненецкий автономный округ

- Ханты-Мансийский автономный округ – Югра

- Ямало-Ненецкий автономный округ

- Республика Башкортостан

На данный момент этот список ещё не утвержден. Но Минфином уже опубликован проект закона, в котором добавлены эти субъекты в список регионов для самозанятых. Нет никаких оснований сомневаться, что к концу 2019 года этот закон будет принят.

А с 01 июля этот налог планируется ввести по свей территории РФ.

При регистрации необходимо указать один из четырех регионов, в которых ведется профессиональная деятельность.

При смене региона необходимо выбрать другой подходящий регион. Начиная с месяца, в котором самозанятый поменял регион своей профессиональной деятельности, отчетность будет вестись для данного региона. Регистрация самозанятых в других регионах в настоящее время пока не предусмотрена.

Объект налога на профессиональную деятельность и сроки оплаты налога

Объектом налога на профессиональную деятельность признается доход от реализации товаров, работ, услуг или имущественных прав.

В соответствии со ст. 6 ФЗ № 422 от 27.11.2018 объектом налогообложения не может быть доход, полученный:

- в рамках отношений по трудовому договору;

- от продажи недвижимости или транспортных средств;

- госслужащими (исключение — доходы от сдачи недвижимости в аренду);

- от продажи личного имущества;

- от реализации долей в уставном капитале организации;

- от ведения деятельности в рамках договора простого товарищества или договора доверительного управления имуществом;

- от деятельности, указанной в п. 70 ст. 217 НК РФ (няни, репетиторы, сиделки, лица, осуществляющие уборку жилых помещений или ведущие домашнее хозяйство);

- от деятельности на основе гражданско-правового договора, заключенного с бывшими работодателями, при условии, что с даты расторжения или окончания трудового договора прошло не более двух лет;

- от уступки прав требований;

- в натуральной форме;

- от арбитражного управления, оценочной деятельности, деятельности медиатора, или от частной практики нотариусов и адвокатов.

Датой получения дохода считается дата поступления средств на счет налогоплательщика. При реализации товаров или оказании услуг по договору поручения или агентских договоров датой поступления дохода считается последний день месяца, в котором поступили денежные средства.

Налоговой базой признается денежное выражение дохода, полученного налогоплательщиком от реализации товаров, услуг или имущественных прав.

Налоговым периодом считается календарный месяц. Налоговые ставки постоянны на весь период действия эксперимента.

Налог должен быть оплачен не позднее 25-го числа следующего за расчетным периодом месяца. Оплатить можно через приложение «Мой налог». Если сумма налога в отчетном периоде составляет менее 100 рублей, он переносится на следующий месяц.

Лица, участвующие в эксперименте как самозанятые, имеют право на уменьшение налога на сумму налогового вычета — до 10000 рублей.

Налоговая декларация в налоговые органы не предоставляется, все данные вносятся в приложение самостоятельно, и расчет происходит автоматически.

Порядок расчетов

На каждую сделку самозанятый формирует чек в приложении «Мой налог» и отправляет его контрагенту.

Чек может быть передан в электронном виде или на бумажном носителе. В чеке указывается:

- наименование документа;

- ФИО налогоплательщика;

- дата и время расчета;

- вид оказываемых услуг;

- сумма расчетов;

- реквизиты сторон;

- QR-код.

Как и куда платить налог

Первым делом потребуется официально оформить свою самозанятость. Граждане могут сделать это тремя способами:

- обратиться в налоговую службу лично или через сайт ведомства;

- зарегистрироваться в приложении «Мой налог»;

- обратиться в отделение банка налогового ведомства.

Если гражданин предоставит все необходимые документы, то в течение недели ему придет оповещение об успешном оформлении как самозанятого. Уведомление придет или в его личный кабинет на сайте ФНС, в отделение его банка или в приложение.

Как было задумано правительством, процедура уплаты налога не должна вызывать проблем у граждан. Поэтому система была полностью автоматизирована. В приложении «Мой налог» самозанятому нужно будет постоянно оставлять сведения насчет проданных товаров или оказанных услуг.

Процедура будет включать в себя следующие этапы:

- Формирование чека.

- Указание реквизитов самозанятого и размер дохода.

- Отправление чека клиенту.

- Произведение расчета налога системой.

- Уплата налога в приложении или другим способом через квитанцию.

То есть самозанятому гражданину придется выдавать клиенту чек за каждую оказанную им услугу или проданный товар. Чек можно будет как печатать, так и передавать в электронной форме.

Законодательством предусмотрено несколько вариантов уплаты налога. Так, гражданин сможет отдавать часть дохода:

- передавая сотруднику банка платежное поручение;

- перечисляя средства через личный кабинет в системе своего банка.

Стоит отметить, что уплачивать налог можно будет и с помощью электронного кошелька. Однако и банки, и сервисы, к которым относятся кошельки, взимают комиссию с переводов. Исключениями являются только Сбербанк-онлайн и Яндекс.Кошелек. Оплата осуществляется путем ввода реквизитов, указанных в квитанции от налоговиков.

Закон предусмотрел для гражданина возможность не участвовать лично в уплате налога. Так, самозанятый сможет доверить рутинные операции кредитной организации. Или же ФНС будет списывать сумму налога непосредственно с банковского счета налогоплательщика, но только с его разрешения.

Без карательных мер не обойтись

Для самозанятых готовят карательные меры. Первая, озвученная, – это штраф на сумму полученного дохода. К примеру, человек решит сдать квартиру. Ему позвонят по объявлению и предложат встретиться. При встрече владелец недвижимости или посредник покажет квартиру и озвучит стоимость аренды за месяц. Тут ему предъявят удостоверение и выпишут штраф на сумму ежемесячного платежа. Далее, он уплачивает штраф, или в противном случае, за дело возьмутся судебные приставы.

И что должен сделать данный гражданин, чтобы легально сдавать квартиру? Скачать приложение и платить 4%? Не тут-то было! Ему нужно будет зарегистрироваться в качестве индивидуального предпринимателя и получить все необходимые документы на право сдачи квартиры в аренду — это различные допуски, согласования, разрешения от пожарных, санэпидемстанции и прочих служб. В квартире же будут проживать люди, и ее нужно будет привести к соответствующим нормам. В любом другом случае, работать не дадут.

Второй озвученный вариант – это пойманных в получении незаконной прибыли будут обвинять в незаконном предпринимательстве. Эта мера уже более серьезная. Но она не будет действовать как панацея, а только расплодит еще большую коррупцию. Предпринимателю-цеховику проще платить ежемесячную дань и продолжать заниматься своим делом. Вот только дань, скорее всего, возрастет. И как можно представить какое-либо мини производство, оформленное как самозанятый гражданин? Даже если организатор нелегального бизнеса не нанимает людей и работает сам на себя. Есть масса нормативов, которые следует соблюдать.

Не все захотят легализовываться. Многие предпочтут платить дань и оставаться в тени.

Наши чиновники ставят в пример так излюбленные ими автомастерские, которые располагаются в гаражах и занимаются ремонтом автомобилей. Как поступать им? Пойти и зарегистрироваться как самозанятые? Не вариант. В их деятельности присутствует множество нюансов. К примеру, слесарь меняет масло в двигателе автомобиля. Отработанное масло не должно попасть в почву или воду и вызвать загрязнение окружающей среды. Данная деятельность контролируется экологами и природоохранными службами. Налог в 3% позволит ему обойти данные службы? Нет. Как только данный гражданин зарегистрируется как самозанятый и обозначит вид деятельности, то он сразу будет обязан привести автосервис в соответствующее стандартам и нормам безопасности предприятие. А это также, процесс доступный только предпринимателям. И пойдет наш гражданин открывать ИП и получать все необходимые документы и согласования.

А это уже пострашнее

Третье, чем пугают власти самозанятых граждан, – это отказ в медицинской помощи. Для этого могут ввести новый вид медицинского страхования, где медицинские и прочие социальные услуги смогут получать только те, кто зарегистрирован, официально трудоустроен или имеет еще какой-либо статус, позволяющий получить медицинский полис. Чиновники видят это справедливым.

Счета под тотальный контроль

Также разрабатывается ряд мер для отслеживания переводов между банковскими счетами. Сейчас, переводы между физическими лицами считаются доходом. Налоговая служба может запросить состояние счета физического лица и обнаружить незадекларированные доходы.

Если самозанятого будут штрафовать на полную сумму дохода, как это обещают чиновники, то все сомнительные переводы будут считаться как незаконная прибыль и будут изыматься. Такой вывод можно сделать, если логически складывать все звенья цепочки.

Ну, и еще одно предположение — ни одна система не работает без добровольных помощников. Это было во все времена, есть и сейчас. Стукачи, по зову своего пламенного сердца, выйдут на свой промысел и, за поощрение или небольшую премию, будут сдавать самозанятого в соответствующие органы. Это будут делать из зависти, ненависти, желания навредить, устранить конкурента и прочих негативных побуждений.

Без доносчиков ни одно мероприятие не обходится.

Получение самозанятыми гражданами патента

Граждане, деятельность которых официально именуется самозанятостью, могут использовать патентную систему налогообложения. Для получения патента нужно пройти этот алгоритм действий:

- Составление заявления.

- Подготовка документов (паспорт, ИНН).

- Подача бумаг в орган ФНС.

- Внесение оплаты.

- Получение документа.

На основании патента можно работать на территории, указанной в документе. Правоустанавливающий документ будет действовать только в том регионе, в котором он был выдан. К примеру, если бумага выдается в Перми, то и работать на ее основании можно только в Пермском крае. Патент невозможно получить в следующих случаях:

- Ежегодный доход лица составляет более 1 000 000 рублей.

- Деятельность лица не совпадает с направлением работы, указанном в документе.

- На гражданина трудятся наемные специалисты.

В ФНС также могут быть затребованы документы, подтверждающие, что человек не зарегистрирован в качестве ИП.

Кто может стать плательщиком налога на профессиональный доход

Расскажем подробнее, что такое НПД, на какие виды деятельности он распространяется, какая налоговая ставка по нему установлена, и кто может на него перейти.

1. В законе не приводится перечень разрешённых видов деятельности, но есть те, которые запрещены. Соответственно, толковать надо от обратного – если вашего направления нет в запрещённых, то оно разрешено.

Запрет установлен на следующие виды деятельности:

- реализация подакцизных товаров и товаров, подлежащих обязательной маркировке;

- перепродажа товаров и имущественных прав, за исключением продажи имущества, использовавшегося для личных, домашних и подобных нужд;

- добыча и реализация полезных ископаемых;

- посредническая деятельность;

- услуги по доставке товаров с приёмом платежей в пользу других лиц (кроме тех, по которым продавец товаров выдаёт чек ККТ);

- продажа недвижимости и транспорта;

- сдача в аренду нежилой недвижимости;

- деятельность медиатора, нотариуса, адвоката, оценщика, арбитражного управляющего.

2. Для НПД установлено ограничение по доходам – не более 2,4 млн рублей в год. Причём этот налог нельзя совмещать с другими системами налогообложения

Это особенно важно для ИП, которые тоже вправе платить налог на профессиональный доход

3. Самозанятый, работающий в рамках налога на профдоход, не может нанимать работников по трудовому договору. Однако в отношении исполнителей, привлекаемых по гражданско-правовому договору, такого запрета нет. То есть теоретически это возможно.

4. Налоговая ставка для самозанятых зависит от их заказчиков. Если это организация или ИП, то заплатить надо 6% от полученного дохода. Если услуги оказаны обычным физлицам, то ставка ниже – 4%. Другие налоги с профессионального дохода платить не надо. Исключение – НДС при ввозе на территорию РФ.

5. Страховые взносы на своё пенсионное страхование самозанятые платят добровольно. Сделать это можно прямо из приложения «Мой налог». Если этого не делать, страховой стаж не будет начисляться, и пенсия положена только социальная, по старости. Подробнее о том, как начисляется трудовой стаж для самозанятых, читайте здесь. Что касается медицинского страхования, то плательщики НПД имеют право на медобслуживание. Часть уплаченного ими налога будет автоматически направляться на эти цели.

6. Плательщик НПД может параллельно работать по трудовому договору, т.е. оказывать услуги в свободное от работы время. Однако в законе установлен запрет на оказание услуг своему бывшему работодателю или заказчику по договору ГПХ (расторжение договора менее двух лет назад). Это сделано специально, чтобы не спровоцировать массовое увольнение работников и перевод их в самозанятые.

7. Чтобы встать на учёт в качестве плательщика налога на профдоход, надо пройти регистрацию одним из способов:

- через приложение «Мой налог»;

- через личный кабинет налогоплательщика;

- через кредитную организацию (такую возможность пока предоставляет Сбербанк, Альфа-банк, Киви банк, Просто банк, Барс банк, Веста банк).

Банки идут в ногу со временем и уже предлагают специальные пакеты услуг для самозанятых. Оставьте заявку на обслуживание в Сбербанке и получите удобный личный кабинет и множество полезных банковских услуг.