Инструкция по заполнению декларации по налогу на прибыль

Содержание:

- Зачем составлять декларацию по налогу на прибыль

- Как заполнить декларацию по налогу на прибыль

- Какие существуют методы признания совершенных доходов и расходов

- Образец заполнения декларации по налогу на прибыль для организации, имеющей общую систему налогообложения

- Заполняем лист 01 декларации по налогу на прибыль

- Заполняем Приложение 3 к листу 02 декларации по налогу на прибыль

- Продан автомобиль за 200 000 руб., соответственно убыток от реализации 100 000 руб.

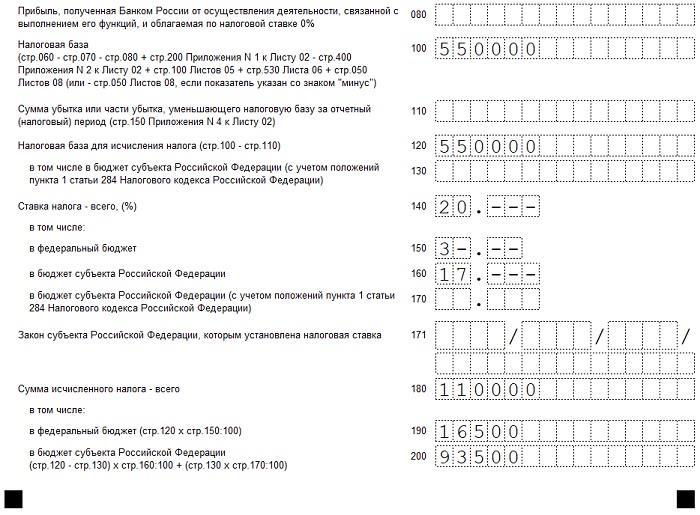

- Заполнение листа 02 декларации по налогу на прибыль

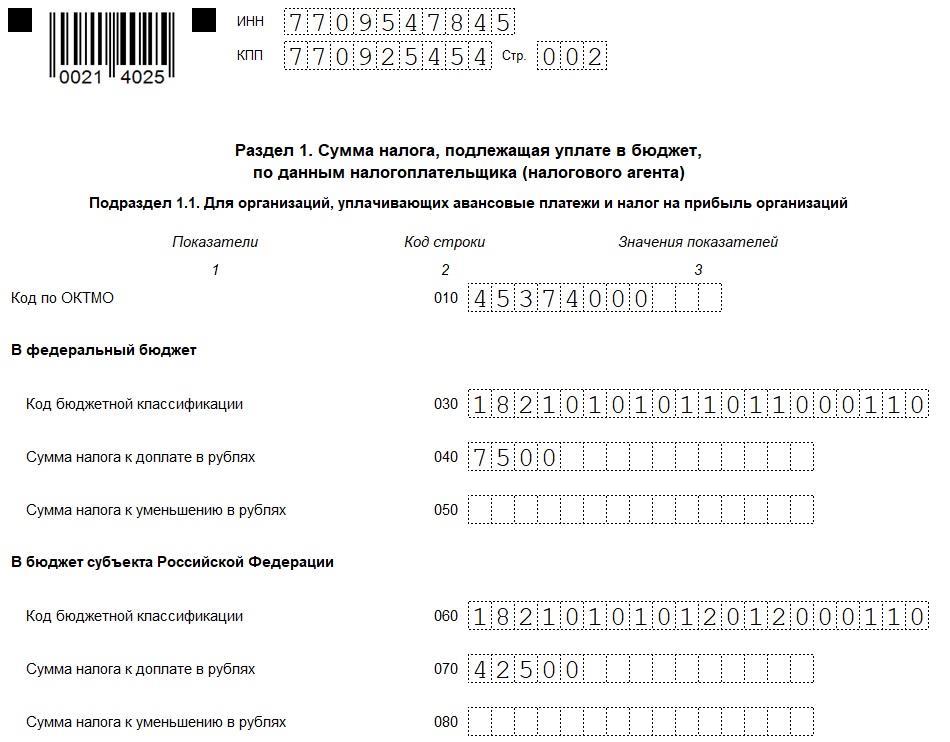

- Заполнение Раздела 1.1 декларации по налогу на прибыль

- Письмо Федеральной налоговой службы от 24 октября 2017 г. № СД-4-3/21437@ “О порядке заполнения Листа 08 налоговой декларации по налогу на прибыль организаций”

- Как формировать декларацию с 2020 года

- Что представляет собой декларация по налогу на прибыль

- Обзор документа

- Инструкция по заполнению декларации по налогу на прибыль

- Лист 02 Расчет налога на прибыль и авансовых платежей

- Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

- Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

- Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

- Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

- Шаг 4.1. Федеральный бюджет

- Шаг 4.2. Бюджет субъекта РФ

- Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

Зачем составлять декларацию по налогу на прибыль

Правила отчетности юридических лиц разъяснены в 289 статье Налогового кодекса Российской Федерации. В первом ее абзаце четко сформулирована мысль, что занимающуюся коммерческой деятельностью организацию ничто не освобождает от своевременной подачи декларации. На это не может повлиять форма внесения платежей или способ исчисления налога.

Главные правила подачи отчетного документа:

- Подается поквартально (каждые 3, 6 и 9 месяцев), а также по окончании текущего года.

- Требуется отчитываться перед ФНС и в том случае, когда никакой прибыли не получено, а только удалось свести расходы к нулю. Даже убыточные предприятия обязаны это делать.

- Для сдачи документации дается 28 дней с момента завершения отчетного периода (квартала). Годовую декларацию ФНС ожидает не позднее 29 марта.

Налогоплательщики, в качестве которых выступают исключительно юридические лица, указывают в отчетности следующие данные:

- самостоятельно рассчитанную налогооблагаемую базу;

- понесенные компанией расходы;

- полученную за налоговый период прибыль, рассчитанную путем вычитания из суммы общего дохода размера произведенных затрат;

- источники, позволившие заработать (включая и иностранные);

- дающиеся государством льготы.

Налоговая служба потребует документальное подтверждение финансовых приобретений или потерь. В декларации указывается и другая информация, способная изменить величину взимаемого сбора.

Как заполнить декларацию по налогу на прибыль

Декларацию на прибыль можно разбить на несколько подразделов:

- Титульный лист — лист 01;

- Подраздел 1.1 раздела 1;

- Лист 02;

- Приложения 1 и 2 к листу 02

Эти четыре подпункта являются обязательными составляющими данной декларации.

Последующее заполнение приложений и листов декларации осуществляется только при выполнении соответствующих условий:

- Раздела 1 и его подразделы;

- Лист 02 и его приложения № 3, 4, 5;

- Листы 03 – 07;

- Приложения 1 и 2 данной декларации.

Правила заполнения титульного листа декларации

Заполнение декларации начинается с составления титульного листа, где отображается информация об организации, а именно:

- В шапке титульного листа указывается индивидуальный налоговый номер организации;

- Далее указывается номер составленной корректировки. Если декларация подается первый раз, то проставляется цифра 0. При подаче уточняющих расчетов нумерация декларации осуществляется по возрастающему порядку – 001, 002 и т.д.;

- Кодировка отчетного периода, за который подается эта декларация;

- Код налогового органа, куда подается отчет;

- Код места учета;

- Полное наименование организации;

- Код вида экономической деятельности;

- Номер телефона;

- Число страниц декларации;

- ФИО доверенного лица;

- Дата подачи декларации:

В таблице представлена возможная кодировка налоговых периодов, за которые может подаваться отчет:

Код места учета:

Порядок заполнения раздела 1 декларации

Построчное заполнение раздела 1 декларации на прибыль начинается с подраздела 1.1:

- Строчка 010 – по месту расположения фирмы указывается код муниципального образования;

- Строчки 030 и 060 – код бюджетной классификация, согласно которому будет проводиться последующее перечисление налога;

- Строчки 040 и 070 – суммы, которые необходимо доплатить в соответствующие бюджеты.

Допустим в федеральный и местный бюджет 2% и 18%:

- 50 000 000 руб. прибыль II кв. – 26 361 311 руб. прибыль I кв. = 23 638 689 руб.;

- 23 638 689 руб. * 2% = 472 774 руб. строка 04;

- 23 638 689 руб. * 18% = 4 254 964 руб. строка 070.

Пример заполнения подраздела 1.1 налоговой декларации:

Раздел 1.2 заполняется налогоплательщиками, у которых оплата авансовых платежей осуществляется ежемесячно:

Подраздел 1.3 формируется и заполняется при уплате налогов на прибыль с дивидендов.

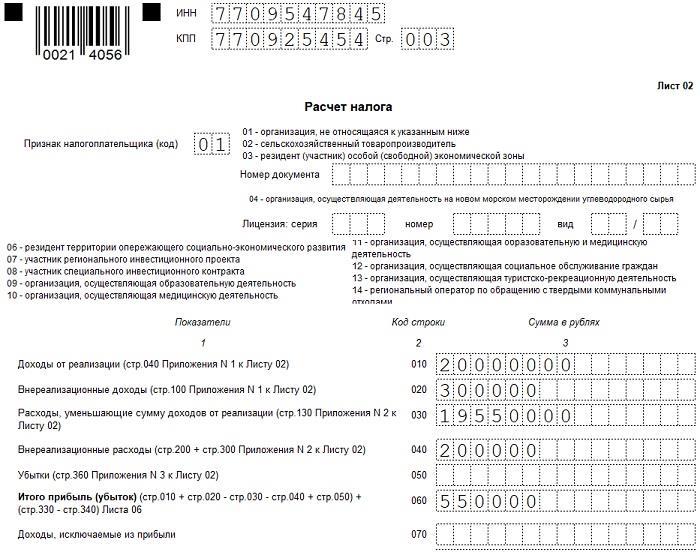

Заполнение Листа 02 декларации на прибыль

Лист 02 позволяет рассчитать размер налоговой базы, таким образом, расшифровывается доходная и расходная части:

Как заполнить строчки 010 — 200 Листа 02 декларации представлено ниже в таблице:

| Строка декларации | Расшифровка строки |

| 010 | Суммируются все доходы от продаж |

| 020 | Указываются внереализационные доходы |

| 030 | Сумма расходов, понесенных при реализации |

| 040 | Указываются внереализационные расходы |

| 050 | Размер понесенного убытка |

| 060 | Размер полученной прибыли (010 + 020 – 030 – 040) |

| 070 | Доходы, которые исключены из прибыли |

| 080 – 110 | Заполняется с учетом специфики налогообложения организации |

| 120 – 130 | Сумма налоговой базы |

| 140 – 170 | Размер налоговой базы |

| 180 | Сумма налога итого |

| 190 | Сумма к оплате в федеральный бюджет |

| 200 | Сумма к оплате в местный бюджет |

Продолжение Листа 02 декларации на прибыль:

Как заполнить строчки 210 — 271 Листа 02 декларации представлено ниже в таблице:

| Строка декларации | Расшифровка строки |

|

210 220 230 |

Сумма авансовых платежей уже уплаченных в бюджет

— федеральный бюджет; — местный бюджет |

|

240 250 260 |

Сумма налога, выплаченная за пределами страны:

— федеральный бюджет; — местный бюджет |

|

270 271 |

По тогам отчетного периода сумма налога к доплате:

— федеральный бюджет; |

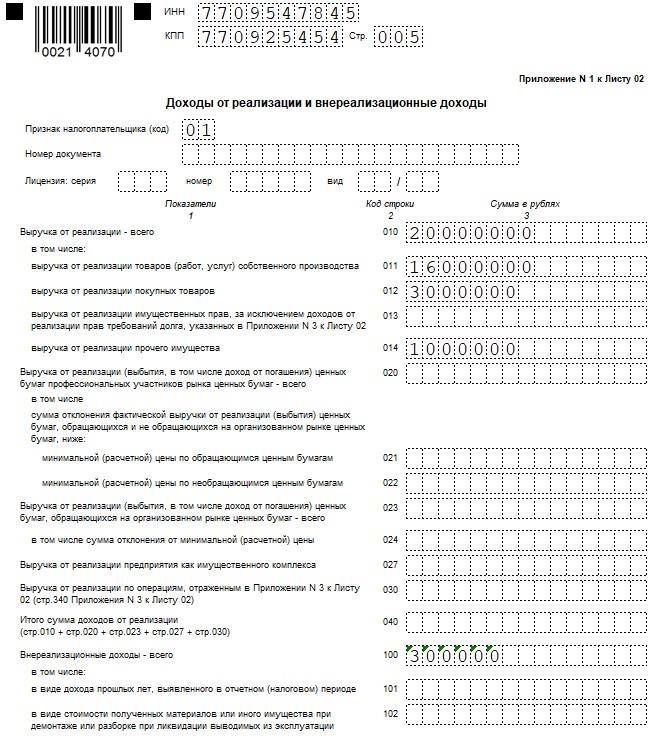

Заполнение Приложения 1 к Листу 02

Заполнение данного приложения начинается с указанием «доходных» элементов по строчкам декларации:

- 010 – суммарный размер выручки за отчетный период;

- 011 – доход от реализации товаров собственного производства;

- 012 – доход от реализации приобретенных товаров;

- Заполнение остальных строк осуществляется при наличии соответствующих условий:

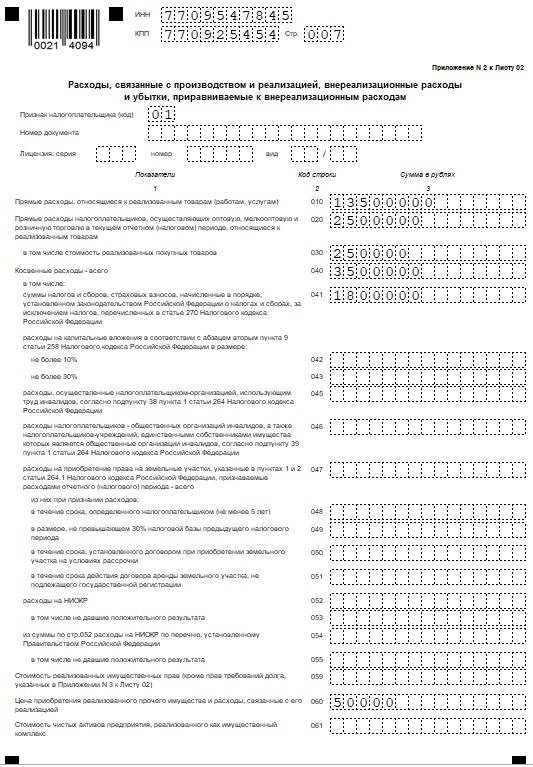

Заполнение Приложения 2 и 3 к Листу 02

Приложение 2 позволяет конкретизировать суммы понесенных затрат, на которые впоследствии была уменьшена сумма налогооблагаемой базы:

Заполнение приложения 3 к листу 02 предусмотрено только в отдельных случаях:

- Продажа амортизируемого имущества;

- Продажа непогашенной дебиторской задолженности;

- Понесены расходы на обслуживание производства;

- Доходы или расходы, понесенные по договорам доверительного управления;

- Продажа земли, которое было куплено с 01.01.2007 – 31.12.2011 гг.

Какие существуют методы признания совершенных доходов и расходов

Согласно установленным законодательно правилам, признать произведенные затраты и полученные расходы можно двумя путями:

- по начислению;

- кассовым.

Первый метод подразумевает принятие расходов в расчет лишь в периоде, подвергающемся предоставлению отчетности, в котором они производились, при этом не важно, когда средства поступили на счет получателя. Согласно кассовому методу, все компании, кроме кредитных организаций, могут самостоятельно определить день, когда был получен доход или совершена затрата, если за предшествующие 12 месяцев общая выручка конторы не получилась больше миллиона на каждые три месяца

Когда используется этот метод, получаемый доход засчитывается при поступлении денег на банковский счет или непосредственно в кассу компании. Расходы учитываются также, при фактически произведенной оплате, при этом имеют место быть следующие особенности:

Согласно кассовому методу, все компании, кроме кредитных организаций, могут самостоятельно определить день, когда был получен доход или совершена затрата, если за предшествующие 12 месяцев общая выручка конторы не получилась больше миллиона на каждые три месяца. Когда используется этот метод, получаемый доход засчитывается при поступлении денег на банковский счет или непосредственно в кассу компании. Расходы учитываются также, при фактически произведенной оплате, при этом имеют место быть следующие особенности:

- затраты на покупку производственных ресурсов принимаются в расчет в полной сумме расходов когда производится их списание в работу;

- процедура признания амортизации признается лишь в момент оплаты налогоплательщиком использующегося в работе амортизируемого имущества;

- затраты на налоговые выплаты и другие сборы также включаются в единый состав расходов компании в полной величине.

Образец заполнения декларации по налогу на прибыль для организации, имеющей общую систему налогообложения

Заполнять декларацию лучше в той последовательности, которая указана ниже.

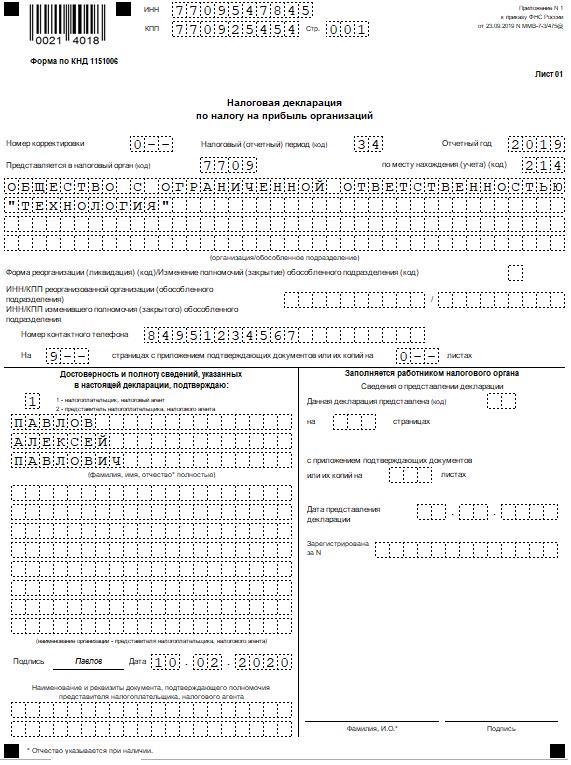

Заполняем лист 01 декларации по налогу на прибыль

Лист 01 представляет из себя титульный лист, содержащий основную информацию о налогоплательщике. Как правило, оформление этого листа не вызывает затруднений.

Декларация заполнена на организацию ООО «Кондитер», которая платит квартальные платежи. Организация отчитывается за налоговый период – 2012 год.

Заполняем Приложение 3 к листу 02 декларации по налогу на прибыль

Оформление этого приложения требуется в том случае, если имели место быть операции, указанные в этом приложении.

ООО «Кондитер» в IV квартале продал автомобиль, то есть была совершена реализация амортизируемого основного средства. Значит, этот раздел придется заполнить.

Данные для заполнения этого раздела:

Остаточная стоимость автомобиля: 300 000 руб.

Продан автомобиль за 200 000 руб., соответственно убыток от реализации 100 000 руб.

Заполняем Приложение 1 к листу 02 декларации по налогу на прибыль

Этот лист обязателен к заполнению, в нем содержится информация о доходах организации.

Данные по ООО «Кондитер»:

- доходы от реализации: 20 млн руб.

- выручка от продажи автомобиля: 200 000 руб.

- внереализационные доходы:10 000 руб. – полученный % от банка за пользование кредитом, 20 000 руб. – штраф, полученный с контрагента за нарушение условий договора, 100 000 руб. – излишки, выявленные при инвентаризации.

Заполнение Приложения 2 листа 02 декларации по налогу на прибыль

Здесь отражаем все расходы, возникшие в течении налогового периода.

Данные по ООО «Кондитер»:

- прямые расходы: 10 300 000 руб., в том числе транспортно-заготовительные работы 200 000 руб.

- косвенные расходы: 1 500 000 руб. (коммерческие расходы 1 440 000 руб., налог на имущество 30 000 руб., транспортный налог 10 000 руб., земельный налог 20 000 руб.)

- остаточная стоимость автомобиля: 300 000 руб.

- внереализационные расходы: 10 000 руб. (в том числе 4 000 руб. – % за пользование займом).

Здесь стоит обратить внимание на строку 100 «Сумма убытка от реализации амортизируемого имущества», в данном случае это убыток от продажи автомобиля. В налоговом учете убыток от реализации амортизируемого имущества равномерно распределяется по остаточному сроку полезного использования

В данном случае наблюдаем расхождения между бухгалтерским и налоговым учетом. Если бы автомобиль был продан с прибылью, то расхождений бы не было.

В нашем случае убыток от продажи автомобиля составил 100 000 руб., предположим, что оставшийся срок полезного использования составляет 20 месяцев, тогда ежемесячная сумма убытка = 100 000 / 20 = 5 000 руб. Если автомобиль продан в октябре, то в строке 100 указываем убыток за два месяца (ноябрь, декабрь) = 10 000 руб.

Заполнение листа 02 декларации по налогу на прибыль

В этом листе происходит расчет налога на прибыль. Заполняется он на основании заполненных приложений к листу 02. В нашем случае на основании заполненных Приложений 1-3 к листу 02.

Здесь следует учесть, что ООО «Кондитер» в течении года квартальными платежами уплатил уже 1 200 000 руб.

Заполнение Раздела 1.1 декларации по налогу на прибыль

Последним нашим шагом при заполнении декларации по налогу на прибыль будет оформление Раздела 1.1, где указываем итоговые суммы по исчисленному налогу, подлежащему уплате в бюджет. Если организация платит ежемесячные платежи, то следует заполнить также Раздел 1.2.

Письмо Федеральной налоговой службы от 24 октября 2017 г. № СД-4-3/21437@ “О порядке заполнения Листа 08 налоговой декларации по налогу на прибыль организаций”

30 октября 2017

Федеральная налоговая служба, рассмотрев обращение (далее — Обращение) о порядке заполнения Листа 08 налоговой декларации по налогу на прибыль организаций, сообщает следующее.

По пункту 1 Обращения.

Согласно пункту 1 статьи 105.18 Налогового кодекса Российской Федерации (далее — Кодекс) российскими организациями — налогоплательщиками, являющимися другими сторонами контролируемой сделки, при исчислении налогов, указанных в пункте 4 статьи 105.3 Кодекса, могут быть применены цены, на основании которых федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, осуществлена корректировка налоговой базы и суммы налога (в случае доначисления налога по итогам проверки федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами исходя из оценки результатов сделки с учетом рыночных цен) либо на основании которых налогоплательщиками осуществлена корректировка налоговой базы и суммы налога (убытка) (в случае, предусмотренном пунктом 6 статьи 105.3 Кодекса). Применение таких цен в целях Кодекса признается симметричной корректировкой.

Порядок заполнения налоговой декларации (далее — Порядок) утвержден приказом ФНС России от 19.10.2016 № ММВ-7-3/572@ «Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме».

При отражении симметричных корректировок Лист 08 налоговой декларации заполняется следующим образом:

если произведенные корректировки привели к уменьшению доходов от реализации (строка 010 Листа 08) / внереализационных доходов (строка 020 Листа 08), то в графе 3 «Признак» проставляется цифра «0» (при условии, что в реквизите «Вид корректировки» указаны коды «2» или «3»);

если произведенные корректировки привели к увеличению расходов, уменьшающих сумму доходов от реализации (строка 030 Листа 08) / внереализационных расходов (строка 040), то в графе 3 «Признак» проставляется цифра «1» (при условии, что в реквизите «Вид корректировки» указаны коды «2» или «3»).

Согласно пункту 15.7 Порядка по строке 050 Листа 08 указывается расчетная величина корректировки, исчисленная как сумма числовых значений заполненных строк 010 — 040 (по модулю), то есть расчетная величина корректировки отражается в строке 050 в абсолютном значении (без учета знака). Соответственно, признак 0 — уменьшение или 1 — увеличение в графе 3 по строке 050 не проставляется.

По пункту 2 Обращения.

В соответствии с пунктом 15.1 Порядка Лист 08 заполняется по сделкам, в отношении которых произведены корректировки в соответствии с положениями раздела V.1 Кодекса. В зависимости от количества сделок налогоплательщик заполняет необходимое количество Листов 08. В случае если налогоплательщик производит с одним контрагентом разные виды корректировок, то в отношении каждой соответствующей корректировки заполняется отдельный Лист 08.

Таким образом, Лист 08 налоговой декларации заполняется в отношении одной корректировки в отношении отдельной сделки (группы однородных сделок).

В приведенном в Обращении примере, в рамках одной корректировки по сделке, лицом производится одновременное уменьшение доходов (указано значение по строке 010 Листа 08 с признаком 0 — уменьшение) и расходов (указано значение по строке 030 Листа 08 с признаком 0 — уменьшение). При этом невозможно определить вид осуществляемой корректировки (самостоятельная, симметричная или обратная). В примере также не указаны обстоятельства, при которых у лица одновременно возникают доходы и расходы, которые впоследствии корректируются при применении лицом рыночной цены (рентабельности).

В этой связи отсутствует возможность предоставить разъяснения по вопросу, указанному в пункте 2 Обращения.

| Действительный государственныйсоветник Российской Федерации3 класса | Д.С. Сатин |

Как формировать декларацию с 2020 года

При заполнении обновленной декларации нужно ориентироваться на Приложение 2 Приказа ФНС № ММВ-7-3/475@. Вообще же данный отчет достаточно объемный, однако непременно для заполнения нужны не все листы. К ним относятся Титульный лист, Подраздел 1.1 Раздела 1, Лист 02, Приложения 1 и 2 к Листу 02. Другие же листы необходимы для того, чтобы плательщик мог детально расписать конкретные поступления или расходы, если такие операции присутствуют в деятельности компании.

Если компания формирует нулевую декларацию, она должна заполнить только Титульный лист и Подраздел 1.1.

При формировании декларации за 2019 год все показатели следует отображать нарастающим итогом с начала года.

Механизм формирования декларации следующий:

- Титульный лист

В него вносятся: ИНН, КПП и название хозяйствующего субъекта; номер корректировки (при первичной подаче ставится 0); налоговый период (34 при сдаче за год). Если отчет сдает обособленное подразделение, информацию по нему нужно внести в строки, которые были добавлены в обновленную форму. На отчете нужно поставить подпись директора и печать организации.

- Приложение 1 к Листу 02

Сначала необходимо указать код налогоплательщика, список которых содержится в верхней части Листа 02. Наиболее часто российские плательщики используют шифр — 01. Затем нужно заполнить строки, наиболее часто используемыми из которых являются:

- 010 — всего доходов от продажи;

- 011 — доходы от продажи своих товаров (для изготовителей);

- 012 — доходы от продажи купленных товаров (для торговых компаний);

- 014 — доходы от продажи прочего имущества;

- 040 — общая сумма доходов от продаж.

Остальные строки Приложения 1 формируются в том случае, если по ним проводились какие-либо операции, например, были внереализационные доходы.

- Приложение 2 к Листу 02

Этот раздел необходим для отражения расходов и убытков, которые понесла организация. Изначально в листе нужно проставить код плательщика аналогичным образом, как и в Приложении 1. После этого нужно последовательно заполнить строки относительно расходов. Наиболее часто налогоплательщики заполняют:

- 010 — прямые затраты при продаже своих товаров;

- 020 — прямые затраты при продаже купленных товаров;

- 030 — в т.ч. стоимость проданных купленных товаров;

- 040 — всего косвенных затрат;

- 041 — в т.ч. налоги, сборы, страхвзносы;

- 130 — общая величина прямых и косвенных затрат.

Остальные строки необходимо формировать в том случае, если в компании проводились соответствующие операции и по ним есть конкретные числовые значения, к примеру, были внереализационные расходы.

- Лист 02

Изначально в листе проставляется код плательщика, а затем заполнение этого листа осуществляется на основании сведений из Приложений 1 и 2:

- 010 — доходы от реализации;

- 020 — внереализационные доходы;

- 030 — расходы при реализации;

- 040 — внереализационные расходы;

- 050 — убытки;

- 060 — итого прибыль (или убыток);

- 100 — налоговая база;

- 120 — налоговая база для расчета налога;

- 140 — ставка налога;

- 180 — величина рассчитанного налога;

- 190 — в т.ч. в федеральный бюджет;

- 200 — в т.ч. в региональный бюджет;

- 210, 220, 230 — авансы перечисленные (всего и по уровням бюджета);

- 270 — налог на прибыль в федеральный бюджет;

- 271 — налог на прибыль в региональный бюджет.

- Подраздел 1.1 Раздела 1 (если авансы уплачиваются ежеквартально)

В нем необходимо изначально заполнить код ОКТМО, а затем заполнить строки:

- 030 — КБК (федеральный бюджет);

- 040 — величина налога к уплате;

- 060 — КБК (региональный бюджет);

- 070 — величина налога к уплате.

- Подраздел 1.2 Раздела 1 (если авансы уплачиваются ежемесячно)

Данный подраздел формируется аналогичным образом, как Подраздел 1.1 Раздела 1. Различие заключается в том, что в строках необходимо раздельно указать суммы ежемесячных авансовых платежей по первому, второму и третьему сроку.

Если компания подает нулевую декларацию, то она формирует Титульный лист и Подраздел 1.1. При этом ввиду отсутствия деятельности (нет выручки и затрат) строки, предназначенные для отражения числовых показателей, будут содержать нули.

Скачать образец заполнения декларации по налогу на прибыль

Что представляет собой декларация по налогу на прибыль

Декларация содержит отчет организаций за полученную прибыль периода и налог по ней. Регулируется Приказом ФНС РФ от 19.10.2016. Обязаны предоставлять декларацию все организации РФ, а так же зарубежные фирмы, резиденты, которые находятся на общем налогообложении на территории РФ.

Налог на прибыль (НП) – основные платежи, за счет которых пополняется бюджет страны. Поэтому составляют декларацию и вносят этот платеж все, зарегистрированные в ФНС субъекты бизнеса и предпринимательства.

Документ оформляется за квартал, полгода, 9 месяцев и год. В некоторых случаях, когда организация выплачивает авансы по фактической прибыли, декларация представляется 12 раз в год (за каждый месяц). Порядок выплаты компания выбирает сама.

По закону, годовая декларация должна быть сдана в ФНС не позднее 4 недель после окончания отчетного периода. Документ за 2017 год будут сдавать до 28 марта 2018 года.

Декларация, с 2017 года, может быть и в электронном виде. Это нововведение было утверждено так же, приказом 19 октября прошлого года.

Обновленная форма по КНД 1151006 разослана во все, зарегистрированные в ФНС, компании.

Как сделать анализ налога на прибыль в программе 1С: Бухгалтерия Предприятия – смотрите тут:

Разрешается сдавать декларацию в бумажном формате и в электронном виде, если в компании до 100 сотрудников. Если персонал превышает эту цифру, то компания должна сдавать только электронную версию отчета. В обоих случаях программа 1-С бухгалтерия поможет справиться с задачей.

Содержание декларации

Сейчас декларация соответствует тем изменениям, которые были внесены ФНС. Налог на прибыль (НП), с этого года, распределяется в другом процентном соотношении Те же 20% от базы разделены: 3% в федеральный бюджет и 17% – в региональный. Появились категории компаний, которые могут снизить налоговую базу.

Декларация по НП состоит из 9 листов (с приложениями):

- Все листы, кроме 01,02 заполняются по мере необходимости.

- Приобщены строки по суммам уплаченного торгового сбора, которые уменьшают величину налога на прибыль. В части по уплате в бюджет России, по учету пониженных ставок на прибыль в 2017 г.

- На титульнике с этого года необязательна печать компании.

- В перечне признаков появился код 6 (резиденты опережающего социального и экономического развития.)

- Лист 02 увеличился на строки 350, 351 для компаний – участников региональных инвестиционных проектов.

- Строки 170 больше нет. Вместо нее лист 08.

- 08 лист заполняют, если присутствуют сделки с взаимозависимыми контрагентами. Понятие «взаимозависимый контрагент» трактуется немного по-другому. Уточнениям посвящен отдельный приказ. Взаимозачеты, гарантии банка по кредитам, отношения заемщика и поручителя, если они «взаимозависимые», сейчас немного иные. Отражаться и оформляться они должны по новым требованиям.

- 09 лист заполняют фирмы – контролирующие лица контролируемых иностранных организаций.

Все налогоплательщики заполняют:

- титульник;

- первый раздел;

- подраздел 1.1;

- подраздел 1.2 – для компаний, которые совершают авансовые платежи каждый месяц. Тут вы узнаете, в каком порядке перечисляются авансовые платежи по УСН;

- подраздел 1.3 – для тех, кто платит налог в процентах в виде дивидендов;

- лист 02 с приложениями 1 и 2.

Правила заполнения по листам

По категориям налогоплательщиков:

- лист 02 приложение №3 – заполняют те, у кого есть доходы, отражающиеся в этом приложении;

- № 4 – не перенесенный в будущее убыток;

- № 5 – фирмы с обособленным подразделением (новые строки 095, 096, 097);

- № 6 – для членов консолидированной группы (новые строки 095, 096, 097);

- Лист 04 – получатели дивидендов, если заполняющий лист 3 не удержал сумму налога;

- лист 05 – для занимающихся ценными бумагами;

- лист 06 – для НПФ;

- лист 07 – благотворительные органы;

- 08 лист нужен при самостоятельной, симметричной, обратной корректировках базового налога;

- Для иностранных фирм – 09.

Образец заполнения декларации по налогу на прибыль.

Обзор документа

По вопросу заполнения Листа 08 декларации по налогу на прибыль организаций, в частности, указано следующее.

Он заполняется в отношении одной корректировки в рамках отдельной сделки (группы однородных сделок).

Разъяснены особенности отражения симметричных корректировок. Так, если произведенные корректировки привели к увеличению расходов, уменьшающих сумму доходов от реализации (строка 030 Листа 08) / внереализационных расходов (строка 040), то в графе 3 «Признак» проставляется цифра «1» (при условии, что в реквизите «Вид корректировки» указаны коды «2» или «3»).

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Инструкция по заполнению декларации по налогу на прибыль

Порядок заполнения декларации, как и ее форма, утвержден Приказом ФНС РФ от 23.09.2019 № ММВ-7-3/475@. Начиная с декларации за 2020 год применяются изменения, внесенные Приказом ФНС РФ .

Мы не рекомендуем заполнять разделы декларации «по порядку» (от титульного листа к листу 09). Лучше начать с заполнения детальных данных об операциях: приложения к листу 02, листы 03–09, приложения к декларации. На их основе заполняется лист 02.

Далее можно заполнить раздел 1 с нужными подразделами. Последним заполняется титульный лист, поскольку на нем указывается общее количество страниц в декларации.

В таком же порядке советуем проверять декларацию, заполненную бухгалтерской программой.

Титульный лист

На титульном листе приводится общая информация о декларации и об отчитывающемся лице. Рассмотрим, в каком порядке заполняются реквизиты титульного листа.

Раздел 1 и подразделы к нему декларации по налогу на прибыль

В разделе 1 указываются суммы налога, которые на основании декларации начислены к уплате в бюджет. Раздел состоит из трех подразделов.

Лист 02

На листе 02 производится расчет налога (авансового платежа) за налоговый или отчетный период. По общему правилу его включают в декларацию все налогоплательщики. Этого листа не будет в декларации по обособленному подразделению, а также в декларации лица, которое не является налогоплательщиком, если декларация является налоговым расчетом, который представляется налоговым агентом, или если в декларации отражена только прибыль контролируемой иностранной компании.

Приложение № 1 к листу 02

В этом приложении расшифровываются доходы налогоплательщика — доходы от реализации и внереализационные доходы. Все показатели в нем нужно указывать без учета самостоятельных корректировок, произведенных по операциям со взаимозависимыми лицами и приведенных в листе 08. Рассмотрим порядок заполнения показателей этого приложения.

Приложение № 2 к листу 02

В этом приложении расшифровываются расходы налогоплательщика — расходы, связанные с производством и реализацией, внереализационные расходы, а также убытки, приравниваемые к внереализационным расходам. Все показатели нужно указывать без учета самостоятельных корректировок, произведенных по операциям со взаимозависимыми лицами и приведенных в листе 08. Рассмотрим порядок заполнения показателей этого приложения.

Приложение № 3 к листу 02

В этом приложении указываются суммы доходов и расходов по операциям, по которым убытки учитываются для целей налогообложения в особом порядке. Все показатели нужно указывать без учета самостоятельных корректировок, произведенных по операциям со взаимозависимыми лицами и приведенных в листе 08. Рассмотрим порядок заполнения показателей этого приложения.

Приложение № 4 к листу 02

В этом приложении расшифровываются суммы убытков прошлых лет, которые переносятся или могут быть перенесены на будущее. Оно заполняется только в декларациях за I квартал и за год. Рассмотрим порядок заполнения показателей этого приложения.

Приложение № 5 к листу 02

Это приложение заполняется, если у организации есть обособленные подразделения (ОП). В декларации заполняется несколько приложений № 5 к листу 02. Отдельно заполняются приложения по головной организации без учета ОП и по каждому ОП, включая закрытые в отчетном (налоговом) периоде, или по группе ОП. Рассмотрим порядок заполнения показателей этого приложения.

Александр Лавров,аттестованный аудитор

Лист 02 Расчет налога на прибыль и авансовых платежей

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I квартал и суммы ежемесячных авансовых платежей на II квартал.

Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверку расчета за I квартал осуществите по формуле:

В нашем примере сумма налога на прибыль всего (стр. 180) — 1 000 000 х 20% = 200 000 руб., в т. ч.:

- в федеральный бюджет (стр. 190) — 1 000 000 х 3 % = 30 000 руб.;

- в бюджет субъекта РФ (стр. 200) — 1 000 000 х 17 % = 170 000 руб.

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна платить ежемесячно в I квартале, рассчитываются в декларации за 9 месяцев прошлого года. Поэтому в строки 220, 230 вручную введите авансовые платежи из строк 330, 340 декларации за 9 месяцев.

Должно выполняться следующее равенство:

В нашем примере в декларации за 9 месяцев прошлого года сумма начисленных авансовых платежей всего (стр. 320) — 20 000 руб., в т. ч.:

- федеральный бюджет (стр. 330) — 3 000 руб.;

- бюджет субъекта РФ (стр. 340) — 17 000 руб.

Следовательно, аналогичные цифры укажите в стр. 210 (220, 230) декларации за I квартал.

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации заполнятся в 1С автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I квартал данные строки заполняются следующим образом:

стр. 265 – сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 30 000 руб.

- стр. 266 – в декларации за I квартал не заполняется, т.к. должна указываться сумма торгового сбора, на которую был уменьшен налог в предыдущих кварталах отчетного года.

- стр. 267 – сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за I квартал в республиканский бюджет. Показатель строки не может быть больше суммы по стр. 200 «Сумма начисленного налога в бюджет субъекта РФ».

Подробнее

В 1С в строке 267 автоматически заполняется сумма уменьшенного налога на прибыль на торговый сбор за I квартал, т.е. это оборот:

- Дт 68.04.1 (уровень бюджета — Региональный бюджет, вид платежа — Налог начислено/уплачено).

- Кт 68.13 (вид платежа — Налог начислено/уплачено).

В нашем примере стр. 267 равна 30 000 руб.

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь определите, что получилось больше:

- суммы налога, исчисленные по результатам I квартала (стр. 190, 200);

- суммы начисленных авансовых платежей, которые налогоплательщик обязан был уплатить в I квартале (стр. 220, 230) с учетом торгового сбора (стр. 267).

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 270 по формуле:

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 280 по формуле:

В нашем примере стр. 190 (сумма 30 000 руб.) больше стр. 220 (сумма 3 000руб.), следовательно, налог в федеральный бюджет по итогам I квартала будет к доплате:

стр. 270 = 30 000 — 3 000 = 27 000 руб.

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 281 по формуле:

В нашем примере стр. 200 (сумма 170 000 руб.) больше суммы строк 230 и 267 (47 000 = 17 000 + 30 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I квартала будет к доплате:

стр. 271 = 170 000 — 17 000 — 30 000 = 123 000 руб.

Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I квартала рассчитать авансы, подлежащие уплате во II квартале. Такие платежи отражаются по стр. 290 (300, 310).

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате осуществите по формуле:

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате во II квартале (стр. 290) берется из стр. 180 (200 000 руб.), в т. ч.:

- в федеральный бюджет (стр. 300) = стр. 190 = 30 000 руб.;

- в бюджет субъекта РФ (стр. 310) = стр. 200 = 170 000 руб.