Я продаю недвижимость

Содержание:

- Нужно ли подавать “нулевую” декларацию 3-НДФЛ при продаже квартиры?

- 3-НДФЛ при продаже квартиры в 2021, 2021

- Что на счет не резидентов?

- Когда подавать декларацию и платить налог

- Как заполнить 3-НДФЛ при продаже квартиры (образец заполнения)

- Когда необходимо составление и оформление 3-НДФЛ

- Образец 3-НДФЛ при продаже квартиры

- Сведения о расходах

- В каких случаях заполнение 3-НДФЛ при продаже квартиры обязательно

- Образец Заполнения 3 Ндфл С Продажи И Покупки Квартиры За 2021 Год

- Скачать программу Декларация 2020

- Необходимость подачи декларации при продаже квартиры менее 1000000 рублей

- Сдаем заполненную декларацию 3-НДФЛ при продаже квартиры: сроки и способы сдачи

- Имущественный налоговый вычет

- 3-НДФЛ продажа квартиры менее 3 лет: образец и пример заполнения 2018 год

Нужно ли подавать “нулевую” декларацию 3-НДФЛ при продаже квартиры?

Налоговый кодекс Российской Федерации предусматривает случаи освобождения от налогообложения доходов от продажи объектов недвижимого имущества, находящихся в собственности налогоплательщика в течение минимального предельного срока владения объектом недвижимости. Согласно статье 217.1 Налогового кодекса РФ минимальный срок владения в зависимости от момента и способа приобретения права собственности составляет от 3 -х до 5 – ти лет. Итак, в случае если лицо владело недвижимостью в течение минимального предельного срока, установленного статьей 217.1 Налогового кодекса необходимость подавать налоговую декларацию 3-НДФЛ отсутствует. Однако не всегда отсутствие необходимости оплачивать налог на доходы, означает возможность не предоставлять налоговую декларацию 3-НДФЛ.

Пункт 2 статьи 220 Налогового кодекса Российской Федерации дает налогоплательщику возможность уменьшить сумму своих облагаемых налогом доходов от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, в случае если данные объекты находились в собственности налогоплательщика менее минимального предельного срока владения объектом недвижимого имущества, установленного статьей 217.1 Налогового кодекса по своему усмотрению:

- на сумму налогового вычета не превышающего в целом 1 000 000 руб.;

- на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества.

Зачастую граждане выбирают второй вариант и уменьшают сумму облагаемого налогом дохода на сумму фактически произведенных расходов, связанных с приобретением имущества. Это объясняется тем обстоятельством, что стоимость недвижимости за временной промежуток 3-5 лет, как правило существенно не меняется. Таким образом нередко граждане продают жилье за ту же сумму за которую оно было ими приобретено.В этом случае сумма налога на доходы от продажи такого имущества уменьшается до 0 рублей. В данной ситуации, налог на доходы платить не нужно, и многие ошибочно полагают, что подавать декларацию 3-НДФЛ также не обязательно.

Тем не менее согласно пункту 7 статьи 220 Налогового кодекса РФ: имущественные налоговые вычеты предоставляются при подаче налогоплательщиком налоговой декларации в налоговые органы по окончании налогового периода, если иное не предусмотрено данной статьей. Таким образом независимо от того подлежит ли уплате в бюджет налог на доходы, для уменьшения налоговой базы на сумму налогового вычета (фактически произведенных расходов, связанных с приобретением имущества) предоставление декларации 3 – НДФЛ является ОБЯЗАТЕЛЬНЫМ.

Именно в налоговой декларации 3- НДФЛ гражданин заявляет свое право на вычет, подтверждает стоимость реализованного недвижимого имущества, сумму расходов, связанных с его приобретением.

Непредоставление налоговой декларации в этом случае образует состав налогового правонарушения, определенного статьей 119 Налогового кодекса Российской Федерации. Согласно данной норме: непредставление в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета влечет за собой взыскание штрафа в размере не менее 1000 рублей.

Налоговая декларация 3-НДФЛ подается в налоговый орган не позднее 30 апреля года, следующего за годом, в котором получен доход от продажи недвижимости или доли (долей) в ней.

В 2019 году подать декларацию 3-НДФЛ необходимо до 30 апреля.

Последний срок подачи декларации не распространяется на получение налоговых вычетов. В этом случае направить декларацию можно в любое время в течение года.

3-НДФЛ при продаже квартиры в 2021, 2021

Если Вы продали квартиру, жилой дом, комнату, дачу, садовый домик или земельный участок и не знаете, нужно ли Вам платить налоги и подавать налоговую декларацию 3-НДФЛ и как это делать, эта страница поможет Вам. Ниже рассмотрен пример квартиры, но к продаже иных объектов, перечисленных выше, применимы те же правила. Ниже описано, как определить (1) облагается ли выручка от продажи налогом, (2) нужно ли подавать налоговую декларацию, (3) как правильно заполнить декларацию. Эта инструкция только для налогового резидента. Как правило, налоговый резидент, независимо от гражданства, — это тот, кто постоянно жил в России в том году, в котором состоялась продажа (если точнее, провел в этом году больше полугода в России).

3. Ваши расходы были более 1 миллиона рублей?

Выберите, пожалуйста, в меню «Декларация 3-НДФЛ» / «Заполнить онлайн». На этапе «Данные» Вам нужно будет внести данные о себе. Затем, на этапе «Доходы» надо выбрать блок «Продажа». В блоке «Продажа» Вам надо будет внести информацию об источнике дохода (покупателе), сумму продажи и некоторые другие данные. Подсказки программы помогут Вам все сделать правильно.

Заполняет декларацию и подает ее, оформленную согласно всем правилам формы 3-НДФЛ, в налоговый орган

Важно правильно отразить расчет налоговой суммы, а также объем взыскиваемого сбора.

После окончания расчётной процедуры, налог на прибыль должен быть перечислен на счет налоговой службы, если вычет не покрывает его полностью.

Что на счет не резидентов?

Налоговый резидент это физическое лицо (независимо от того гражданин РФ или иностранец), которое непрерывно в рамках календарного года находится в РФ не менее 183 дней. Если физ.лицо большую часть года пребывает за рубежом, то он нерезидент России.

Ранее (до 2019 года) нерезиденты с продажи жилой площади платили положенный налог в размере 30% независимо от того, когда и по каким основаниям приобретена квартира/дом/комната.

Теперь в налоговый кодекс внесли изменения. И нерезидент освобождается от уплаты НДФЛ, если владел недвижимостью:

- 3 года — когда она куплена до 2016 года (или досталась по наследству, или подарена близким родственником, или единственное жилье продаваемое в 2020 году);

- 5 лет — если собственником стал после 01.01.16 года.

Однако, ни вычет в 1 млн., ни вычет при покупке жилья в 2 млн., ни учет суммы расходов при ее покупке на них не распространяются. Получается, что нерезиденту лучше выждать 3 (5 лет), иначе налог в 30% придется оплатить с суммы продажи квартиры в полном размере.

Когда подавать декларацию и платить налог

Расчет налога (даже если он нулевой), заявление вычета, факт продажи имущества, которое находилось в собственности менее 3-х (5-ти) лет нужно отразить в декларации 3-НДФЛ.

- Срок для декларации — в следующем после продажи/покупки квартиры году — до 30 апреля.

- Срок перечисления налога — если есть налог к уплате, до 15 июля.

Чтобы сэкономить на заполнении декларации (в среднем за ее заполнение частные организации берут 500 — 2000 руб), можно самостоятельно разобраться, там нет ничего сложного. Следует скачать программу и интуитивно ее заполнить, см. как заполнить декларацию при продаже имущества, (здесь смотрите как заполнить сведения о себе, а коды ставите другие):

- Код дохода:

- 1510 — договорная сумма продажи квартиры, дома

- 1511 — договорная сумма доли квартиры, дома

- Код расхода/вычета

- 901 — если имущественные вычет в 1 млн. руб.

- 903 — если подтвержденные расходы на ее приобретение.

Как заполнить 3-НДФЛ при продаже квартиры (образец заполнения)

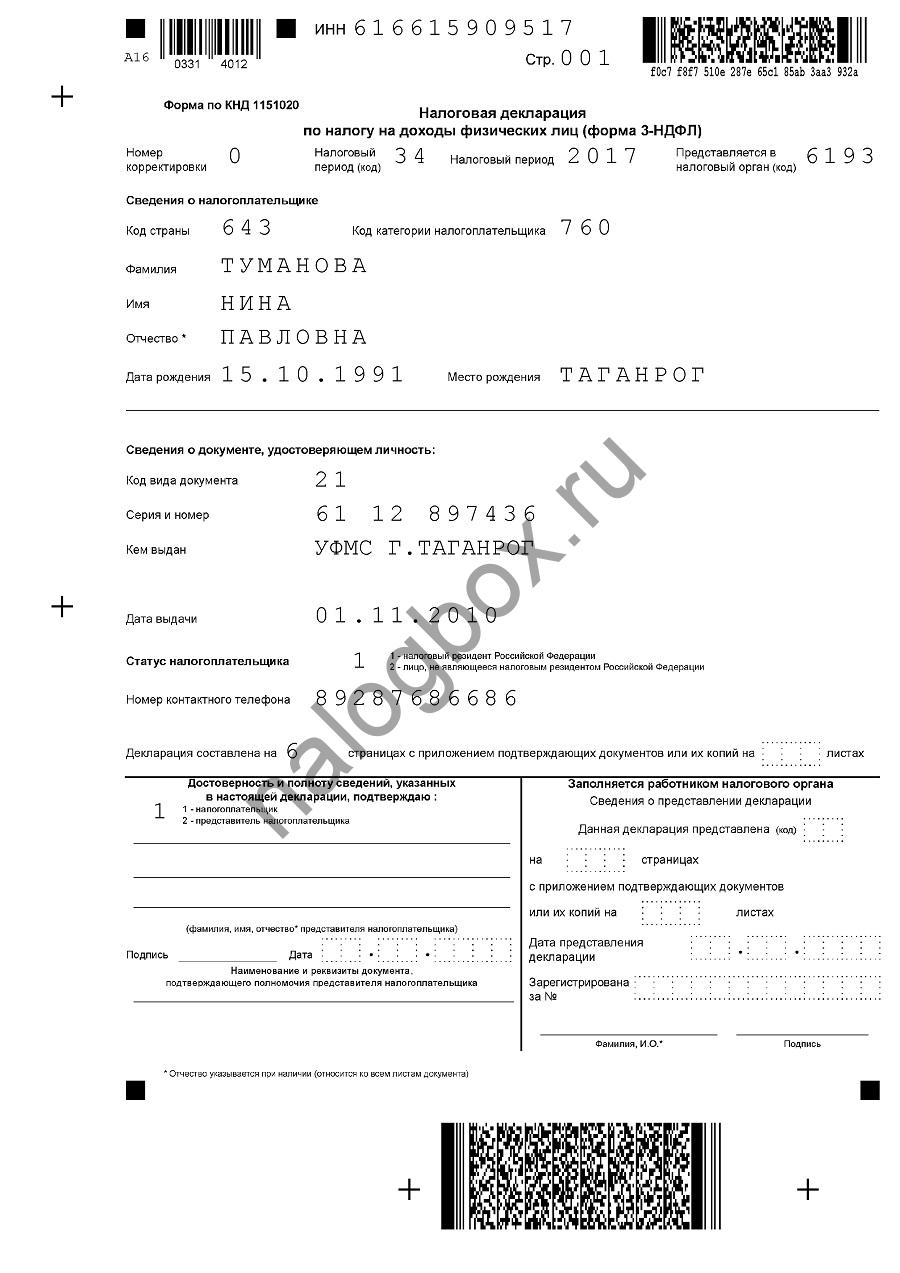

- На первой странице указываются все данные налогоплательщика, отчетный период и налоговый орган, в который подается декларация.

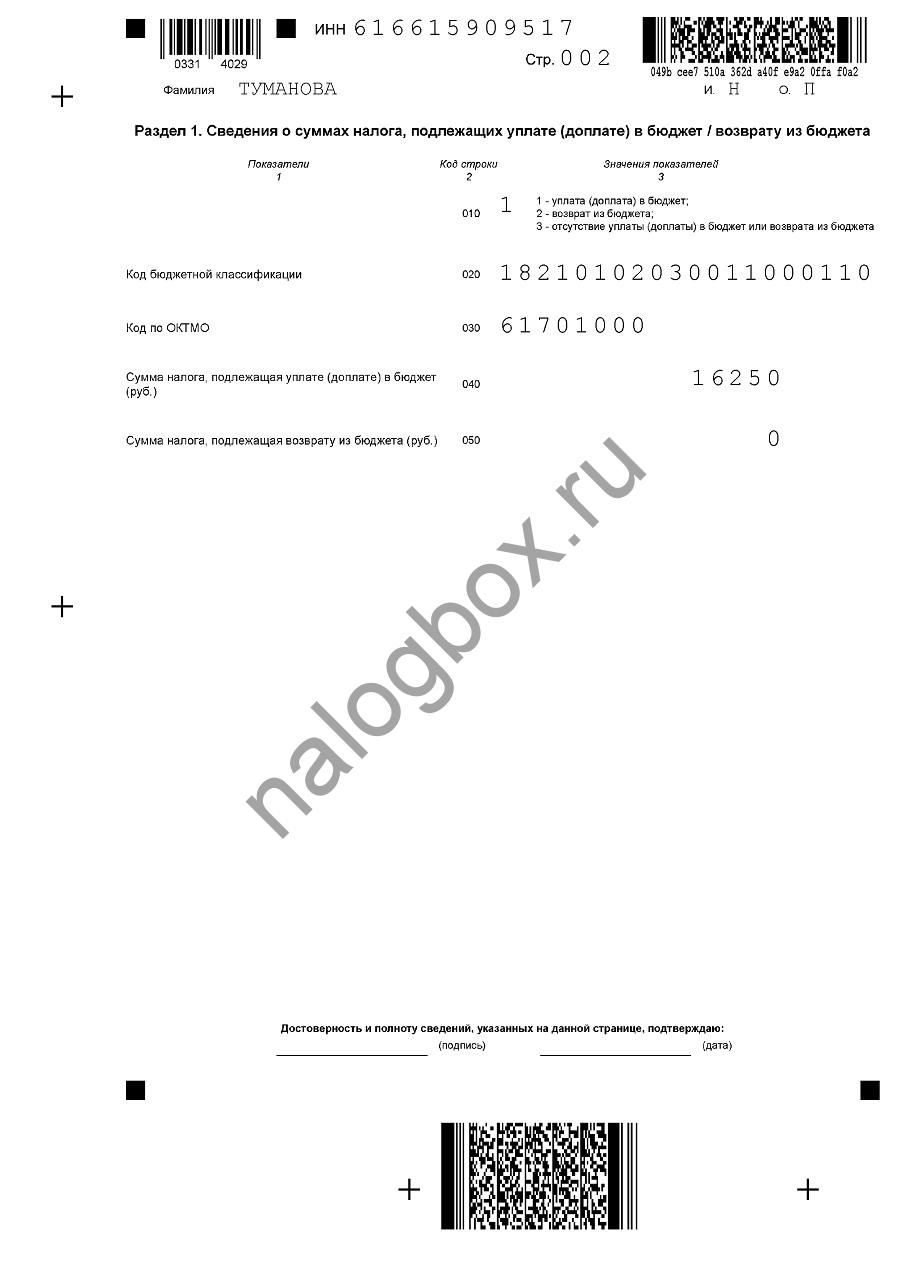

- В разделе 1 отображаются сведения о сумме налога, подлежащие уплате в бюджет.

- В разделе 2 указывается сумма доходов, налога и вычета (если он имеется).

- В приложение 1 вносятся сведения о полученном доходе.

- В приложении 6 указываются сведения, необходимые для расчета суммы налогового вычета.

- В расчете к приложению 6 указывается кадастровый номер недвижимого и суммы, от которых рассчитывается налог.

3-НДФЛ при продаже квартиры менее 3 лет в собственности

Получение дохода от реализации недвижимого имущества подлежит налогообложению, согласно требованиям законодательства. Для отчета о проведенной сделке в Федеральную налоговую службу (ФНС) предоставляется декларация на доходы физических лиц по форме 3-НДФЛ. Данный документ имеет строго установленную форму и служит для расчета суммы подоходного налога.

В строке 010 указывают общую сумму дохода, полученную от продажи квартиры. Строку 020 — пропускают. Далее заполняют строку 030. В ней указывают сумму, которая подлежит налогообложению (исключение: прибыль иностранных компаний). В ней должно стоять значение, которое указано в строке 010.

В Разделе 2 налогоплательщик проводит расчет общей суммы дохода, которая подлежит налогообложению. В строке 001 указывают налоговую ставку, по которой и будет облагаться доход. Для граждан РФ она составляет 13%. Доходы иностранных граждан облагаются по другим налоговым ставкам.

Как заполнить 3-НДФЛ при продаже квартиры

Простыми словами, если недвижимость получена в наследство в 2021 году, продать ее без оплаты налога можно будет только в 2021 году. Если она была приобретена по договору купли-продажи в 2021 году, продать ее без налоговых последствий можно будет только в 2023 году.

Работая официально и уплачивая установленные законом взносы, россиянин единожды в календарный год вправе рассчитывать на возмещение доли затрат на приобретение жилья. Государственная компенсация при смене владельца жилья со сроком владения менее пяти (или трех в ряде отдельных случаев) лет предлагается к предоставлению гражданину двумя способами. Выбор остается за владельцем продаваемого жилья и зависит от цены жилья, прописанного в соглашении о переходе прав владения на квартиру.

С учетом обстоятельств, при которых жилплощадь перешла во владение продающего это жилье, срок владения жилплощадью для отмены обязательств продавца по заполнению декларационного бланка и уплаты взноса разнится. Согласно условиям, указанным в законодательстве, действует два варианта срока владения жилплощадью. Каждый вариант предусматривает право владельца без нарушения закона не сдавать в инспекцию отчетность 3-НДФЛ и не исчислять соответствующий взнос в госказну — три года и пять лет.

Когда налог можно законно снизить, а декларацию разрешается не сдавать

Близкие родственники, получив квартиру в наследство или в дар от которых владелец вправе воспользоваться преимуществом срока владения недвижимостью 3 года, определены законодательством. В список включены:

Почти все доходы физлиц облагаются подоходным налогом, но при этом существует законный способ снизить налоговое бремя с помощью налоговых вычетов. В частности, имущественные вычеты можно получить как по расходам на приобретение жилья, так и по уплаченным кредитным процентам, если оформлена ипотека (пп. 3 и 4 п. 1 ст. 220 НК РФ). Оформив декларацию 3-НДФЛ при покупке квартиры, покупатель заявляет о своем праве вернуть часть НДФЛ, уже уплаченного им ранее.

Когда необходимо составление и оформление 3-НДФЛ

Составление налоговой декларации 3-НДФЛ может понадобиться в 2 случаях:

Если в отчетном году получены доходы, с которых налог не был удержан (например, от продажи или сдачи в аренду имущества, от предпринимательства, дарения, выигрышей). В этом случае нужно узнать, как правильно заполнить 3-НДФЛ по доходам, с которых надо заплатить налог. Соответствующий образец заполнения 3-НДФЛ см. здесь.

Если в отчетном году был излишне уплачен НДФЛ (и нет возможности вернуть его через налогового агента) или понесены расходы, по которым можно возместить НДФЛ из бюджета (имущественный или социальный вычеты)

В этой ситуации важно понять, как заполнить 3-НДФЛ, чтобы не возникло проблем с возвратом налога.

Образец 3-НДФЛ при продаже квартиры

Все физические лица, которые имеют официальные источники доходов и вовремя платят с них в государственный бюджет налоги, могут сократить размер своей налогооблагаемой базы при покупке квартиры, а также других имущественных объектов.

Чтобы возместить налог, покупателю недвижимости обязательно потребуется оформить декларацию по форме 3-НДФЛ. Это можно сделать как от руки, так и в специально предназначенной программе. Поскольку первый способ имеет гораздо больше нюансов, речь пойдет именно о нем.

Как заполнить бланк

Владельцу имущества, израсходовавшему деньги на покупку и желающему возместить некоторую их часть, нужно заполнить всего лишь пять страниц формы 3-НДФЛ. Прежде всего, это титульная страница, затем раздел один и раздел два, и потом листы с буквенными обозначениями – А и Д1.

Независимо от того, какую из страниц декларации оформляет претендент на вычет, на ней должны стоять идентификационный номер, фамилия и инициалы заявителя, а также его подпись вместе с датой. Помимо этого, не забывайте вести нумерацию каждого листа бланка.

Вся форма 3-НДФЛ состоит из определенных полей, рядом с которыми в скобках проставлены числовые обозначения. В некоторые из этих полей нужно вносить цифры или коды, а в некоторые — текст. Они не должны выходить за границы отведенного для их указания места.

https://youtube.com/watch?v=ZkxvhDCzC4c

Какие оформлять страницы

Как правило, этап заполнения 3-НДФЛ начинается с титульной страницы, где налогоплательщику следует просто указать паспортные данные или подобные сведения, но взятые с другого документа, удостоверяющего личность, а также проставить некоторые коды. В первую очередь, это код налогового периода (если он равен одному календарному году, то используется код 34).

Если квартира находится в собственности более 3 лет, то в качестве налогового периода могут быть указаны как 2015, так 2016 и 2017 годы. Помимо этого, потребуются коды налоговой службы и категории налогоплательщика.

После оформления титульной страницы претенденту на возмещение НДФЛ за квартиру следует приступать к заполнению следующих листов:

- Первого раздела. Главной целью данной страницы является указание суммы, которая полагается налогоплательщику при покупке квартиры в качестве компенсации за переплаченный налог.

- Второго раздела. В этой части формы 3-НДФЛ от претендента на имущественный вычет требуется общая сумма всех его доходов за данный налоговый период, а также размер удержанного с полученной прибыли налога и точный размер полагающейся для него компенсации за приобретенную квартиру.

- Страницы о доходах. В декларации имеется специальный лист (под буквой А), который является обязательным для заполнения, полностью посвященный информации о доходах. Это всевозможные сведения об источниках прибыли, размере доходов, с которых по закону должны быть сняты налоговые сборы, а также суммах выплаченного заявителем на имущественную скидку НДФЛ.

- Листа Д1. Эта страница декларации предназначена для расчета данных, имеющих отношение к начислению налоговой компенсации за покупку квартиры, которые необходимы для установления итогового размера вычета. Поскольку лист Д1 посвящен налоговым скидкам имущественного типа, предлагаем рассмотреть его более детально.

Сведения о расходах

Сведения о расходах и вычетах указываются в Приложении № 6 к декларации. Порядок заполнения этого бланка описан в разделе XI к упомянутому выше Приказу ФНС РФ.

Налогоплательщик, не освобожденный от уплаты НДФЛ при продаже недвижимости, имеет право на выбор воспользоваться одним из имущественных вычетов, а именно (пп.1 п.2 ст. 220 НК РФ): уменьшить налогооблагаемую базу на 1 000 000 рублей (фиксированная величина) или же отнять сумму расходов, которые были понесены в момент приобретения проданной квартиры.

Таким образом, в зависимости от выбранного варианта в Приложении № 6 может быть указана следующая информация:

- размер фиксированного имущественного вычета;

- сумма документально подтвержденных расходов;

- итоговая сумма вычетов, принимаемая к расчету налогооблагаемой базы.

В каких случаях заполнение 3-НДФЛ при продаже квартиры обязательно

При продаже квартиры 3-НДФЛ оформляется и сдается, если не превышен предельный срок владения имуществом. До 2016 года отчитываться перед контролерами по факту продажи и уплачивать налог было не нужно, если квартира находилась в собственности более 3 лет.

С 2016 года правила поменялись. Для имущественных объектов, приобретенных до 01.01.2016, 3-летний предельный срок остался прежним независимо от того, как они были приобретены — на основании приватизации, по договору купли-продажи, дарения, наследования и пр. Для объектов же, которые были приобретены после 01.01.2016, предельный срок владения увеличился до 5 лет. Однако данное увеличение не коснулось имущества:

- полученного по наследству или в качестве подарка от близкого родственника;

- приватизированного;

- переданного в соответствии с договором о пожизненном содержании.

Выводы здесь следующие. Если квартира была унаследована в 2019 году, то начиная с 2024 года ее можно продать без «налоговых последствий». Если же жилье приобреталось в 2019 году по договору купли-продажи, то его можно продать без подачи декларации и уплаты налога только с 2025 года.

Образец Заполнения 3 Ндфл С Продажи И Покупки Квартиры За 2021 Год

Если покупатель квартиры за год воспользовался правом на получение имущественного вычета не в полном размере, остаток этого вычета может быть перенесен на следующие календарные годы до полного его использования (п. 9 ст. 220 НК РФ).

Декларация 3-НДФЛ за 2021 год при продаже квартиры: образец в 2021 году

Максимальная сумма вычета, которую Воронов сможет получить, составит 2 000 000 рублей, т.е. сумма возвращенного налога — 260 000 руб. Так как уплаченная за 2021 год сумма НДФЛ не позволяет Воронову получить всю сумму вычета сразу, остаток льготы он сможет заявить в последующих периодах – 2021, 2021 гг. и т.д.

Скачать программу Декларация 2020

Программа распространяется бесплатно, скачать ее можно с официального сайта налоговой службы, ссылка на скачивание приведена ниже.

Напротив ссылки «Программа установки» нужно нажать на кнопку «Загрузить», после чего установочный файл скачается на компьютер. Далее он устанавливается стандартным образом за 2 минуты.

После открытия установленной программы нужно определиться с теми вкладками, которые нужно заполнить в конкретном случае, и приступить к внесению данных.

Переключаться между вкладками можно в меню слева.

В верхнем меню расположены кнопки:

- Сохранить — для сохранения внесенных данных;

- Просмотр — по нажатию открывается декларация 3-НДФЛ, исходя из уже заполненных показателей, можно проверить правильность;

- Печать — открывает 3-НДФЛ для распечатки;

- Файл xml — позволяет сохранить в указанном формате на компьютер для последующей передачи через личный кабинет налогоплательщика;

- Проверить — используется после указания всех данных для проверки корректности заполнения вкладок программы.

В данной статье рассмотрим, как воспользоваться программой для подготовки декларации 3-НДФЛ при продаже квартиры.

Подать отчет в ФНС нужно до 30 апреля 2021 года.

Необходимость подачи декларации при продаже квартиры менее 1000000 рублей

Ранее, если срок владения квартирой составлял менее минимального предельного срока владения, налогоплательщику необходимо было подавать декларацию 3-НДФЛ (при продаже квартиры менее миллиона и более этой суммы) и рассчитывать налог к уплате. Обязанности платить налог могло и не возникнуть, т.к. закон позволяет

- получить налоговый вычет в размере доходов, полученных налогоплательщиком в налоговом периоде от продажи квартиры, не превышающем в целом 1 000 000 рублей

- или уменьшить налогооблагаемый доход при продаже квартиры на сумму фактически произведенных и документально подтвержденных расходов, связанных с приобретением этой квартиры.

В любом случае, если проданной квартирой владели менее минимального срока владения, необходимо было подавать декларацию.

Однако Федеральный закон от 02.07.2021 № 305-ФЗ внес изменения в статью 229 НК РФ, посвященную налоговой декларации по НДФЛ.

И теперь ответ на вопрос, нужно ли подавать декларацию при продаже квартиры менее 1 млн., будет отрицательный.

Пункт 4 статьи 220 НК РФ устанавливает:

«Налогоплательщики вправе не указывать в налоговой декларации сумму всех полученных в налоговом периоде доходов от продажи недвижимого имущества, указанного в абзаце втором подпункта 1 пункта 2 статьи 220 настоящего Кодекса, если в отношении такого недвижимого имущества налогоплательщик в налоговом периоде имеет право на имущественный налоговый вычет в размере, предусмотренном абзацем вторым подпункта 1 пункта 2 статьи 220 настоящего Кодекса, и если сумма всех таких доходов от продажи такого имущества в налоговом периоде не превышает установленный размер такого имущественного налогового вычета»

Указанные выше положения пункта 4 статьи 229 Налогового кодекса РФ применяются к доходам, полученным налогоплательщиками в налоговых периодах начиная с 1 января 2021 года.

Таким образом, если Вы продали в 2021 году или в другом последующем налоговом периоде квартиру, которой владели менее минимального предельного срока владения, и полученный доход от продажи квартиры составил до 1 млн. руб., подавать декларацию по данным доходам нет необходимости.

Еще раз отметим, что если Вы продали квартиру за 1 млн. руб. или менее, но цена квартиры по договору меньше кадастровой стоимости, умноженной на понижающий коэффициент 0,7, в целях налогообложения доходы налогоплательщика от продажи квартиры принимаются равными умноженной на понижающий коэффициент 0,7 соответствующей кадастровой стоимости этого объекта недвижимого имущества. Поэтому, даже если по договору стоимость квартиры менее 1000000 рублей, подавать декларацию в таком случае, возможно, придется.

Итак, мы ответили на вопрос, нужно ли подавать декларацию при продаже квартиры менее 1 млн. Если Вы продали квартиру в 2021 году или позже, подавать декларацию 3 НДФЛ не нужно. При определении необходимости подачи декларации при продаже квартиры менее 1000000 рублей по договору необходимо учитывать положения статьи 214.10 НК РФ.

Сдаем заполненную декларацию 3-НДФЛ при продаже квартиры: сроки и способы сдачи

Итак, декларация заполнена. Теперь ее нужно передать в налоговую инспекцию. Причем обязательно подать 3-НДФЛ при продаже квартиры до 30 апреля года, следующего за годом совершения сделки. При просрочке на физлицо налагается штраф, который рассчитывается как 5% от суммы налога, заявленной в декларации, за каждый месяц просрочки. Минимальное наказание, которое придется понести, составляет 1000 руб., максимальное — 30% от величины налога, подлежащей уплате в бюджет.

Отправить отчетность в инспекцию разрешается на бумажном носителе или по ТКС. Для физлица без статуса ИП способ передачи декларации оставлен на его усмотрение.

Направлять отчет по форме 3-НДФЛ в общих случаях следует в ИФНС по месту жительства / постоянной регистрации.

Имущественный налоговый вычет

НДФЛ при продаже личной жилплощади взимается (удерживается) по ставке 13% с суммы вырученного дохода.

Если жилплощадь продается по стоимости, не превышающей 70% от её кадастровой цены, налогооблагаемой базой для НДФЛ в этом случае будет считаться денежная сумма, соответствующая 70% от кадастровой цены реализованной квартиры.

Если кадастровая цена не установлена для реализуемого объекта, вышеуказанная норма не будет действовать, а продавец жилья заплатит подоходный налог с его продажной стоимости, зафиксированной договором купли-продажи.

Актуальным налоговым законодательством РФ предусматривается, что физическое лицо вправе получить налоговый имущественный вычет по НДФЛ при продаже своей жилплощади, то есть освободить определенную часть вырученной суммы от налогообложения.

Величина такого вычета соответствует сумме, равной 1 миллиону рублей.

Если реальная стоимость такой продажи не превышает размера налогового вычета 1 миллион рублей, продавец не должен платить с неё НДФЛ. Но декларацию 3-НДФЛ при этом следует обязательно подать, чтобы подтвердить отсутствие у физического лица налоговых обязательств.

Альтернативой имущественному вычету является законное уменьшение величины налогооблагаемого дохода на сумму фактических расходов физического лица, связанных с покупкой (приобретением) реализованной квартиры.

При этом учитываются только те затраты, которые подтверждаются официальными бумагами.

Когда нужно оформлять декларацию, а когда нет?

Гражданин-налогоплательщик, который продал свою квартиру, должен заполнить декларацию по форме 3-НДФЛ и уплатить с вырученной суммы подоходный налог 13%, если он являлся собственником данной жилплощади на протяжении периода, фактическая продолжительность которого не превышала определенного количества лет, установленного нормами Налогового кодекса РФ (статьей 217.1).

Если руководствоваться данными требованиями, минимальный срок обладания квартирой для подачи 3-НДФЛ – 5 (пять) лет. Это общий норматив, действующий в большинстве случаев с начала 2016 года.

Однако при определенных обстоятельствах предельный срок владения жильем сокращается до 3 (трех) лет. Трехлетний период пребывания квартиры в собственности физического лица считается минимально допустимым для следующих ситуаций:

- жилплощадь приобретена до 01.01.2016;

- гражданин получил данное жилье по соглашению ренты с условием (требованием) пожизненного содержания;

- квартира стала законной собственностью физлица после приватизационной процедуры;

- недвижимость была унаследована гражданином-налогоплательщиком.

Соответствующий НДФЛ продавцу квартиры следует уплатить именно в том году, который непосредственно следует за годом продажи и получения денежной суммы от покупателя.

Вырученные поступления от продажи декларируются продавцом жилплощади в налоговой декларации 3-НДФЛ. Данная форма заполняется и направляется в ФНС до 30 апреля.

Так, например, если жилье продано в прошедшем 2018 году, подача 3-НДФЛ осуществляется продавцом квартиры до 30.04.2019. Уплата тринадцатипроцентного НДФЛ также производится гражданином на протяжении текущего 2019 года.

Если гражданином налогоплательщиком продается квартира, которая находилась в его законной собственности на протяжении периода, по фактической продолжительности превышающего минимально допустимое количество лет (в общем случае – более пяти лет, в отдельных случаях – более трех лет), у него отсутствуют обязательства по уплате НДФЛ с продажи такой жилплощади.

Данное послабление предусматривается нормами Налогового кодекса РФ (статьей 217.1).

Заполнять 3-НДФЛ при владении квартирой более 5 (иногда 3) лет не нужно.

3-НДФЛ продажа квартиры менее 3 лет: образец и пример заполнения 2018 год

Ст.217 НК РФ разграничивает продажу жилья, находящегося в собственности меньше и больше 3 лет. Если квартира принадлежала гражданину меньше 3 лет, то нужно заплатить налог в следующем году, а также отчитаться за доход путем представления декларации. Налог взимается с базы. Базой в данном случае является выручка от продажи.

Базу можно уменьшить на одну из величин по выбору плательщика:

- имущественный вычет до 1 000 000 рублей;

- расходы при покупке этой квартиры.

Второй вариант подходит только тем, кто купил продаваемую квартиру, а также имеет документы, подтверждающие траты.

Пример 1

Туманова Нина купила квартиру в 2015 году за 1 800 000 рублей. Через 2 года она продала ее за 1 950 000 рублей и теперь обязана отчитаться перед ИФНС.

Отчет можно сдать в бумажном виде — заполнив бланк, а также в электронном виде — воспользовавшись программой или онлайн-сервисом налоговой.

Бумажный бланк вы можете запросить в инспекции — его выдадут бесплатно. Кроме того, можно скачать форму здесь и распечатать нужные страницы. В декларации при продаже квартиры нужно заполнять листы:

- лист Д2;

- лист А;

- раздел 2;

- раздел 1;

- титульная страница.

Важно!

Убедитесь в актуальности формы 3-НДФЛ, которую собираетесь заполнить. За каждый год нужно использовать тот бланк, который был на то время принят.

Как в 3-НДФЛ отразить продажу квартиры:

- Порядок листов в этом отчете составлен так, что приступать к заполнению нужно с последней страницы. В листе Д2 отражается непосредственно продажа имущества. Это лист имущественного вычета. В графе 1.1.1 или 1.3.1 укажите вашу выручку — посмотрите ее в договоре продажи. Выбирайте графу в зависимости от того, каким образом вы будете уменьшать базу. Если с помощью вычета, то заполняете строки 1.1.1 и 1.12, а если с помощь расходов — 1.3.1 и 1.3.2. В графе напротив укажите вычет или расходы, но не более, чем размер выручки.

- По п.4 укажите итог вычета или расходов.

- Возьмите лист А. Ставкой является 13% (по НК РФ есть несколько ставок подоходного налога). Кодом дохода — 01. Источником дохода является ваш покупатель — физическое или юридическое лицо. В первом случае довольно указать его имя, а во втором — все основные реквизиты.

- По графе 070 запишите выручку.

- В графе 080 нужно рассчитать базу: отнимите от выручки ваш вычет или расходы, которые вы указали на листе Д2.

- В графе 090 записывается налог: умножьте значение из строки 080 на ставку.

- Суммы налога удержанного в 3-НДФЛ при продаже квартиры не бывает, потому что вы еще не заплатили его, значит, ставите «0».

- Возьмите раздел 2. Здесь просто указываются итоги предыдущих листов. В скобках под строками предусмотрены подсказки, что и как рассчитать. Нужно заполнить строки 010, 030, 040, 060, 070, 121, 130. Вид дохода — «иное». Ставка та же. Во всех прочих строках ставьте «0» в крайней правой клетке (если заполняете вручную).

- Возьмите раздел 1 и перепишите туда КБК — он единый на всей территории России. ОКТМО можно посмотреть на образцах вашей налоговой или на сайте ФНС через сервис «Адрес и платежные реквизиты вашей инспекции». Укажите итог — налог к уплате, даже если он равен нулю.

Важно!

Не нужно сшивать листы — пронумеруйте их, подпишите, укажите на всех одну дату — дату подачи, приложите необходимые документы и сдайте в налоговый орган.

Как заполнить форму в программе 3-НДФЛ при продаже квартиры:

Вы можете скачать образец этой декларации здесь.

Важно! Расходы на ремонт квартиры для 3-НДФЛ при продаже квартиры можно указать в отчете, согласно общему смыслу ст. 220 НК РФ, но обязательно их документальное подтверждение.. Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43