Как составить письмо об уплате за третье лицо

Содержание:

- Особенности заполнения платежных поручений при уплате налога за иное лицо.

- Порядок уплаты налогов иными лицами

- Проводки у плательщика при погашении чужих налоговых долгов

- Оплата за другое юридическое лицо: как оформить, образец

- Как платить налоги, если ваша организация — кредитор НДС

- Причины, по которым возникает необходимость уплаты налогов за иное лицо.

- Ответ продавца покупателю на письмо об оплате третьим лицом образец

- Как правильно оформить оплату долга третьим лицом

- Оформление платежного поручения

- Статьи: Об оплате «за того парня». Как оформить поступление оплаты за другое юридическое лицо.

- Исполнение обязательства поставщика третьим лицом

- Письмо о перечислении денежных средств на другую организацию образец

- Как платить налоги, если ваша организация — должник НДС в отношениях с кредитором

- Возможные риски

Особенности заполнения платежных поручений при уплате налога за иное лицо.

В связи с предоставлением права уплаты налогов за иное лицо Приказом от 05.04.2017 № 58н были внесены изменения в Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденные Приказом № 107н. Это сделано в целях обеспечения достоверного учета налоговых платежей, перечисленных иным лицом: расчетный документ должен быть заполнен плательщиком правильно, чтобы на основании него можно было бы четко определить, чья обязанность по уплате налоговых платежей исполняется.

При заполнении платежного поручения на уплату налогов за иное лицо проблем с заполнением реквизитов получателя платежа не возникает – указываются реквизиты налогового органа, но нужно особое внимание обратить на заполнение реквизитов плательщика платежа (см. таблицу):

-

в полях «ИНН» и «КПП» плательщика необходимо указать значение ИНН и КПП плательщика, за которого уплачивается налог;

-

поле «КПП» плательщика заполняется только при уплате налога за юридическое лицо;

-

в поле «Плательщик» необходимо указать информацию о лице, оформившем платежное поручение;

-

для данной категории плательщиков не предусмотрен новый статус.

Таким образом, в реквизитах «ИНН» и «КПП» плательщика указываются значения ИНН и КПП плательщика, чья обязанность по уплате платежей в бюджетную систему РФ исполняется, а в реквизите «Назначение платежа» – значения ИНН и КПП лица, осуществляющего платеж (Информационное письмо ЦБ РФ от 21.06.2017 № ИН-017-45/31).

|

Поле платежного поручения |

Что указывается |

Примечание |

|---|---|---|

|

«ИНН» плательщика (60) |

ИНН плательщика, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей в бюджетную систему РФ исполняется |

Если у плательщика – физического лица ИНН отсутствует, то допускается указать ноль («0»), но при этом необходимо в поле «Код» проставить уникальный идентификатор начисления (УИН – индекс документа) |

|

«КПП» плательщика (102) |

Значение КПП плательщика, чья обязанность исполняется |

При исполнении обязанности по уплате платежей за физических лиц в реквизите «КПП» плательщика указывают ноль («0») |

|

«Плательщик» (8) |

Информация о плательщике, осуществляющем платеж |

– для юридических лиц – наименование юридического лица, исполняющего обязанность плательщика по уплате платежей в бюджетную систему РФ; – для индивидуальных предпринимателей – фамилия, имя, отчество (при его наличии) и в скобках «ИП»; – для физических лиц – фамилия, имя, отчество (при его наличии) физического лица |

|

«Назначение платежа» (24) |

ИНН и КПП лица (для индивидуальных предпринимателей, физических лиц только ИНН), осуществляющего платеж |

Данная информация указывается первой в реквизите «Назначение платежа». Для разделения информации об ИНН и КПП используется знак «//». Для выделения информации о плательщике от иной информации, указываемой в данном поле, используется знак «//». Затем указывается наименование налогоплательщика, чья обязанность |

|

исполняется (для индивидуального предпринимателя – фамилия, имя, отчество (при его наличии) и в скобках – «ИП», для физических лиц – фамилия, имя, отчество (при его наличии) и адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства) |

||

|

«Статус плательщика» (101) |

Статус того лица, чья обязанность по уплате налоговых платежей исполняется |

При исполнении обязанности: – юридического лица – «01»; – индивидуального предпринимателя – «09»; – физического лица – «13» |

Если третье лицо, которое уплатило налог за налогоплательщика, допустило ошибку в оформлении поручения на перечисление налога, не повлекшую неперечисление этого налога в бюджетную систему РФ на соответствующий счет Федерального казначейства, то налогоплательщик вправе подать в налоговый орган по месту своего учета заявление о допущенной ошибке с приложением документов, подтверждающих уплату указанного налога и его перечисление в бюджетную систему РФ на соответствующий счет Федерального казначейства, с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика. Отметим, что подать соответствующее заявление вправе только сам налогоплательщик, а не иное лицо, которое фактически произвело платеж.

Хотелось бы отметить еще один важный момент: независимо от того, кто фактически производит уплату налогов, лицу, за которое они уплачиваются, необходимо иметь копию (реквизиты) платежного поручения, на основании которого прошел платеж. В дальнейшем это значительно облегчит взаимодействие с налоговыми органами.

Порядок уплаты налогов иными лицами

Уплата налогов, страховых взносов и сборов третьим лицом не влечет для него ответственности перед налоговыми органами и бюджетом Российской Федерации. При этом на внесение платежей есть ограничения.

Что можно и нельзя

Иные лица могут уплачивать за индивидуального предпринимателя и организацию любые взносы, налоги, госпошлины, штрафы, которые администрирует ФНС РФ. Самостоятельно налогоплательщики вносят платежи тогда, когда на это есть прямое указание в законе. Например, обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний. Эти страховые взносы администрирует Фонд социального страхования РФ, поэтому налогоплательщик платит их самостоятельно. Указание на это есть в п. 3 ст. 2 Налогового кодекса РФ и п. 1.1 ст. 22 Федерального закона от 24 июля 1998 года № 125-ФЗ (ред. от 07.03.2018 года).

При уплате налогов, страховых взносов и сборов иными лицами есть и другие ограничения:

- Иное лицо не может потребовать возврата из бюджета средств, которые были внесены за налогоплательщика;

- Нельзя перезачесть в пользу ИП или организации переплату по налогам третьего лица. Суммы излишне уплаченных налогов оно может зачесть только в пользу своих недоимок и предстоящих платежей или вернуть себе же по личному заявлению;

- Нельзя уплатить НДС по конкретной хозяйственной операции, связанной с реализацией товаров и услуг иному лицу. Внесение платежа возможно только по итогам налогового периода. Если ИП купит у ООО «Фирс-Групп» партию меховых шапок на 150 000 рублей, то не сможет уплатить НДС за продавца по этой сделке (Письмо Минфина РФ от 9 июня 2017 года № 03-02-07/1/37101).

При уплате налогов иным лицом можно:

- Погасить недоимку ИП или юрлица за прошедший период, даже предшествующий внесению изменений в ст. 45 НК РФ;

- Учесть сумму внесенных платежей в расходах налогоплательщика, но только после погашения задолженности перед лицом, заплатившим за налогоплательщика (пп. 3 п. 2 ст. 346.17 НК РФ);

- Вернуть сумму излишне уплаченного иным лицом налога. Сделать это может только сам налогоплательщик, обратившись в налоговый орган по месту регистрации.

При внесении налоговых платежей за ИП и организации третьему лицу не нужно подтверждать происхождение денежных средств.

Отражение платежей от третьих лиц в бухгалтерском учете

Уплату налогов третьими лицами ИП и организации отражают в бухгалтерском учете проводками. Счета дебета и кредита зависят от обоснования платежей.

Проводка при наличии дебиторской задолженности контрагента

В письменной форме ООО «А» обращается к контрагенту ООО «Б» с просьбой об уплате налогов в счет погашения имеющейся перед ним задолженности за поставку товаров. Размер налогового платежа составляет 10 251 рубль, сумма долга — 10 000 рублей.

Проводка ООО «А» (налогоплательщик)

.jpg)

Проводки в бухгалтерском учете налогоплательщика

Проводка ООО «Б» (третье лицо)

Проводки в бухгалтерском учете контрагента

Проводка при уплате налогов третьим лицом по договору беспроцентного займа

При недостаточности денежных средств на счете ООО «А», его генеральным директором был заключен договор беспроцентного займа с контрагентом ООО «Н». Сумма займа в размере 15 550 рублей была предоставлена ООО «А» на срок 10 месяцев с перечислением денежных средств в бюджет для уплаты налогов.

Проводка ООО «А» (налогоплательщик)

Проводки в бухгалтерском учете налогоплательщика

Проводка ООО «Н» (третье лицо)

Проводки в бухгалтерском учете третьего лица

Беспроцентный займ не отражают по дебету счета 58.3, так как он не приносит доход. Движение денежных средств по договору займа не учитывают в составе доходов и расходов (п.п. 10 п. 1 ст. 251 НК РФ). Для фиксации в проводке долгосрочного займа (на срок более 12 месяцев) используют счет 67 «Расчеты по долгосрочным кредитам и займам» вместо 66.

Проводка при внесении собственных средств на расчетный счет

У ООО «А» на расчетном счете нет денег для уплаты налогов, при этом достаточная сумма в размере 12 520 рублей есть на лицевом счете его учредителя. Он вносит собственные средства на расчетный счет и уплачивает налоги.

Проводки в бухгалтерском учете ООО «А»

Суммы налогов, которые за предпринимателя уплатило третье лицо, не считаются доходом. Они не отражаются в книге учета доходов и расходов (КУДиР) или книге доходов предпринимателя и не облагаются налогом на прибыль.

Проводки у плательщика при погашении чужих налоговых долгов

В предыдущем разделе мы разобрались с проводками, производимыми налогоплательщиком при погашении третьим лицом его налоговой задолженности. Какие записи нужно произвести в такой ситуации в своем бухучете плательщику?

Схема проводок в учете плательщика показана на рисунке ниже:

Существует ограничение при уплате налоговых сумм за должника — погасить налоговый долг за третье лицо можно только деньгами. Направить на эти цели собственную налоговую переплату не получится. В налоговом законодательстве такой способ погашения налоговой задолженности за третье лицо не предусмотрен (письмо Минфина России от 18.06.2018 № 03-02-07/1/41421).

А можно ли уплатить за третье лицо налоговые долги, которые возникли ранее 2017 года — момента, начиная с которого в законодательстве прописали возможность уплаты за третьих лиц налогов и страховых взносов? Налоговики не возражают и признают такие платежи легитимными.

Какие аргументы позволяют оплачивать прошлые налоговые долги за третьих лиц, мы рассказываем .

Оплата за другое юридическое лицо: как оформить, образец

Закрыть Каждый год компания СКБ Контур проводит конкурс для предпринимателей «Я Бизнесмен», в нем участвуют сотни бизнесменов из разных городов России — от Калининграда до Владивостока. Благодаря конкурсу мы создали вдохновляющую коллекцию бизнес-историй, рассказанных людьми, которые превращают небольшие стартапы в успешные компании. Их опыт и cоветы будут полезны каждому, кто задумывается об открытии своего дела.

Для старта необходимы некоторые предварительные условия: идея, немного денег и, что самое важное, желание начать Журнал Задать свой вопрос ← Вернуться Похожие вопросы Показать еще вопросы… Нет подходящего вопроса? — Задайте свой вопрос. Статьи на эту тему Ничего не найдено

Как платить налоги, если ваша организация — кредитор НДС

Третье лицо может исполнить за вашего должника самые разные обязательства. Однако во всех случаях вы рассчитываете НДС в обычном порядке, как если бы обязательство исполнил сам должник.

Ситуация 1. Третье лицо оплачивает за вашего покупателя поставленные ему товары. Налоговую базу на сумму поступившей оплаты вы не увеличиваете, так как НДС был вами начислен и уплачен в момент отгрузки <5>.

Если вы — экспортер и получаете от третьих лиц оплату за иностранных покупателей, то для подтверждения нулевой ставки и возмещения входного налога вы должны представить в налоговый орган, помимо всего прочего <6>:

(или) договор поручения между иностранным покупателем и третьим лицом;

(или) внешнеторговый контракт, содержащий условие об оплате товара третьим лицом за иностранного покупателя.

В противном случае инспекция может отказать в возмещении НДС.

Ситуация 2. Третье лицо поставляет вам товары за вашего поставщика. Получив товары, вы принимаете соответствующую сумму НДС к вычету на основании счета-фактуры, выставленного вам поставщиком-должником <7>.

Ситуация 3. Третье лицо уплачивает вам аванс в счет предстоящей поставки вами товаров покупателю. При поступлении аванса вы в общем порядке включаете его сумму в налоговую базу и уплачиваете с нее НДС <8>, а после отгрузки товара принимаете этот авансовый НДС к вычету <9>.

<5> Подпункт 1 п. 1 ст. 167 НК РФ.<6> Подпункт 2 п. 1 ст. 165 НК РФ; Письмо Минфина России от 05.05.2006 N 03-04-08/92; Постановление ФАС УО от 16.01.2008 N Ф09-11181/07-С2.<7> Пункт 2 ст. 171 НК РФ.<8> Пункт 1 ст. 154, пп. 2 п. 1 ст. 167 НК РФ.<9> Пункт 8 ст. 171, п. 6 ст. 172 НК РФ.

Причины, по которым возникает необходимость уплаты налогов за иное лицо.

Внося изменения в ст. 45 НК РФ, законодатель преследовал одну цель: улучшение условий исполнения обязанности по уплате налогов. Отметим, что в рассматриваемой ситуации интересы налоговиков, как главных сборщиков налогов и страховых взносов, и бизнеса (в лице организаций и индивидуальных предпринимателей) совпали:

-

во-первых, чем больше возможностей у налогоплательщика исполнить свои обязательства – в данном случае уплатить налоги, тем проще и удобнее это сделать;

-

во-вторых, на практике многие организации объединены в так называемые холдинги, хотя де-юре они состоят из самостоятельных юридических лиц и индивидуальных предпринимателей. И чтобы лишний раз не перекидывать деньги со счета на счет, проще сразу уплатить налоги за нужное лицо;

-

в-третьих, нередко встречается ситуация, когда необходимо срочно погасить налоговую задолженность, например, для участия в тендере, а денег на счете нет, но это готов сделать учредитель организации или контрагент.

Можно привести еще ряд причин, по которым у организаций и индивидуальных предпринимателей возникает необходимость уплаты налогов за иное лицо или иным лицом. В настоящее время такая возможность есть.

Ответ продавца покупателю на письмо об оплате третьим лицом образец

Может ли продавец принять оплату за поставленный покупателю товар от третьего лица без наличия дополнительных писем от покупателя об одобрении действий третьего лица (покупатель не имеет просроченной задолженности перед продавцом)? Рассмотрев вопрос, мы пришли к следующему выводу:В случае, если в назначении платежа будет указано, что оплата производится за покупателя и по конкретному договору между покупателем и продавцом, принятие средств, поступивших за покупателя от третьих лиц, будет являться правомерным. Обоснование вывода:Возможность исполнения третьим лицом обязательства, не требующего личного участия должника, предусмотрена статьей 313 ГК РФ.В силу п.п. 1, 2 ст.После оплаты прошу предоставить копию платежного поручения с отметкой банка об исполнении (5). Генеральный директор ООО «Альфа» (6) Иванов /И.П.Иванов/ МП Бухгалтерский учет погашения долга третьим лицом Как отразить операции по погашению долга третьим лицом покажет пример. ПримерООО «Альфа» арендует офис у ООО «Компания». Ежемесячная плата по договору составляет 100 000 руб. (без

НДС). ООО «Альфа» отгрузило товары в адрес ООО «Гамма». Продажная стоимость товаров составила 100 000 руб. (без НДС). Себестоимость товаров – 70 000 руб. «Альфа» направила письмо «Гамме» с просьбой перечислить задолженность по оплате товаров в адрес ООО «Компания» в счет погашения арендной платы.

Денежные средства были перечислены.В письме должно быть подробно указано, кто, когда, сколько и по какому договору вам заплатит. В своем ответе на такое письмо напишите, что вы согласны с тем, что оплата будет произведена третьим лицом, и укажите, что должно быть написано в платежке в поле о назначении платежа. Вполне подойдет такая формулировка: «В оплату по договору поставки от 01.09.2014 N 12-2/3 за ООО «Альфа», основание — письмо ООО «Омега» от 19.09.2014 N 1″. Как вы поняли, ООО «Альфа» — это покупатель, а ООО «Омега» — это вы, продавец, разрешивший оплатить товар третьему лицу. В дополнение к такому письму могут быть приложены любые документы, оформленные между покупателем и плательщиком: гарантийное письмо, договор займа, договор поручения, соглашение о зачете взаимных требований. Но будьте готовы к тому, что покупатель не захочет их вам предоставить.

Это служебное письмо, в котором говорится о приближении или окончания срока выполнения определенных задач, обязательств, проведения мероприятий

Напоминание непременно должен быть доброжелательным, ненавязчивым: ни в коем случае не следует обвинять адресата, так как причиной задержки оплаты или неоплаты, например, может быть очень затруднительна финансовая си итуация, в которой он оказался.

Содержание письма-напоминания прежде всего зависит от того, впервые, во второй или третий раз вы напоминаете партнеру о выполнении его обязательств, несоблюдение срока оплаты счетов тошо. Если клиент не реагирует н на ваши напоминания, то, конечно же, вы вынуждены будете сообщить ему о своем намерении обратиться в суд и расторгнуть контракт. Однако даже в этом случае стиль письма должен быть вежливым, сдержаннымим.

Например:

. Уважаемый!

. Пользуясь случаем, позвольте напомнить. Вам, что срок оплаты счетов за. Ваш заказ № от (дата) истек

. Будем. Вам благодарны, если к (дата). Вы пришлете перевод. Вашей задолженности на сумму

извинения за то, что вынуждены побеспокоить. Вас по этому поводу

. Остаемся с уважением

. Глубокоуважаемый господин!

. Идя. Вам навстречу, мы продолжаем срок оплаты до (дата) / выполняем при этом. Ваши новые заказы. Если вы не оплатите задолженность до (дата) и не пришлете чек, покажет оплату, мы вынуждены будем временно приостановить исполнение всех. Ваших зам вещанияовлень.

. Ждем.

Как правильно оформить оплату долга третьим лицом

Рассмотрим используемые проводки на примере из приведенного письма-просьбы. «Олива арендует помещение за 200 тысяч рублей без НДС. Она отгрузила продукцию ООО «Продвижение на сумму 200 000 рублей. Себестоимость товара составила 160 000 рублей. Было направлено письмо-просьба об уплате долга «Оливы». Платеж был совершен.

Обе стороны выбрали УСН, а потому они не уплачивают НДС

Рассмотрим записи в бухгалтерской книге ООО «Олива»:ВАЖНО! Платеж производится третьей стороной, а потому предприятие не имеет непосредственного доступа к документам, подтверждающим сделанные выплаты. Однако их наличие необходимо для доказательства погашения всей суммы задолженности

Поэтому от дебитора имеет смысл запросить копию платежного поручения.

На бумаге должна быть поставлена отметка финансового учреждения об исполнении

ВАЖНО! Предприниматель не может проконтролировать, что указывает в своем платежном поручении третье лицо. Поэтому вдвойне важно составить письмо-просьбу и взять подтверждение его получения

Бумага будет являться доказательством проводимой операции. Правильное документальное оформление – это способ снижения всех возможных рисков.

В каких случаях актуальна оплата долга третьим лицом? Практически каждая компания, функционирующая в течение кого-то времени, является и кредитором, и дебитором. То есть она как дает средства взаймы, так и отдает их сторонним фирмам. Все это делает возможным погасить свой долг перед одной организацией средствами другой. Актуально это будет в том случае, если у компании на данный момент отсутствует нужная сумма средств.

Это может стать удобным способом погашения своей задолженности для сторонней организации, оплачивающей чужие займы.

Оформление платежного поручения

Для уплаты налогов за ИП или организацию третье лицо заполняет платежное поручение. Его форма утверждена Приложением 2 к Положению Банка России от 19 июня 2012 года N 383-П. Правила заполнения поручения содержатся в приложениях к приказу Минфина России от 12.11.2013 № 107н (ред. от 05.04.2017).

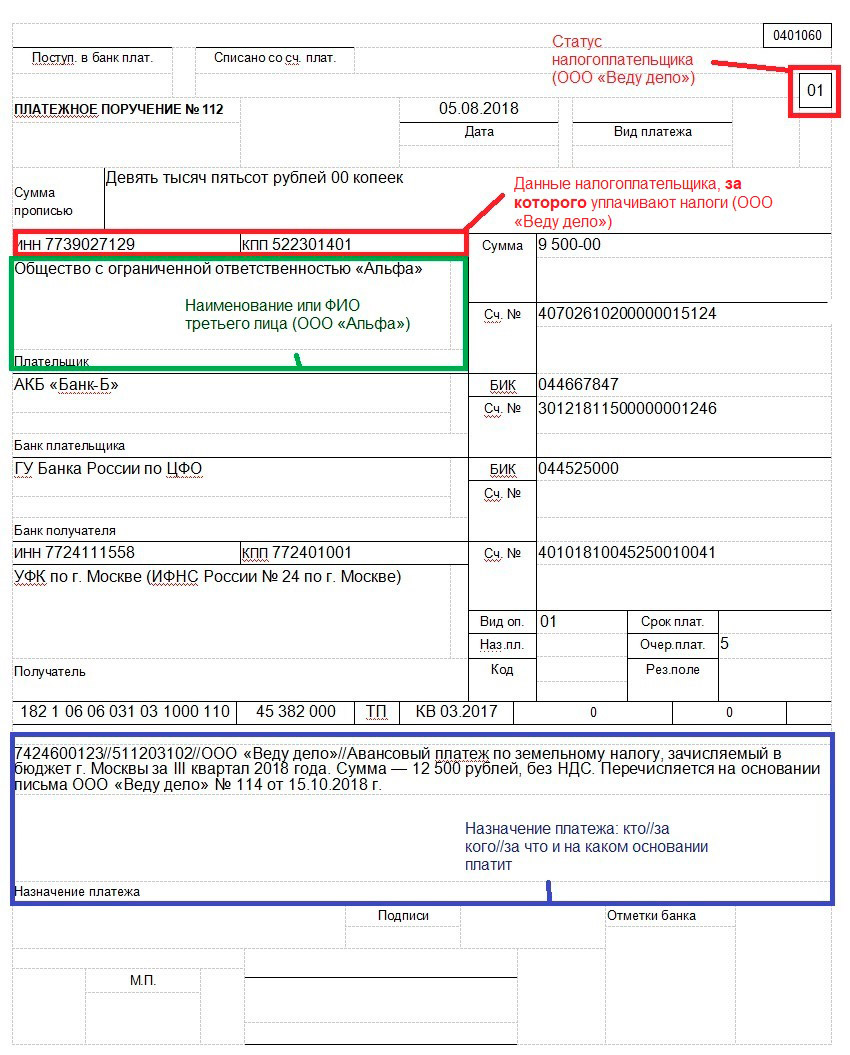

При заполнении платежного поручения важно понимать, где должна быть информация о налогоплательщике, на которого законом возложена обязанность по внесению налоговых платежей в бюджет, и третьем лице, уплачивающем за него налоги. Генеральный директор ООО «Веду дело» в письме-просьбе контрагенту ООО «Альфа» попросил уплатить аванс по земельному налогу за III квартал 2018 года в сумме 9 500 (девять тысяч пятьсот) рублей 00 копеек в счет внесения авансового платежа по договору поставки товаров № 311 от 09.10.2018

Бухгалтер ООО «Альфа» заполнил платежное поручение.

Генеральный директор ООО «Веду дело» в письме-просьбе контрагенту ООО «Альфа» попросил уплатить аванс по земельному налогу за III квартал 2018 года в сумме 9 500 (девять тысяч пятьсот) рублей 00 копеек в счет внесения авансового платежа по договору поставки товаров № 311 от 09.10.2018. Бухгалтер ООО «Альфа» заполнил платежное поручение.

Основные поля платежного поручения при уплате налогов третьим лицом

Статус налогоплательщика, за которого вносят платеж — указывают кодом из двух цифр (Приложение № 5 приказа Минфина России от 12.11.2013 № 107н). Когда третье лицо уплачивает налоги за индивидуального предпринимателя, использует код «09». При совершении платежа за организацию применяют код «01».

Данные налогоплательщика, за которого уплачивают налоги — указывают ИНН и КПП. У индивидуального предпринимателя нет КПП.

Наименование или ФИО третьего лица ;— данные зависят от того, кто выступает третьим лицом. Физическое лицо указывает ФИО, полное наименование организации, другой индивидуальный предприниматель — ФИО физического лица, зарегистрировавшего соответствующий статус, с пометкой «ИП» в скобках.

Назначение платежа — через разделяющий знак «//» указывают ИНН, КПП третьего лица (для физлиц — только ИНН), наименование налогоплательщика, какой налог уплачивают и обоснование платежа.

При неправильном указании третьим лицом номера счета Федерального казначейства и наименования банка-получателя сумма не перечисляется на соответствующий счет в бюджетную систему РФ. В этом случае обязанность по уплате налога считается неисполненной (пп.4 п. 4 ст. 45 НК РФ).

Если ошибка в платежном поручении не стала препятствием к перечислению средств, то только сам налогоплательщик может подать в налоговый орган заявление о ее допущении. К нему прикладывают документы, подтверждающие уплату налогов. Независимо от того, кто вносил налоговые и страховые платежи, копия платежного поручения должна быть направлена ИП или юрлицу.

До 30 ноября 2016 года индивидуальные предприниматели и юридические лица исполняли обязанности по уплате налогов, страховых взносов и сборов самостоятельно. Внесенные в Налоговый кодекс РФ изменения создали для ИП и организаций «подушку безопасности» в виде возможности переложить исполнение обязательств на иное лицо.

Для исполнения обязательства перед бюджетом, недопущения пропуска сроков по уплате налогов и отсутствия вопросов у налоговых органов грамотно оформляйте свои отношения

Письмо-поручение и договор займа — надлежащие обоснования внесенных платежей при налоговых проверках.

Для идентификации платежей в пользу налогоплательщика третьим лицом, важно правильно заполнить платежное поручение

Статьи: Об оплате «за того парня». Как оформить поступление оплаты за другое юридическое лицо.

Действующим законодательством (ст. 313 ГК РФ) предусмотрена возможность исполнения обязательства третьим лицом. Так, например, в случае отсутствия денег у организации — должника должник может попросить другую организацию рассчитаться за него с кредитором. Получение платежа выгодно кредитору, однако зачастую возникают сложности с оформлением такой оплаты.

Исполнение обязательства по оплате за другое лицо возможно в двух случаях:

- По просьбе должника, если из существа обязательства не следует обязанность должника исполнить обязательство лично.

- В том случае, если третье лицо подвергается опасности утратить свое имущество.

Таким образом, любая организация может попросить другую организацию произвести за нее платеж (исполнить денежное обязательство), при этом поступление таких денег на наш расчетный счет будет надлежащим исполнением обязательства по оплате. Однако нужно иметь возможность отделить платеж «за другого клиента» от ошибочного перечисления средств не тому получателю, так как в случае ошибочного получения средств неосновательно полученное нужно вернуть.

Для того, чтобы иметь возможность доказать, что полученная оплата — это оплата за другого клиента, и для предотвращения лишних вопросов при проведении налоговых проверок необходимо получить от клиентов следующее:

- 1)От того клиента, который должен заплатить (Должник) – письмо о том, что он попросил заплатить за себя другую организацию (Плательщика).

- 2)От того клиента, который произвел оплату (Плательщик) – либо письмо о том, что он произвел оплату по просьбе Должника или же указание в назначении платежа «оплата за Должника по таким-то основаниям») либо оба этих документа (письмо и указание назначения платежа).

Наличие вышеупомянутых писем даст возможность доказать факт оплаты за другое юридическое лицо и не повлечет для негативных последствий в виде возможного иска о неосновательном обогащении и т.п.

Примеры документов для оформления оплаты от другой организации:

От должника:

Письмо от должника к Плательщику (письмо должно быть у нас в оригинале, с «живыми» печатями и подписями:

|

ООО «ДОЛЖНИК»ИНН 7800000000 КПП 780000000 ОГРН 1080000000000190000,Санкт-Петербург г, ул. Почтамптская, д 1 БИК 044000000 кор. сч. 30101800000000000000 |

||

|

кому: ООО «Плательщик»Адрес, ИННкопия: ООО «Получатель»192000, г. Санкт-Петербург, ул. Якубовича, 23. |

||

| г. Санкт-Петербург | исх № ____ от «дата» месяц 2011 г. | |

|

Просим оплатить поставщику ООО «Получатель» ИНН: … КПП … ОГРН …. расчетный счет …. в таком-то банке, к/с …, БИК …, в счет погашения задолженности перед нами такую-то сумму». Главный бухгалтер ООО «Должник» __________________ /Сидорова О.С. Генеральный директор ООО «Должник» _______________/ Петров П.П. |

От Плательщика:

В платежном поручении в назначении платежа нужно указать: «Оплата за ООО «Должник» ИНН … по письму № … от … за поставленный товар.»

Если из платежного поручения однозначно не следует, что платеж был произведен за другое лицо, стоит получить от Плательщика письмо (также в оригинале с «живыми» подписями):

|

ООО «ПЛАТЕЛЬЩИК»ИНН 7800000000 КПП 780000000 ОГРН 1080000000000190000,Санкт-Петербург г, ул. Почтамптская, д 1 БИК 044000000 кор. сч. 30101800000000000000 |

||

|

кому: ООО «Получатель»192000, г. Санкт-Петербург, ул. Якубовича, 23. |

||

| г. Санкт-Петербург | исх № ____ от «дата» месяц 2011 г. | |

|

Настоящим сообщаем, что произведенная нами платежным поручением № 000 от «дата» месяц год на сумму столько-то рублей является оплатой за ООО «Должник», произведенной на основании письма ООО «Должник» № … от «дата» месяц год. Главный бухгалтер ООО «Плательщик» __________________ /Иванова О.С. Генеральный директор ООО «Плательщик» _______________/ Сидоров П.П. |

Нередки ситуации, когда организация не имеет средств на уплату налогов, страховых взносов и прочих обязательных платежей в бюджет. Может ли в таком случае иное юрлицо уплатить налоги за организацию? А может ли это сделать ИП или обычное физлицо? С недавних пор оплата налогов за другого стала возможна, благодаря поправкам, внесенным в налоговое законодательство. В нашей статье мы рассмотрим эти новшества более подробно.

Исполнение обязательства поставщика третьим лицом

Иванову. Причем последний желает получить всю сумму долга наличными денежными средствами.

Рассмотрим бухгалтерский учет у организации А. На момент направления письма в адрес организации Б с просьбой оплатить долг Иванову в учете числились следующие задолженности:

- по дебету счета 62 — долг за организацией Б в размере 100 000 руб.;

- по кредиту счета 76 — долг перед И.И. Ивановым на сумму 100 000 руб.

Перемены лиц в обязательстве в данном случае не происходит. Поэтому бухгалтер фирмы А закроет задолженности одной проводкой:

Дебет 76 Кредит 62 100 000 руб.— погашена задолженность перед И.И

Ивановым и закрыт долгорганизации Б.Обратите внимание: эту запись бухгалтер сделает только после того, как получит подтверждение о выплате денег Иванову. Ведь организация А остается должником перед физическим лицом до тех пор, пока третье лицо не погасит долг

Подтверждением прекращения обязательства может послужить копия расходного кассового ордера организации Б.

В бухгалтерском учете организации Б будет сделана следующая запись:

Дебет 60 Кредит 50 100 000 руб.— погашена задолженность перед организацией А путем выплатыденежных средств И.И. Иванову (основание — письмо от кредитора

и справка бухгалтера).

Письмо о перечислении денежных средств на другую организацию образец

Как правильно отразить в бухгалтерском учете оплату за другое юридическое лицо? Проводки будут зависеть от того, как именно засчитывается произведенный платеж. Чаще всего встречаются такие ситуации:

- оплата за своего поставщика: Дт 60 — Кт 51;

- оплата за лицо, у которого брался займ: Дт 66 (67) — Кт 51;

- оплата за «дружественную» компанию, которая не является контрагентом (например, обе организации принадлежат одному лицу): Дт 76 — Кт 51.

Налоговые платежи Заплатить за другое лицо можно не только по обязательствам, которые возникли у него по договору с контрагентами. С недавних пор таким же образом можно перечислять налоговые и иные обязательные платежи. Раньше налоговая служба считала такой вариант неприемлемым — налогоплательщик был обязан уплачивать свои налоги самостоятельно. Чтобы зачесть НДС, должны выполняться условия:

- компания перечислила денежные средства за своего поставщика в счет аванса;

- договор, на основании которого компания и поставщик ведут деятельность, содержит условие об авансе;

- поставщик дал поручение на оплату своих обязательств (упомянутое выше письмо) и выставил счет-фактуру;

- имеется платежный документ о переводе денежных средств кредитору контрагента.

Для плательщика, который применяет УСН, учет операции будут зависеть от характера платежа. Если он имел перед лицом, за которое заплатил, долг за поставленные товары или услуги, то он будет считаться погашенным (полностью или частично). В том случае, если плательщик брал у своего контрагента заем под проценты, их можно будет списать в расходы в пределах перечисленной суммы. Из этого следует, что инициатива об оплате в пользу третьего лица будет, скорее всего, исходить от какого-нибудь контрагента фирмы. Например, поставщик может попросить партнера погасить за него задолженность по своему договору с теплоснабжающей организацией. Последняя в этом случае для организации, которая производит оплату, является третьим лицом. В этой статье мы рассмотрим такие платежи, по которым плательщик не является должником.

Хочешь – не хочешь «Законно ли это? А если компания не хочет так платить?» – такие вопросы возникают у бухгалтера компании в первую очередь

Для ответа на них нужно обратить внимание на Гражданский Кодекс

В нем есть статья 313 «Исполнение обязательства третьим лицом»

Погашение долга .ВНИМАНИЕ! Последняя запись вносится только после получения первичного документа, то есть копии платежного поручения. В записях нужно упомянуть о первичной документации, подтверждающей выполняемые операции

Возможные риски Подобное почти круговое погашение задолженности отличается немалым количеством рисков:

Бесплатная консультация юриста Ответим на ваш вопрос за 5 минут!

Звоните: 8 800 511-39-66

Бесплатная консультация юриста

Ответим на ваш вопрос за 5 минут!

Задать вопрос

- Основной дебитор, направляющий письмо, откажется признавать свою просьбу и то, что дебитор совершал платеж в счет своего долга. Контрагенту придется еще раз покрывать задолженность.

- Контрагент сделает платеж, однако, после того как кредитор спишет его долг, вернет средства на основании ошибочно совершенной выплаты.

Как платить налоги, если ваша организация — должник НДС в отношениях с кредитором

Ситуация 1. Третье лицо оплачивает за вас поставщику поставленные вам товары. При получении от поставщика товаров вы в общем порядке принимаете сумму входного НДС к вычету. При погашении задолженности за товары третьим лицом восстанавливать эту сумму НДС вам не нужно <10>.

Ситуация 2. Третье лицо поставляет за вас товары, предварительно оплаченные вашим покупателем. Получив от покупателя предоплату, вы уплачиваете с нее НДС <11>. Далее, при отгрузке товаров третьим лицом, вы выставляете покупателю счет-фактуру на эти товары и уплачиваете с их стоимости НДС <12>. А НДС с аванса принимаете к вычету <13>.

Ситуация 3. Третье лицо вносит за вас аванс поставщику в счет предстоящей поставки вам товара. Вы не можете принять НДС с этого аванса к вычету даже при наличии авансового счета-фактуры поставщика. Ведь не вы перечисляли деньги, и у вас нет платежки, подтверждающей уплату аванса <14>. Но вы сможете принять НДС к вычету впоследствии при принятии товара к учету.

<10> Пункт 3 ст. 170, п. 2 ст. 171, п. 1 ст. 172 НК РФ.<11> Пункт 1 ст. 154, пп. 2 п. 1 ст. 167 НК РФ.<12> Подпункт 1 п. 1, п. 14 ст. 167 НК РФ.<13> Пункт 8 ст. 171, п. 6 ст. 172 НК РФ.<14> Пункт 9 ст. 172 НК РФ; п. 2 Письма Минфина России от 06.03.2009 N 03-07-15/39.

Возможные риски

Подобное почти круговое погашение задолженности отличается немалым количеством рисков:

- Основной дебитор, направляющий письмо, откажется признавать свою просьбу и то, что дебитор совершал платеж в счет своего долга. Контрагенту придется еще раз покрывать задолженность.

- Контрагент сделает платеж, однако, после того как кредитор спишет его долг, вернет средства на основании ошибочно совершенной выплаты. Придется вносить сумму долга снова.

- Кредитор направляет претензию основному дебитору о том, что выплаты не были произведены, хотя платеж был сделан третьим лицом.

Ото всех этих неприятностей можно легко себя обезопасить. Для этого нужно грамотное документальное оформление. На основании имеющихся бумаг можно подтвердить все детали проведенной операции, которые отрицает другая сторона. Главные документы, которые потребуются: письмо-просьба со всеми реквизитами и платежное поручение.