Универсальные передаточные документы

Содержание:

- Нужен ли УПД для ИП в custom_block(24, 8186231, 110382); году?

- Документ первого статуса в книгах покупок/продаж, учетном журнале с/ф

- Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

- Универсальный корректировочный документ форма скачать в excel. Универсальный корректировочный документ в екселе. Особенности применения универсального корректировочного документа

- Уменьшилась стоимость товаров: какие документы нужны от поставщика?

- Рекомендации по заполнению новых столбцов табличной части электронного УПД

- Законодательное регламентирование его применения

- Неликвиды на складе: Pro и Lite версия. Редактирование реквизита в таблице документа. Для конфигурации УТ 11.х, ERP 2.x, КА 2.х 1С Предприятие 8.3

- Кто может использовать УПД

- Когда компании заполняют УКД

- Образец заполнения счёта-фактуры в 2020 году

- Счет-фактура с 1 июля 2021 — что изменилось?

- Вспоминаем старые форматы

- Обязательно ли применять УПД

Нужен ли УПД для ИП в custom_block(24, 8186231, 110382); году?

Во многих случаях использование УПД удобно для ИП, работающих на упрощенке (без НДС), ЕНВД или ЕСХН:

- вместо нескольких документов придется заполнять только один, что снижает трудовые затраты и вероятность ошибок;

- в документе нет незнакомых реквизитов;

- облегчается учет налоговыми органами расходов и вычетов;

- применение УПД не означает необходимости уплаты НДС;

- если упрощенец сам не использует УПД, он все равно должен принять такой документ, поступивший от контрагента к учету;

- допускается также внесение в представленную форму УПД дополнительных сведений, добавление новых строк или столбцов.

Однако неправильное оформление УПД чревато возникновением дополнительных налоговых обязательств по НДС

Важно помнить, что при статусе 2 в УПД не требуется заполнение обязательных для счетов-фактур полей – к ним относятся графы 6-11 раздела счета-фактуры. Во избежание спорных моментов лучше проставить в них прочерки

На видео: Вебинар: Как начать работать с УПД

Документ первого статуса в книгах покупок/продаж, учетном журнале с/ф

Зная, где в УПД указывается номер договора, что писать в основании передачи, следует рассмотреть правила регистрации универсальных бланков со статусным значением «1».

У продающей стороны

Когда передаточная бумага составляется во время поставки товарных позиций, оказании услуг, переоформления имущественных прав, моментом утверждения налоговой основы считается день проведения хозяйственной операции.

Счета-ф регистрируются в установленном хронологическом порядке в первой части книги учета, согласно правительственного постановления от 2011 года. При формировании УПД-документа определяют точную дату, когда предстоит осуществить прием-передачу товара.

Если дни составления и отгрузки совпадают

В такой ситуации при оформлении передаточной документации значение первой строки является фактическим для проведения отправки и регистрации счета-фактуры. Отгружают товарные позиции, оказывают услуги или переоформляют права на имущество в тот же момент. Тогда же датируется выставление с/ф покупающей стороне. В учетной книге документ регистрируется при одновременной поставке и формировании документального подтверждения в виде счета-ф.

Когда действия производятся в разное время

В данном случае бумага по передаче формируется аналогичным образом. В строчке №1 указывается день оформления УПД-формы. При этом в 11-ой отмечается действительная дата отгрузки. Она же является фактической, согласно которой производится регистрация налогового периода. Непосредственно момент оформления бумажного подтверждения остается просто показателем, упрощающим идентификацию.

Правила заполнения УПД грузополучателем (покупающей стороной)

Покупатели также фиксируют счета-фактуры в соответствии с хронологией. Только записи ведутся уже во второй части учетного журнала. Регистрационным считается день подписания соглашения на поставку товарных позиций, оказание услуг, передачу прав на имущество. Информация отражается в строке №16.

В книге покупок получатель груза проводит регистрационные действия в отношении счетов-ф.

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних

Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок.

2. Обработка для создания ведемостей из начисления зарплаты.

3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

1 стартмани

Универсальный корректировочный документ форма скачать в excel. Универсальный корректировочный документ в екселе. Особенности применения универсального корректировочного документа

Правила и особенности заполнения универсального корректировочного документа

Пару недель назад мы уже писали о том, что в обиходе бухгалтеров появилось новое понятие — универсальный корректировочный документ. Возникло оно не просто так, а после того, как ФНС России обнародовало рекомендуемую форму, применять которую можно для получения налоговых вычетов по НДС. Подходит УКД и для налогового учета расходов по налогу на прибыль.

Разумеется, прежде чем применять на практике «новинку», надо бы как следует разобраться в нюансах ее регистрации в различных учетных журналах и книгах, а также выяснить, когда именно стоит проводить корректировку стоимостных значений отгруженного товара в регистрах налогового учета. Итак, начнем, пожалуй, с теории…

Регистрация УКД

Если в универсальном корректировочном документа стоит статус «1», это значит, что такая форма заменяет собой корректировочную счет-фактуру.

Правильно будет регистрировать такой документ в книге продаж, книге покупок, а также в журнале учета полученных и выставленных счетов-фактур.

Не забывайте, что в основных программах, позволяющих проводить корректировочные счета-фактуры, УКД будет значиться как самостоятельный документ.

Чтобы правильно зарегистрировать вышеописанную форму, стоит обратить внимание на две даты:

- Первая вписывается в строку 1 и является датой оформления документа продавцом.

- Вторая фиксируется в строке 13 и документирует день получения покупателем согласия от продавца на изменения в стоимости товаров, работ или услуг. В этой же строке может отражаться дата получения покупателем от продавца уведомления о данном согласии.

При этом не важно, совпадают ли даты в этих двух строчках, или же вторая дата является более поздней — налоговые последствия для обеих сторон будут привязаны именно к дате, отраженной в строке 13. При этом:

При этом:

- Для продавца: при увеличении стоимости налоговую базу нужно определять в том же квартале, когда покупатель дал согласие на изменение цены. А значит, запись в Книге продаж будет сделана в том квартале, в котором получено официальное согласие покупателя. Данная запись является основанием для доначисления НДС с той разницы, которая получилась после увеличения стоимости.

- Для покупателя: если стоимость уменьшается, то принятый к вычету НДС следует восстановить. Сделать это необходимо в том квартале, на который приходится наиболее ранняя из двух указанных в строках 1 и 13 дат. Если покупатель согласен с данными УКД и снижением цены, то документ получает статус первичного,и регистрировать его в Книге продаж нужно в том квартале, в котором получено согласие.

Уведомление покупателя об изменении цены

Процесс согласования в отношении изменения стоимости отгруженных товаров далеко не всегда может носить обязательный характер. Иногда достаточно простого уведомления покупателя. В этом случае даты, проставленные в строках, совпадают, и регистрировать документ нужно именно по той дате, которая стоит в строке 1.

Напоминаем, что с нового года в Налоговом кодексе больше не будет положений, обязывающих плательщиков НДС обязательно вести журнал учета полученных и выставленных счетов фактур, равно как и предоставлять его в налоговую, подтверждая право на освобождение от налога на добавленную стоимость.

Как отразить данные УКД в налоговом учете?

Корректируя доходы и расходы в соответствии с информацией, отраженной в УКД, необходимо помнить, что:

- При уменьшении стоимости продавец корректирует налоговую базу по налогу на прибыль, согласуясь с датой изменения стоимостных характеристик товара.

- При увеличении стоимости продавец увеличивает доходы за налоговый период, когда были признаны доходы, полученные от реализации товаров.

- При уменьшении стоимости покупатель уменьшает расходы за тот отрезок времени, когда они были признаны.

- При увеличении стоимости покупатель, наоборот, увеличивает расходы на день внесения стоимостных изменений.

Рекомендации по заполнению отдельных реквизитов формы УПД (на 3-х листах).- Определение в форме УПД со статусом «1» показателей, установленных законодательством в качестве обязательных (на 2-х листах).- Отражение показателей УПД со статусом «1» в книге покупок и продаж, а так же в журналах учета выставленных и полученных счетов-фактур (на 3-х листах).

Бланк также имеет рекомендательный характер.

При работе с электронными счетами-фактурами можно объединить все документы по отгрузке в один универсальный передаточный документ (УПД). Форма УПД в 2018 году поменялась дважды — с 1 июля и с 1 октября. Расскажем о том, что изменилось в форме и как ее заполнять.

Уменьшилась стоимость товаров: какие документы нужны от поставщика?

Продавец (поставщик) может уменьшить стоимость товаров уже после их отгрузки покупателю.Когда это может произойти, говорится в материале «Что такое корректировочный счет-фактура и когда он нужен?».

На момент принятия такого решения у сторон сделки на руках уже имеется следующий комплект документов:

- договор с первоначальными условиями поставки;

- первоначальный счет-фактура (ПСФ);

- первичный документ на отгруженный товар;

- иные документы (сертификаты, ТТН и др.).

Уменьшение стоимости товаров сопровождается дополнительными документами:

- соглашением или иного вида согласием покупателя на изменение первоначальных условий сделки (п. 10 ст. 172 НК РФ);

- корректировочным счетом-фактурой (КСФ) на уменьшение;

- новым первичным документом об изменении стоимости товара, содержащим необходимые реквизиты (ст. 9 закона «О бухучете» от 06.12.2011 № 402) — он будет служить основанием для отражения в учете корректировочных операций (письмо ФНС России от 24.01.2014 № ЕД-4-15/).

Отсутствие указанных документов может лишить контрагентов права на вычет НДС по КСФ и оставит неподтвержденными корректировочные учетные записи.

Образец корректировочного счета-фактуры на уменьшение цены товара вы можете посмотреть и скачать в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к примеру заполнения.

Из следующего раздела узнайте, какие действия требуются в учете покупателя и продавца при появлении КСФ.

Рекомендации по заполнению новых столбцов табличной части электронного УПД

|

Наименование строки (поля) |

Информация по заполнению электронного документа |

|

|---|---|---|

|

Признак, Значение |

Принимает значение: 1 | 2 | 3 | 4 | 5, где:

Для передачи товаров следует использовать значение «1» – «Имущество». |

|

|

Признак, Доп.инф. |

Содержит информацию, позволяющую сторонам в автоматизированном режиме обрабатывать информацию о признаке отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав. |

|

|

Наименование товара (описание работ, услуг), прав |

Обязательное поле при отсутствии атрибутов: «Характеристика товара», «Артикул товара» и «Код товара». |

При проведении закупок для государственных и муниципальных нужд приводится в соответствии с Каталогом товаров, работ, услуг (если есть в Каталоге). |

|

Код товара |

Обязательное поле при отсутствии «Наименование товара», «Характеристика товара» и «Артикул товара». Как правило, указывается штрихкод, баркод. |

|

|

Характеристика товара |

Обязателен при отсутствии Наименование товара и Код товара и Артикул товара. |

|

|

Артикул товара |

Обязателен при отсутствии «Наименование товара», «Характеристика товара» и «Код товара». |

|

|

Сорт товара |

Необязательное поле. Максимальная длинна 10 символов. |

|

|

Код каталога |

Необязательное поле. Заполняется при проведении закупок для государственных и муниципальных нужд. Длина поля равна 27 символам. |

|

|

Код вида товара |

Необязательное поле. Принимает значение согласно Товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД). Обязательно указание значения в случае отражения в счете-фактуре товаров, вывезенных за пределы территории Российской Федерации на территорию государства-члена Евразийского экономического союза. При отсутствии значения ставится знак «-» (дефис) (визуализируется как прочерк). |

|

|

Сведения о прослеживаемости |

Необязательное поле, можно заполнить несколькими значениями: |

|

|

Регистрационный номер партии товаров |

Обязательное поле. Номер, формируемый из показателей декларации на товары или заявления о выпуске товаров до подачи декларации на товары (регистрационный номер декларации на товары (регистрационный номер заявления) и порядковый номер товара), либо номер, присваиваемый налоговым (таможенным) органом товару, подлежащему прослеживаемости. Максимальная длина поля 29 символов. |

|

|

Количество товара в единицах измерения прослеживаемого товара. |

Обязательное поле. |

|

|

Наименование единицы количественного учета товара, используемой в целях прослеживаемости. |

Формируется автоматически в соответствии с указанным ОКЕИ. |

|

|

Дополнительный показатель для идентификации товаров, подлежащих прослеживаемости. |

Необязательное поле. |

|

|

Номер средств идентификации товара |

Обязательно для товаров, включенных в систему маркировки. Можно заполнить несколькими значениями: |

|

|

Уникальный идентификатор транспортной упаковки. |

Например, SSCC. Обязателен при отсутствии «Контрольный идентификационный знак» и «Уникальный идентификатор вторичной упаковки». |

|

|

Контрольный идентификационный знак. |

Обязателен при отсутствии «Уникальный идентификатор транспортной упаковки» и «Уникальный идентификатор вторичной упаковки». |

|

|

Уникальный идентификатор вторичной (потребительской)/третичной (заводской, транспортной) упаковки. |

Обязателен при отсутствии «Контрольный идентификационный знак» и «Уникальный идентификатор транспортной упаковки». |

|

|

Корреспондирующие счета: дебет и кредит |

Необязательное поле. Необходимо для автоматизации расчетов |

Законодательное регламентирование его применения

Все юридические и физические лица в РФ, получающие доход (независимо от его источников), обязаны платить налоги в государственную казну. Это правило едино для всех, за его соблюдением следит федеральная налоговая служба (ФНС).

Поэтому документальное фиксирование хозяйственных операций, проведенных физ. или юр.лицами, обязательно и регламентируется на федеральном уровне.

Кроме того, данный документ позволяет исчислять и предъявлять НДС (налог на добавленную стоимость) к вычету (подробней об этом можно прочитать в другой статье нашего блога, перейти на которую можно по приведенной ссылке).

Неликвиды на складе: Pro и Lite версия. Редактирование реквизита в таблице документа. Для конфигурации УТ 11.х, ERP 2.x, КА 2.х 1С Предприятие 8.3

Внешний отчет для анализа товаров, находящихся на складе без движения. Работает для конфигураций 1С УТ 11.х, ERP 2.x, КА 2.х.

Отчет отображает товары на складах, движения по которым не производились в течении заданного периода дней.

Подключается как внешний отчет в конфигурации 1С Управление торговлей 11.

В Pro версии можно установить общий реквизит номенклатуры, для дальнейшего включения в отбор в установке цен номенклатуры.

Редактирование в табличном документе ускоряет процесс работы с неликвидами номенклатуры на складах.

Отчет можно использовать для стоимостной оценки товаров на складах.

Полный доступ к тексту модулей и СКД.

1 стартмани

Кто может использовать УПД

Форму УПД могут использовать любые организации и предприниматели. В том числе и те, которые не платят НДС. Например, организации, перешедшие на спецрежимы (УСН, ЕСХН) или использующие освобождение по статье 145 Налогового кодекса РФ, могут применять УПД в качестве первичного учетного документа для подтверждения расходов (письмо ФНС России от 5 марта 2014 г. № ГД-4-3/3987). При этом им не нужно заполнять:

- графу 7 «Налоговая ставка»;

- графу 8 «Сумма налога, предъявляемая покупателю».

Нумеровать УПД можно в единой хронологии вместе со счетами-фактурами

Реквизиты продавца и покупателя (строки 2–7) – это та часть УПД, которая полностью дублирует счет-фактуру, заполняйте ее в соответствии с постановлением Правительства РФ от 26 декабря 2011 г. № 1137.

Статус «1» означает, что УПД используется и в качестве счета-фактуры, и в качестве первичного документа для подтверждения хозяйственной операции.

Таблицу (графы 1–11) заполняйте также по правилам, которые справедливы для счета-фактуры

Укажите артикул товаров или код вида деятельности, в рамках которой выполняется работа, услуга (ОКВЭД, ОКУН)

Ту часть УПД, в которой дублируются реквизиты товарной накладной и товарного раздела товарно-транспортной накладной (строки 8–19), заполняйте по правилам оформления этих документов. Кроме того, можно использовать таблицы, приведенные в приложениях 3 и 4 к письму ФНС России от 21 октября 2013 г. № ММВ-20-3/96

Укажите дату и номер договора, на основании которого реализованы товары, работы, услуги, имущественные права. Если поставщик отгружал товары по доверенности, нужно указать реквизиты этого документа

Если ответственным за отгрузку и подписание счетов-фактур является один и тот же человек, то в этой строке он может не дублировать свою подпись

Когда компании заполняют УКД

Документ используют:

- Если стоимость ранее осуществленной поставки поменялась из-за изменения цены и/или уточнения числа отгруженных товаров и т.п. и предложение об изменении поступает от продавца, при этом требуется согласие покупателя или нет (если раньше были установлены договоренности).

- Если продавцу необходимо задокументировать согласие с претензией компании-покупателя в случае выявления недочетов по количеству и качеству товаров и т.п. при их приеме и при этом не был подписан документ о расхождении доверенным лицом продавца.

Документ не нужно использовать:

- Если стоимость поменялась из-за допущения продавцом какой-либо ошибки в документах.

- Если имеет место ситуация, для которой надо использовать специальный порядок оформления бумаг (возврат товара, например).

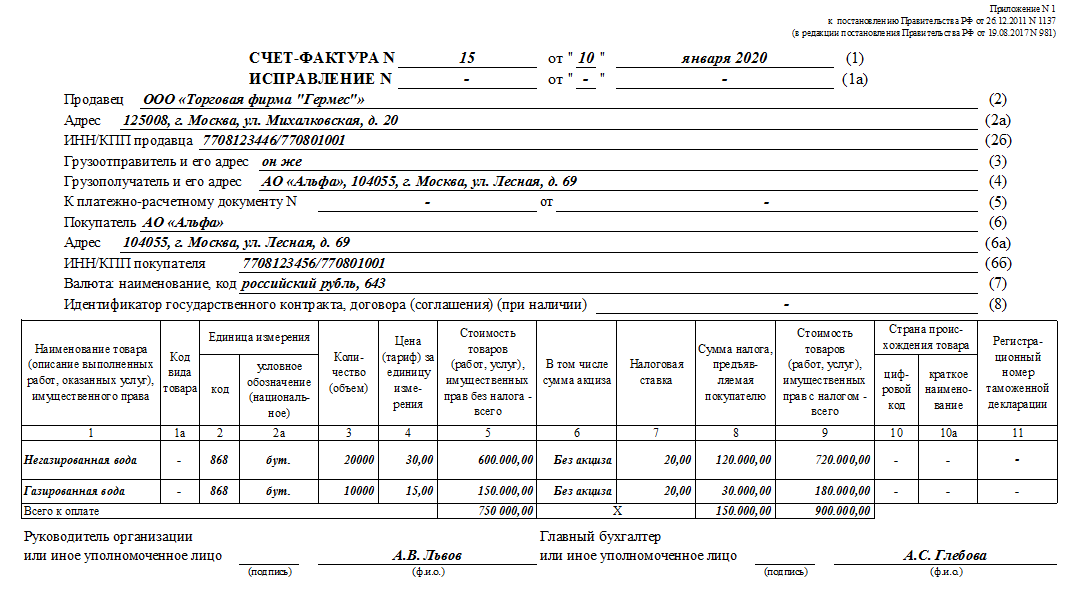

Образец заполнения счёта-фактуры в 2020 году

Чтобы в 2020 году правильно заполнить счет-фактуру информацию возьмите из первичных документов на отгрузку — накладных, актов. Если же был аванс, потребуются реквизиты платежки для строки 5 (Письмо Минфина от 06.02.2018 N 03–07-14/6704).

Вы можете скачать пример заполнения бланка счета-фактуры в 2020 году со ставкой НДС 20 процентов:

Правила, по которым в 2020 году нужно заполнять счет-фактуры, приведены в Постановлении Правительства от 26.12.2011 № 1137. Эти правила в 2020 года тоже никак не изменились (это логично, ведь сам бланк счета-фактуры не претерпел поправок). При этом, напомним, что НК РФ установил ряд обязательных требований к составлению счета-фактуры. Они содержатся в п. п. 5, 5.1, 6 ст. 169 НК РФ.

Вот общий поход и правила заполнения счетов-фактур в 2020 году:

- строки о грузоотправителе и грузополучателе заполняйте при отгрузке товаров, в счетах-фактурах на работы или услуги ставьте прочерки. Если грузоотправитель — продавец, в строке 3 пишите “Он же”;

- идентификатор государственного контракта нужен только при отгрузках по госзаказу.

- код вида товара нужен при экспорте в ЕАЭС — выберите его из справочника ТН ВЭД;

- код и обозначение единицы измерения возьмите из разд. 1 или 2 ОКЕИ, например, “796” и “шт”. Если в договоре нет цены за единицу или ваших единиц измерения нет в этих разделах ОКЕИ, в графах 2, 2а, 3 и 4 ставьте прочерки.

- регистрационный номер таможенной декларации, название и код страны из ОКСМ указывает импортер товара. Если вы товар перепродаете, графу 11 можно не заполнять.

- нумеруют счета-фактуры в хронологическом порядке. Однако нарушение нумерации не критично — оно не лишает покупателя права на вычет (Письмо Минфина от 12.01.2017 N 03–07-09/411).

- подписывают счет-фактуру директор и главбух или другие работники, уполномоченные приказом или доверенностью (п. 6 ст. 169 НК РФ).

Счет-фактура – это документ, на основании которого покупатель может принять к вычету предъявленные продавцом товаров (работ, услуг), имущественных прав суммы НДС (п. 1 ст. 169 НК РФ). Это главное предназначение счета-фактуры, поэтому для покупателей – плательщиков НДС он играет большую роль.

Получив от продавца правильно составленный счет-фактуру, в котором нет ошибок, препятствующих налоговикам точно определить продавца, покупателя, наименование товаров (работ, услуг), их стоимость, налоговую ставку, сумму налога, предъявленную покупателю, последний будет вправе принять указанную в счете-фактуре сумму НДС к вычету или включить налог в стоимость приобретенных товаров, работ, услуг (п. 2 ст. 169 НК РФ). При условии, что документы, подтверждающие принятие их на учет тоже есть, к примеру, товарная накладная или акт (п. 1 ст. 172 НК РФ).

Если покупатель получил от продавца счет-фактуру, составленную с нарушением установленных требований, у вас есть право обратиться к нему с просьбой внести соответствующие исправления.

Образец счета-фактуры на товары в 2020 году

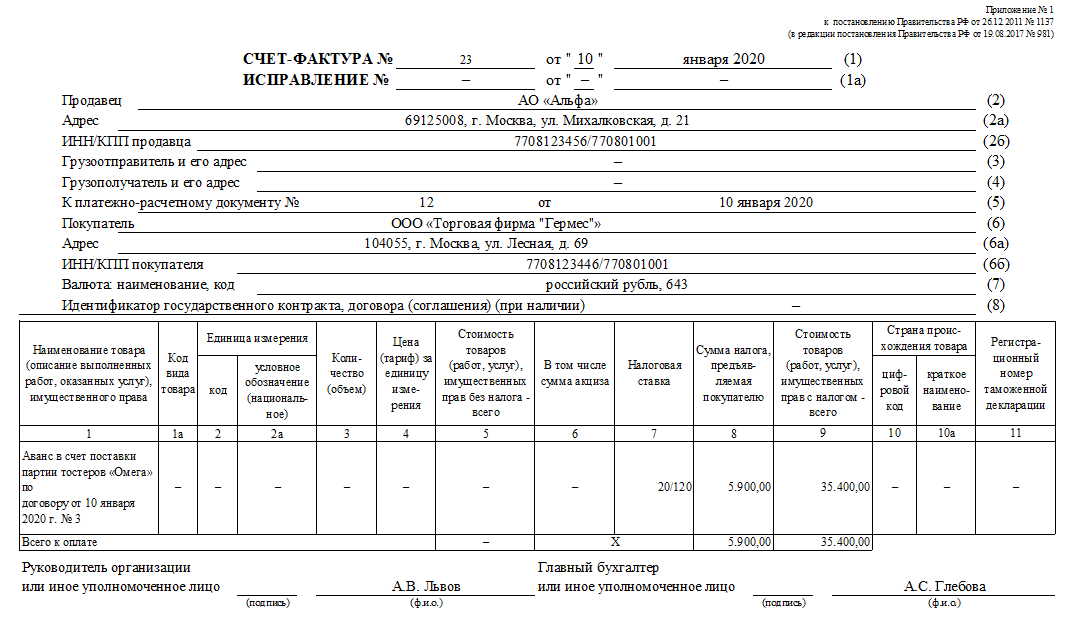

Образец счета-фактуры на аванс в 2020 году

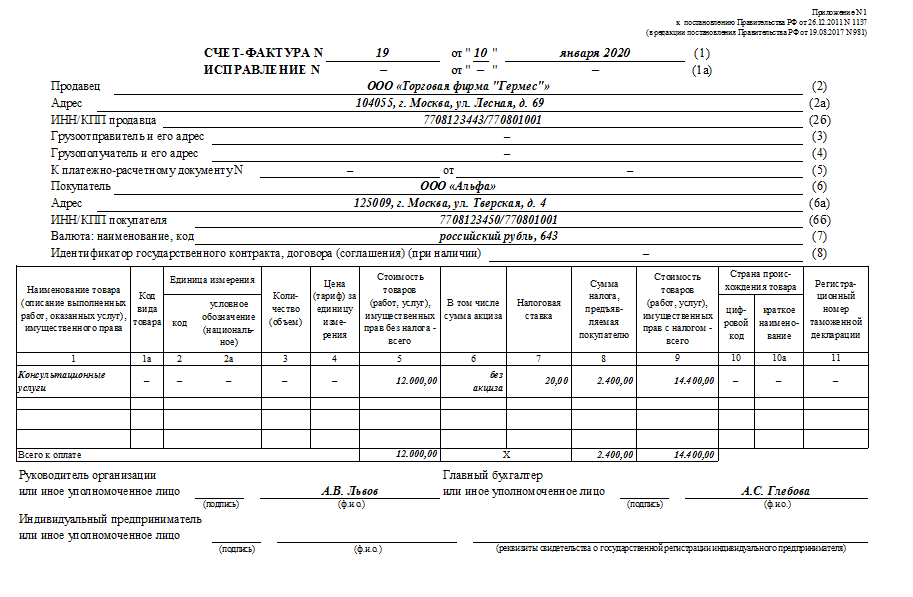

Образец счета-фактуры на услуги в 2020 году

Отметим, что в счете-фактуре за директора и главбуха может расписаться один человек. Чтобы наделить его такими полномочиями, директору достаточно издать один приказ или оформить одну доверенность. Это подтвердил Минфин в недавнем разъяснении (письмо от 24.07.2019 № 03–07-11/55067).

Налоговый кодекс не требует, чтобы счета-фактуры подписывали исключительно директор и главный бухгалтер компании. Это могут быть и другие лица, которых директор уполномочил приказом или доверенностью (п. 6 ст. 169 НК).

Не обязательно, чтобы за директора расписывался один человек, а за главбуха другой. Можно оформить одну общую доверенность на право подписи счетов-фактур и за руководителя, и за главбуха. Выдайте ее, к примеру, менеджеру, чтобы директор не тратил время на подписание документов. Вместо доверенности можно составить приказ.

Предупредите менеджера, чтобы ставил не одну, а две подписи — обе с расшифровкой. Дополнительно пусть указывает номер и дату доверенности или приказа. Тогда у контрагентов не возникнет лишних вопросов по поводу оформления документов.

Менеджер ушел в отпуск? Не проблема. Передайте право подписи счетов-фактур другому работнику.

Скачать бланк счёта-фактуры 2020

Скачать

Счет-фактура с 1 июля 2021 — что изменилось?

В связи с принятием Федерального закона от 09.11.2020 N 371-ФЗ о прослеживаемости товаров в счете-фактуре с 01.07.2021 появились дополнительные реквизиты.

Рассмотрим изменения в счете-фактуре с 01.07.2021.

В шапку счета-фактуры добавлена строка: PDF

5а — для реквизитов документа об отгрузке, соответствующем порядковому номеру (номерам) записи в счете-фактуре.

Это изменение касается всех налогоплательщиков. Оно поможет налоговикам при проверке быстро найти первичку по отгрузке товаров (работ, услуг, имущественных прав) под конкретный СФ.

В счете-фактуре на аванс графу 5а заполнять не надо т.к. в ней приводится информация об отгрузочных документах, а не об оплатах.

Вопрос, что указывать в строке 5а счета-фактуры, если первички нет, не урегулирован. Например, если арендодатель не выставляет акт на аренду. Рекомендуем закрепить порядок оформления в Учетной политике по НДС и выставлять УПД в таком случае.

В табличной части СФ добавлены и изменены графы:

- 1 — № п/п — он указывается в строке 5а;

- 1а — «Наименование товара…» — графа сдвинулась правее, и у нее изменился номер;

- 1б — «Код вида товара» — графа сдвинулась правее, и у нее изменился номер;

-

11 — изменено название графы на «Регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости», добавлена информация о РНПТ;

- нет прослеживаемых товаров — указывается номер ГТД;

- есть прослеживаемые товары — указывается номер РНПТ;

- 12, 12а — код и обозначение единиц измерения прослеживаемых товаров по ОКЕИ; данные могут отличаться от показателей в графах 2, 2а;

- 13 — количество прослеживаемых товаров (услуг) в этих единицах.

Аналогичные изменения произошли в корректировочном счете-фактуре. Пройдемся по графам табличной части КСФ: PDF

- 1 — № п/п — номер строки в СФ, к которому составляется КСФ;

- 1б — «Показатели в связи с изменением стоимости…» — графа сдвинулась правее, и у нее изменился номер;

- 1в — «Код вида товара» — графа сдвинулась правее, и у нее изменился номер;

- 10, 10а — цифровой код и наименование страны происхождения из СФ, к которому составляется корректировка;

- 11 — Регистрационный номер декларации на товары или РНПТ из СФ, который корректируется;

- 12, 12а — код и обозначение единиц измерения прослеживаемых товаров по ОКЕИ из корректируемого СФ;

-

13 — количество прослеживаемых товаров (услуг) в этих единицах в разрезе:

- А (до изменения);

- Б (после изменения);

- В (увеличение) или Г (уменьшение).

Для участников системы прослеживаемости обязателен ЭДО. Счета-фактуры передаются только в электронном виде за некоторым исключением (п. 2 ст. 2 Закона N 371-ФЗ, п. 1.1 ст. 169 НК РФ). Работать с электронными счетами-фактурами с 01.07.2021 следует по обновленным правилам (Приказ Минфина РФ от 05.02.2021 N 14н).

Поэтому часть реквизитов в СФ (КСФ, УПД) доступна только в электронном формате (ст. 2 Закона N 371-ФЗ). В печатной форме они не выводятся. Если прослеживаемых товаров нет в счете-фактуре, то графы 12-13 не выводятся на печать. У тех, кто работает с ЭДО, по умолчанию они будут, но заполнять их не требуется. В 1С эти графы видны пользователям при наличии прослеживаемых товаров.

Вспоминаем старые форматы

Какие форматы мы считаем старыми и почему?

- Форматы первичных учетных документов, утвержденные Приказом ФНС России от 21.03.2012 N ММВ-7-6/172@ содержат соответственно формат товарной накладной ТОРГ-12 и акта приемки-сдачи работ (услуг). С 1 июля 2017 года этот формат теряет свою силу в соответствии принятием .

- Форматы счета-фактуры и корректировочного счета-фактуры, утвержденные Приказом ФНС России от 04.03.2015 N ММВ-7-6/93@. В этом приказе утрачивают силу только некоторые части:

- Абзац второй пункта 1 и приложение №1, которые содержат формат счета-фактуры. Отменяет их Приказ ФНС России от 24.03.2016 N ММВ-7-15/155@, который при этом утверждает новый формат – универсального передаточного документа (УПД), но об этом расскажем дальше.

- Абзац третий пункта 1 и приложение №2, содержащие формат корректировочного счета-фактуры. Их отменяет Приказ ФНС России от 13.04.2016 N ММВ-7-158189@, одновременно утверждающий формат корректировки универсального передаточного документа (УКД).

ТОРГ 12: как заполнять, исправлять и хранить

Проверить ошибки в ТОРГ 12

Важно! Стоить помнить, что использовать старый формат счета-фактуры с 1 июля 2017 года будет нельзя, но те, которые были отправлены до этой даты, можно будет представлять в налоговую, например, в рамках камеральных проверок, до 31.12.2020 г. Старые форматы первичных учетных документов можно будет использовать, но уже как неформализованные, то есть представлять в налоговый органы их придется в виде бумажных копий

Обязательно ли применять УПД

Применение УПД – не обязательная процедура. Сделки можно оформлять любым пакетом документов. Так, допустимо действовать по старинке и выписывать накладные и акты, а можно использовать УПД. Также разрешено с одними контрагентами применять один пакет документов, а с другими – другой.

Как правило, состав закрывающих документов прописан в договоре. Поэтому о том, какие документы составлять по сделке, надо позаботиться заранее и обговорить это с партнерами.

С 2013 года отменена обязанность пользоваться унифицированными формами документов. На данный момент можно разрабатывать собственные бланки, образцы которых утверждают учетной политикой предприятия. Единственное условие – наличие обязательных реквизитов. В том числе при заполнении УПД.