Образец заполнения корректировочного счета-фактуры (2020-2021)

Содержание:

- Счет-фактура 2021 в 1С

- Обновление 1С для работы с прослеживаемыми товарами

- Как в «1С:Бухгалтерии 8″с 1 июля 2021 года в счете-фактуре заполнить новую строку «5а»?

- Образец счета-фактуры 2020

- Как в «1С:Бухгалтерии 8″с 1 июля 2021 года в счете-фактуре заполнить новую строку «5а»?

- Как выставляется

- Перечень изменений в оформлении с 1 июля 2021

- Как поменялись правила оформления счета-фактуры?

- Что изменится в Налоговом кодексе?

- Сроки выставления

- Неликвиды на складе: Pro и Lite версия. Редактирование реквизита в таблице документа. Для конфигурации УТ 11.х, ERP 2.x, КА 2.х 1С Предприятие 8.3

- Область применения счета-фактуры

- Изменения в порядке работы со счетами-фактурами

- Как заполнять счета-фактуры и УПД с 1 июля

- Образец заполнения счета-фактуры

- Типы счетов-фактур

Счет-фактура 2021 в 1С

В программе «1С:Бухгалтерия 8» начиная с версии 3.0.95 добавлена информация о прослеживаемости в форму счета-фактуры и в форму корректировочного счета-фактуры (Постановление Правительства РФ от 02.04.2021 № 534).

Обновление 1С для работы с прослеживаемыми товарами

- Обновим 1С до последней версии;

- Настроим новые формы отчетности;

- Настроим резервное копирование;

- Устраним ошибки.

Подробнее Заказать обновление 1С

Как в «1С:Бухгалтерии 8″с 1 июля 2021 года в счете-фактуре заполнить новую строку «5а»?

На данный момент нет каких-либо пояснений, как именно требуется заполнять строку «5а». Однако на основании устных разъяснений специалистов ФНС можно сделать определенные выводы.

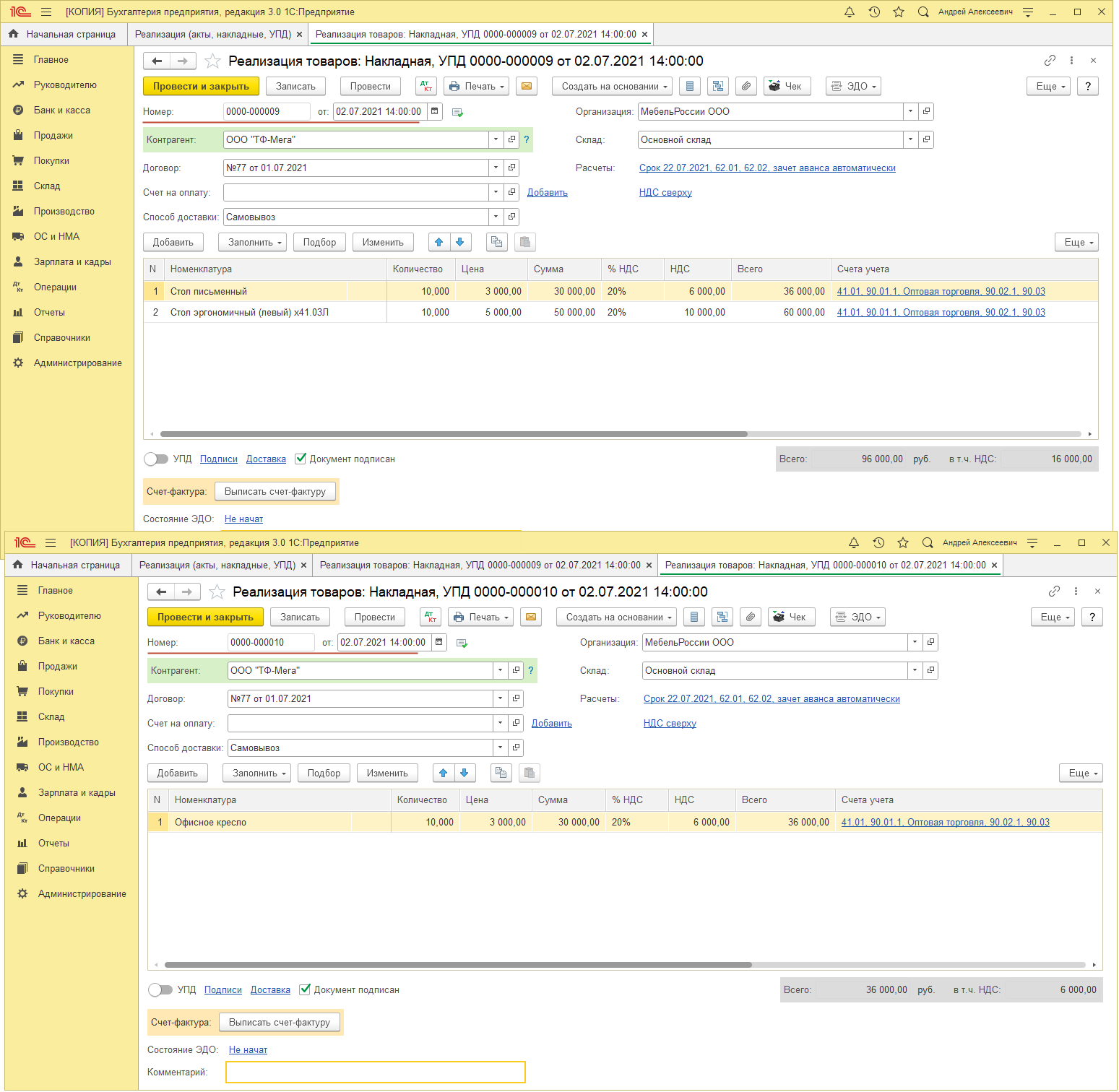

К примеру, заполним два документа реализации и создадим на них один счет-фактуру.

Первый документ — это «Реализация (акт, накладная, УПД)» с проставлением вида операции «Товары (накладная, УПД)». Для его формирования нужно зайти в меню «Продажи» и далее перейти в «Реализация (акт, накладная, УПД)». При нажатии кнопки «Реализация» выбирается необходимый вид операции.

Затем документ требуется провести и закрыть. Пользователю не нужно нажимать кнопку «Выписать счет-фактуру», поскольку на оба документа по реализации будет оформлен один счет-фактура.

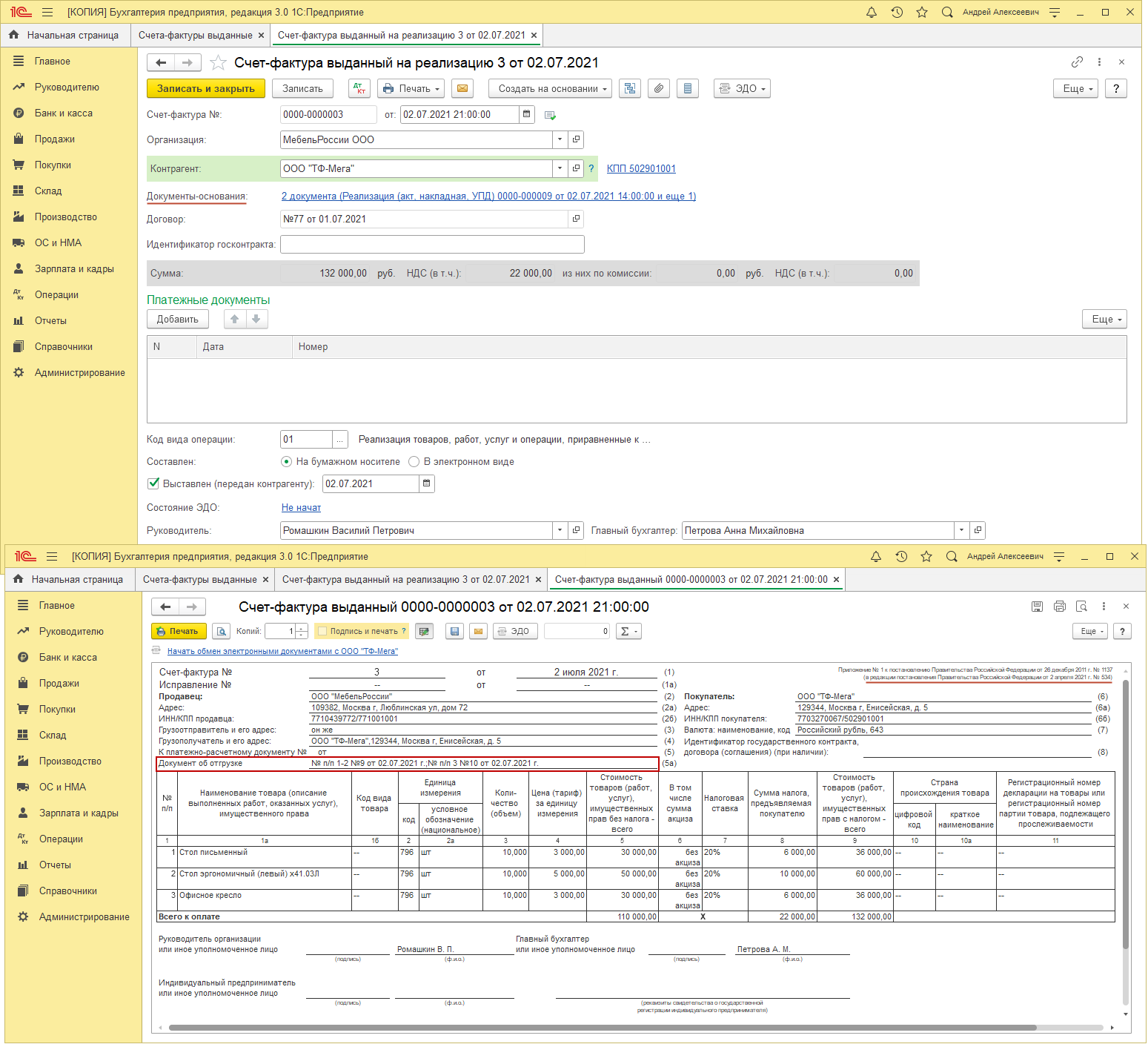

Второй документ — это «Счет-фактура выданный». Для его формирования нужно зайти в меню «Продажи» и далее выбрать «Счета-фактуры выданные». При использовании кнопки «Создать» заполняется «Счет-фактура на реализацию». В графе «Документы-основания» через гиперссылку «Выбор» пользователь может создать перечень документов на реализацию, и тогда по ним сформируется один счет-фактура. Для печати нужно нажать специальную кнопку, выбрать «Счет-фактура» и отправить документ на печать.

В строке «5а» счета-фактуры указываются два документа по реализации:

- по порядковым номерам 1 и 2 в таблице счета-фактуры — накладная № 9 от 02.07.2021 г. (№ п/п 1-2 № 9 от 02.07.2021 г.);

- по порядковому номеру записи 3 таблицы счета-фактуры — накладная № 10 от 02.07.2021 г. (№ п/п 3 № 10 от 02.07.2021 г.).

Изменения действуют с 01.07.2021. Не забудьте обновить программу 1С! Если вам нужна помощь с обновлением, звоните нашим специалистам!

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Какая ответственность грозит работодателям, которые не наберут нужный процент вакцинированных сотрудников?

Обновленная декларация по НДС с 1 июля 2021 года

Образец счета-фактуры 2020

При осуществлении взаиморасчетов между покупателем и продавцом ключевой документ, который подтверждает прием-передачу обязательств, является счет-фактура. Форма также является подтверждением имущественных прав на получение налоговой льготы при расчете и исчислении НДС. Такие нормы закреплены в .

Счет-фактура (образец 2020)

Данный образец счета-фактуры с 01 октября 2017 был изменен. Ключевые нововведения, которые утвердили чиновники, коснулись следующих граф:

Отметим, что счет-фактура создается исключительно при операциях, подлежащих налогообложению в части НДС. Например, реализация товаров, услуг, работ, получение предоплаты или авансового платежа за реализацию. Причем бланк не может быть скорректирован организацией самостоятельно. В противном случае инспекторы ФНС не примут такие счета-фактуры, а, следовательно, не учтут операции к вычету по НДС.

Как в «1С:Бухгалтерии 8″с 1 июля 2021 года в счете-фактуре заполнить новую строку «5а»?

На данный момент нет каких-либо пояснений, как именно требуется заполнять строку «5а». Однако на основании устных разъяснений специалистов ФНС можно сделать определенные выводы.

К примеру, заполним два документа реализации и создадим на них один счет-фактуру.

Первый документ — это «Реализация (акт, накладная, УПД)» с проставлением вида операции «Товары (накладная, УПД)». Для его формирования нужно зайти в меню «Продажи» и далее перейти в «Реализация (акт, накладная, УПД)». При нажатии кнопки «Реализация» выбирается необходимый вид операции.

Затем документ требуется провести и закрыть. Пользователю не нужно нажимать кнопку «Выписать счет-фактуру», поскольку на оба документа по реализации будет оформлен один счет-фактура.

Второй документ — это «Счет-фактура выданный». Для его формирования нужно зайти в меню «Продажи» и далее выбрать «Счета-фактуры выданные». При использовании кнопки «Создать» заполняется «Счет-фактура на реализацию». В графе «Документы-основания» через гиперссылку «Выбор» пользователь может создать перечень документов на реализацию, и тогда по ним сформируется один счет-фактура. Для печати нужно нажать специальную кнопку, выбрать «Счет-фактура» и отправить документ на печать.

В строке «5а» счета-фактуры указываются два документа по реализации:

- по порядковым номерам 1 и 2 в таблице счета-фактуры — накладная № 9 от 02.07.2021 г. (№ п/п 1-2 № 9 от 02.07.2021 г.);

- по порядковому номеру записи 3 таблицы счета-фактуры — накладная № 10 от 02.07.2021 г. (№ п/п 3 № 10 от 02.07.2021 г.).

Изменения действуют с 01.07.2021. Не забудьте обновить программу 1С! Если вам нужна помощь с обновлением, звоните нашим специалистам!

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Какая ответственность грозит работодателям, которые не наберут нужный процент вакцинированных сотрудников?

Обновленная декларация по НДС с 1 июля 2021 года

Как выставляется

Рассмотрим подробнее правила выставления счет-фактуры на аванс 2020; документ составляется не позднее 5 дней со дня получения авансового платежа и содержит следующие обязательные данные:

-

Строки:

-

1 — указывается дата составления и номер, присвоенный в хронологическом порядке с нумерацией документов на реализацию (письмо Минфина № 03-07-11/427 от 16.10.2012);

-

2, 2а, 2б, 6, 6а, 6б — данные продавца и покупателя в соответствии со сведениями в ЕГРЮЛ: наименование и адрес указывают сокращенное или полное (письмо Минфина № 03-07-09/1846 от 17.01.2018), ИНН и КПП;

-

5 — прописывается номер и дата платежки в счет предстоящей поставки. В случае расчета неденежными средствами данная строка не заполняется;

-

7 — наименование и код валюты платежа;

-

8 — заполняется только в случае получения платежа по госконтракту.

-

-

Графы:

-

1 — наименование товара (перечень работ, услуг), в счет отгрузки которых получена предоплата, в соответствии с предметом договора;

-

7, 8, 9 — для указания ставки НДС (18/118, 10/110), суммы НДС и суммы самого аванса. Сумма НДС указывается без округления до рублей — в рублях и копейках.

-

В остальных строках и графах ставятся прочерки, так как они будут заполняться только по факту отгрузки.

Бумага составляется в двух экземплярах: для покупателя и для регистрации в книге продаж продавцом.

Пример счет-фактуры на аванс 2020

Перечень изменений в оформлении с 1 июля 2021

Изменения условно подразделяются на 2 группы:

- Поправки, касающиеся всех налогоплательщиков, составляющих счета-фактуры в процессе своей деятельности.

- Изменения, затрагивающие только тех налогоплательщиков, которые осуществляют продажу прослеживаемых товаров.

Изменения в новом бланке для всех лиц:

- Появилась строка 5а, предназначенной для отображения номера и даты соответствующего отгрузочного документа (например, накладной). Если в С/Ф фиксируются сведения о нескольких отгрузках одновременно, номера/даты соответствующих отгрузочных документов (накладных) перечисляются через точку с запятой в данной строке.

- Расширилась графа 1, относящаяся к табличной части новой формы. В данной графе будет отображаться порядковый номер вносимой записи товаров. При этом в графе 1а фиксируются товарные наименования, а в графе 1б – специальные коды, которые присваиваются данным товарам.

- Изменилось название графы 11. В ней отражается РНПТ. Если ввозимая продукция не является прослеживаемой, в указанной графе отражают регистрационный номер соответствующей декларации на товары.

Изменения в новой формы для лиц, осуществляющих продажу прослеживаемых товаров:

- В графе 11, изменившей свое наименование, следует отражать соответствующий РНПТ для партии прослеживаемых товаров.

- Появилась графа 12. Она используется для отражения кода единицы измерения прослеживаемого товара.

- Появилась графа 12а. Она применяется для указания соответствующего условного обозначения, присвоенного единице измерения конкретного товара по системе ОКЕИ.

- Появилась графа 13. Она предназначена для отражения количества товара, исчисляемого в надлежащей единице изменения, применяемой для целей прослеживаемости.

Когда и как заполняется

Счета-фактуры формируются, если продаются товары (услуги), относящиеся к объектам налогообложения НДС. Соответствующие правила четко регламентируются п. 3 ст. 169 Налогового кодекса РФ, а некоторые исключения оговорены содержанием ст. 149 НК РФ. С 1 июля 2021 года СФ обязательно оформляются при продаже прослеживаемых товаров.

Законом № 371-ФЗ от 09.11.2020 оговорено, что продавцы прослеживаемых товаров составляют необходимые с/ф только в электронном виде. Бумажный носитель разрешено использовать, если прослеживаемая продукция продается обычному гражданину или самозанятому (плательщику НПД), реализуется в порядке реэкспорта, а также в тех случаях, когда данная продукция вывозится из России в прочие страны, участвующие в ЕАЭС.

Таким образом, новая форма будет включать с 01.07.2021 такие строки:

- 1 – идентифицирующие реквизиты с/ф (его номер/дата).

- 2/2а/2б – сведения о продавце (наименование, адрес, реквизиты).

- 3/4 – информация об отправителе/получателе груза.

- 5/5а – реквизиты платежного/отгрузочного документа.

- 6/6а/6б – информация о покупателе (название юрлица, адрес, его ИНН/КПП).

- 7 – обозначение/код используемой валюты.

- 8 – информация о госконтракте (если заключался).

Табличная часть новой формы содержит такие сведения:

- Номер записи / название / код проданного товара.

- Сведения о единице измерения.

- Количество/цена проданного товара.

- Стоимость.

- Наличие/сумма акциза.

- Ставка/сумма НДС.

- Стоимость, включающая НДС.

- Данные страны-изготовителя.

- РНПТ.

- Единица измерения (если прослеживаемая продукция).

- Количество продукции (если она прослеживаемая).

Графы 12/12а/13 подлежат заполнению лишь только в тех случаях, когда реализованный товар относится к категории прослеживаемых.

Как поменялись правила оформления счета-фактуры?

Эксперимент законодатели признали удачным, поэтому с этого года планируется постепенный переход документооборота в электронный формат. В качестве первого шага выступят счета-фактуры. Для этого даже изменили привычную форму документа, добавив новые реквизиты, обязательные для заполнения (полный перечень содержится в пп. 5-6 ст. 169 НК РФ):

- регистрационные номера партии товара и таможенной декларации;

- единица измерения товара;

- количество товара в указанных ранее единицах измерения (килограммы, коробки, штуки и пр.).

Сейчас счета-фактуры можно не оформлять, если в качестве покупателя выступают лица, не являющиеся плательщиками НДС (по письменному согласию сторон). С 1 июля 2021 года для прослеживаемых товаров такая возможность будет недоступна: документы нужно будет оформлять в обязательном порядке.

Актуальная форма документа приводится в Приложении №1 1137-го Постановления Правительства. В ФНС разъяснили, что при необходимости дополнительные реквизиты можно указывать либо над таблицей, либо сразу после подписей ответственных лиц (руководителя и главного бухгалтера). Если нужно, то изменения можно делать и в самой таблице – добавлять строки и столбцы в конце, не нарушая начальное расположение граф.

Заполнять документы можно от руки, на компьютере или совмещать оба варианта. При отправке счета-фактуры необходимо заверить электронную копию с помощью квалифицированной ЭЦП.

Общие правила заполнения счета-фактуры

Если речь идет о реализации товаров, нужно:

- Заполнить поля с номером и датой документа.

- Внести данные о продавце и покупателе, а также указать отправителя и получателя груза.

- Обязательными для заполнения считаются поля об оплате и валюте: цена и стоимость товара, сумма акциза (если есть) и налоговая ставка.

- Внести реквизиты договора или госконтракта, если операции совершаются в соответствии с госзаказом.

- В таблицу вносится все актуальные сведения о товаре. Если предоплаты в денежной форме не было (например, аванс был получен в натуральной форме), в строке 5 нужно поставить прочерк.

- В таблице графы с 10 по 11 актуальны только для товаров иностранного происхождения.

Если речь идет о работах или услугах, то:

- В первой части (до таблицы) заполняются все строки, кроме 3 и 4 (они касаются отправителя и получателя груза).

- В таблице прочерк ставят в графах 10-11, а в графы 2-4 сведения вносятся только в том случае, если услуги или работы можно изменить в каких-либо единицах.

Под таблицей располагаются поля для подписей ответственных лиц. Для юридических лиц это руководитель и главный бухгалтер, либо уполномоченные лица. ИП сам подписывает документ, указывая помимо Ф.И.О. (расшифровка подписи) и реквизиты регистрационного свидетельства.

Эксперты прогнозируют, что введение системы прослеживаемости товаров, а также новые правила оформления счетов-фактур значительно увеличат документооборот организаций и индивидуальных предпринимателей.

Однако в масштабах государства эти изменения являются первым шагом к полноценному переходу на ЭДО и отказу от привычных бумажных носителей. По задумке законодателей электронный формат обмена документами будет сквозным и прозрачным, что положительно скажется на собираемости налогов. Пользователи Неба уже 1 июля будут использовать новые счет-фактуры: обновление произойдет автоматом.

Что изменится в Налоговом кодексе?

В соответствии с 371-м законом, юридические лица и ИП:

- При совершении любых операций с товарами, указанными в перечне, должны отправлять в ФНС отчеты о подобной деятельности, а также предоставлять документы с реквизитами прослеживаемости. Это требование прописано в п 1. ст.1 закона.

- При продаже прослеживаемой продукции обязаны оформлять счета-фактуры (в т.ч. корректировочные) только в электронном виде. Для этого заранее нужно будет заключить договор с любым из лицензированных операторов ЭДО: список рекомендованных операторов представлен на официальном сайте ФНС.

Счет-фактуру не обязательно оформлять в электронном виде, если:

- товары приобретаются для личных нужд, не связанными с коммерческими операциями (к примеру, холодильник или стиральная машина для дома);

- в качестве покупателя выступают физические лица со статусом «самозанятый»;

- речь идет об экспорте и реэкспорте товара;

- продукцию планируется отправить в одну из стран, входящих в ЕАЭС.

Изменения вступят в силу уже с 1 июля этого года.

Сроки выставления

Согласно п.3 ст.168 НКРФ счет должен быть предоставлен в течение пяти дней со дня оплаты (товара, услуги), или пяти дней со дня отгрузки, или пяти дней передачи имущественных прав.

Бывают случаи, когда организациям быстро надо получить счет-фактуру. Законодательством не запрещено выдавать счет до оплаты товара (услуг) и его отгрузки. Практика показывает, что такие ситуации не влекут за собой недействительность документа. При необходимости и согласии контрагентов данный способ можно применять на практике.

Документ может быть выставлен в обычной письменной форме и в цифровом формате. Форма счета определяется по взаимному согласию сторон. В случае выбора электронного формата стороны должны иметь оборудование, для чтения и обработки документа. Данное положение указано в п.2 ч.1 ст.169 НКРФ.

Положения относительно электронной формы определены в приказе Министерства финансов РФ под номером ММВ-7-6/93 от 04.03.2015.

В таком случае в один документ вписывается несколько сделок проведенных ранее. При этом нельзя нарушать срок в пять дней с момента первой отгрузки.

В одном счете можно объединять сделки по облагаемым и необлагаемым НДС операциям. При таком раскладе в строках (№7,

СПРАВКА: учитывая особенности некоторых видов коммерческой деятельности, связанных с бесперебойной или интенсивной поставкой товаров, разрешено составлять сводный счет-фактуру за определенный период.

Напоследок, кратко повторим основные моменты. Нулевая счет-фактура представляет собой отчетность для налоговой службы. Для субъектов коммерческой деятельности, оформленных на упрощенной системе налогообложения, выдача счета-фактуры необязательна

В случае его выдачи в строках №7,8 важно указывать без НДС. Эти и другие нюансы, указанные выше, позволяют более уверенно и правильно проводить деятельность

Неликвиды на складе: Pro и Lite версия. Редактирование реквизита в таблице документа. Для конфигурации УТ 11.х, ERP 2.x, КА 2.х 1С Предприятие 8.3

Внешний отчет для анализа товаров, находящихся на складе без движения. Работает для конфигураций 1С УТ 11.х, ERP 2.x, КА 2.х.

Отчет отображает товары на складах, движения по которым не производились в течении заданного периода дней.

Подключается как внешний отчет в конфигурации 1С Управление торговлей 11.

В Pro версии можно установить общий реквизит номенклатуры, для дальнейшего включения в отбор в установке цен номенклатуры.

Редактирование в табличном документе ускоряет процесс работы с неликвидами номенклатуры на складах.

Отчет можно использовать для стоимостной оценки товаров на складах.

Полный доступ к тексту модулей и СКД.

1 стартмани

Область применения счета-фактуры

Счета-фактуры (далее также – с/ф, сч-ф) выписывают фирмы и ИП – плательщики НДС – в следующих случаях:

В определенных случаях и неплательщики НДС выписывают сч-ф и уплачивают НДС в бюджет. Например, спецрежимник в силу закона обязан выполнять функции налогового агента.

Счет-фактура – это документ, которым заявляют вычет по НДС. Без сч-ф от своего контрагента (поставщика либо исполнителя) вы не сможете уменьшить исчисленный к уплате НДС.

Так как сч-ф находит применение в области, связанной с расчетом налогов, то и регулирует использование этого документа Налоговый кодекс РФ (ст. 169)

Изменения в порядке работы со счетами-фактурами

По Приказу Минфина от 05.02.2021 г. № 14н установлены новые правила работы со счетами-фактурами. Корректировки внесены в основном в связи с внедрением системы прослеживания.

Согласно обновленным правилам продавцы прослеживаемой продукции, являющиеся налогоплательщиками по НДС, с 1 июля должны выставлять счета-фактуры всем покупателям без каких-либо исключений. Это касается и тех, кто освобожден от уплаты НДС и не является его плательщиком (пп. 1 п. 3 ст. 169 НК РФ).

Не важно, кто именно покупает продукцию — юрлицо, ИП или физлицо. При любой продаже прослеживаемой продукции, даже для личных целей физлица, продавец должен выдать счет-фактуру с реквизитами этой продукции.. Другим важным изменением является момент, касаемый электронного счета-фактуры

С 1 июля формирование электронного документа по-прежнему производится по обоюдному согласию сторон сделки, однако если ее предметом является прослеживаемая продукция, то счет-фактура оформляется только электронно.

Другим важным изменением является момент, касаемый электронного счета-фактуры. С 1 июля формирование электронного документа по-прежнему производится по обоюдному согласию сторон сделки, однако если ее предметом является прослеживаемая продукция, то счет-фактура оформляется только электронно.

В данном случае исключение — ситуации, при которых прослеживаемая продукция продается физлицам для личного использования. Также бумажные счета-фактуры разрешено выставлять, если производится продажа и перемещение прослеживаемой продукции с территории РФ согласно таможенной процедуре экспорта и реэкспорта или продажа и перемещение в страну — участницу ЕАЭС (п. 1.1 ст. 169 НК РФ).

С 1 июля введены более серьезные ограничения по электронным счетам-фактурам в зашифрованном формате. Зашифрованные документы используются только в таких ситуациях:

- законодательством не установлен запрет на шифрование сведений в электронных счетах-фактурах;

- при выставлении электронных счетов-фактур в них не указываются регистрационные номера партии продукции, подлежащей прослеживанию;

- оператор ЭДО не получал поручение от покупателя или продавца на обязательную проверку электронного счета-фактуры, в т.ч. на соответствие регламентированному формату.

При работе с электронными счетами-фактурами покупатель и продавец ведут электронный документооборот отдельно по каждому документу.

Электронный документ является исходящим от продавца, когда он подписан ЭЦП его уполномоченного лица и передан через оператора ЭДО по телекоммуникационным каналам связи.

Электронный документ является выставленным продавцом и полученным покупателем, когда им поступило соответствующее необходимое подтверждение от оператора ЭДО. При этом дата выставления или получения документа — это дата, которая зафиксирована в подтверждении (п. 8-9 Приказа Минфина от 05.02.2021 г. № 14н).

Как заполнять счета-фактуры и УПД с 1 июля

С 1 июля изменились состав реквизитов и форма счета-фактуры, а также корректировочного счета-фактуры (Закон № 371-ФЗ, Постановление Правительства РФ от 02.04.2021г. № 534). Новшества касаются как участников оборота прослеживаемых товаров, так и иных налогоплательщиков.

Во-первых, записи о товарах, работах, услугах, имущественных правах в табличной части обычного и корректировочного счета-фактуры нужно нумеровать – это графа 1, а наименование – графа 1а (Приложение 1 и Приложение 2 к Постановлению Правительства от 26.12.2011г. № 1137). Для заполнения графы 1 в корректировочном счете-фактуре номер позиции надо брать из первоначального счета-фактуры.

Во-вторых, в счете-фактуре необходимо указывать реквизиты, позволяющие идентифицировать документ об отгрузке товаров, выполнении работ, оказании услуг, передаче имущественных прав (пп. 4 п. 5 ст. 169 НК РФ). Для этих целей появилась новая строка 5а. Это нововведение не связано с прослеживаемостью товаров и обязательно для всех налогоплательщиков, выставляющих как электронные, так и бумажные счета-фактуры. При указании в строке 5а документа об отгрузке необходимо привязать его к каждому порядковому номеру наименования товаров, работ, услуг, имущественных прав.

Например, счет-фактура составлен на 10 позиций, первые 5 из которых отгружены по накладной № 15 от 01.07.2021, и следующие 5 – по накладной № 18 от 01.07.2021. В строке 5а будет указано: «Документ об отгрузке N п/п 1-5 № 15 от 01.07.2021; N п/п 6-10 № 18 от 01.07.2021». В авансовых счетах-фактурах строку 5а можно не заполнять.

В форму УПД также должна быть добавлена строка 5а, в которой будет указан номер самого УПД (Письмо ФНС от 17.06.2021 г. № ЗГ-3-3/4368@). ФНС не первый раз дает разъяснения, что УПД со статусом «1» должен меняться вслед за изменением счета-фактуры (Письма ФНС России от 22.04.2019 N ЕД-4-15/7638, от 14.09.2017 N ЕД-4-15/18321@, от 24.01.2014 N ЕД-4-15/1121@).

Отсутствие строки 5а или некорректное ее заполнение может повлечь отказ в вычете НДС у покупателя (п. 2 ст. 169 НК РФ).

В-третьих, графа 11 счета-фактуры теперь называется «Регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости» и заполняют ее следующим образом:

- по непрослеживаемым товарам, местом происхождения которых территория РФ не является, по-прежнему следует вносить регистрационный номер таможенной декларации;

- по прослеживаемым товарам нужно указывать регистрационный номер партии товара (РНПТ).

Как получить РНТП разъяснил Минфин в письме от 30.03.2021 N 27-01-24/23047. Но пока не приняты соответствующие документы Правительством РФ, требование не является обязательным.

В одном счете-фактуре могут быть отражены как товары, подлежащие прослеживаемости, так и обычные.

В-четвертых, в обычном и корректировочном счете-фактуре, оформленном при совершении операций с товарами, подлежащими прослеживаемости, должны быть указаны единица измерения и количество прослеживаемого товара (пп. 16, 17, 18 п. 5, пп. 16, 17, 18 п. 5.1 ст. 169 НК РФ). Для этих показателей в форме документов предусмотрены новые графы: 12, 12а и 13, — которые можно не формировать в бумажных счета-фактурах по непрослеживаемым товарам (Приложение 1 и Приложение 2 к Постановлению Правительства от 26.12.2011 № 1137).

Для покупателей важно, что отсутствие граф с 11 по 13 или ошибки при их заполнении не будут препятствием для вычета НДС (п. 2 ст.169 НК РФ)

Обратите внимание! С 1 июля меняются также формы книги продаж, покупок, журналов полученных и выставленных счетов-фактур (Постановление Правительства от 02.04.2021 г. № 534)

А за III квартал 2021 года декларацию по НДС надо сдавать по новой форме (Приказ ФНС России от 26.03.2021 N ЕД-7-3/228@). Изменения обусловлены введением системы прослеживаемости товаров.

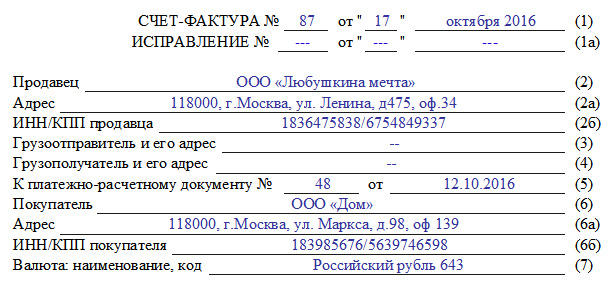

Образец заполнения счета-фактуры

Оформление стандартного счета–фактуры – не самая сложная процедура, тем не менее, у начинающих специалистов она может вызвать некоторые вопросы.

- В начале документа пишется номер счета фактуры и дата его заполнения.

Номер счета может быть любым, главное условие, чтобы он шел по возрастающей линии к предыдущим. При этом, в тех случаях, когда по каким-либо обстоятельствам последовательность нумерации нарушается (к примеру за счетами-фактурами 21, 22, 23 следует 8), это не грозит ровно никакими санкциями со стороны контролирующих органов и налоговых структур. Что касается даты, то счет-фактура должна быть сделана либо непосредственно день в день с поставкой товарно-материальных ценностей или оказанием услуг или же в пятидневный период после этого.

Далее указываются реквизиты фирмы, которая является поставщиком товаров или услуг: пишется ее полное название, юридический адрес (с почтовым индексом), ИНН, КПП (все эти сведения должны соответствовать учредительным бумагам предприятия).

Затем включается информация о грузоотправителе и грузополучателе.

Эти строки следует заполнять только тогда, когда речь идет о реализации товарно-материальных ценностей (т.е. при оказании услуг или выполнении работ в них нужно поставить прочерк). Когда речь именно о купле-продаже, то если грузоотправителем является продавец товара, то можно либо продублировать адрес полностью, либо коротко обозначить это двумя словами «тот же». А вот адрес грузополучателя указать нужно обязательно и полностью, включая индекс, номер офиса или склада и номер телефона.

Далее указывается ссылка на платежно-расчетный документ (его номер и дату) и вносятся сведения о покупателе: все аналогично тому, как заполнялись строки о продавце.

После этого вносятся данные о валюте, которая используется при денежных расчетах между сторонами по договору (письменно и в виде кода по Общероссийскому классификатору валют (ОКВ)).

Рубль кодируется цифрами 643.

Следующая часть документа содержит в себе таблицу, в которую включены основные показатели сделки.

- В первый столбец вписывается название объекта договора (так, как значится в самом договоре).

- Во второй, при необходимости, код продукции по Общероссийскому классификатору единиц измерения (ОКЕИ), условное обозначение (штуки, литры, килограммы и т.д.).

- В столбце под номером три указывается общее количество или объем товаров/услуг/работ, затем цена за единицу измерения.

- Столбцы от пятого до девятого являются обязательными к заполнению: сюда вносится стоимость с налогом и без него, размер налога (который, как известно, бывает 0%, 10%, 18%), а также окончательная цена с налогом. Компании, работающие без НДС, могут именно так и отметить в нужной ячейке.

- Десятый и одиннадцатый столбики предназначены для зарубежных товаров. В 10 и 10а включаются сведения о том государстве, которое является родиной происхождения товара (в виде кода по ОКСМ) и короткого словесного обозначения), в последний столбец вносится номер таможенной декларации, если таковая имеет место быть.

В завершение счет фактуру подписывает руководитель фирмы (директор или генеральный директор), а также главный бухгалтер. Если это одно и то же ли лицо, подпись следует продублировать.

Типы счетов-фактур

Понятие и случаи использования счетов-фактур устанавливает Налоговый кодекс РФ в статье 169. Из нее следует, что в настоящий момент используются 3 вида платежно-расчетных документов:

- Основной или отгрузочный предоставляется поставщиком заказчику по факту поставки товаров, выполнения работ или оказания услуг, а также при юридической передаче прав от одного экономического субъекта другому. Описание, формат и содержание таких документов регулирует п. 5 ст. 169 НК РФ.

- По предоплате направляется исполнителем заказчику в том случае, если последний оплатил аванс за поставляемые товары, работы или услуги. Порядок заполнения утверждается п. 5.1 ст. 169 НК РФ.

- Корректировочный формируется при изменении ценовых или количественных характеристик поставки. Сведения по расчетно-платежным документам уточняются в случае снижения цены на товары, работы, услуги или объема поставляемой продукции. Данный тип документов применяется с 2011 года (245-ФЗ от 19.07.2011).

Отгрузочные и авансовые отличаются моментом составления. Отгрузочный счет выставляется после завершения поставки продукции, выполнения работ или оказания услуг, тогда как расчет на аванс предоставляется при условии предоплаты. Есть существенные отличия и в содержании таких расчетных документов, ведь счета по предоплате составляется еще до факта поставки. Часть информации для внесения в бланк просто отсутствует.