Заявление на имущественный вычет: образец, бланк и инструкция по заполнению

Содержание:

- Когда можно начать применять вычет

- Что такое вычет через работодателя

- Возврат налога через налоговую

- Оформление вычета: обращение в бухгалтерию работодателя

- Особенности получение налогового возврата в форме вычета у работодателя

- Преимущества получения вычета через работодателя

- Сравнение получения вычета через работодателя и налоговую

- Особенности получения вычета через работодателя

- Вычеты по налогам: какие бывают?

Когда можно начать применять вычет

Вопрос о получении вычета станет актуальным тогда, когда на жилой объект будет зарегистрирована собственность или налогоплательщик получит на руки акт приемки готового объекта долевого строительства. До этого момента ни регистрация права на землю, отведенную под застройку (подп. 2 п. 3 ст. 220 НК РФ), ни расходы на уплату процентов по ипотеке (п. 4 ст. 220 НК РФ) не позволяют воспользоваться правом на вычет.

Начать применение вычета можно 2 способами:

- В том году, когда появилось право на вычет (не дожидаясь окончания года), представить собранный по нему пакет документов в ИФНС по месту постоянного жительства и через месяц забрать там уведомление о праве на вычет для его получения у своего работодателя уже в текущем году (п. 8 ст. 220 НК РФ). Форма этого уведомления утверждена приказом ФНС России от 14.01.2015 № ММВ-7-11/ Оно предназначено для выдачи конкретному работодателю, которого налогоплательщик укажет в заявлении.

- Дождаться окончания года, в котором возникло право на вычет, и подать комплект документов по нему в ИФНС вместе с декларацией 3-НДФЛ за соответствующий год (п. 7 ст. 220 НК РФ). После проверки документов и декларации ИФНС вернет налог, начисленный по ней, к возврату, а на остаток суммы при желании налогоплательщика даст уведомление о праве на вычет для его использования по месту работы. Декларация подается вместе со справками 2-НДФЛ от всех работодателей. Ее проверка займет 3 месяца (п. 2 ст. 88 НК РФ), и еще месяц уйдет на процедуры по возврату налога (п. 6 ст. 78 НК РФ) и оформлению уведомления о праве на вычет (п. 8 ст. 220 НК РФ).

О том, как правильно заполнить декларацию, читайте в статье «Образец заполнения налоговой декларации 3-НДФЛ»

Таким образом, вычет начинают применять с года появления права на него и используют в последующие годы при условии наличия в них дохода, с которого удерживается НДФЛ. Применение вычета будет происходить в течение того количества лет, которое необходимо для его полного использования на всю сумму расходов, подтвержденную документально (п. 9 ст. 220 НК РФ).

Для пенсионеров возможно использование вычета по 3 годам, предшествующим году появления права на него (п. 10 ст. 220 НК РФ). Если в год возникновения права на вычет отсутствовали доходы, облагаемые НДФЛ, то за вычетом можно обратиться в последующие годы (без ограничения их количества), но не позднее 3 лет с окончания годов, по которым нужно вернуть налог (письмо Минфина России от 11.06.2014 № 03-04-05/28218).

Работодатель, получивший уведомление о праве на вычет, начнет использовать его с месяца получения, но применительно к доходам всего года (письмо Минфина России от 25.09.2015 № 03-04-05/55051). Если на момент предоставления уведомления на текущий год налог уже был удержан и вернуть излишне удержанную сумму по месту работы за счет начисляемого налога за год не удается (сумма вычета превышает сумму начислений), ее возврат осуществит ИФНС (письмо Минфина России от 15.07.2014 № 03-04-05/34402).

Вне зависимости от способа, с помощью которого начато применение вычета, право на использование его остатка (если вычет должен будет использоваться в течение нескольких лет) надо ежегодно подтверждать в ИФНС 1 из следующих способов:

- Получать уведомление для места работы в начале года — по заявлению о выдаче такого уведомления (п. 8 ст. 220 НК РФ).

- Сдавать декларацию в ИФНС и возвращать налог через нее — по заявлению о возврате НДФЛ (п. 6 ст. 78 НК РФ), в котором указываются реквизиты счета для возврата налога. Подача заявления на применение имущественного вычета при этом не нужна (письмо Минфина России от 26.11.2012 № 03-04-08/7-413). Его роль выполняет сама декларация.

Что такое вычет через работодателя

Вопросы, связанные с налогообложением, регулируется 220 НК РФ. Ежемесячно, трудоустроенный человек выплачивает налог на доходы физических лиц, государство удерживает с заработной платы в виде 13% НДФЛ. Вычет по налогам – это государственная компенсация за уплату НДФЛ в казну. Если подать уведомление на вычет, то этот налог удерживаться не будет, вся зарплата выплачивается полностью.

В каких случаях вычет можно получить на работе

Работник имеет право получить компенсацию за:

- Покупку жилой недвижимости.

- Учебу.

- Медицинские платные услуги.

- Благотворительные траты на поддержание негосударственных и религиозных организаций.

- Пенсионные взносы.

- Операциям по ИИС.

При получении вычета от работодателя есть одно важное преимущество – зарплата становится больше, на нее не влияет инфляция, поскольку вычет возвращается не в конце года, а ежемесячно. Значит, деньги не успевают обесцениться

Вернуть налог у работодателя имеет право только гражданин, устроенный официально, по трудовому договору на основное или дополнительное место работы.

По общему регламенту работник имеет право на возврат в конце текущего налогового периода. Но, имущественный вычет при строительстве жилого объекта или приобретении недвижимости, выплате ипотечных процентов, а также социальные вычеты при платном обучении и лечении, право на компенсацию возникает до окончания текущего налогового периода.

Если с гражданином подписали гражданско-правовой документ (ГПХ), то он не имеет права на получение имущественного вычета. Это положение указано в Письме Минфина № 03-04-06/7-271 от 14.10.2011г.

Сколько можно вернуть

Налоговый вычет через работодателя дается в определенной сумме. В Налоговом Кодексе четко установлена величина льготы, которую может получить налогоплательщик.

- Максимальная величина вычета, который можно вернуть за год, равна сумме удержанного подоходного налога в текущем году.

- Предусмотрена максимальная сумма вычета при покупке, продаже или другой сделке с недвижимостью. Размер налоговой льготы от продажи недвижимости – миллион рублей. На такую сумму можно снизить базу, из которой исчисляется налог. При продаже недвижимости предельная база для исчисления составляет 2 миллиона руб. По ипотечным процентам – 3 миллиона рублей.

- Максимальная база, если вы заплатили за учебу ребенка и покупку лекарств, составляет 120 000 руб.

Пример 1: Анатолий купил квартиру за 3 миллиона. Зарабатывает он в год 400 000. Размер налога – 52 000. Он имеет право на имущественный возврат, в размере 260 000 руб. Но за один налоговый период ему вернули только 52 000. Значит, остаток он получит в следующий год. И ему заново нужно идти в налоговую инспекцию, чтобы получить уведомление.

Пример 2: Юрий потратил на медицинские услуги 200 тысяч рублей. Его зарплата 25 тысяч. В год он уплатил в виде НДФЛ 39 000 руб. Социальный вычет положен в размере 15600 руб. (13% из суммы 120 тыс.). После подачи уведомления работодателю, в течение 4 – 5 месяцев ему будут выплачивать зарплату в размере 28500 руб. (без удержания НДФЛ).

Возврат налога через налоговую

Если вы решили вернуть уплаченный ранее налог, то вы можете это сделать только за последние 3 года с момента произведенных затрат. В обязательный перечень документов входит подача заявления на возврат налога. Этот документ оформляется в специальной форме, разработанной налоговым законодательством, по КНД 1150058.

Перед заполнением я рекомендую:

После этого можно приступать к заполнению сохраненного пустого бланка заявления. Оно будет состоять из 3 страниц. Перед началом оформления возьмите справку 2-НДФЛ, полученную у работодателя за тот период, за который будет возвращать налог. Из нее нам потребуется взять некоторые сведения.

Начинаем оформлять заявление по порядку с первой страницы:

- Наверху указываем «ИНН».Ищем эти 11 цифр в верхней части справки 2-НДФЛ, где указаны сведения о вас, как о налогоплательщике.

- Если в этом году вы ни разу не подавали подобный документ, то «Номер заявления»будет «1».

- «Код налогового органа», можно узнать на сайте ФНС. Но также можно просто переписать первые 4 цифры из ИНН, так как именно они и являются кодом того налогового органа, где вы зарегистрированы.

- Ниже расписываем полностью свои «ФИО».

- Право возврата уплаченного налога у вас возникает на основании 78 «Статьи» НК, поэтому прописываем этот номер.

- Также ставим «1» в нижних квадратах, что подразумевает возврат излишне уплаченного налога.

- При заполнении декларации 3-НДФЛ вы обязательно будете делать расчет суммы вычета, которая вам полагается к возврату. Поэтому в пункт «Размер налога» мы вписываем рассчитанную ранее сумму.

- Далее надо указать за какой «расчетный период» был произведен этот расчет. Пишем год, за который он рассчитан.

- Дальше в справке 2-НДФЛ находим «Код по ОКТМО», он устанавливается индивидуально каждому налоговому органу.

- «Код бюджетной классификации» также надо просто знать, так как он определяется налоговыми органами 182101102030011000110.

- Этот вид заявления состоит из 3 страниц. Поэтому в строке «Количество страниц» ставим «3».

- Когда вы подготовите весь пакет обязательных документов, вы будете знать их общее количество. Его вы и должны вписать в строку «Количество приложений».

- Стандартно в конце каждого заявления мы ставим свою подпись, расшифровку, дату.

Переходим к следующей странице:

- Снова указываем свой «ИНН».

- В строке «Фамилия» пишем ее полностью, а в строках «имя», «отчество» – пишем только инициалы.

- После этого мы должны написать реквизиты своей карты или банковского счета, куда налоговые органы должны будут перевести денежные средства. Если вы имеете карту, то ее реквизиты можно посмотреть через личный кабинет, либо запросить в любом отделении банка. Указывать можно только собственный счет. Сначала пишем «название банка».

- «Наименование счета» всегда будет текущий.

- После заполняем по порядку «БИК», «Корреспондентский счет», «номер счета».

- В пункте «Номер счета» выбираем цифру «1», она будет означать, что это реквизиты ваши, как налогоплательщика, а не другого лица.

- ФИО должны соответствовать тем, которые указаны в реквизитах счета.

- Далее мы должны указать документ, которым вы будете подтверждать вашу личность при подаче документов в налоговые органы. Обычно для этого используется паспорт. Если он по каким-либо причинам отсутствует, то можно воспользоваться другим документом, установленным российским законодательством. Поэтому в строке «Паспортные данные» переписываем реквизиты документа.

- А в строке «Код вида документа» указываем код, соответствующий этому документу. Паспорту принадлежит код 21.

После этого переходим на последнюю страницу, где вписываем ФИО аналогично предыдущему листу. Также здесь вписываем свой адрес, куда в случае необходимости должна быть направлена корреспонденция.

Оформление вычета: обращение в бухгалтерию работодателя

Получив уведомление, необходимо будет передать его в бухгалтерию работодателя, дополнив заявлением на предоставление вычета. Форму соответствующего заявления нужно будет попросить непосредственно у бухгалтеров или же у специалистов кадровой службы.

Скачать образец заявления на налоговый вычет у работодателя.

Начиная с месяца, в котором уведомление из ФНС, а также заявление переданы в бухгалтерию, подоходный налог с зарплаты гражданина платиться не будет. На руки человек сможет получать, таким образом, доход, который на 13% больше его обычной зарплаты.

Получение соответствующих выплат может продолжаться:

- до момента исчерпания вычета;

- до конца календарного года.

Теоретически, оба сценария могут произойти и одновременно. Во втором случае для продолжения получения выплат нужно вновь произвести все указанные выше действия.

В какой же момент вычет за квартиру, оформленный у работодателя, может быть исчерпан? Для того чтобы понять это, рассмотрим небольшой пример.

Вычет у работодателя: пример расчета

Допустим, гражданин Иванов купил в декабре 2014 года квартиру. В сентябре 2015 года он решил получить налоговый вычет — на основании соответствующих расходов на покупку жилья, у своего работодателя.

Условимся, что стоимость квартиры гражданина Иванова — 2 000 000 рублей без привлечения ипотеки. Ежемесячная зарплата по окладу — 150 000 рублей.

Подсчитываем, что величина ежемесячного подоходного налога с зарплаты Иванова составляет 19 500 рублей (13% от 150 000 рублей).

Также подсчитываем, что величина налогового вычета с расходов на покупку жилья Ивановым составляет 260 000 рублей (13% от 2 000 000 рублей).

Таким образом, в 2015 году Иванов будет получать вычет до конца календарного года, поскольку сумма исчисленных с его зарплаты налогов составит 78 000 рублей (19 500 рублей x 4 месяца), что, очевидно, меньше 260 000 рублей вычета.

В феврале 2016 года Иванов вновь продолжил получать вычет у работодателя. Сумма исчисленных с его зарплаты налогов до конца года составит 214 500 рублей (19 500 x 11 месяцев).

Сумма исчисленного налога за 4 месяца 2015 года и 11 месяцев 2016 года с зарплаты Иванова составляет 292 000 рублей. Это больше, чем сумма вычета.

Поэтому, нам нужно определить, в каком месяце произойдет исчерпание вычета за квартиру Иванова. Для этого последовательно вычитаем из 292 000 рублей исчисленный ежемесячный НДФЛ с его зарплаты.

292 000 — 19 500 = 273 000. Сумма — больше 260 000, и это значит, что вычет будет исчерпан еще до декабря.

273 000 — 19500 = 253 500. Сумма — меньше 260 000, и это значит, что вычет будет исчерпан конкретно в ноябре.

Таким образом, фактически Иванов получает вычет (при сохранении своего оклада):

- с сентября по декабрь 2015 года;

- с февраля по ноябрь 2016 года.

Примечательно, что получение имущественного вычета у работодателя не исключает возможностей гражданина оформить также вычет в виде возврата подоходного налога из бюджета — но только за месяцы, предшествующие тому, в котором в бухгалтерию были поданы рассмотренные нами выше документы. «Возвратный» вычет — как если бы он подавался в обычном порядке (безотносительно факта оформления «зарплатного» вычета), оформляется по окончании календарного года.

Полезно будет рассмотреть еще один вопрос, который волнует многих налогоплательщиков: как получить налоговый вычет через работодателя, если произошла смена места работы?

Вычет у работодателя при смене места работы: нюансы

Прежде всего, отметим, что в соответствии с нормами налогового законодательства, российские налогоплательщики имеют право получать рассматриваемый вид налогового вычета не у одного, а у нескольких работодателей. При этом, на стадии взаимодействия с ФНС при оформлении вычета необходимо сообщить налоговикам — какая часть из суммы вычета будет получаться у одного работодателя, и какая — у второго, третьего и т. д. Специалисты ФНС, приняв от налогоплательщика данную информацию, составляют, таким образом, 2 (или больше — по количеству работодателей) отдельных уведомления, что удостоверяют право гражданина на получение вычета у каждого из его работодателей.

Указанный правовой механизм позволяет налогоплательщику без проблем оформить вычет сначала у одного работодателя, а в случае увольнения — и у другого. Правда, для того, чтобы воспользоваться рассматриваемой привилегией у другого работодателя, гражданину нужно будет вновь предоставить документы в ФНС и получить от налоговиков уведомление о праве получения вычета.

Разумеется, во всех фирмах человек должен работать официально — по трудовому договору, а не по гражданско-правовому.

Особенности получение налогового возврата в форме вычета у работодателя

Одно из главных преимуществ, которым отличается компенсация через работодателя – минимальный список документов. Главное, что претенденту не нужно подавать форму 3-НДФЛ, с заполнением которой у многих заявителей возникают сложности. Но без посещения ФНС обойтись не удастся.

Плюсы заявления возврата на предприятии:

- отсутствие необходимости подачи декларации;

- возможность оформить возврат сразу после траты, не дожидаясь окончания отчетного периода;

- минимальный набор документов;

- ускоренная камеральная проверка;

- более ранний период возврата (начисления начинаются в первую же зарплату после назначения).

Что касается набора документов, то действительно для работодателя этот список минимальный. Но для ФНС всё-таки придется подготовить исчерпывающий список бумаг. На их основании выдается подтверждение права налогоплательщика на преференцию.

Минусы оформления на предприятии:

- невозможность получения всей суммы сразу;

- необходимость обращения в ФНС для подтверждения вычетного права.

Пожалуй, один из самых больших недостатков такого способа оформления – невозможность получить весь возвратный лимит сразу. В зарплату претендента ежемесячно включают начисления, которые должны были бы пойти на погашение подоходного налога. Этот сбор не изымают до тех пор, пока не покроется вся сумма.

При незначительных суммах НВ через работодателя оправдывает себя. Ежемесячно, работник получает некую прибавку, которую он может тратить уже сейчас. Но если взять имущественный возврат, где фигурируют крупные суммы, то заявителю хочется получить деньги одной суммой, чтоб правильно ими распорядиться.

Действительно, средства, скопившиеся за год, позволяют реализовать более значимые цели, нежели незначительные ежемесячные доплаты. Но с другой стороны, пока эти суммы собираются, теряется их ценность ввиду инфляции. Для работника сразу получить некую сумму, открывает возможность ее своевременной траты.

Преимущества получения вычета через работодателя

Приобретение налоговой льготы работником через своего работодателя имеет некоторые преимущества перед получением данной льготы через налоговую инспекцию. Уведомление на социальный налоговый вычет, а также имущественный дает возможность обратиться в бухгалтерию предприятия и получить такие преимущества:

- получение льготы сразу после оформления документов на покупку или воздвижение жилого помещения, либо после произведенной оплаты медицинских и образовательных услуг;

- не требуется представлять форму 3-НДФЛ;

- возврат средств производится сразу после того, как в бухгалтерию будет представлено уведомление о праве получения налогового вычета;

- сумма НДФЛ, исчисленная и снятая с доходов сотрудника с начала года, будет перечислена на счет физлица на основании его заявления.

Проверка документов, поданных работником, происходит в течение 30 календарных дней.

Как известно, НДФЛ составляет 13% с начисленного дохода работника каждый месяц. После того, как он направит в фискальную службу заявление на получение уведомления о налоговом вычете, и представит это уведомление в бухгалтерию предприятия, начисления НДФЛ прекратятся, а сумма снятого налога с начала налогового периода (года) будет возвращена на счет работника.

Нередки случаи, когда у служащего предприятия возникает право на вычет каждый налоговый период, нужно ли в этом случае заново представлять документы ИФНС и работодателю? Да, нужно. В фискальную инспекцию подается повторное заявление на представление льготы, а полученное уведомление работодателю о налоговом вычете каждый год необходимо представлять в соответствии с новым правом.

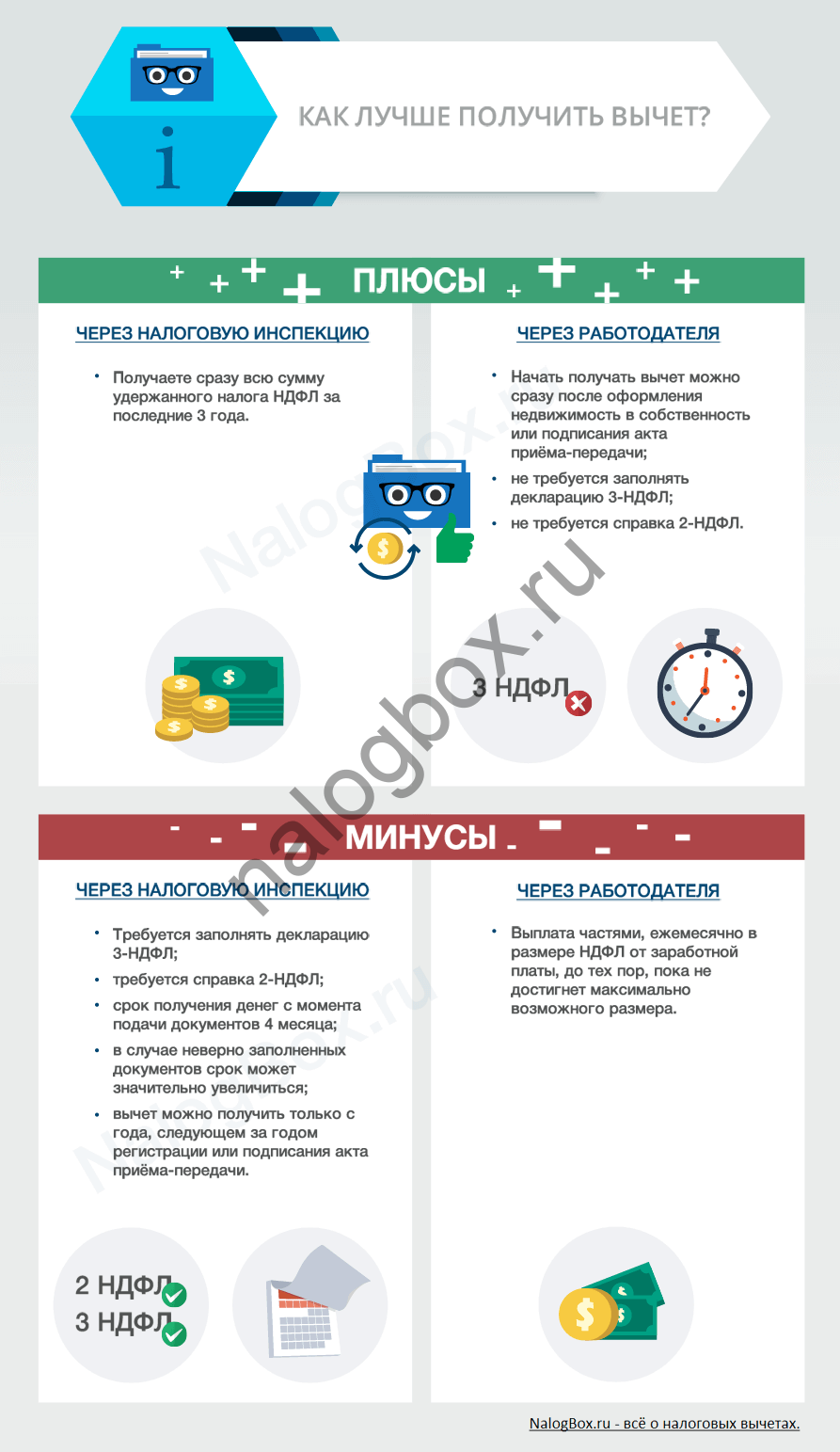

Сравнение получения вычета через работодателя и налоговую

Итак, в чем же различия между получением вычета через налоговую и работодателя и что лучше?

Начнем с того, что итоговая сумма имущественного вычета через налоговый орган или через работодателя остается одинаковой.

Если через налоговую, то:

- Предоставление документов на вычет, c года, следующего за годом регистрации или подписания акта приёма-передачи(если в новостройке, подробнее здесь).

- Потребуется полный пакет документов, включая 2-НДФЛ и 3-НДФЛ.

- Подать документы на вычет можно лично, выслать почтой ценным письмом с описью вложения в ИФНС по месту прописки, либо онлайн (п.3 и п.4 ст.80 НК РФ).

- Камеральная проверка документов до 3-х месяцев со дня подачи пакета документов (п.2 ст.88 НК РФ).

- Срок возврата денег 1 месяц со дня подачи заявления на возврат налога, но не ранее окончания камеральной проверки документов (п. 6 ст. 78 НК РФ).

- Выплачивается сразу вся сумма удержанного НДФЛ за последние 3 года (если право собственности или акт приема-передачи оформлен 3 года назад).

Если через работодателя, то:

- Предоставление документов на вычет cразу после оформления недвижимости в собственность или подписания акта приёма-передачи.

- Потребуется не полный пакет документов, не нужно 3-НДФЛ.

- Камеральная проверка 30 календарных дней, начиная со дня подачи заявления с необходимыми документами (письмо Минфина от 18.05.2015 г. №БС-4-11/8256).

- Срок возврата денег начнётся в ближайшую дату получения заработной платы с которой перестанут удерживать НДФЛ.

- Сумма налога, удержанная работодателем с начала года будет перечислена на счет по письменному заявлению на возврат налога.

- Выплата частями, ежемесячно в размере НДФЛ от заработной платы, до тех пор, пока не достигнет максимально возможного размера.

С того момента, как Вы приносите заявление вместе с уведомлением, полученным в налоговой инспекции, в бухгалтерию предприятия, из заработной платы не будут удерживать 13%, согласно письму Минфина от 06.10.2016 г. №03-04-05/58149. Даже если Вы принесли уведомление на имущественный вычет в середине года, Вам не нужно дожидаться окончания налогового периода, для возврата денег.

Особенности получения вычета через работодателя

Реализовать право на получение возврата можно двумя путями. Первый предусматривает обращение к налоговикам, второй – получение налогового вычета у работодателя. У этих вариантов есть ряд различий.

Плюсы возврата вычета через работодателя

К преимуществам возврата налогового имущественного вычета через работодателя относятся:

- Возможность воспользоваться положенными средствами раньше, чем в налоговой;

- Документы на получение налогового вычета у работодателя собрать проще, их пакет меньше;

- Налоговую декларацию заполнять не нужно.

Рассмотрим плюсы возврата подоходного налога через работодателя более подробно.

При обращении за налоговым вычетом по месту работы гражданин получает компенсацию уже в текущем году. На практике это выражается в отсутствии удержаний 13%-го налога из зарплаты. Плательщик получает возможность застраховаться от инфляционных потерь, поскольку получает средства сразу.

При попытке получить налоговый вычет через работодателя не в первом месяце года, а в последующем, сумма будет исчисляться за весь период, начиная с января. Из разницы между суммой налога, рассчитанной до начала предоставления льготы, и размером налоговых выплат, приходящихся на месяц подачи заявки, получается излишне перечисленная сумма налога. Она подлежит возврату налоговым агентом.

Минусы получения вычета через работодателя

Получение имущественного вычета на работе имеет и свои недостатки. Здесь требуется подтверждение права на преференцию, а для этого все равно придется побывать в ИФНС. Более того, уведомление о налоговом вычете для работодателя имеет срок действия – один год. Если льгота за этот период не будет выбрана полностью, для ее получения в следующем году нужно оформлять новую бумагу.

Важно! Налоговое уведомление на имущественный вычет оформляется только у текущего работодателя. Если человек меняет место трудовой деятельности, ему потребуется новый документ.. На оформление такого уведомления инспекции отводится до 30 дней с момента обращения с заявкой

Еще один нюанс заключается в сложности предоставлении льгот структурой, не являющейся официальным нанимателем. Это относится к работе по гражданско-правовым договорам. В таких обстоятельствах вычет можно получить исключительно у налоговиков

На оформление такого уведомления инспекции отводится до 30 дней с момента обращения с заявкой. Еще один нюанс заключается в сложности предоставлении льгот структурой, не являющейся официальным нанимателем. Это относится к работе по гражданско-правовым договорам. В таких обстоятельствах вычет можно получить исключительно у налоговиков.

Компенсация от нескольких нанимателей

Получение вычета при покупке квартиры или другой жилплощади возможно и у нескольких нанимателей. Этот вариант подойдет гражданам, одновременно состоящим в трудовых отношениях с несколькими структурами или меняющим место работы на протяжении налогового периода.

В таких ситуациях организации-наниматели могут предоставлять льготу двумя способами: одновременно или последовательно в течение календарного года. В первом случае налоговики выдадут справки для работодателя на налоговый вычет по числу задействованных организаций. Документацию нужно передать в бухгалтерию каждой структуры, а также написать заявления на налоговый вычет.

При последовательном варианте – в случае увольнения – учитывается оставшийся размер выплат к моменту расторжения рабочих отношений. Наниматель не возвращает оригинал справки. Оставшийся вычет может предоставить новый работодатель.

Важно! Действие уведомления от налоговиков прекращается сразу после увольнения. При начислении любого характера в пользу уволенного сотрудника наниматель удерживает НДФЛ.. На новом рабочем месте гражданину не предоставят остаток льготы по копии уведомления, оформленной на другую организацию

Придется получить в инспекции новую бумагу, с указанием действительных сведений о месте трудовой деятельности

На новом рабочем месте гражданину не предоставят остаток льготы по копии уведомления, оформленной на другую организацию. Придется получить в инспекции новую бумагу, с указанием действительных сведений о месте трудовой деятельности.

Вычеты по налогам: какие бывают?

Сводом налоговых законов России предусмотрены шесть типов налоговых вычетов, четыре из которых являются самыми распространёнными. Претендовать на некоторые из них могут определённые категории плательщиков, на другие – все граждане России без исключения, отчисляющие НДФЛ в бюджет. Рассмотрим популярные типы вычетов.

Таблица 1. Популярные виды налоговых вычетов

| Вид вычета | Расшифровка |

|---|---|

| Стандартный вычет | Это своего рода материальная помощь для граждан, которые обеспечивают несовершеннолетних детей или студентов-очников, а также конкретных групп совершеннолетних лиц. Работающие официально родители (в том числе приёмные и опекуны) могут получить выплаты в размере 1 тысячи 400 рублей за первого и второго ребёнка без проблем со здоровьем. Многодетным семьям, имеющим трёх и больше наследников, выплачивается 3 тысячи рублей. Родители, воспитывающие детей-инвалидов, могут рассчитывать на вычет в 12 тысяч рублей. Вычет автоматически предоставляет работодатель на основании информации о том, что у сотрудника есть дети. Ещё одна категория граждан, которым положены стандартные вычеты – военные, ветераны, «чернобыльцы», освобождённые узники концлагерей, лица, страдающие инвалидностью или тяжёлой болезнью и другие льготники. |

| Профессиональный вычет | Компенсации этого рода положены индивидуальным предпринимателям и лицам, занимающимся частной деятельностью – целителям, нотариусам, детективам, репетиторам и подобное. В категорию людей, могущих претендовать на профессиональную льготу, входят также авторы произведений культуры, имеющих общественную ценность, наследники и создатели музыки, фильмов, картин и так далее. |

| Социальный вычет | предназначается для облегчения налогового бремени граждан, потратившихся на лечение (в том числе покупку фармацевтических препаратов), обучение, страховые взносы, будущую пенсию или благотворительность. Лимит социального возврата составляет сто двадцать тысяч в год и требует официального подтверждения понесённых расходов. В налоговую службу придётся предоставить договоры на медицинскую помощь или оказание образовательных услуг, а также платёжные документы на имя заявителя. Отметим, что лечение и обучение можно оплатить не только за собственную персону, но и за ближайших родных – детей, родителей, сестёр и братьев. Социальный вычет можно получить через налоговую службу – единым платежом на расчетный счёт по окончании года, в котором гражданин понёс вышеперечисленные траты. Есть вариант обратиться за возвратом к работодателю и получать выплаты частями, вместе с заработной платой. |

| Имущественный вычет | может раз в жизни получить каждый плательщик, купивший или построивший объект жилой недвижимости. Лимит для собственных средств – два миллиона рублей, с учётом ипотеки и процентов – три миллиона рублей. Граждане, являющиеся собственниками недвижимости, пригодной для постоянного проживания, могут претендовать на максимальную выплату в 260 тысяч рублей (и 390 тысяч для заёмных средств). Если стоимость жилья меньше, чем установленный государством лимит, остаток переносится на последующую приобретённую или построенную недвижимость. |

С подсчётом суммы к возврату можно справиться за пару минут