Декларация 3-ндфл для ип: особенности заполнения

Содержание:

- 3-НДФЛ для ИП на ЕНВД

- В какую инспекцию необходимо подавать декларацию 3-НДФЛ?

- Нужно ли сдавать декларацию на ОСН, УСН, ЕНВД?

- Какие доходы облагаются налогом, вычеты по налогам

- Кто должен заполнять декларацию 3-НДФЛ?

- Как заполнить форму

- Ответственность за непредставление нулевой декларации

- Как подать декларацию

- Как заполнить новую форму декларации 3-НДФЛ

- Заполняем титульный лист нулевой декларации 3-НДФЛ для ИП

- Кем и в какие сроки должна сдавать нулевая декларация 3 НДФЛ?

- Образец заполнения декларации 3-НДФЛ для ИП на ОСНО в 2019 году в программе

- Образец заполнения декларации 3 НДФЛ.

- Как сдать декларацию

- Отчетность по декларации физического лица: что такое 3-НДФЛ

- Должен ли ИП сдавать 3-НДФЛ

- Когда оформляется нулевая 3-НДФЛ?

3-НДФЛ для ИП на ЕНВД

ЕНВД отменят с 2021 года, но тем, кто работал на этом режиме в 2020 году, может быть придется сдать 3-НДФЛ. В общем случае сдавать эту декларацию на ЕНВД также не нужно. Ведь вмененный налог заменяет ряд прочих налогов, в том числе и НДФЛ.

Подать декларацию придется:

- в случае совмещения ЕНВД и ОСНО, но только по доходам от деятельности, облагаемой по ОСН;

- при утрате в течение года права на применение вмененки и автоматическом переходе на ОСНО;

- если ИП проводил сделки с личным имуществом (к примеру, продал свой автомобиль), отчитаться нужно в качестве физического лица;

- при желании получить налоговый вычет.

В какую инспекцию необходимо подавать декларацию 3-НДФЛ?

В соответствии со лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства.

Под местом жительства понимается адрес (наименование субъекта Российской Федерации, района, города, иного населенного пункта, улицы, номера дома, квартиры), по которому физическое лицо зарегистрировано по месту жительства в порядке, установленном законодательством Российской Федерации (Письмо Федеральной налоговой службы от 2 июня 2006 г. № ГИ-6-04/566@ «О направлении информации»).

Граждане, зарегистрированные по месту пребывания и при этом имеющие регистрацию по месту жительства в Российской Федерации, для получения социальных и имущественных налоговых вычетов представляют налоговую декларацию по налогу на доходы физических лиц в налоговый орган по месту жительства.

Граждане, зарегистрированные по месту пребывания, но не имеющие регистрации по месту жительства на территории Российской Федерации, имеющие обязанность по представлению налоговой декларации по налогу на доходы физических лиц, представляют такую декларацию в налоговый орган по месту пребывания.

Читайте так же ⇒ “Какие отчеты должны сдавать ИП на ОСНО?”

Нужно ли сдавать декларацию на ОСН, УСН, ЕНВД?

Далеко не всем индивидуальным предпринимателям требуется сдавать 3-НДФЛ в налоговое ведомство. Так, двадцать третья глава Налогового кодекса РФ (НК РФ) определяет, что обязательства по уплате НДФЛ возникают у граждан (физических лиц). Но удерживать подоходный налог и перечислять его в бюджет следует лишь по определенным направлениям экономической деятельности, осуществляемой ИП.

Обязательства по уплате НДФЛ обычно возникают у ИП, не применяющих в своей хозяйственной деятельности особые режимы налогообложения. Такие ИП официально работают на общей системе налогообложения (ОСНО), что обязывает их уплачивать соответствующий налог (НДФЛ) с предпринимательских доходов отчетного периода и сдавать декларацию 3-НДФЛ.

Налогооблагаемые поступления (заработки) на ОСНО декларируются индивидуальными предпринимателями в отчетности 3-НДФЛ, которую нужно формировать и сдавать ежегодно в территориальное отделение ИФНС.

Как известно, индивидуальный предприниматель перечисляет подоходный налог в бюджет ежеквартальными авансовыми платежами, но сдача промежуточной (квартальной) отчетности по НДФЛ законом не предусматривается.

Применение ИП какого-либо особого режима налогообложения – упрощенной системы (УСН), «вмененки» (ЕНВД), патентной системы (ПСН) или единого сельхозналога (ЕСХН) – легально освобождает его от обязательств по удержанию и уплате НДФЛ с предпринимательского дохода.

Если же у ИП, регулярно действующего на спецрежиме налогообложения, имеются какие-либо дополнительные поступления, не связанные с предпринимательством, он будет обязан уплатить НДФЛ с этих заработков (как обычный гражданин).

Если с непредпринимательских доходов ИП подоходный налог не удерживался плательщиком этих доходов, сам предприниматель должен будет указать эти поступления в 3-НДФЛ и заплатить с них НДФЛ.

Обязательства по уплате НДФЛ и заполнению 3-НДФЛ также возникают у индивидуального предпринимателя в тех ситуациях, когда он утрачивает имеющееся право на работу по особому режиму налогообложения (например, реализует подакцизные товары).

Примеры непредпринимательских доходов ИП на спецрежимах, обязательно подлежащих обложению НДФЛ и, соответственно, отражению в 3-НДФЛ:

- реализация собственного имущества (движимого, недвижимого);

- лотерейный выигрыш;

- дивидендный доход;

- иные заработки или доходные поступления физлица, не связанные с предпринимательством.

Помимо указания налогооблагаемых доходов и вычисления налоговых обязательств, индивидуальный предприниматель вправе отражать налоговые вычеты в 3-НДФЛ.

Это касается любых разновидностей такого вычета – социального, имущественного, инвестиционного, профессионального. Как известно, частные предприниматели могут претендовать на НДФЛ-вычеты по тем же основаниям, что и любые другие граждане.

Таким образом, ИП на спецрежимах сдает 3-НДФЛ только по доходам, полученным от непредпринимательской деятельности, а также для получения вычетов.

Если ИП регулярно работает на общем режиме налогообложения (ОСНО), он обязан оформлять и сдавать декларацию 3-НДФЛ даже в тех случаях, когда деятельность фактически не осуществлялась. Если у частного предпринимателя полностью отсутствовали какие-либо доходы в отчетном (налоговом) периоде, он просто сдает в ФНС нулевую декларацию.

Срок сдачи за 2018 год

Индивидуальные предприниматели, регулярно действующие на ОСНО, ежегодно сдают 3-НДФЛ в территориальное подразделение налогового ведомства до 30 апреля.

Если крайний день подачи отчетности – выходной или праздник, срок сдвигается на ближайшую дату рабочего дня.

Если рассматриваемая декларация направляется частным предпринимателем исключительно для получения НДФЛ-вычетов, вышеупомянутые сроки не являются строгими. По вопросу вычетов ИП вправе обратиться в ИФНС в любое время.

Уплатить подоходный налог, начисленный за предыдущий год, следует до 15 июля текущего года. Если сроки внесения этого платежа нарушаются предпринимателем, бизнесмену выставляется штраф, минимальный размер которого составляет одну тысячу рублей. Кроме того, налоговое ведомство вправе заблокировать банковские счета предпринимателя-нарушителя.

Какие доходы облагаются налогом, вычеты по налогам

Налоговой базой для того, чтобы был начислен НДФЛ, является доход, который получает ИП в ходе своей деятельности за налоговый период, прописанный в законе. Доход включает в себя финансы с продаж, стоимость финансов, излишек полученных в ходе выполнения инвентаризации.

Базой считается и аванс, поступивший на расходный счет индивидуального предпринимателя. Учет доходов происходит в тот день, когда оплата была сделана в натуральном виде, когда был приход финансов на расчетный счет ИП или лица с доверенностью. ИП, которые находятся на ОСНО, в ряде случаев могут перейти на налоговые вычеты. Вычеты могут быть:

- Стандартные.

- Социальные.

- Имущественные.

Использование не имеет отличий от того, как они применимы при исчислении НДФЛ у обычных наемных рабочих. Профессиональный вычет — это расходы индивидуального предпринимателя по факту. Расходы, которые ИП понес в деятельности и которые должны быть подтверждены соответствующей документацией. Определяет вычеты Налоговый кодекс РФ. Если документация по подтверждению отсутствует, то ИП может принять вычет в 20%.

Кто должен заполнять декларацию 3-НДФЛ?

Декларацию 3-НДФЛ обязаны заполнять:

- индивидуальные предприниматели;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы;

- налоговые резиденты Российской Федерации, имеющие доход за пределами страны.

- физические лица, вступившие гражданско-правовые отношения, не подразумевающие исчисление, удержание, уплату НДФЛ;

- физические лица, претендующие на право предоставления налогового вычета.

Как заполнить форму

Декларацию допустимо заполнить вручную, компьютерным шрифтом, через специальные интернет-сервисы и программы на компьютерах (в операционном зале ИФНС обычно стоит пользовательский компьютер для заполнения декларации) или программы аудиторских фирм (которые также зачастую присутствуют в здании инспекции и предоставляют платные услуги по заполнению различной отчетности и документов).

Для ИП, численность работников которых более 100 человек, обязательна подача декларации в электронной форме.

В любом случае в декларации указываются:

- фамилия, имя, отчество;

- адрес проживания;

- ИНН;

- данные паспорта (серия и номер, код подразделения, выдавший орган и т. д.);

- доходы или их отсутствие;

- расчет налоговой базы;

- сумма налога к уплате.

Технические требования к заполнению формы:

- каждая страница на отдельном листе;

- отражаемые суммы округляются до полных рублей по установленным правилам;

- не вносятся исправления, вычеркивания, написание новых данных поверх старых;

- в каждой клетке отдельный символ;

- заглавные печатные буквы;

- заполнение с первой клетки каждой строки;

- прочерки в пустых ячейках;

- нумерация и указание общего числа листов на титульной странице;

- подпись на каждом листе.

В нулевой декларации большая часть граф не заполняется, обязательными являются титульный лист и первый раздел.

На сегодняшний день сайт ФНС признан одним из лучших среди порталов государственных ведомств благодаря высокой степени обслуживания и комфорта для пользователей. Здесь также доступны видеоматериалы, в которых дополнительно рассказывается об особенностях 3-НДФЛ.

Есть несколько способов представления декларации:

Ответственность за непредставление нулевой декларации

Если будут пропущены сроки предпринимателем, то это приводит к начислению штрафа. Он зависит от размера налога, который уплачивается по декларации, но он не может быть меньше 1 тыс. руб.

Поскольку подается нулевая декларация, то штраф обычно устанавливается в размере 1 тыс. руб.

Важно! В судебном порядке допускается оспорить такое решение налоговой инспекции, а суд в большинстве случаев становится на сторону налогоплательщика, так как в документе четко прописывается об отсутствии дохода. Таким образом, нулевые декларации могут создаваться в различных ситуациях

Они отличаются от стандартных документов отсутствием расчетов и суммы налога

Таким образом, нулевые декларации могут создаваться в различных ситуациях. Они отличаются от стандартных документов отсутствием расчетов и суммы налога.

Как заполнить нулевую декларацию в системе электронного декларирования вы можете посмотреть в этой видео-инструкции:

Как подать декларацию

Подача декларации может осуществляться несколькими способами:

- лично в местный налоговый орган. Один экземпляр отдается налоговому инспектору, второй остается при себе;

- через представителя. Для этого необходимо дополнительно предоставить нотариальную доверенность;

- по почте. Сотрудники делают опись декларации в двух экземплярах. Первую отправляют в налоговую, а вторую отдают предпринимателю со специальными отметками;

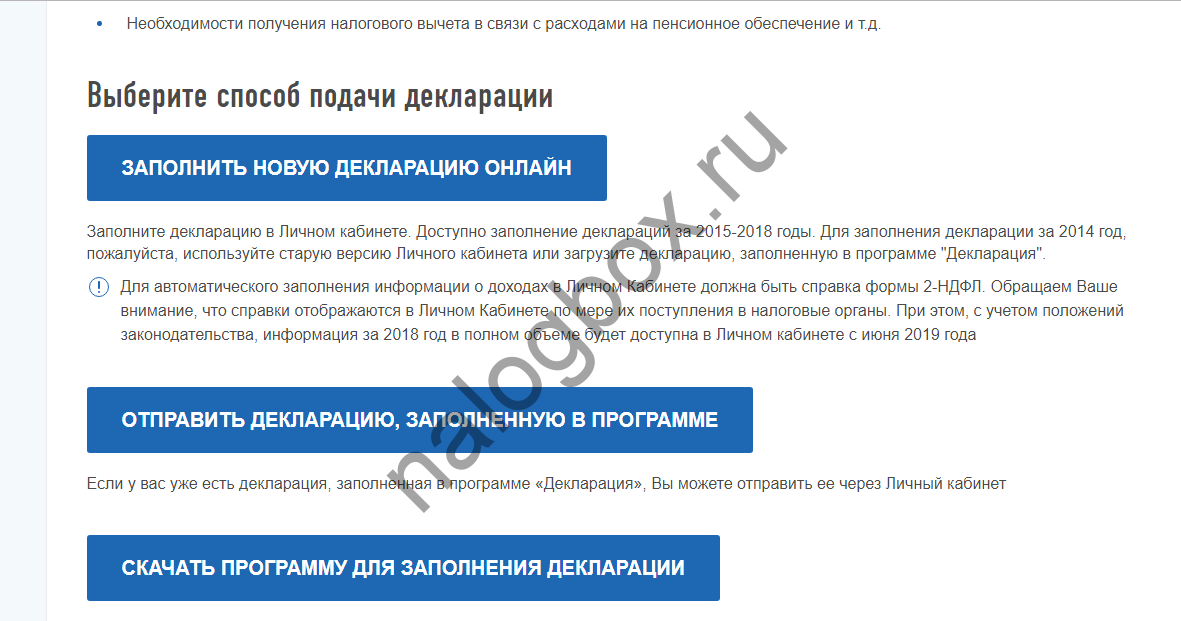

- через онлайн-сервис ФНС. Для этого способа обязательно нужно иметь усиленную электронную подпись;

- в электронном виде. Для этого необходимо воспользоваться телекоммуникационным каналом связи.

Как заполнить новую форму декларации 3-НДФЛ

Официальную инструкцию по заполнению декларации 3-НДФЛ вы можете скачать по этой ссылке.

Основные правила заполнения декларации 3-НДФЛ в 2021 году

- Данные вносятся в декларацию слева направо начиная с первой ячейки, в случае, если остаются незаполненные клетки, в них необходимо поставить прочерк;

- При отсутствии данных в каком-либо поле (строке) в ячейках также ставится прочерк;

- При заполнении декларации не допускается использование корректирующих средств (замазок), внесение исправлений и допущение помарок;

- Скрепление с помощью степлера или сшивание документа не допускается, можно скрепить листы канцелярской скрепкой;

- Двусторонняя печать также не разрешена;

- Стоимостные показатели указываются в рублях и копейках, а суммы налога в полных рублях по правилам округления (значение менее 50 копеек отбрасывается, более 50 копеек округляется до рубля);

- В верхней части каждой страницы указывается ИНН и ФИО предпринимателя заглавными буквами;

- Каждая страница должна содержать порядковый номер, указанный в формате 001, 010 и т.д.;

- Данные в декларацию вносятся заглавными печатными буквами;

- Допускается заполнение декларации от руки, или с помощью компьютера. Цвет чернил – черный или синий;

- При заполнении отчетности с помощью компьютера необходимо использовать шрифт Courier New высотой 16 — 18 пунктов;

- Состав декларации (заполняемых листов) зависит напрямую от того, имеет ли ИП доходы за рубежом, какие виды вычета заявляет, имеются ли в отчетном периоде доходы, не подлежащие налогообложению и т.д.;

- Как правило, декларация ИП состоит из Титульного листа, Разделов 1 и 2, Листа В. При включении в отчетность вычетов необходимо будет заполнить листы, соответствующие тому или иному виду вычета;

- На каждой странице (кроме Титульного листа) необходимо поставить подпись и указать дату заполнения декларации.

- При подаче декларации после 2021 года код основного вида деятельности нужно указывать в соответствии с новой редакцией ОКВЭД. Узнать код можно с помощью нашего сервиса по соответствию кодов ОКВЭД.

Заполняем титульный лист нулевой декларации 3-НДФЛ для ИП

В самом верху титульного листа и каждой страницы декларации указывается ИНН предпринимателя.

Код ИФНС указывается по месту жительства ИП, куда подается декларация.

Коды категории налогоплательщика перечислены в приложении № 1 к Порядку заполнения 3-НДФЛ — ИП обозначается кодом 720.

Ф.И.О. предпринимателя указывается полностью, как в паспорте, или ином удостоверяющем личность документе. Также вносятся и прочие личные сведения: дата и место рождения, реквизиты удостоверяющего документа.

Адрес проживания указывается, согласно документа, удостоверяющего личность.

После нумерации всех заполненных страниц декларации, вносим количество страниц, а если необходимо, и количество листов документов, прилагаемых к декларации (например, доверенность, при сдаче 3-НДФЛ представителем ИП).

Кем и в какие сроки должна сдавать нулевая декларация 3 НДФЛ?

Рассматриваемая декларация разработана в первую очередь для тех случаев, когда предпринимательская работа не имела место в указанный срок

Следует принять во внимание факт того, что в том случае, когда дело функционировало, и были получены доходы в определенном размере, однако расходы их превысили, подавать декларацию с указанием нулевых доходов не допустимою. В такой ситуации нормы законодательства требуют выплату подоходного налога, который составляет 1% от полученной величины

Важно еще раз подчеркнуть, что отказ от ведения доходной деятельности не освобождает от необходимости предоставлять налоговую отчетность в соответствии с прописанными сроками. В противном случае налогоплательщика имеют право привлечь к ответственности и наложить на него штрафные санкции

Напомним, что сроки, в которые необходимо сдать декларацию о доходах формы 3 НДФЛ, установлены до 30 апреля года, следующим за отчетным периодом. При такой отчетности авансовые платежи не начисляются и не отражаются в учете.

Форма документа является аналогичной той, которая актуальна в отношении всех физических лиц и утверждена приказом ФНС РФ. Другими словами, отчетный документ при отсутствии доходов составляется аналогичным образом, как и при ведении дела в рабочем режиме.

Что касается того, как происходит правильное заполнение нулевой декларации 3 НДФЛ для ип, то здесь стоит учитывать определенные моменты. Пустыми остаются:

- первый и шестой разделы;

- листы под буквенным обозначением А, В, Г1 и Ж1.

Особое внимание следует уделить первым двум страницам. Здесь заполняются такие поля как:

- информация о налогоплательщике, его код;

- кодовое обозначение страны, как правило, выставляется как 643 (является обозначением Российской Федерации);

- коды документа и налогового периода (стандартно 21 и 34 соответственно).

Кроме данных, которые подлежат заполнению на титульном листе, также выбирается объект налогообложения и налоговая ставка. Все остальные пола приравниваются к нулю. Если говорить о конкретных строках, то их заполнение должно выглядеть следующим образом:

- в первом разделе: строки 001, 010 и 020 несут в себе информацию, во всех остальных ставится прочерк;

- во втором разделе: заполняется только строка 201.

Дополнительно предоставляется форма 4-НДФЛ, в которой отражаются сведения о планируемом доходе за год.

Что касается того, каким образом происходит предоставление нулевой декларации, то здесь работает тот же принцип, что и для обычных отчетов такого плана. Документ необходимо подготовить в двух экземплярах, один из которых остается у предпринимателя (с отметкой о дате получения декларации), а второй передается в налоговую инспекцию.

Таким образом, подача декларации 3 НДФЛ является обязательной для предпринимателей, даже если она имеет форму нулевой.

Налогопедия простым языком расскажет о вычетах и налогах. Пожалуйста, напишите в строке поиска слово или обозначение, о которых Вы хотели бы узнать, и нажмите кнопку «Искать» ниже.

Образец заполнения декларации 3-НДФЛ для ИП на ОСНО в 2019 году в программе

Как заполнить отчет по НДФЛ предпринимателю на ОСНО:

Когда вы откроете программу, перед вами появится такое окно. Слева — меню разделов. Основное полотно — поле для заполнения

Вверху — команды.

Обратите внимание — здесь можно заполнить не только одну форму.

В первом поле сначала укажите код ИФНС. Нажмите на кнопку.

Откроется список кодов

Найдите свою инспекцию. Вы можете искать по первым двум цифрам (регион), по названию. Если вы не знаете код, то можете посмотреть его в интернете.

Если вы код знаете, но его нет, нажмите на кнопку.

Следуйте рекомендациям.

В поле корректировки ставьте «0». Эта графа заполняется, только если вы подаете уточненную декларацию.

ОКТМО — найдите через указанный выше сервис.

Статус плательщика — у вас по умолчанию стоит «физическое лицо», переключитесь на ИП.

Доходы — добавьте предпринимательские.

У вас откроется новый раздел в меню, ранее недоступный.

Если у вас были и другие доходы, то оставьте строку по справкам. Если же за год вы можете отчитаться лишь по выручке от бизнеса, уберите флажок из этой строки.

Выберите способ подтверждения.

В меню откройте следующее поле.

Здесь вносится информация о соискателе — о вас.

Сначала запишите свое имя — обратите внимание на регистр.

ИНН — индивидуальные предприниматели обязаны указать номер, а обычные граждане — нет.

Укажите дату рождения и место — как в паспорте.

Теперь выберите документ.

Откроется список, здесь найдите свой документ.

Укажите реквизиты паспорта или иного документа, которым вы пользуетесь вместо паспорта (при его отсутствии).

Даты добавляются через встроенный календарь.

Номер телефона записывается по желанию. По нему проверяющий инспектор может связаться с вами при необходимости.

Откройте следующее поле.

Сюда вносится информация о вашем бизнесе.

Сначала нужно указать ОКВЭД. Нажмите на кнопку.

Здесь оставьте флажок в строчке для предпринимателей.

Теперь выберите вашу деятельность.

По мере ваших заполнений будет формироваться ОКВЭД. Проверьте, правильно ли вы его ввели.

Он появится в таблице.

Теперь укажите доходы — без НДС.

Вам сразу будет предоставлен вычет в 20%. Но если вы хотите добавить издержки, то нажмите на строку.

Появятся новые графы.

Распределите доходы по графам.

Запишите общую сумму.

Теперь самое главное — корректировка. Запишите базу и налог.

Укажите уплаченные авансы.

На этом отчет заполнен.

Вы можете посмотреть его в виде листов, можете сразу распечатать либо сохранить для направления по ТКС. Электронный формат можно загрузить в «Личный кабинет налогоплательщика» и отправить в ИФНС или перенести на флешку и отнести в инспекцию лично.

Образец заполнения декларации 3 НДФЛ.

При заполнении налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) за 2015 год рекомендуем использовать программу «Декларация 2015», которую можно бесплатно скачать на сайте ФНС России. Подробнее здесь.

Программа «Декларация 2015» также размещена на сайте Главного научно-исследовательского вычислительного центра (ГНИВЦ) ФНС России (www.gnivc.ru) в разделе «Декларации» рубрики «Программные обеспечения».

Исходные данные: Ливанова Наталья Михайловна (ИНН 772455555555) в 2015 году получила доход от ООО «Парк в Измайлово» в размере 171 000 рублей. Налог на доходы физических лиц удержан работодателем по ставке 13 процентов и полностью перечислен в бюджет.

В 2015 году Н.М. Ливанова произвела расходы на покупку квартиры у физического лица в сумме 2 500 000 рублей, Свидетельство о праве собственности оформлено на Н.М. Ливанову 22.10.2015, акт приема-передачи квартиры оформлен 25.10.2015.

С целью получения имущественного налогового вычета по расходам на приобретение квартиры, предусмотренного подпунктом 2 пункта 1 статьи 220 Налогового кодекса Российской Федерации (далее – Кодекс) Н.М. Ливановой необходимо приложить к налоговой декларации за 2015 год следующие документы:

1. документы, подтверждающие доходы, полученные от налогового агента:

— справка о доходах по форме 2-НДФЛ (далее — Справка по форме 2-НДФЛ) за 2015 год, полученная Н.М. Ливановой от ООО «Парк в Измайлово» (см. рисунок 1) – 1 страница;

2. документы, необходимые для получения имущественного налогового вычета по расходам на приобретение квартиры:

— копия Свидетельства о праве собственности на квартиру от 22.10.2015 – 1 страница;

— копии документов, подтверждающих уплату Н.М. Ливановой денежных средств продавцу квартиры в полном объеме – расписка на 1 странице;

— копия акта приема-передачи квартиры от 25.10.2015 – 1 страница.

Как сдать декларацию

Прежде всего определите адрес нужной налоговой, исходя из того, какая у вас регистрация: постоянная или временная.

Важно!

При наличии постоянной регистрации вы будете прикреплены к налоговой инспекции автоматически. Если регистрация временная – встать на налоговый учет необходимо самостоятельно.

Не имеет значения, что под территориальное обслуживание вашей инспекции не подпадают, например, ваши:

- фактическое проживание;

- место работы или учебы;

- адрес прохождения лечения или купленной (проданной) квартиры.

Номер нужной ИФНС можно найти здесь:

. Для этого необходима последовательность действий:

- введите свой адрес в таблицу, выпадающую при нажатии на строку «Адрес»;

- выберите свой регион (действие № 1 к рис. 1) и закладку «Контакты» (крайняя справа, также видна на рис. 1);

- найдите адрес инспекции по ее номеру.

Сдать форму 3-НДФЛ можно разными способами:

Личный визит в инспекцию

В бумажном виде в саму налоговую лично или через третье лицо по нотариальной доверенности можно сдать:

- пакет документов (если речь идет о возврате налога);

- только декларацию (в остальных случаях).

При формировании декларации через программу на выходе выбирайте машиночитаемую форму – это проще, чем доказывать в инспекции свое право отчитаться на бумаге, без приложения, например, флешки. На втором экземпляре попросите проставить отметку о приемке.

Плюс: Налоговый инспектор сразу выполнит базовую проверку документов и сообщит об изъянах.

Минус: Отнимет много времени, даже если вы записаны через сайт

или портал Госуслуг. Инспектор может отказать, затребовав дополнительные документы, не предусмотренные законодательством. Оспорить такие действия будет сложно, поскольку отказ будет на словах. Кроме того, есть риск потерять второй экземпляр с отметкой о предоставлении декларации. Если нет возможности сдать декларацию лично, на третье лицо необходима нотариальная доверенность (п. 3 ст. 29 НК РФ).

Почтовое отправление

Опустить конверт в почтовый ящик нельзя из-за обязательности описи вложения (п. 4 ст. 80 НК РФ).

Плюс: Не будет отказа в приемке; все взаимодействие с проверяющими формализовано. Не нужно нотариальное заверение полномочий на того, кто отправляет документы за вас.

У налоговой меньше времени на проверку, а значит меньше шансов найти ошибки и несоответствия (поскольку датой сдачи декларации считается дата почтового отправления по почтовому штемпелю, то срок начинает отсчет именно с этого дня, и у налоговой становится меньше дней на проверку за счет доставки).

Внимание!

Декларацию и опись, вложенные в почтовое отправление, должен подписать сам декларант.

Минус: Есть риск потерять почтовую квитанцию.

Отправка через личный кабинет налогоплательщика

Для отправки 3-НДФЛ с приложениями через личный кабинет на сайте ФНС достаточно простой электронной цифровой подписи (далее – ЭЦП), которая будет сформирована в личном кабинет бесплатно.

Плюс: Минимизировано влияние человеческого фактора.

Минус: Необходима регистрация в личном кабинете.

Отправка через сайт gosuslugi.ru

Этот способ почти никто не использует, так как обязательно наличие усиленной ЭЦП. А ее получение в удостоверяющем центре стоит около 1,5 тыс. руб. в год.

Отчетность по декларации физического лица: что такое 3-НДФЛ

Индивидуальным предпринимателем в обязательном порядке должны сдаваться в налоговую инспекцию отчеты формы 3-НДФЛ и 4-НДФЛ. Отчетность надо сдавать, даже если ИП не использует наемный труд. Отчет 2-НДФЛ сдается, если наемная рабочая сила имеется.

Этот отчет предоставляет органам информацию о числе наемников и о зарплатах, которые начисляются рабочим. 2-НДФЛ и КБК оформляется на каждого рабочего или на иных ФЛ, которые получали выплаты от ИП за отчетный период. 3-НДФЛ ИП — это форма НД по налогу на доходы ФЛ. В форме должны отражаться доходы, с которых не удерживался НДФЛ, при условии, что ИП выбрало общую систему оплаты налога (ОСНО). Сюда входит прибыль не только от деятельности ИП, но и иная прибыль, к примеру, доходы от сдачи в аренду.

Должен ли ИП сдавать 3-НДФЛ

Декларация формата 3-НДФЛ подается для исчисления налога, который должен заплатить гражданин. Обычно налог с дохода удерживается в автоматическом режиме. Его высчитывают из заработной платы по месту работника. Но за ИП производить такие расчеты некому, поэтому предприниматели самостоятельно подают декларации.

Однако не для всех ИП сдача декларации актуальна. В России действует несколько спецрежимов налогообложения для этой категории плательщиков. Некоторые из них предусматривают освобождение от уплаты НДФЛ, а значит, и от подачи соответствующей декларации.

Подача декларации может потребоваться при желании предпринимателя вернуть часть уплаченных налогов в качестве вычета. Так, при желании частично вернуть проценты по ипотеке 3-НДФЛ будет обязательным документом, наряду с несколькими справками.

На УСН

Предприниматели, работающие по упрощенному режиму выплаты налогов, не являются плательщиками НДФЛ, подавать декларацию им не нужно. Но вопрос должен ли ИП сдавать 3 НДФЛ на УСН, не так однозначен, здесь есть несколько исключений:

- Декларация подается при получении бизнесменом беспроцентного займа от организации, но только если он не получает от этой же структуры денежных средств за какие-либо работы, услуги, товары. Заимодавец в такой ситуации не может являться налоговым агентом, а материальная выгода от процентов облагается НДФЛ. Именно поэтому обязанность сдачи декларации и выплаты налога возлагается на предпринимателя.

- ИП потерял право применять спецрежим из-за несоблюдения условий. В подобных обстоятельствах автоматически происходит переход на общую форму налогообложения, и по итогам отчетного года требуется подача декларации.

- Предприниматель продает собственное имущество как физлицо и декларирует полученный доход для получения вычета (налогового возврата).

Бизнесмены на упрощенке должны уплачивать НДФЛ при выплате налогооблагаемых доходов гражданам. Это касается зарплаты наемных сотрудников.

На ЕНВД

Законодательство РФ освобождает предпринимателей на ЕНВД от выплаты НДФЛ. Нужно ли сдавать 3 НДФЛ ИП на ЕНВД, если он совмещает данный режим с другим? Здесь есть два варианта. Если имеет место совмещение с УСН, декларация не подается и НДФЛ не уплачивает. При совмещении с ОСН придется отчитаться перед налоговиками о доходах, но только о тех, что получены от видов деятельности на общем режиме.

Перечисление в бюджет налога и заполнение декларации на ЕНВД требуются при:

- Получении бизнесменом дохода, который не может облагаться ЕНВД.

- Утрате права на пользование режимом ЕНВД. Так, если в течение отчетного периода у ИП численность наемных работников переходит за сотню, его автоматически переводят на ОСН. По итогам этого года придется предоставлять 3-НДФЛ и выплачивать налог.

- Продаже бизнесменом собственного имущества, доход от продажи которого попадает под обложение налогом.

- Необходимости получения вычета в виде возврата НДФЛ в соответствии с законодательством.

Во всех остальных случаях ИП на «вмененке» не подает декларацию и не платит НДФЛ.

Патентная система

На патентной системе ИП вправе работать самостоятельно либо привлекать сотрудников, но не более 15 человек, учитывая самого предпринимателя. Патент приобретается на необходимое количество месяцев в году. Декларацию налоговикам бизнесмены на этом режиме не подают, равно как и не сдают отчеты в ФСС и ПФР.

Важно! Предприниматели, работающие по патенту должны сдавать форму 2-НДФЛ за работников, с который удержан либо не удержан налог.

ОСНО

Предприниматели на ОСНО в обязательном порядке подают декларацию формата 3-НДФЛ для фиксации их доходов, полученных в результате коммерческой деятельности. По сути, документ заменяет декларацию по налогу на прибыль.

Когда оформляется нулевая 3-НДФЛ?

Нулевую декларацию заполняют только те физические лица, которые зарегистрированы как индивидуальные предприниматели и которые выбрали общий режим налогообложения, при этом они не работают как ИП в течение года, не имеют совершенных операций, не получали доходов, не имели расходов.

Такая ситуация достаточно распространена, граждане как ИП встают на учет в налоговой, рассчитывая вести какую-то деятельность. При этом они либо осознанно выбирают общую налоговую систему (ОСНО), либо получают эту систему, так как не выбирают иной специальный режим налогообложения (упрощенный, вмененный, патентный).

Как правило, сначала деятельность действительно ведется, но в какой-то момент человек ее прекращает, забывая при этом закрыть свое предпринимательство.

Если ИП не закрыто официально через ИФНС, то физическое лицо по-прежнему является предпринимателем с определенными обязанностями перед налоговой — в том числе и по подаче отчетности в виде декларации 3-НДФЛ.

3-НДФЛ — это отчет, который сдается физическими лицами, желающими добровольно уплатить подоходный налог со своих доходов, либо планирующими получить налоговый вычет. Кроме того данная декларация сдается ИП, которые работают на ОСНО.

Образец заполнения 3-НДФЛ для ИП на общем налоговом режиме, которые ведут деятельность, можно скачать в данной статье.

Если ИП не ведет деятельность, то заполняет 3-НДФЛ в нулевом виде и сдает в ФНС в порядке, который предусмотрен для общего случая.

ИП на спецрежимах (УСН, ЕНВД), которые не ведут деятельность, заполняют нулевую декларацию, разработанную для данных налоговых режимов.

ИП на патентной системе отчетность по налогу не сдают.

Новая форма декларации 2020

Для нулевой декларации законодательство не предусматривает отдельной формы. Заполнять нужно тот же бланк, что формируется при подаче отчета при наличии предпринимательской деятельности ИП.

Утвержден новый бланк декларации Приказом ФНС России №ММВ-7-11/569@ в редакции приказа №ММВ-7-11/506@ от 07.10.2019.

Порядок подачи в ФНС для индивидуальных предпринимателей

Вариантов заполнения нулевой декларации о доходах и способах ее подачи в налоговый орган несколько.

Заполнить 3-НДФЛ ИП может одним из следующих способов:

- взять бланк в отделении ФНС и заполнить ручкой;

- распечатать актуальный бланк, найденный на просторах интернета (обязательно проверить, что форма соответствует текущему году) и заполнить ручкой;

- заполнить форму на компьютере, после чего распечатать;

- сформировать декларацию в электронном виде с помощью бесплатной программы от ФНС, после чего распечатать;

- составить 3-НДФЛ в кабинете налогоплательщика на сайте налоговой и передать в электронном виде.

Способы подачи отчета в ФНС следующие:

- Передача бумажного варианта из рук в руки лично при посещении отделения ФНС.

- Передача бумажной 3-НДФЛ через представителя (на него нужно оформить доверенность).

- Отправка бумажной декларации заказным письмом с описью вложения и уведомлением о вручении через Почту России.

- Электронная подача через ТКС.

ИП вправе выбрать любой удобный вариант для себя.

Сдать нулевую 3-НДФЛ в налоговое отделение за 2019 год нужно в срок до 30 апреля 2020 года включительно.