Корректировка реализации прошлого периода в сторону уменьшения

Содержание:

- Зачем нужны корректировки

- Шаг 2. Создание в 1С корректировочный счет-фактуры

- НДС-2020 в 1С: изменения, практика применения, подготовка к отчетности

- Увеличение

- Переход на “Зарплату и управление персоналом 3.1”

- Регистрация неучтенного документа на реализацию услуг

- Налоговый учет у заказчика ООО «Строймастер»

- Налоговый учет у подрядчика ООО «Элит»

- Ошибка выявлена – что делать?

- Централизация бухгалтерии в холдинге

- Увеличение

- Аннулирование ошибочно занесённого документа

- Уменьшение

- Корректировочный счет-фактура полученный (уменьшение цены товаров, текущий период)

- Корректировочный счет-фактура: нормативное регулирование

- Увеличение

- Реализация товара: проводки

- Алгоритм исправления ошибок в БУ

- Корректировка поступления в 1С 8.3 в сторону уменьшения

- Налоговая база исчисляется по итогам налогового периода только на основании имеющихся первичных документов

Зачем нужны корректировки

Любой налогоплательщик на ОСНО обязан своевременно подавать достоверную отчетность контролерам. При обнаружении недочетов и ошибок при расчете налоговой базы компания обязана подать корректировочную отчетность. Исправительный отчет подают в следующих случаях:

- стоимость реализованной продукции изменилась из-за установленных причин;

- в фискальном отчете обнаружены ошибки и недочеты, требующие корректировки;

- компания реализовала дополнительные услуги и товары по новым договорам;

- декларацию подали в ФНС позже установленного срока.

Исправительные сведения подают обе стороны, т. к. в сделке участвуют две стороны: покупатель и продавец. Правила, как отразить корректировки продаж в декларации по НДС, зависят от стороны сделки и от того, как изменяется сумма реализации: увеличивается или уменьшается.

Шаг 2. Создание в 1С корректировочный счет-фактуры

КСФ фиксирует произошедшие изменения в сумме и количестве отгруженного ранее товара. Он выписывается в случае необходимых исправлений, указанных в п.3 ст.168 НК РФ. по следующим пунктам:

- Название товара;

- Цена;

- Количество.

Выставление КСФ происходит с согласия сторон, участвующих в сделке, и рассматривается как дополняющий документ к первоначальному счету. Он должен быть подтвержден договором или дополнительным соглашением. Он отменяет законную силу счета, для изменения условий которого, был создан. Без первоначального счета КСФ не может быть основанием для зачета НДС.

Это двусторонний документ, так как для одного участника торговой операции он входящий, а для другого — выданный.

Для создания КСФ, необходимо открыть предыдущую накладную с отгрузкой подлежащих изменению товаров.

В нижней части документа будет находиться ссылка на счет-фактуру. По этой ссылке откроется требуемый счет.

КСФ создается в случае изменения цены в меньшую или большую сторону.

Уменьшение стоимости

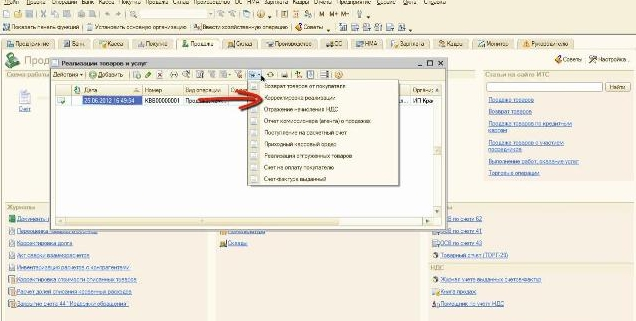

Для создания счета на уменьшение нужно перейти во вкладку «Продажа». Затем в «Реализация товаров» и выбрать документ, на основании которого будет проведена КСФ.

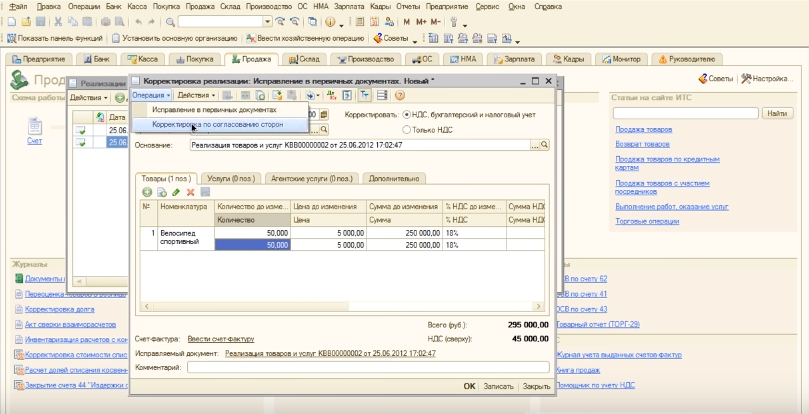

Клик «Ввести на основании» и в выпадающем окне выбрать «Корректировка реализации».

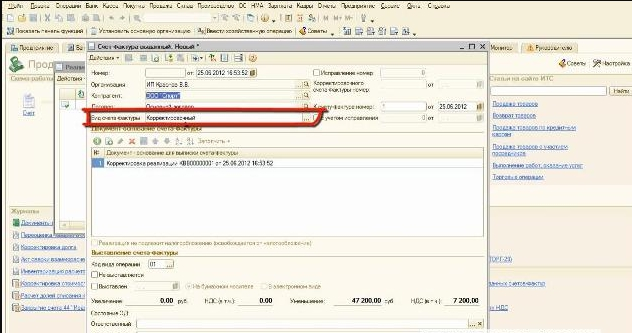

Откроется новое окно с документом, где вверху выбирается опция «операция», далее «Корректировка по согласованию сторон». Выполнится автоматическое заполнение необходимых полей и в графе «Основание» будет стоять тот документ, по которому была произведена первоначальная отгрузка или реализация.

После этого открыть вкладку «Корректировать» и выбрать НДС, бухгалтерский и налоговый учет.

На заметку! Если выбирать «НДС, бухгалтерский и налоговый учет» будут формироваться и исправляться проводки. А при выборе «Только НДС» формирования проводок не произойдет.

Затем перейти в раздел «Товары» и поменять необходимое значение. Остается записать данные и провести документ.

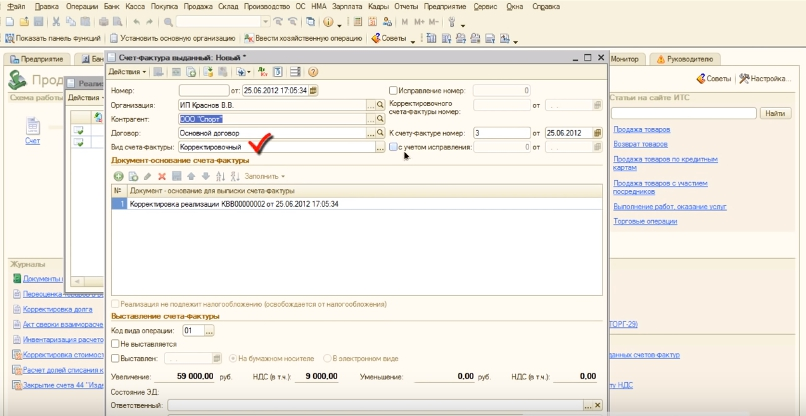

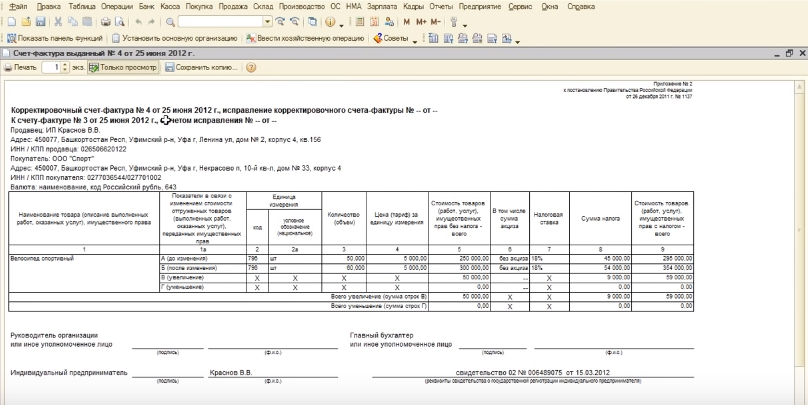

Для сформирования КСФ нажать «Ввести счет-фактуру». В графе «Вид счет-фактуры» проследить, чтобы был отображен пункт «Корректировочный».

Программа заполняет нужные поля документа самостоятельно. Следующий шаг — проставление даты передачи КСФ покупателю. «Код вида операции» обычно тоже проставляется автоматом, если этого не произошло, нужно его проставить вручную. Остается записать, провести и вывести готовый документ на печать.

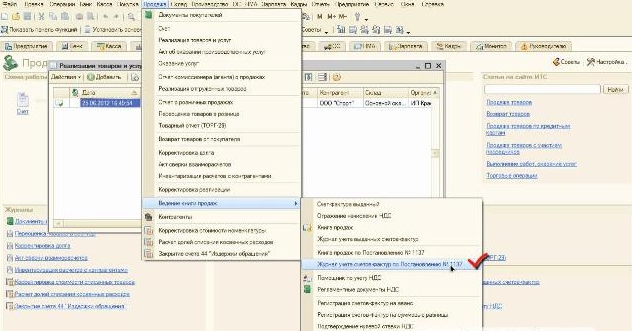

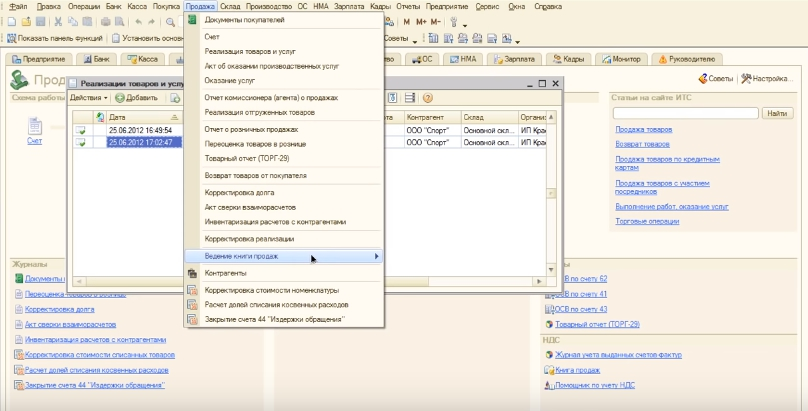

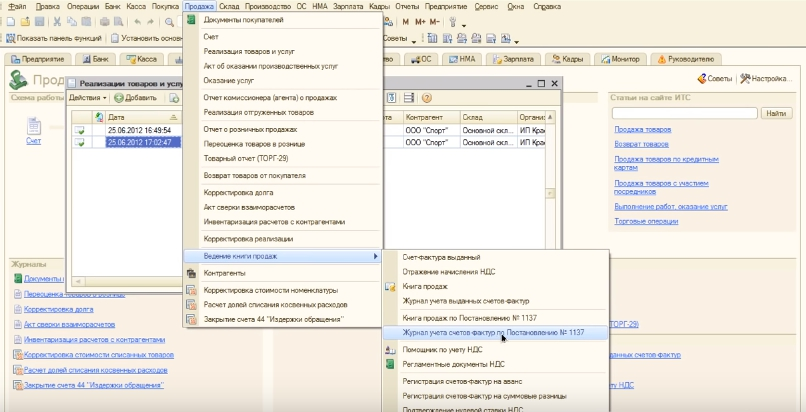

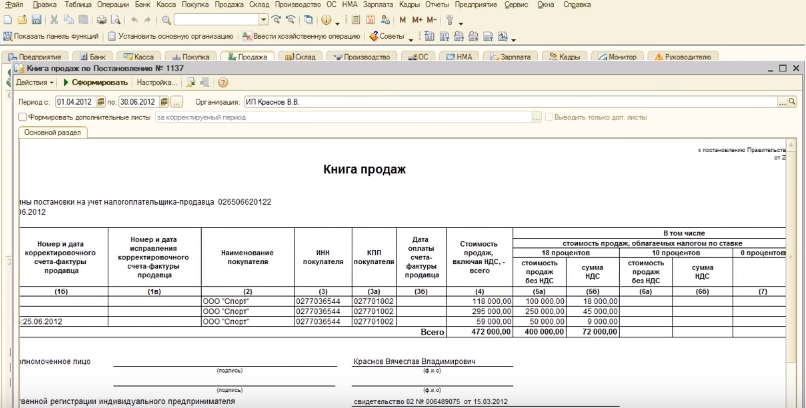

Когда КСФ сформируется в 1С его нужно зарегистрировать в журнал учета и в книге покупок. Для этого во вкладке «Продажа» нажать на «Ведение книги продаж». В выпавшем окне выбрать «Журнал учета счетов-фактур по Постановлению №1137».

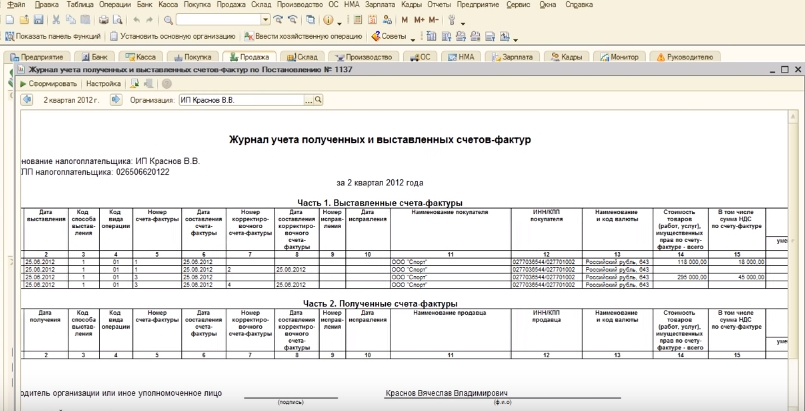

Откроется окно, где выбирается опция «Сформировать». Здесь отразятся оба счета.

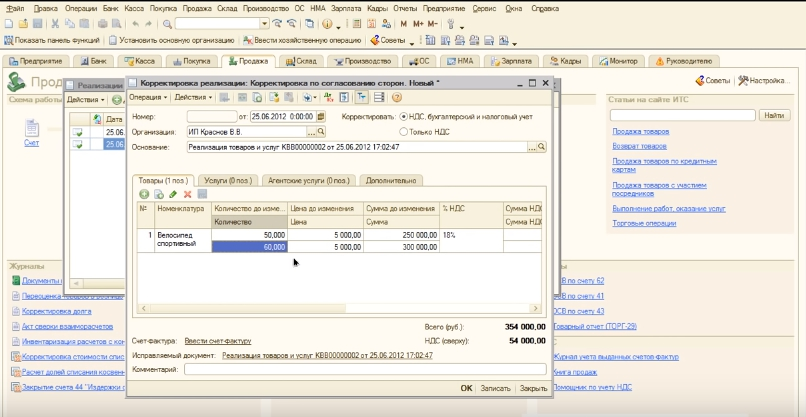

Увеличение стоимости

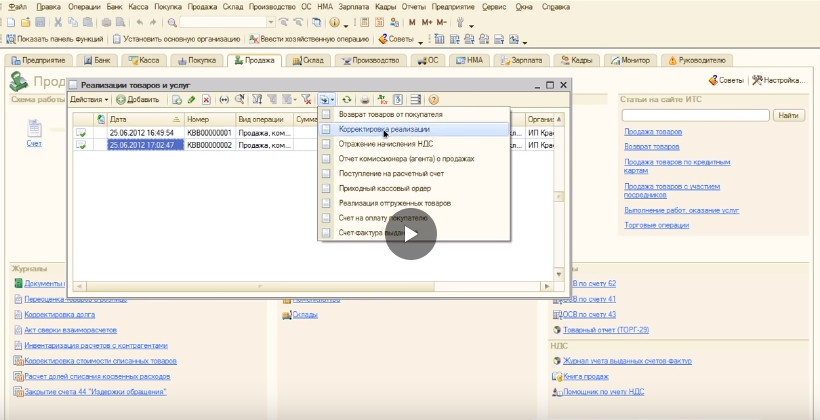

Для проведения корректировки с изменением суммы в сторону увеличения, необходимо выбрать счет нужного покупателя. В верхнем меню кликнуть «Ввести на основании», затем «Корректировка реализации».

Поставить галочку в поле «НДС, бухгалтерский и налоговый учет» дальше выбрать пункт «По согласованию сторон».

В открывшемся окне внести изменение в необходимую графу.

Следующие действия: записать, проводка, и введение счет-фактуры.

Проверить наличие признака «корректировочный». Выставить дату. Провести проводку. Откроется форма счет-фактуры готовая для распечатки.

После корректирования нужно провести регистрацию в «Книге продаж»,

и в журнале.

Чтобы провести такую операцию, в разделе «Продажа» выбрать «Ведение книги продаж» и далее «Журнал учета счетов-фактур по Постановлению № 1137. Кликнуть поле «Сформировать». Откроется журнал с отраженной счет-фактурой.

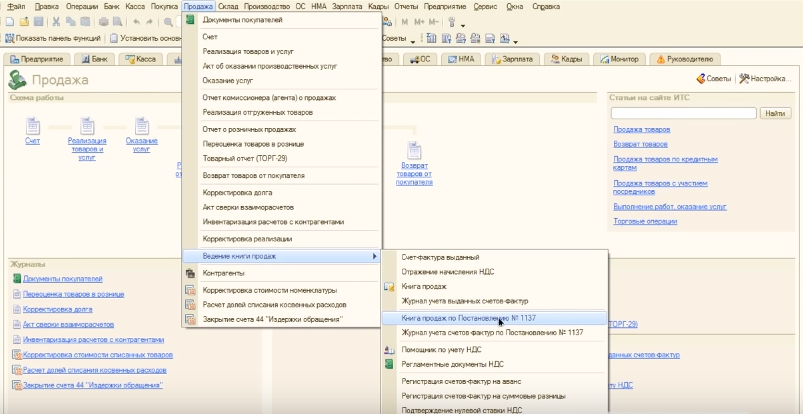

Также можно открыть «Книгу продаж» из раздела «Продажи». Она также выбирается из выпадающего меню и содержит надпись о постановлении 1137.

Необходимо «сформировать», и в открывшейся книге проверить измененную запись.

Важно! Если корректировка происходит в другой налоговый период, нужно сформировать «дополнительный лист», уточнить декларацию в соответствующем периоде и привести в порядок выплаты в налог.

НДС-2020 в 1С: изменения, практика применения, подготовка к отчетности

Бухгалтерский учет v8::БУ БП3.0 БУ НДС Бесплатно (free)

Статья об изменениях в налоговом законодательстве с 1 января 2020 года. Необходимо пользоваться только новыми электронными форматами счетов-фактур и УПД. В новых электронных форматах счетов-фактур учтена повышенная ставка НДС 20%, а также – введение обязательной маркировки товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС. В программных продуктах 1С актуальных версий (с подключенным сервисом 1С-ЭДО) формат автоматически сменится на действующий. Фирма «1С» реализовала функционал, который позволяет решить задачи маркировки товаров и обмена данными с ГИСМ.

21.06.2020 2351 Koder_Line

Увеличение

Пусть в текущем периоде выявлена ошибка во взаиморасчетах прошлого периода ООО «Альфа», после чего ООО «Бета» перечислила фирме за товар дополнительную сумму. Разница в объеме реализации составила 12000 руб., в том числе НДС. 12000 / 1,20 = 10000 руб. 12000 — 10000 = 2000 руб.

Как корректируется налоговая база по НДС при изменении цены реализации?

Проводки ООО «Альфа»:

- Дт 62 Кт 90-1 12000 руб. — доначисление выручки (с НДС).

- Дт 51 Кт 62 12000 руб. — получение денежных средств от ООО «Бета».

- Дт 90-3 Кт 68 2000 руб. — отражена дополнительная сумма НДС в бюджет.

- Дт 68 Кт 51 2000 руб. — перечислена дополнительная сумма НДС в бюджет.

На заметку! Согласно инструкции по применению плана счетов (пр. №94н от 31/10/2000 Минфина) и в зависимости от особенностей рабочего плана счетов, утвержденного учетной политикой, в проводках могут применяться соответственно счета 91 (вместо 90-1), 76 (вместо 62, 60).

Переход на “Зарплату и управление персоналом 3.1”

Интеграция Управление персоналом (HRM) Пользователю системы Бухгалтерский учет Управление персоналом (HRM) v8 v8::СПР ЗУП2.5 ЗУП3.x Россия БУ Бесплатно (free)

Сменила я тут работу и уже после того, как я приступила к исполнению обязанностей, мой новый начальник мне призналась, что выбор пал на меня только из-за того, что я знаю программу. Справедливости ради, эта уверенность была основана только на том, что я прошла тестирование, включающее только основные операции кадрового делопроизводства. Так или иначе, а работодатель попал в точку, нанимая меня в надежде, что я решу проблему: нужно перейти «с 8.2 на 8.3». Ничего сложного, скажет большинство, я тоже так говорю, но ситуация осложнялась некоторым количеством предшественников, которые уже «нафеячили» в программах до меня. Взять и сделать все заново мне не разрешили, так что пришлось исходить из того, что есть, и именно это дало пищу для размышлений и, в конце концов, привело к написанию этих рекомендаций.Если перед Вами стоит задача перехода с ЗУП 2.5 на ЗУП 3.1, я попробую облегчить Вам жизнь этой статьей.

01.02.2019 13968 VKuser24804875 33

Рассмотрим детальнее, как отражается КСФ в БУ у продавца:

- Сторно ДТ62 КТ90 – выручка уменьшена на разницу.

- Сторно ДТ90 КТ68 – вычет на сумму разницы.

- Сторно ДТ20 КТ60 – задолженность клиента уменьшена на разницу.

- Сторно ДТ19 КТт60 – разница НДС.

- ДТ19 КТ68 – восстановлен вычтенный ранее НДС.

Рассмотрим, как отражается КСФ на увеличение в БУ у продавца:

- ДТ62 КТ90 – увеличение стоимости выручки.

- ДТ68 КТ90 – принят к вычету налог.

- ДТ20 КТ60 – увеличена задолженность.

- ДТ19 КТ60 – изменена сумма налог.

- ДТ68 КТ19 – принят к вычету налог.

При внесении любых изменений в фактуры продавец должен предоставить счет, а покупатель – восстановить НДС. В обоих случаях вычету подлежит разница в суммах налога, начисленная до и после изменений. Любые изменения КСФ не являются основанием для подачи уточненной декларации.

Исправленный счет продавец должен отразить в книге продаж (увеличение стоимости) или книге покупок (уменьшение стоимости) в период его составления, а покупатель – в отчетном квартале. Вычеты по КСФ можно применять в течение 36 месяцев после составления документа.

Регистрация неучтенного документа на реализацию услуг

Проводки

По умолчанию документ формирует проводки.

Но в НУ ошибка исправляется в периоде обнаружения, поэтому:

- откройте период, если вы устанавливали Дату запрета редактирования;

- установите флажок Ручная корректировка;

- на вкладке Бухгалтерский и налоговый учет: в проводке Дт 62.01 Кт 91.01 удалите сумму в графе Сумма НУ Кт;

- вручную добавьте проводки на дату возникновения ошибки: Дт 62.01 Кт 90.01.1 в графе Сумма НУ Кт укажите сумму выручки в НУ;

- Дт 90.09 Кт 99.01.1 – закройте счет 90.09 для того, чтобы не пришлось перепроводить регламентную операцию Закрытие счетов 90, 91.

Не смотря на то что, дата проводок относится к прошлому периоду, граница последовательности в закрытии месяца не нарушается. Подробнее Почему при ручной корректировке проводок не нарушается граница последовательности?

Для целей учета НДС исправления также внесите вручную:

- по регистру НДС Продажи заполните: Запись дополнительного листа – Да;

- Корректируемый период – начало периода в который вносятся изменения;

- Сторнирующая запись доп.листа – Нет.

После таких дополнений исчисленный НДС отразится в дополнительном листе книги продаж в периоде выписки документов (IV квартал).

Налоговый учет у заказчика ООО «Строймастер»

В налоговой декларации по налогу на прибыль должны быть скорректированы расходы, так как сумма налоговой базы занижена и соответственно сумма налога к уплате тоже занижена. В уточненной декларации сумма налога на прибыль будет увеличена, которую необходимо будет доплатить.

Для представления корректирующей декларации по налогу на добавленную стоимость, необходимо:

- прежде всего вносятся изменения (уточнения) в книгу продаж (книгу покупок);

- на основании внесенных изменений формируется уточненная налоговая декларация по налогу на добавленную стоимость.

Согласно требованиям, Приказа ФНС России «О порядке преставления декларации по НДС» (абз. 3 п. 2 приложения № 2 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@), в состав уточненной декларации включаются следующие разделы декларации:

- Обязательно титульный лист бланка декларации, в котором указывается корректировочный номер декларации и период, за который представляются уточнения;

- Раздел 1, из которого сумма налога переносится в карточку расчета с бюджетом;

- Листы разделов и приложения к данным разделам, в которые были включены суммы операций по первичной декларации с необходимыми корректировками;

- Другие разделы и приложения к ним, если скорректированные суммы повлияли на исчисление налоговой база по налогу на добавленную стоимость.

Налоговый учет у подрядчика ООО «Элит»

В налоговой декларации по налогу на прибыль должны быть скорректированы расходы, так как сумма налоговой базы завышена и соответственно сумма налога к уплате тоже завышена, которую необходимо будет заявить «к уменьшению» поэтому согласно абз. 3 п. 1 ст. 54 НК РФ ООО «Элит» проведет перерасчет налоговых обязательств «к уменьшению» за тот же самый отчетный налоговый период, в котором выявлено искажение.

В нашем примере — это апрель 2021 г. Представлять УНД за 2017г. нет обязанности, согласно разъяснениям Минфина России «абз. 2 п. 1 ст. 81, подп. 1 п. 2 ст. 265 НК РФ, письмо Минфина России от 23.03.2012 № 03-07-11/79».

Подрядчиком выставляется корректировочная счет-фактура в сторону уменьшения в 5-ти дневной срок, который считается со дня подписания документов (договора-соглашения) и принимается излишне начисленный налог на добавленную стоимость к вычету «п. 3 ст. 168, п. 10 ст. 172 НК РФ, решение ВАС РФ от 11.01.2013 № 13825/12, п. 12 «Правило ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. постановлением № 1137»

Ошибка выявлена – что делать?

Обычно ошибочная информация вносится единовременно в накладную отгрузки или акт по услугам и в счёт-фактуру. Впрочем, практикой не исключаются ситуации, допускающие возможность неточности лишь в одном из них.

Итак, несоответствие документов реальному положению дел каким-либо образом выявлено одной из сторон сделки: продавцом или покупателем. Исправление ситуации происходит следующим образом:

- Контрагент, являющийся продавцом, предоставляет исправленный экземпляры документов поступления;

- Контрагент, являющийся покупателем, принимает их и регистрирует;

- Если данная неточность непосредственно влияет на ведущуюся в программном приложении информацию, эта ошибка устраняется корректировкой учётных данных.

Исправление первичной документации регламентировано ч.7 ст. 9 Закона №402-ФЗ и предполагает внесение корректив в реквизиты документа поступления без согласия сторон, лишь при уведомлении второй стороны договора:

- Стоимости любой из позиций документа;

- Количества любой из позиций;

- Суммы.

При работе с НДС и допущении ошибки в счёте-фактуре контрагент, реализующий товар или услугу, должен составить верный счёт-фактуру с внесением в него номера и даты исправления, действия по корректировке регламентированы соответствующими нормативно-правовыми актами.

На основании действующих рекомендаций для бухгалтеров распространёнными способами внесения поправок в первичную учётную документацию поступления предлагаются следующие:

- Изменение исходного учетного документа (кроме электронных версий, технические особенности которых исключают этот вариант);

- Оформление нового, корректирующего экземпляра.

Урок № 17. Дополнение from bobrowa on Vimeo.

Централизация бухгалтерии в холдинге

Рано или поздно крупные холдинговые структуры приходят к необходимости упорядочить ведение бухгалтерского и налогового учета в своих организациях.

Причины этого настолько очевидны, что не требуют пояснений.

В статье ниже мы расскажем, с чем предстоит столкнуться в ходе централизации, к каким трудностям можно и нужно приготовиться, и с какими ограничениями придется смириться.

В статье будут фигурировать две холдинговые структуры под условными названиями Холдинг А и Холдинг В. Это реальные проекты, в ходе которых решались задачи централизации бухгалтерского учета. Тем не менее названия условные, то есть авторам хочется выйти за рамки рассказа о конкретных проектах и поговорить о централизации учета в целом.

Увеличение

Пусть в текущем периоде выявлена ошибка во взаиморасчетах прошлого периода ООО «Альфа», после чего ООО «Бета» перечислила фирме за товар дополнительную сумму. Разница в объеме реализации составила 12000 руб., в том числе НДС. 12000 / 1,20 = 10000 руб. 12000 — 10000 = 2000 руб.

Как корректируется налоговая база по НДС при изменении цены реализации?

Проводки ООО «Альфа»:

- Дт 62 Кт 90-1 12000 руб. — доначисление выручки (с НДС).

- Дт 51 Кт 62 12000 руб. — получение денежных средств от ООО «Бета».

- Дт 90-3 Кт 68 2000 руб. — отражена дополнительная сумма НДС в бюджет.

- Дт 68 Кт 51 2000 руб. — перечислена дополнительная сумма НДС в бюджет.

На заметку! Согласно инструкции по применению плана счетов (пр. №94н от 31/10/2000 Минфина) и в зависимости от особенностей рабочего плана счетов, утвержденного учетной политикой, в проводках могут применяться соответственно счета 91 (вместо 90-1), 76 (вместо 62, 60).

Аннулирование ошибочно занесённого документа

Бывают ситуации, когда ошибочно занесён документ, например, создан дубль в базе 1С 8.3.

Аннулирование ошибочно занесённого документа в 1С 8.3 производится ручной операцией Сторно-операцией в Операции, введённые вручную из раздела Операции.

В поле Сторнирующий документ выбрать ошибочно введённый документ. Данный сторно документ сторнирует все проводки, а также начисление НДС:

Для занесения сторно операции в Книгу покупок необходимо создать Отражение НДС к вычету из страницы Операции:

- В документе необходимо установить все галочки;

- Обязательно указать дату записи дополнительного листа:

На закладке Товары и услуги:

- Заполнить данные из расчётного документа и установить отрицательную сумму;

- Проконтролировать, чтобы в поле Событие было установлено значение Предъявлен НДС к вычету:

Проверить правильно ли отражено аннулирование ошибочного документа можно в Книге покупок – раздел Покупки:

Уменьшение

Предположим теперь, что в марте ООО «Бета» подписало акт выполненных работ с ООО «Пиксель» на сумму 24000 руб., в том числе НДС, – установка и настройка нового ПО. В апреле в работе установленного программного обеспечения возникли сбои. Экспертиза определила неустранимый дефект ПО. ООО «Пиксель» с полученной от контрагента претензией полностью согласилось и в феврале вернуло деньги ООО «Бета». Такая операция отражается на счетах обеих фирм. 24000 / 1,2 = 20000 руб. 24000-20000 = 4000 руб.

ООО «Пиксель» (поставщик услуг)

Март:

- Дт 62 Кт 90-1 24000 руб. – начислена выручка (с НДС).

- Дт 90-3 Кт 68 4000 руб. – начислен НДС.

- Дт 51 Кт 62 24000 руб. – оплата от ООО «Бета» по акту выполненных работ.

Апрель (корректировка данных 1 квартала):

- Дт 91-2 Кт 62 20000 руб. – убыток, уменьшение продаж.

- Дт 68 Кт 62 4000 руб. – уменьшение НДС.

- Дт 62 Кт 51 24000 – возврат ООО «Бета» перечисленных ранее средств.

В данном случае также возможна проводка Дт 91-2 Кт 62 24000 руб. – уменьшение отражается вместе с НДС, Дт 68 Кт 91-1 4000 руб. – выделяется НДС на эту сумму, налоговый вычет на основании корректировочного счета-фактуры. Однако в инструкции к плану счетов связь 91 счета с НДС не обозначена. Вместе с тем учетный смысл счетов 90 и 91, безусловно, схож.

ООО «Бета»

Март:

- Дт 20, 26 Кт 60 20000 руб. – стоимость установки ПО включена в стоимость.

- Дт 19 Кт 60 4000 руб.

- Дт 68 Кт 19 4000 руб. – учтен НДС и принят к вычету.

- Дт 60 Кт 51 24000 руб. – оплата работ ООО «Пиксель».

Апрель:

- Дт 76/2 (поскольку была претензия) Кт 91/1 20000 руб. – зафиксирован прочий доход.

- Дт 76/2 Кт 68 4000 руб. – восстановление НДС по расчетам с ООО «Пиксель».

- Дт 51 Кт 76/2 24000 руб. – возврат денег от ООО «Пиксель».

Корректировочный счет-фактура полученный (уменьшение цены товаров, текущий период)

Входной НДС принят к вычету во II квартале. В программе отражены следующие операции:

08 октября Организация получает исправительный счет-фактуру, уменьшающий стоимость оборудования.

В программе в IV квартале необходимо отразить следующие операции:

Если же оборудование на момент исправления было уже принято к учету и на него начислялась амортизация, то потребуются внести дополнительные проводки:

- изменить первоначальную стоимость объекта ОС в сторону уменьшения;

- изменить сумму амортизации ОС в сторону уменьшения и пересчитать амортизацию за все месяцы до октября;

- внести изменения в регистр сведений для изменения параметров начисления амортизации.

Эти исправления в программе также не автоматизированы и регистрируются документом Операция, введенная вручную.

Главная — Документы

Корректировочный счет-фактура: нормативное регулирование

Корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения (в т. ч. в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав), является документом, служащим основанием для принятия продавцом сумм налога к вычету (п. 1 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не позднее 5 календарных дней со дня составления документов (дополнительного соглашения, иного первичного документа), подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) (п. 3 ст. 168 НК РФ).

Согласно пункту 8 статьи 169 НК РФ форма корректировочного счета-фактуры и порядок его заполнения, а также формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

В Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — Постановление № 1137) утверждена форма корректировочного счета-фактуры и правила его заполнения (Приложение № 2 к Постановлению № 1137).

С 01.07.2013 налогоплательщики вправе также выставлять единый корректировочный счет-фактуру, если изменяется стоимость поставленных (отгруженных) товаров (работ, услуг, имущественных прав), которые указаны в нескольких счетах-фактурах, выставленных ранее (п. 5.2 ст. 169 НК РФ).

При выставлении покупателю единого корректировочного счета-фактуры на уменьшение стоимости товаров продавец:

- принимает разницу по НДС к вычету в текущем налоговом периоде — в периоде корректировки. При этом право на налоговый вычет сохраняется в течение 3 лет с момента выставления корректировочного счета-фактуры (абз. 1 п. 13 ст. 171 НК РФ, п. 10 ст. 172 НК РФ);

- регистрирует выставленный корректировочный счет-фактуру в книге покупок.

Регистрация продавцом единого корректировочного счета-фактуры в книге покупок имеет ряд особенностей. Так, согласно Правилам ведения книги покупок, утв. Постановлением № 1137 (далее — Правила), при регистрации в книге покупок единого корректировочного счета-фактуры указываются:

- в графе 3 — порядковый номер и дата единого корректировочного счета-фактуры (пп. «з» п. 6 Правил);

- графа 4 — не заполняется (пп. «з» п. 6 Правил);

- в графе 5 — порядковый номер и дата составления единого корректировочного счета-фактуры (пп. «з» п. 6 Правил);

- в графе 9 — наименование покупателя из строки 3 «Покупатель» единого корректировочного счета-фактуры (пп. «м» п. 6 Правил);

- в графе 10 — идентификационный номер налогоплательщика-покупателя из строки 3б «ИНН/КПП покупателя» единого корректировочного счета-фактуры (пп. «н» п. 6 Правил);

- в графе 15 — данные из графы 9 по строке «Всего уменьшение (сумма строк Г)» единого корректировочного счета-фактуры (пп. «т» п. 6 Правил);

- в графе 16 — данные из графы 8 по строке «Всего уменьшение (сумма строк Г)» единого корректировочного счета-фактуры (пп. «у» п. 6 Правил).

| 1С:ИТС

Подробнее о корректировке налоговой базы по НДС при изменении стоимости товаров (работ, услуг, имущественных прав) см. в справочнике «Налог на добавленную стоимость» раздела «Налоги и взносы». |

Напомним, что с 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книг покупок и продаж, журнала учета счетов-фактур, утв. Постановлением Правительства РФ от 26.12.2011 № 1137.

Увеличение

Пусть в текущем периоде выявлена ошибка во взаиморасчетах прошлого периода ООО «Альфа», после чего ООО «Бета» перечислила фирме за товар дополнительную сумму. Разница в объеме реализации составила 12000 руб., в том числе НДС. 12000 / 1,20 = 10000 руб. 12000 — 10000 = 2000 руб.

Как корректируется налоговая база по НДС при изменении цены реализации?

Проводки ООО «Альфа»:

- Дт 62 Кт 90-1 12000 руб. — доначисление выручки (с НДС).

- Дт 51 Кт 62 12000 руб. — получение денежных средств от ООО «Бета».

- Дт 90-3 Кт 68 2000 руб. — отражена дополнительная сумма НДС в бюджет.

- Дт 68 Кт 51 2000 руб. — перечислена дополнительная сумма НДС в бюджет.

На заметку! Согласно инструкции по применению плана счетов (пр. №94н от 31/10/2000 Минфина) и в зависимости от особенностей рабочего плана счетов, утвержденного учетной политикой, в проводках могут применяться соответственно счета 91 (вместо 90-1), 76 (вместо 62, 60).

Реализация товара: проводки

Любая российская компания обязана организовать достоверный учет всех фактов хозяйственной деятельности, особенно в части операций по реализации товаров и услуг. О том, какими бухгалтерскими записями отражать такие операции, расскажем в нашей статье.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

В соответствии с действующими ПБУ, бухпроводки по реализации товаров, работ или услуг следует отражать в корреспонденции со счетом 90 «Продажи». Так как реализационный процесс является многоэтапным и затрагивает не только доходные показатели бухучета, но и расходные, к данному бухсчету целесообразно создавать отдельные субсчета:

- 90-1 «Выручка продаж/реализации»;

- 90-2 «Себестоимость продаж»;

- 90-3 «НДС»;

- 90-4 «Акцизы»;

- 90-9 «Прибыль/убыток от продаж».

Допустимо открытие специальных субсчетов, которые необходимы для детализации бухгалтерского учета в зависимости от специфики деятельности компании.

Также по счету 90 для эффективного контроля, анализа и управления преимущественно создать аналитический учет в разрезе видов реализуемой продукции и услуг.

Такая детализация позволит контролировать прибыльность и убыточность в разрезе каждой номенклатуры.

Работа с бухсчетом продаж организуется следующим образом:

- В течение одного отчетного месяца показатели аккумулируются на открытых субсчетах (90-1, 90-2, 90-3 и т. д.).

- По итогам месяца кредитовые обороты субсчета 90-1 «Выручка» сравниваются с суммарными дебетовыми оборотами по субсчетам 90-2 «Себестоимость», 90-3 «НДС» и другими при наличии показателей.

- Затем результаты отражаются на субсчете 90-9. Если показатели выручки превысили затраты предприятия на себестоимость продукции и налоги, то формируется прибыль, в противном случае — убыток.

Бухпроводки по реализации услуг

В учете операций по реализации работ или услуг имеются свои нюансы. Так, например, моментом признания услуг считается день ее фактического выполнения (оказания). Причем затраты, связанные с оказанием каких-либо услуг собираются на счете 20 «Основное производство» и счетах прочих производств 23, 29, а затем списываются на 90 счет без формирования промежуточных записей на счетах 41, 44.

|

Операция |

Дебет |

Кредит |

|

Выручка от оказанных услуг отражена в учете |

62 |

90-1 |

|

Списана себестоимость услуги |

90-2 |

20, 23, 29 |

|

Начислен НДС на стоимость оказанных услуг |

90-3 |

68 |

|

Списаны затраты, связанные с продажами |

90-5 |

44 |

|

На расчетный счет поступила оплата |

51 |

62 |

Оформляем корректировку реализации, проводки

Нередко в деятельности компаний встречаются такие ситуации, при которых необходимо сделать корректировку операций по продажам прошлых периодов. К примеру:

- покупатель затребовал снизить цену из-за выявления несоответствий характеристик уже отгруженного и оплаченного товара;

- осуществлен возврат некачественной или бракованной продукции прошлых месяцев;

- выявлены неточности и ошибки в учете, допущенные по вине ответственных лиц;

- компании договорились о предоставлении дополнительных скидок после оплаты и отгрузки ТМЦ, оказания услуг;

- не оговоренные договором скидки были предоставлены по ошибке менеджеров.

В таких случаях бухгалтеру следует составить специальные бухгалтерские записи. Причем исправления следует вносить, учитывая результат реализации. То есть при корректировке в сторону увеличения вносятся записи доначисления, аналогичные указанным выше, а если производится корректировка в сторону уменьшения, то будет иной порядок.

Корректировка реализации в сторону уменьшения, проводки

Покажем на примере. ООО «Весна» оказало услуги по ремонту на сумму 236 000 руб., в том числе НДС 36 000 руб. в декабре 2021 года. В марте 2021 года заказчик обнаружил, что часть работ не выполнена на сумму 18 000 рублей, в том числе НДС 2746 рублей. Заказчик выступил с требованием вернуть деньги.

|

Операция |

Дебет |

Кредит |

Сумма, руб. |

|

Декабрь 2021 года |

|||

|

Отражена выручка от оказания ремонтных работ |

62 |

90-1 |

236 000 |

|

Начислен НДС |

90-3 |

68 |

36 000 |

|

Поступила оплата от заказчика на расчетный счет |

51 |

62 |

236 000 |

|

Корректировка, март 2021 года |

|||

|

Отражено уменьшение выручки от реализации |

91-2 |

62 |

15 254 |

|

Отражен НДС к уменьшению |

68 |

62 |

2746 |

|

Средства за невыполненные работы перечислены заказчику |

62 |

51 |

18 000 |

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в БУ в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

«закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки: в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

в бухгалтерской отчетности ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода вносится в БУ в декабре (п. 6 ПБУ 22/2010):

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен: в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Подробнее Практикум по исправлению в БУ ошибки прошлого года, выявленной до подписания отчетности

Несущественные ошибки прошлых лет, выявленные после подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода осуществляется как для несущественных ошибок в периоде обнаружения ошибки через 91 счет (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен: в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, по умолчанию подставляется.

в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Алгоритма для корректировки прошлого года 1С 8.3 не заложено, но принцип исправления такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т. к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен: в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе:

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для исправления таких ошибок в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С корректировка прошлого года осуществляется только через 91 счет, а в этой ситуации исправление должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка: изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

Корректировка поступления в 1С 8.3 в сторону уменьшения

Корректировка поступления

Откорректируйте сумму услуг документом Корректировка поступления. Создайте его на основании документа Поступление (акт, накладная).

Укажите:

- Вид операции — Корректировка по согласованию сторон;

- Документ № от — номер корректировочного документа, например, соглашения;

- Отражать корректировку — Во всех разделах учета, т.к. корректируется не только НДС, но и сумма затрат;

- флажок Восстановить НДС в книге продаж — устанавливается.

На вкладке Услуги скорректируйте суммы.

Проводки

Формируются проводки

- Дт 19.04 Кт 68.02 — восстановлен НДС;

- Дт 19.04 Кт 60.01 — скорректирован принятый к вычету НДС;

- Дт 26 Кт 60.01 — скорректированы затраты на ретро-скидку.

Регистрация Корректировочного СФ от поставщика

Номер КСФ поставщика укажите внизу формы документа Корректировка поступления.

КСФ отразится в Книге продаж за 4 квартал, т. е. в периоде корректировки.

Отчет Книга продаж сформируйте из раздела Отчеты – НДС – Книга продаж. PDF

Налоговая база исчисляется по итогам налогового периода только на основании имеющихся первичных документов

В НК РФ говорится о выявлении ошибки или искажения, в связи с чем возникает вопрос: можно ли применять эту норму, если занижение расходов в прошлых периодах произошло потому, что расходы не были отражены вообще по причине отсутствия первичных документов, которые появились только в текущем периоде?

Разъяснения по этому вопросу даны в Письме Минфина России от 13.04.2016 № 03-03-06/2/21034.

На основании НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в Налоговом кодексе, применяются в том значении, в каком они употребляются в этих отраслях законодательства, если иное не предусмотрено названным кодексом.

Правила исправления ошибок в бухгалтерском учете установлены ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности».

При этом не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности.

Неотражение данных, выявленное в результате поступления новой информации, которая не была доступна организации на момент отражения операции в регистрах бухгалтерского учета, ошибкой не признается (п. 2 ПБУ 22/2010).

Что касается арбитражной практики, в качестве примера можно привести Постановление Девятого арбитражного апелляционного суда от 17.07.2018 № 09АП-27328/2018 по делу № А40-243116/17. В нем говорится следующее.

Налоговая база исчисляется по итогам налогового периода только на основании имеющихся в распоряжении налогоплательщика первичных документов. НК РФ не позволяет налогоплательщику учитывать расходы в отсутствие подтверждающих их документов. В тех случаях, когда подтверждающие расходы первичные документы получены в следующем периоде, налогоплательщик включает затраты в расходы только в периоде, в котором получены соответствующие документы.

Аналогичный подход к возможности учета в текущем отчетном (налоговом) периоде расходов, относящихся к прошлым отчетным (налоговым) периодам, выявленных в результате получения первичных документов в текущем периоде, подтверждается судебной практикой (см. постановления АС МО от 20.11.2014 по делу № А40-6045/14, АС ПО от 21.10.2015 по делу № А12-1969/2015) и письмами Минфина России от 24.03.2017 № 03-03-06/1/17177, от 04.04.2017 № 03-03-06/1/19798, от 13.04.2016 № 03-03-06/2/21034, от 27.06.2016 № 03-03-06/1/37152).