Оборачиваемость дебиторской задолженности (формула)

Содержание:

- Анализ оборачиваемости

- Что если показатель снижается

- Что если показатель снижается

- Как рассчитать коэффициент оборачиваемости дебиторской задолженности

- Резервы ускорения оборачиваемости

- Экономическое обоснование (значение)

- Определение:

- Экономический смысл

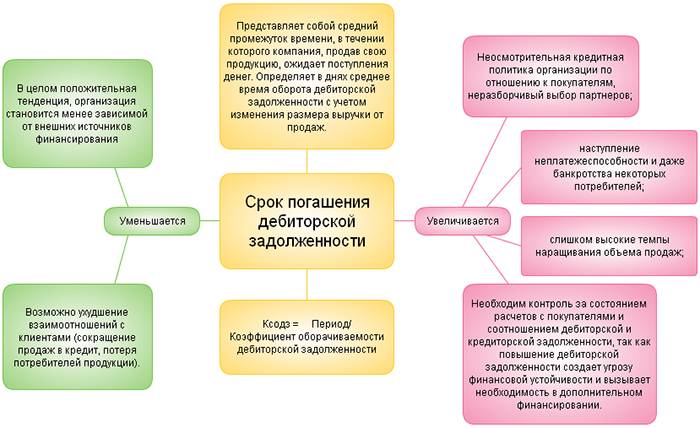

- Срок

- Интерпретация коэффициента оборачиваемости дебиторской задолженности

- Коэффициент ее оборачиваемости

- Правила расчёта и формула

- Формула оборачиваемости дебиторской задолженности

- Формирование системы кредитных условий

- Необходимость в расчете

- Средние статистические значения по годам для предприятий РФ

Анализ оборачиваемости

Одним из показателей, без которого невозможно произвести расчет оборачиваемости дебиторской задолженности, принято считать период оборота либо взыскания. Формула для его исчисления была рассмотрена выше.

Для возможности определения эффективности трудовой деятельности отдельно взятых наемных рабочих либо структурного подразделения в целом фактические коэффициента подлежат сравнению с нормативами.

Вычислить, как трудовая деятельность рабочих могла оказать влияние на производственный процесс всей компании в целом можно благодаря расчету отклонения от нормы, которое, соответственно, требует тщательного разложения на оказывающие влияния нюансы.

Одним из таких нюансов по праву считается средняя заработная плата за год.

Для исчисления средней годовой заработной платы (СГДЗ) следует:

- суммировать остаточный размер ДЗ до начала и в период завершения отчетного периода;

- разделить полученный при исчислении результат на 2.

Формула определения имеет вид:

Остаточный размер ДЗ на момент завершения отчетного периода напрямую будет зависеть от суммы остатка на начало и полученной прибыли на протяжении всего периода, включая иной доход.

По сути, на период оборота могут оказать существенное влияние такие факторы:

- ДЗ на начало отчетного периода;

- финансовые поступления на протяжении всего периода;

- размер начисленной прибыли за весь отчетный период;

- суммарное число дней в отчетном периоде.

Произвести фактический анализ оборачиваемости ДЗ можно путем применения такой формулы:

- в числителе содержится фактический показатель период оборота ДЗ, умноженный на частное суммарное число дней в периоде (КД) и фактически полученной прибыли;

- в знаменателе отображается плановый показатель периода оборота ДЗ, который умножен на частное суммарное число дней в отчетном периоде (КД) и плановой прибыли.

Такое соотношение фактической и плановой прибыли является окончательным показателем. В дальнейшем на оборачиваемость может повлиять фактор, который раскладывает средние имеющиеся коэффициенты ДЗ, сформировавшиеся в компании по факту, но при этом которые были ранее спланированы.

Плановая прибыль не всегда может соответствовать установленному нормативу, который был разработан для оборачиваемости ДЗ.

В процессе проведения анализа необходимо будет отклонение фактических показателей ПСД от плановых условно разделить на несколько составляющих:

- отклонение по факту от установленного планового;

- отклонение планового от установленной нормы.

Благодаря этому можно будет провести необходимый анализ без допущения в нем каких-либо ошибок.

Как управлять оборачиваемостью дебиторской задолженности? Узнайте из данного видео.

Об авторе

- Григорий Знайко

- Журналист, предприниматель. Веду свое дело и не понаслышке знаю проблемы и сложности, с которыми стакиваются ИП и ООО.

Свежие публикации

- 2020.07.08Иностранные организацииРезидент и нерезидент РФ: кто это и чем отличаются

- 2020.06.29Специальная оценка условий трудаТаблица классов условий труда и правила по оценке

- 2020.06.25Аттестация, повышение квалификацииОбразец положительной характеристики с места работы

- 2020.06.18Трудовая дисциплинаКак правильно написать объяснительную записку

Что если показатель снижается

Если длительность оборота дебиторского долга падает, это хороший признак. Если продолжительность оборота дебдолга растет, это неплохой признак того, что у фирмы добросовестные дебиторы, выполняющие обязательства, согласно условиям договора. Кроме того, он указывает, что руководитель компании выбрал правильный путь, грамотно реализовал кредитную политику и имеет налаженную систему взысканий

Но при этом важно не слишком давить на контрагентов, иначе они откажутся сотрудничать со слишком требовательным партнером. Спрос на их продукцию упадет, а значит, будет меньше путей для сбыта

Важно грамотно соблюдать баланс.

Что если показатель снижается

Если длительность оборота дебиторского долга падает, это хороший признак. Если продолжительность оборота дебдолга растет, это неплохой признак того, что у фирмы добросовестные дебиторы, выполняющие обязательства, согласно условиям договора. Кроме того, он указывает, что руководитель компании выбрал правильный путь, грамотно реализовал кредитную политику и имеет налаженную систему взысканий

Но при этом важно не слишком давить на контрагентов, иначе они откажутся сотрудничать со слишком требовательным партнером. Спрос на их продукцию упадет, а значит, будет меньше путей для сбыта

Важно грамотно соблюдать баланс.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности

Теперь рассмотрим, как вычислить значение коэффициента оборачиваемости дебиторских обязательств. Сделать это несложно. Необходимо произвести следующие вычисления:

выручка от продаж : средняя сумма дебиторской задолженности.

Обратите внимание, что необходимо именно среднее арифметическое значение задолженности. То есть, например, если вы считаете коэффициент за квартал, предварительно необходимо взять долговые обязательства на начало квартала, сложить его со значением на конец периода и разделить на 2

Формула по данным бухгалтерского баланса будет выглядеть так:

010 строка : 0,5 (230 строка на начало года + 230 строка на конец года + 240 строка на начало года + 240 строка на конец года).

Пример расчёта коэффициента оборачиваемости

Для наглядности разберём упрощённый вариант расчёта коэффициента оборачиваемости «дебиторки» за квартал.

-

Вычисление среднего значения дебиторской задолженности.

Допустим, на начало квартала долг равен 100 000 рублей, на конец — 50 000 рублей. Считаем: (100 000 + 50 000) : 2 = 75 000 рублей. - Вычисление коэффициента. Зная среднее значение задолженности и выручку от продаж легко вычислить коэффициент. Допустим, выручка равно 1,5 миллиона рублей. Считаем: 1 500 000 : 75 000 = 20.

Коэффициент текущей задолженности показывает новые пути развития предприятия

Интерпретация значения коэффициента оборачиваемости

Самое важное не вычислить коэффициент, а правильно интерпретировать его экономическое значение

Первое, на что необходимо обратить внимание, это факт того, что нормативное значение данного показателя в разных отраслях бизнеса будет отличаться

Для сельского хозяйства нормальным является значение 4,8, для пищевой и перерабатывающих отраслей — 8, для торговли и других — 12

Важно отслеживать динамику коэффициента. Увеличение оборачиваемости «дебиторки» является хорошей тенденцией

Уместно сравнивать оборачиваемость со средними значениями на рынке, чтобы понимать насколько вектор развития компании совпадает с общим рыночным, а также с данными других компаний в отрасли (однако узнать эту информацию фактически невозможно, она фактически является частью коммерческой тайны).

Резервы ускорения оборачиваемости

Эффективность использования средств компании зависит от умения ею управлять, поэтому для ускорения оборачиваемости необходимо внедрить следующие мероприятия:

- повысить уровень производства;

- упростить расчеты с контрагентами;

- улучшить инкассацию выручки;

- ограничить деньги в кассах, на расчетном счете банка;

- выполнить намеченные хозяйственные планы;

- контролировать оборот средств.

Способы ускорения оборачиваемости, связанные с модернизацией производства:

- Устранение простоев и перерывов в работе, уменьшение продолжительности технологических процессов.

- Экономия энергетических, топливных, сырьевых ресурсов.

- Внедрение прогрессивных технологий.

- Сокращение интервалов между поставками товаров.

- Увеличение объемов покупаемого сырья и сбыта продукции.

- Своевременная доставка отгруженной продукции со склада.

- Привлечение большего числа менеджеров для быстрой обработки заказов.

- Развитие логистики, улучшение организации складской деятельности.

Экономическое обоснование (значение)

Период оборачиваемости дебиторской задолженности позволяет оценить результативность использования долговых обязательств. Главной целью компании является постоянное увеличение показателя оборачиваемости. Для достижения этой цели следует увеличить выручку, полученную путем реализации товаров либо уменьшить размер ДЗ за определенный отрезок времени

При заключении договора о предоставлении рассрочки контрагентам, очень важно произвести оценку платежеспособности партнеров по бизнесу

Каждая компания, ведущая хозяйственную деятельность, должна выбрать один из видов кредитной политики. На сегодняшний день существует умеренный, консервативный и агрессивный тип кредитной политики. Использование первого типа позволяет получить жесткий контроль финансовых средств. Такая политика позволяет значительно сократить риск невозврата финансовых средств. Умеренная кредитная политика подразумевает наличие среднего уровня риска потери долговых обязательств. Последний тип подразумевает минимальный уровень требований к заемщикам. Компании, отказывающиеся от проведения проверок своих контрагентов, имеют высокий риск потерять выданные активы.

Период оборота ДЗ наглядно отражает эффективность бизнеса. Случаи, когда товар передан третьим лицам по договору о предоставлении рассрочки, являются косвенными потерями компании, поскольку финансовые средства не могут быть использованы в нынешнем цикле оборота. Также следует учитывать риск, что компания, имеющая задолженность, может закрыться или приобрести статус банкрота. Обобщая все вышесказанное можно сделать вывод, что индекс оборачиваемости дебиторской задолженности применяется с целью выявления методов увеличения рентабельности компании.

Где используется операция

Как уже было сказано выше, информация о скорости оборачиваемости дебиторской задолженности используется для выбора одного из методов увеличения уровня рентабельности компании. Основываясь на данном экономическом анализе, руководитель компании или коммерческий директор составляют стратегию увеличения количества прибыли.

Помимо этого, данные показатели используются сотрудниками маркетингового отдела. Данные расчеты ложатся в основу разработки методов увеличения объема реализации продукции. Нередко, результатами экономического анализа пользуются юридические подразделения и служба безопасности, для составления различных отчетов.

Показатель измеряет эффективность работы с покупателями в части взыскания дебиторской задолженности, а также отражает политику организации в отношении продаж в кредит

Управление

Перед заключением сделки о предоставлении рассрочки, очень важно определить уровень платежеспособности контрагента. Нужно отметить, что экономический анализ следует проводить при заключении сделок как с новыми, так и проверенными партнерами

Подобный шаг позволяет снизить вероятность возникновения просроченных платежей и других конфликтов. Составлением договора об отсрочке платежа должны заниматься юристы. Контракт должен в обязательном порядке содержать информацию о лицах, участвующих в сделке, уровне их ответственности и размерах штрафных санкций в случае нарушения сроков возврата денежных средств.

Данный контракт используется в качестве основания для действий, связанных с управлением ДЗ. Управление дебиторской задолженностью тесно взаимосвязано с анализом клиентов. Всех контрагентов можно разделить по следующим критериям:

- По типу контрагента – основной, новый или потенциальный партнер.

- По месторасположению клиента.

- По менеджерам.

- По уровню задолженности.

В целях ускорения скорости оборота ДЗ, компания должна предложить своим контрагентам дополнительные льготы. Своевременное погашение займов позволит клиентам получить повышенную скидку или больший объем товарной продукции. Данная политика наглядно демонстрирует, что своевременное погашение долговых обязательств приносит дополнительную выгоду. Такой шаг оказывает позитивное воздействие на материальное состояние организации и отношение с контрагентами.

https://youtube.com/watch?v=TBfvlqc-DHY

Определение:

Срок погашения дебиторской задолженности – коэффициент работы с клиентами, демонстрирующий скорость, с которой те гасят собственные финансовые обязательства. Он дает представление об их финансовой дисциплине. Рассчитывают его в днях, путем деления произведения среднегодовой дебиторской задолженности на 360 (кол-во дней в календарном году) на выручку. При помощи коэффициента появляется возможность анализировать эффективность проводимой работы по погашению дебиторской задолженностью. Показатель не может быть выше максимального срока кредита товаров, принятого в компании.

Экономический смысл

Главная цель заключается в возможности существенно увеличить показатель оборачиваемости, которую можно достичь несколькими вариантами:

- повышением выручки от реализации;

- снижением показателей ДЗ за определенный период.

Для этого достаточно будет на ранней стадии предоставления займа иным фирмам осуществить их проверку на предмет финансовой стабильности.

Условно кредитную политику компании можно разделить на несколько типов:

- консервативная;

- умеренная;

- агрессивная.

В первом типе компании часто стремятся к достижению наиболее жесткого контроля своего финансового капитала для минимизации различных рисков. В случае умеренной политики компании все построено на среднем риске утраты своего капитала.

Последний тип политики подразумевает под собой наивысшую степень риска утратить свои кредитные средства. Отличается она минимальными требованиями к заемщикам и отсутствием каких-либо проверок.

Срок

Определив скорость погашения долговых обязательств в днях можно с легкостью рассчитать усредненный период, который нужен предприятию для взыскания задолженности у своих должников.

Рассмотрим, каким способом можно будет определить период оборачиваемости ДЗ:

Срок оборачиваемости ДЗ = 360 / коэффициент оборачиваемости ДЗ

По причине того, что в рассматриваемом примере указаны сведения поквартально, то в формуле возникает необходимость использования суммарного числа дней, которые полностью соответствуют исследуемому периоду:

- срок за 1 квартал 2019 = 91 / 0,52 = 175 дней;

- срок за 2 квартал 2019 = 91 / 0,69 = 131 день;

- срок за 3 квартал 2019 = 92 / 0,85 = 108 дней.

Можно сделать выводы: согласно исследованию полученных результатов, потребительская/покупная способность контрагентов предприятий существенно выросла – в первом квартале ДЗ погашалась 175 дней, во втором – 131 день, в третьем – всего 108 дней.

Интерпретация коэффициента оборачиваемости дебиторской задолженности

Оборачиваемость дебиторской задолженности в днях прямо указывает на эффективность, отображает финансовые и операционные показатели компании. Желателен высокий коэффициент (то есть, чем ниже значение, тем лучше). Он указывает на следующее:

- Погашение дебиторской задолженности осуществляется часто и эффективно;

- У компании имеется качественная клиентская база, которая способна быстро выплатить свои долги;

- Компания следует консервативной кредитной политике, такой как политика чистых 20 дней или даже 10 дней нетто.

С другой стороны, низкий коэффициент оборачиваемости дебиторской задолженности свидетельствует о том, что процесс взыскания в компании неудовлетворительный. Это может быть связано с тем, что компания продлила условия кредита некредитоспособным клиентам, испытывающим финансовые трудности.

Кроме того, низкий коэффициент может указывать на то, что компания слишком долго продлевает свою кредитную политику. Иногда это можно увидеть в управлении прибылями, когда менеджеры предлагают очень длительную кредитную политику для увеличения продаж. В соответствии с принципом временной стоимости денег, чем дольше компания получает от продаж в кредит, тем больше денег она фактически теряет или тем менее ценны продажи компании. Поэтому низкий или снижающийся коэффициент оборачиваемости дебиторской задолженности считается вредным для бизнеса.

Коэффициент ее оборачиваемости

КоДЗ — это коэффициент эффективности или активности, который определяет, сколько раз бизнес может превратить свою дебиторку в денежные средства в течение определенного количества времени. Он определяет, насколько эффективно компания использует свои активы. Другими словами, он измеряет, сколько раз бизнес может собирать среднюю сумму дебиторки в течение года.

Коэф. относится к каждому случаю, когда компания собирает свою среднюю дебиторку. Если в течение года у компании была средняя сумма ДЗ в размере 100 000 рублей и она взимала 200 000 рублей ДЗ, то это означает, что компания дважды увеличила свою ДЗ, поскольку она дважды собирала сумму средней ДЗ.

В некотором смысле КоДЗ также можно рассматривать как коэффициент ликвидности. Компании более ликвидны, если они могут быстрее превращать свою дебиторку в денежную форму.

Правила расчёта и формула

Оборачиваемость дебиторской задолженности, формула выведения коэффициента:

Объем продаж

ОБЪЕМ ПРОДАЖ – это показатель годового оборота продаж компании.

СРЕДНЯЯ ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ – это сумма средств продаж начала и конца года, разделенная напополам. Для точности подставляют усредненное значение динамики в течение всего года.

По этой формуле определяют скорость оборота средств, насколько эффективно отлажен сбыт и взаимодействие с покупателями, хорошо поставлена система реализации, последующего получения непосредственной прибыли на счета компании.

Существует и альтернативный способ подсчета без вывода коэффициента:

Эта формула позволяет проанализировать скорость изменения динамики за год, отображает количество дней, которые компания тратит на возврат долгов от покупателей. Также используется для определения периода, в течение которого задолженность не оплачивается клиентами. Результат используют для построения новой политики продаж организации.

Существует две формулы подсчета: выведение коэффициента и определение периода без приема платежей от клиентов. Оба варианта используют для определения эффективности работы компании и скорости получения выручки.

Формула оборачиваемости дебиторской задолженности

Бухгалтеры и аналитики используют оборачиваемость дебиторской задолженности, чтобы измерить, насколько эффективно компании взыскивают (истребуют) кредит, который они предоставляют своим клиентам. Показатель описывается как отношение средней дебиторской задолженности за период к чистым продажам в кредит за тот же период.

Чтобы рассчитать рассматриваемую оборачиваемость, нужно сложить начальную и конечную дебиторскую задолженности и разделите ее на 2. Результат – средняя дебиторская задолженность за расчетный период. На это значение нужно разделить общие или чистые продажи в кредит за год для среднего оборота дебиторской задолженности. Формула выглядит так:

Одз=2×Чпк/(Ндз+Кдз)

, где:

- Одз – оборачиваемость дебиторки;

- Чпк – чистые продажи в кредит;

- Ндз и Кдз – начальная и конечная дебиторка соответственно.

Все поставленные товары и оказанные услуги, за которые не получена оплата, считаются поставленными в кредит. Поэтому берется неполученная за расчетный период сумма за них, а не за все продажи.

Формирование системы кредитных условий

В состав этих условий входят следующие элементы:

- срок предоставления кредита (кредитный период);

- размер предоставляемого кредита (кредитный лимит);

- стоимость предоставления кредита (система ценовых скидок при осуществлении немедленных расчетов за приобретенную продукцию);

- система штрафных санкций за просрочку исполнения обязательств покупателями.

Срок предоставления кредита (кредитный период) характеризует предельный период, на который покупателю предоставляется отсрочка платежа за реализованную продукцию. Увеличение срока предоставления кредита стимулирует объем реализации продукции (при прочих равных условиях), однако приводит в то же время к увеличению суммы финансовых средств, инвестируемых в дебиторскую задолженность, и увеличению продолжительности финансового и всего операционного цикла организации.

Поэтому, устанавливая размер кредитного периода, необходимо оценивать его влияние на результаты хозяйственной деятельности в комплексе.

Размер предоставляемого кредита (кредитный лимит) характеризует максимальный предел суммы задолженности покупателя по предоставляемому товарному (коммерческому) или потребительскому кредиту.

Он устанавливается с учетом типа осуществляемой кредитной политики (уровня приемлемого риска), планируемого объема реализации продукции на условиях отсрочки платежей, среднего объема сделок по реализации готовой продукции (при потребительском кредите — средней стоимости реализуемых в кредит товаров), финансового состояния организации — кредитора и других факторов. Кредитный лимит дифференцируется по формам предоставляемого кредита и видам реализуемой продукции.

Стоимость предоставления кредита характеризуется системой ценовых скидок при осуществлении немедленных расчетов за приобретенную продукцию. В сочетании со сроком предоставления кредита такая ценовая скидка характеризует норму процентной ставки за предоставляемый кредит, рассчитываемой для сопоставления в годовом исчислении. Алгоритм этого расчета характеризуется следующей формулой:

ПСк = ЦСн х 360 / СПк,

где ПСк — годовая норма процентной ставки за предоставляемый кредит; ЦСн — ценовая скидка, предоставляемая покупателю при осуществлении немедленного расчета за приобретенную продукцию; в %, СПк — срок предоставления кредита (кредитный период), в днях.

Устанавливая стоимость товарного (коммерческого) или потребительского кредита, необходимо иметь в виду, что его размер не должен превышать уровень процентной ставки по краткосрочному финансовому (банковскому) кредиту. В противном случае он не будет стимулировать реализацию продукции в кредит, так как покупателю будет выгодней взять краткосрочный кредит в банке (на срок, равный кредитному периоду, установленному продавцом) и рассчитаться за приобретенную продукцию при ее покупке.

Система штрафных санкций за просрочку исполнения обязательств покупателями, формируемая в процессе разработки кредитных условий, должна предусматривать соответствующие пени, штрафы и неустойки.

Размеры этих штрафных санкций должны полностью возмещать все финансовые потери организации-кредитора (потерю дохода, инфляционные потери, возмещение риска снижения уровня платежеспособности и другие).

Необходимость в расчете

Этот показатель рассчитывают не просто так. Для этого есть причины, ведь данное нормативное значение позволяет выявить большинство трудностей в работе компании. Расчёт делали практически все специалисты, знакомые с составлением бухгалтерского баланса. Проводят этот расчёт, когда составляют бухгалтерскую отчетность, чтобы быстро получить нужную информацию для управленческих или целей другого характера. В любом случае необходимость в этом критерии имеет нормативное значение.

Главная задача этого показателя — помочь отыскать пути, способные повысить прибыль предприятия. Он понадобится руководителям компании:

- Коммерческим директорам;

- Генеральным директорам;

- Начальникам отдела продаж и др.

Иногда получение коэффициента весьма полезно и может проводиться в разных ситуациях:

- Найти счета бухучета, где есть дебиторка, и собрать по этим счетам информацию. Дальше на основе собранных данных проводится анализ, разбирающий эти задолженности по нескольким параметрам: в зависимости от суммы, вида дебитора, срока погашения и т. п.;

- Связаться с контрагентами, чтобы сверить суммы, отражённые на счету бухучета. Если долг списывается, нужно инвентаризировать расчеты;

- Помогает найти сомнительные дебиторские задолженности или те, у которых истёк срок подачи иска. По сомнительным дебиторским долгам можно создать специальный резерв, куда можно отправлять все вызывающие сомнение прецеденты.

Кроме того, существуют и другие причины, когда знание дебиторской задолженности необходимо. В любом случае дела, касающиеся финансовых вопросов, всегда нужно держать под контролем.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, в днях | ||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

| Микропредприятия (выручка < 10 млн. руб.) | 1673.788 | 460.388 | 500.928 | 549.331 | 639.205 | 656.243 | 382 | 745 | 883 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 207.159 | 127.647 | 136.883 | 143.113 | 154.831 | 159.304 | 95 | 189 | 212 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 113.725 | 99.100 | 102.834 | 110.122 | 112.102 | 114.729 | 87 | 210 | 192 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 86.378 | 93.077 | 97.634 | 102.933 | 100.666 | 106.271 | 59 | 100 | 103 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 74.171 | 66.819 | 75.391 | 78.887 | 77.628 | 74.104 | 45 | 75 | 96 |

| Все организации | 82.053 | 79.498 | 87.601 | 92.416 | 91.632 | 88.072 | 54 | 99 | 117 |

Значения таблицы рассчитаны на основании данных Росстата